我国上市商业银行的市场流动性风险测量

李坚强

摘要:本文通过对流动性相关文献的回顾,提出了基于极差概念的流动性衡量指标,并选取5家上市商业银行作为样本来研究我国银行业的流动性风险问题,最终得出对流动性不足的金融机构进行干预是政府必然选择。

关键词:商业银行;流动性;风险

银行的流动性风险是指商业银行无法提供足额资金来应付资产增加需求,或履行到期债务的相关风险。流动性风险是巴塞尔协议描述的三个金融风险中的一个风险源,得到了金融监管机构、金融机构、理论研究者和从业人员的广泛关注与重视。忽略流动性风险、缺乏对流动性风险的管理,必将带来重大损失。近年来,国外不乏金融机构由于流动性风险管理的缺乏或不善造成倒闭或巨额亏损的案例。特别是美国次级债风波以及后来引发的全球金融危机 再次警示了稳健的流动性风险管理和监管的重要性。

银行流动性风险的概念包括两类:一类是融资流动性风险;另一类是市场流动性风险。本文尝试构建一个新的流动性指标,并借助服从广义误差分布(GED)的EGARCH来衡量和分析我国上市商业银行的市场流动性风险。为相关部门进行风险管理提供有价值的参考。

一、相关文献回顾

流动性研究是近三十年发展最快的研究领域之一。流动性概念和测度方法的研究则始于Demsetz(1968)开创性的研究工作。Harris(1990)提出了股市流动性的四维标准,包括即时性、宽度、深度和弹性。即时性即一定量股票在对价格影响一定的条件下能短时间内完成交易。宽度和紧度概念类似,是指交易价格偏离市场均衡价格的程度。深度和弹性的概念指在不影响当前价格下的最大可交易量,弹性指交易引起的价格波动。Harris所总结的流动性的四维性在学界得到了广泛认同,尽管后来很多学者又提出了各自对流动性的认识和更为精细的测度方法,但基本都能归入Harris的四维性概括中。

对流动性风险的研究开始于Garbade和Silber(1979)的研究。他们提出了一个流动性风险的方差测度。这个方差是投资者决定要交易时的证券真实价值(不可观测的均衡价值)与交易完成时刻的交易价格之差的方差。

Chordia,Roll和Subrahmanyam(2000)在美国NYSE个股中发现了显著的流动性共性(即系统流动性)。运用相同方法进行流动性共性即系统流动性研究的还有Brockman和Chung(2001)以及宋逢明和谭慧(2005)等,他们也都检验到了显著的流动性共性,说明个股流动性存在系统性风险。类似的衡量方法还有Huberman和Halka(2001)的相关系数值,即对投资组合或个股的流动性水平的扰动项与市场总体流动性水平的扰动项求它们的相关系数大小,其中流动性扰动项是流动性指标的时间序列数据进行自回归(即AR)估计的残差项估计值。

另一个形式是协方差,它被Acharya和Pedersen(2005)视为流动性风险影响股票预期收益率的作用形式之一。流动性风险影响资产定价的另外两个渠道是cov(li,rM)和cov(r琲,1M),其中表示市场组合的收益率。这三个协方差除以市场组合净收益率就得到三个流动性。麦元勋(2006)用Acharya和Pedersen(2005)的这三个β度量了1998年以前在我国沪深A股股市上市的547个股票的流动性风险,结果发现流动性水平越低的股票,三个流动性β越大。事实上,在这三个协方差中可作为个股层面上的流动性风险度量的是cov(li,1M)和cov(li,rM),因为这两个协方差里含有个股流动性变量。

因为β、相关系数和协方差相互间都是对方的一种变体形式,都是在衡量个体流动性的系统性程度,所以它们是同一类测度方法。

二、流动性指标的建立

基于现有流动性指标的不足,本文提出了基于极差概念的流动性衡量指标。在统计学中,极差是用来测度随机变量离散程度的指标。它在金融领域,特别是对金融资产波动性测量方面的应用可以追溯到二十世纪八十年代早期。Parkinson(1980)讨论并证明了相对于其他标准的波动性指标,极差指标具有明显的优势。本文将该概念和Amihud流动性比率结合得到了新的流动性指标。并通过公式得出非流动性可看做一个直接测度。

三、样本说明

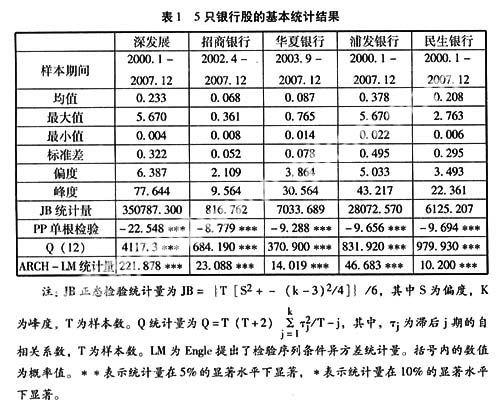

本文选用在我国股票市场上市的5家商业银行的数据来研究我国商业银行的流动性风险。5家银行包括:华夏银行、招商银行、民生银行、浦发银行和深发展。数据来源于CCER中国经济金融数据库数据库。本文通过相关的公式得到各银行股的非流动性指标,并将其基本统计结果列于表1。通过表1中的峰度和JB正态统计量可以看到流动性指标有很明显的尖峰厚尾效应,不符合正态分布。

时间序列实证分析的一个重要的前提是数据必须具有平稳性,否则会产生谬误回归等问题。因此,我们对各个序列进行了PP单根检验来检验其稳定性。采用PP单根检验的原因为该检验采用非参数的方法,同时考虑了数据相关性及异质性,比传统ADF单根检验具有更广泛的适用性和更强的检验力。各流动性序列的PP单根统计量均大于1%的临界值-2.568,可见所有序列均是平稳的。此外,Ljung和Box (1978)提出的Q统计量,可以用来检验某一时间序列直到k个滞后期是否存在自相关。表1中统计量的结果表明,在5%的置信水平下,各银行股的流动性具有序列自相关。Engle(1982)提出的检验序列条件异方差的LM统计量结果表明,五个非流动性序列均在1%置信水平拒绝同方差的原假设。这说明GARCH类模型应该能够准确捕捉到它们的共性。

四、流动性风险测量方法

本文采用GARCH类模型捕捉5家上市银行流动性风险的动态特征。由于风险变量无法观察,通常在计量经济学的研究当中,采用经济变量的分布方差来估计变量的风险。对风险的估计方法可以分为静态和动态两大类。动态估计方法可以更好的描述风险的动态特征,是更为准确的测量方法,由Engle(1982)提出的ARCH(Auto Regressive Conditional Heteroskedasticity ,自回归条件异方差)模型以及Bollerslev(1986)提出的GARCH (Generalized ARCH,广义自回归条件异方差)模型就是这种动态测量方法的代表。对于ARCH/GARCH模型及相关实证研究的详细回顾,可以参考Bollerslev, Chou, and Kroner (1992)的文章。

由上节的统计结果可知,本文样本选取的5家上市银行的非流动性序列均拒绝了序列无相关性的原假设。因此本文的实证模型包含两个部分,首先,对非流动性的均值方程采用AR(p)模型,然后,对均值方程的残差项采用EGARCH模型进行估计。同时,本文采用AIC准则对各序列滞后项的数目进行选择。

五、实证结果分析

以上通过对5只银行股流动性风险进行实证回归的估计结果。根据AIC准则,我们对各银

行股的均值方程的落后项进行了选取;同时在对方差进行估计时,本文采用了EGARCH(1,1)模型。大量的实证结果均表明,该模型可以在捕捉数据动态特征的同时,很好的保持估计的简洁性。

均值方程的回归结果表明,各股AR项回归系数均十分显著,且符合ARMA模型对稳定性的要求。表明流动性有很强的相关性,过去的流动性对当期的流动性有很强的影响。

方差回归结果表明,各银行股的流动性风险具有非对称性。当扰动项是正偏离,即流动性变差时,有扩大方差的作用,使得流动性风险变大;而扰动项是负偏离,即流动性变好时,有缩小方差的作用,使得流动性风险变小。

这种结果,可能归因于市场的自我实现和自我增强作用。当某一天流动性突然降低,即非流动性有正向的扰动,则这种扰动使得流动性波动的方差变大,正向扰动越强,方差变化越大;反之,负向扰动使得流动性波动方差变小,负向扰动越强,流动性越稳定。流动性政府扰动可能来自于经济的多种冲击,包括,政府新政策的出台,交易所新规则的制定,上市公司财务报表的披露,投资者结构,宏观经济的走向等等,这些因素都会通过影响投资者参加交易的意愿程度反映到流动性上来。非流动性的负向扰动说明发生了对市场有利的消息冲击,使得愿意参加交易的投资者增加,从而寻找买家和卖家的成本降低,对市场影响较小,流动性水平较高。这种市场的良好运行会进一步吸引投资者参与,良性循环的结果使得市场深度加深,流动性的波动降低。非流动性的正向扰动说明发生了对市场不利的消息,交易者抽离市场的意愿加强,此时寻找合适买家卖家的难度增加,波动加剧,流动性急转直下。更多的场外交易者观察到市场情况后,采取观望态度,市场深度降低,信息不对称程度增加,进入流动性水平降低的自我循环中。

根据本文分析得出,以后的流动性将倾向于保持低水平,将陷入恶性循环。此时,需要外部冲击改变其均衡状态,如果政府的有效政策可以形成对流动性的有利冲击,将起到平复市场流动性的作用,降低银行经验管理的风险。

参考文献:

[1] Demsetz H. (1968), the Cost of Transaction [J]. Quarterly Journal of Economics 82: 33-53

[2] 宋逢明, 谭慧(2005), 订单驱动型市场的系统流动性:一个基于中国股市的实证研究[J]. 财经论丛

[3] Parkinson M. The Extreme Value Method for Estimating the Variance of the Rate of Return[J]. The Journal of Business, 1980, 53 (1): 61-65.

(作者单位:中国人民银行太原中心支行)

——基于三元VAR-GARCH-BEEK模型的分析