日航破产那本账

李秉成 时 慧

2010年1月19日,既可以写进日本的经济史,也可以写进日本的航空史。

有近50年历史的日本乃至亚洲最大航空公司—日本航空公司日本航空股份有限公司(Japan Airlines Corporation,以下简称“日航”)负债总计超过250亿美元,1月19日向东京地方法院申请破产保护,从而进入由日本政府主导的破产重组程序。同日,日本东京股票交易所宣布日航股票将于2月20日被摘牌;该公司宣布将裁减15700个工作岗位,取消国内外近50条航线。

现在的日航总资产只有1.5亿美元,不够买一架全新的波音787客机。

亚洲最大的航空公司倒了

日航的前身是日本航空有限公司(Japan Airlines Co., Ltd.,下称JAL),创建于1951年,也是日本战后第一家私有制航空公司。1953年,日本通过《日本航空株式会社法》,JAL被政府收购和控制;1986年,日本颁布《日本航空股份制公司法》,JAL进行了民营化改革,被改造成股份制企业;2002年10月,日航成立了股份有限公司,分别在东京、大阪和名古屋证券交易所上市交易。

至2009年,日航拥有120多家合并子公司,近200家非合并子公司与附属公司。在资产和营业收入规模方面,日航仅次于全球最大的美国航空公司,是全球规模第二、亚洲最大的航空公司,也是世界500强企业之一,被视为战后“日本株式会社”的骄傲和经济繁荣的象征。

但近年来,日航却出现了盈利能力低、财务状况不佳等问题。特别是金融危机爆发后,航空业遭到了沉重的打击,主要航空公司都出现了不同程度的亏损,日航也难以幸免。

2008年,日航亏损6亿多美元;2009年,该公司已陷入严重的财务危机之中;2010年1月13日,标准普尔公司将日航信用等级下调至CC,并列入观察名单;同日,日航股价下跌至7日元的历史新低,而该公司股价历史最高点在2003年曾达到每股366日元。

为了避免破产清算,1月19日,日航依据《会社更生法》向东京地方裁判所申请破产保护,即破产重组。

高额负债拖垮日航

破产保护主要是为了让已经陷入不能偿债危机但仍然能够恢复经营的企业免受破产清算。申请破产保护的前提是企业已经处于不能偿还债务的困境。

企业不能偿还债务具有两种情况:第一,企业具有偿债能力,但由于资金安排不当或者资金调度不当而不能偿还债务,即“技术性”不能偿债;第二,企业负债高,已经资不抵债或者接近资不抵债,即“实质性”不能偿债。

在2004至2008年期间,日航平均资产负债率高达86.5%,2008年其资产负债率已接近90%,已经处于实质性不能偿债困境。因此,高负债是日航申请破产保护的重要原因,或者说是日航申请破产保护的导火索。

全日空航空公司 (以下简称“全日空”)是日本的另一个航空“巨头”,也是日航的主要竞争对手。数据表明,全日空资产负债率虽然低于日航,但也处于很高的水平,而且全日空现金比率、流动比率还高于日航。

为什么处在相同外部环境下的日航申请了破产保护,而全日空却没有走到这样的窘境呢?

数据表明,在2004至2008年期间日航平均ROE、总资产收益率分别为-6.68%、-0.82%,而全日空则达到了9.42%、1.78%。日航盈利能力指标负值说明,该公司已经难以通过自身的经营来获取利润提高偿债能力,只能通过破产重组来提高盈利能力和偿债能力;而全日空盈利能力指标为正则说明,该公司可以通过经营来获取利润和现金,虽然负债率高但仍然具有偿债能力,也就无需申请破产保护。从制度安排上看,破产保护的主要目的是通过债权债务以及资产重组来提高盈利能力,从而实质上提高企业的偿债能力。也就是说,申请破产保护的企业在盈利能力方面一定存在问题。因此可以说,盈利能力低是日航申请破产保护的根本原因。

日航的盈利能力分析

成本费用、收入构成了企业的利润。企业成本高、收入低将导致企业盈利能力差。那么,哪些因素影响到日航的成本和收入呢?

(一)业务盈利能力的影响因素分析

总资产收益率等于营业收入净利率乘以总资产周转率。日航营业收入净利率为负值且低于全日空,但总资产周转率高于全日空。根据总资产收益率与营业收入净利率的关系,日航总资产收益率低是营业收入净利率低所造成的,即日航的经营业务盈利能力低。

空运业务是日航的主营业务,其中客运业务对其经营业绩影响最大。根据日航年报披露,在2006至2008年期间,日航开设的国际、国内航线都多于全日空,但每航线的载客量却小于全日空。载客量和票价是影响航线收入的两项因素。在票价相同的情况下,载客量多少就决定了航线收入的高低。由于日航每航线载客量小于全日空,故影响到日航每航线收入低于全日空。

进一步看,客运业务收入来自各航线上的每班次收入。在2006至2008年期间,日航在国际、国内航线上的飞行班次都多于全日空,但每班次载客量小于全日空。带来的不利结果是,日航每班次收入低于全日空。航空公司的飞行成本主要与飞行班次、飞行里程有密切关系,与每班次的载客量有关但并不密切。在每班次飞行成本中,固定飞行成本比例高,而与载客量有关的变动成本小。因此,在日航每航线、每班次收入少的情况下,必然导致其每航线、每班次营业利润低。

每航线、每班次载客量及收入表明,日航航线盈利能力低于全日空。造成这种差异的主要原因,是日航在航线设置方面不合理。

在日本,相对全日空来说,日航与政府的关系更密切,其经营往往会更多地受到来自政府和政客方面的压力,或者会更多地迎合政府和政客的需要。为了提供就业机会、树立政绩以及其他政治目的等,日本各个地方政府在其管辖的一些小岛屿纷纷建立机场。配合机场建设,日航开设了相应的航线。日本西南部小岛上人口稀少,如大东群岛的多良间岛(Taramajima)人口为1300人左右,波照间岛(Hateruma)人口为600人左右,奄美群岛(Amami)人口为7万人左右。这些地方的旅游业也不发达。但为了政治目的,日航却开设了覆盖西南部大部分岛屿的航线,而全日空开设的航线则少得多。客源一定或者不足的情况下,设置的航线多,自然会导致每航线、每班次的载客量少、收入少、航线的盈利能力低。

(二)营业成本费用的影响因素分析

根据日航年报披露的信息,其经营支出包括如下9项内容:1.工资、薪水和福利;2.飞机燃料;3.飞机维护;4.飞机租金;5.着陆费用和其他租金;6.购买的服务;7.佣金;8.偶发和其他支出;9.折旧和摊销。在各项支出中。工资、薪水和福利以及飞机燃料这两项费用支出占总营业成本费用的比重最大。在2004至2008年期间,工资、薪水和福利支出占总营业成本费用的比重保持在19%~22%,飞机燃料支出占总营业成本费用的比重保持在14%~25%。

1人工成本影响因素分析

有媒体分析报道,在同行业内日航的劳动力成本是最高的。日航劳动力成本高可能是由该公司工资水平高造成的,或者是由该公司员工工作效率低即人员臃肿造成的。日航和全日空的员工报酬披露方式不同,难以比较它们员工之间的工资水平高低,但计算出日航与全日空的生产率后,可以发现,日航员工的生产率要低于全日空。这表明,日航确实存在人员臃肿问题。为了解决人员臃肿问题,2007年2月,日航开始实施以削减人工成本为主的集团中期复兴计划,计划在FY2010年度将员工人数消减到49500人。至FY2008年底即超额完成了这一目标。但具体数据表明,以空运业务(包括航线有关业务在内)员工人数计算的员工生产率指标并没有提高,反有所下降。这说明,日航的此次裁员并没有太多涉及空运和与航线有关业务,没有根本解决主营业务的冗员问题。日航裁员计划也从另外一个角度验证了日航存在人浮于事,劳动生产效率低下的问题。

2燃料成本影响因素分析

飞机的飞行燃料成本除了与飞行距离有关外,还与飞机的机型有关。一般来说,小型机的飞行燃料成本要小于大型机。例如,根据2006年年报披露的信息,200个标准座位的B787平均座位耗油量小于384个标准座位的B747-400平均座位耗油量。比较日航与全日空的飞机机型结构,可以看到,日航大型机数量及比例都高于全日空,而中小型机数量及比例都小于全日空。日航飞机机型结构决定了日航燃料成本要高于全日空。为了解决机型结构所造成的燃料成本高的问题,日航在2004年中期商务计划中制订了用中小型机逐渐替代大型机,使中小型机成为主力机型的计划。在随后的几年中,日航大型机的比例逐步降低,但2008年日航的客机机队中的大型机比例仍然高于全日空。因此,大型机比例高是日航燃料成本高的一项重要原因。

中国航空企业亦需警惕

日航向法院申请破产保护的原因是债务高,盈利能力低,难以偿还债务。在企业破产危机形成过程中,债务高和盈利能力低两项因素往往相互影响,形成共振,加速破产危机形成过程。就日航来说,日航盈利能力低则难以降低债务,使企业处于比较高的债务状态;而债务高又必须支付大量利息,侵蚀利润,导致企业获取利润能力低。

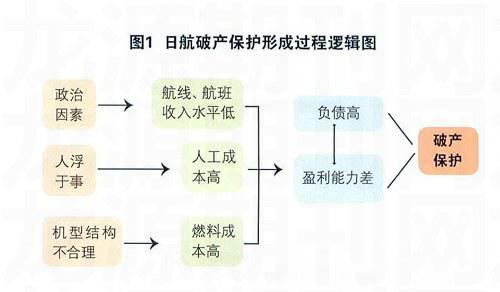

日航盈利能力低主要是由业务盈利能力低造成的。在收入方面,由于航线、航班设置不合理,导致每航线、每航班获取的收入水平低;在成本费用方面,由于人浮于事导致人工成本高,飞机结构不合理导致燃料成本高。根据以上分析,可以总结出图1所示的日航陷入破产保护危机的形成过程。

从日航破产保护形成过程来看,要解决日航危机问题,则应该提高日航盈利能力和降低高负债。而要提高该公司的盈利能力,则必须优化航班设置与机型结构,裁剪员工等;减少高负债,则要么免除部分债务或者向日航注入资金。

导致日航陷入破产保护困境的四大原因是:

1.航线设置不合理而导致航线收入低;

2.机型不合理而导致飞行燃料成本高;

3.劳动效率低导致人工成本高;

4.高负债。

日航公布的破产重组计划主要内容为:

1.日企再生机构和日本发展银行为日航提供共计6000亿日元(66.1亿美元)重组资金;

2.至2013年3月,日航裁减近1.57万个工作岗位,相当于员工总数的30%。把目前的110家子公司减少至57家;

3.以更节能环保机型代替巨型飞机;

4.取消不盈利的国内航线。

日航破产重组计划,事实上就是从其破产形成的原因上解决日航存在的盈利能力低和负债高两大问题。

有学者认为,日航破产将向全球航空市场释放巨大机会,此举除会引发日本航空业洗牌外,中国航空企业,尤其是东方航空公司这样有日本航线的公司,将成为最大受益者。机会也许存在于未来,但就目前来看,日航的问题,也普遍存在于中国航空企业中。日航破差保护案例对于我国航空企业的借鉴意义是:应尽可能地优化航线和航班设置、优化飞机机型结构、提高员工劳动效率以及较低负债等,以预防财务危机的发生。这些,才应该是我们从中收获的最大财富。

(作者供职于中南财经政法大学会计学院)