2011 年22类钢材分渠道销售情况

李拥军

(作者为中国钢铁工业协会高级分析师,博士)

2011年,参与钢铁工业协会营销统计的79家会员钢铁企业在国内销售钢材45481.1万吨,比2010年多销2429万吨, 增幅达5.64%。分析22类钢材各自渠道销售情况,有助于我们分析并掌握每一类钢材的渠道流通属性。

⒈22类钢材直供渠道变化情况

22类钢材品种近两年直供渠道销售量占国内总销量的比重情况见表1。除焊接钢管外,其他21个品种直供比重的差额均未超过5%。焊接钢管直供比重在2011年出现大幅度的提升,与重点钢铁企业大口径焊管产量增加相关联,即大口径焊管相对于小口径焊管更适于直供。

据表1可知:①2011年有11个钢材品种的直供比重较2010年呈正增长,另11个品种呈负增长。呈现正增长的多数钢材品种均与钢铁企业加大直供工作力度相关联,呈现负增长的品种多属于在2011年市场需求状况及市场价格较为良好的品种,这些品种属于经销商较为偏爱的产品;②热轧薄板、其它钢材、热轧窄钢带、电工钢板带等4个品种连续两年的直供比重超过60%,除电工钢板带直供属性较强外,热轧薄板、其它钢材、热轧窄钢带直供比重高与重点钢铁企业这3个品种的产量在其产品结构中比重偏低相关联,而且重点钢铁企业这3个品种的产量占全国产量比重亦偏低。因此重点企业这3个品种直供比重较高,并不代表这3个品种具有较为突出的直供属性。

2.22类钢材分销渠道变化情况

22类钢材品种近两年分销渠道钢材销量占国内市场总销量的比重情况见表2。除焊接钢管、冷轧窄钢带外,其他20个品种分销比重的差额均未超过6%。焊接钢管分销比重是下降了16.35%,与之对应是直供比重上升了18.42%。

表1 22 类钢材品种直供渠道销售量占比情况 %

表2 22 类钢材品种分销渠道销售量占比情况 %

据表2可知:①冷轧窄钢带、其它钢材等9个品种分销比重呈现正增长,另13个品种呈现负增长。近60%的钢材品种出现分销数量的下降,说明钢材分销渠道比重的降低是与多数钢材品种分销比重的降低相关联;②大型型钢、钢筋、线材、中厚宽钢带、中小型型钢等5类钢材的分销比重超过45%,而且分销比重环比增减的绝对值均未超过3%,说明此5类钢材分销渠道较为稳定,其中大型型钢、钢筋、线材、中小型型钢在钢材流通中具有较突出的集约型配送特点;③钢筋、冷轧薄板、线材、中厚宽钢带、冷轧薄宽钢带等5类产品是重点钢铁企业的主流产品,但其直供比重明显低于分销比重,说明此5类钢材具有较强的分销属性。

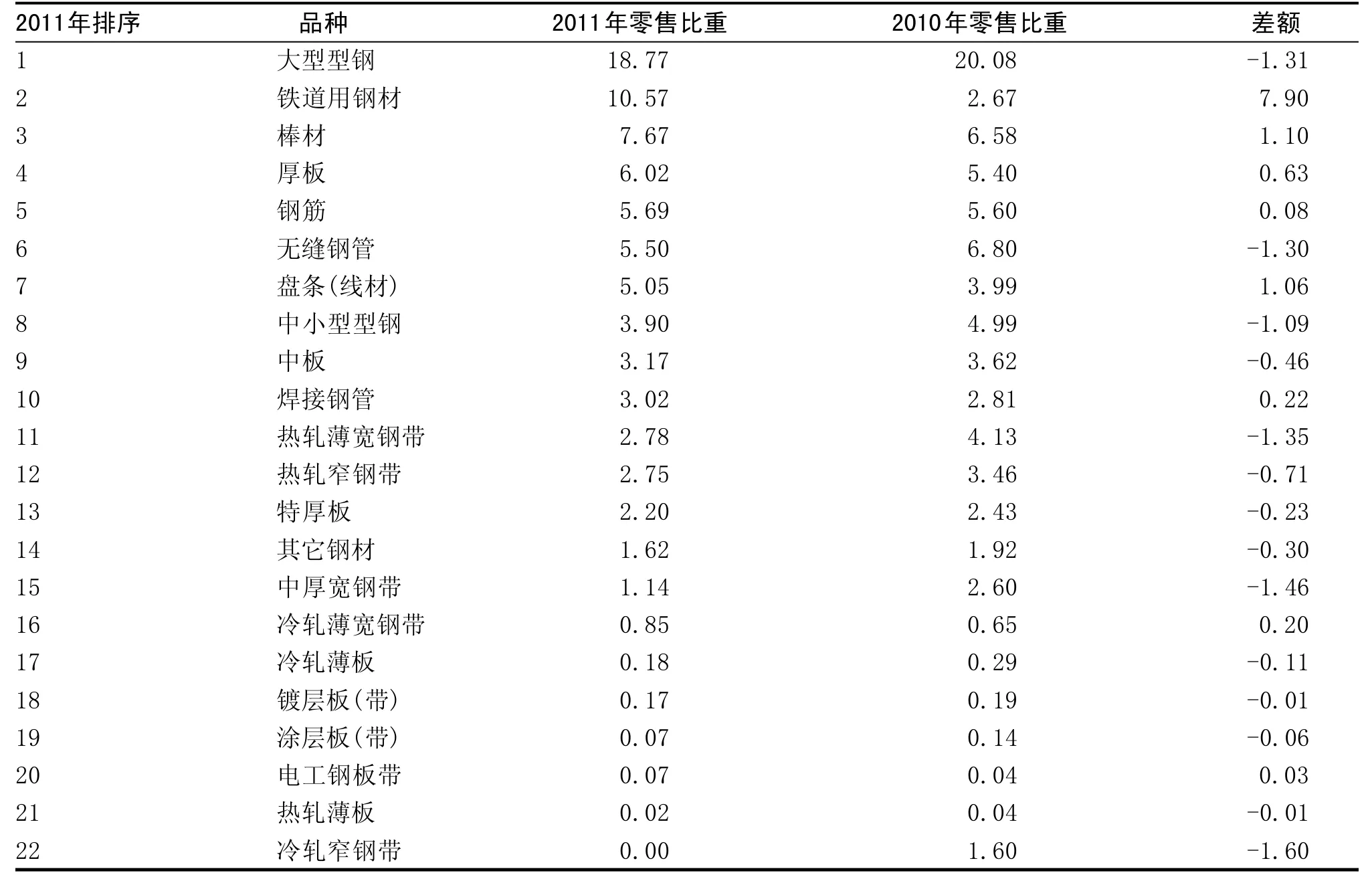

3.22类钢材零售渠道变化情况

22类钢材品种近两年零售渠道钢材销量占国内市场总销量的比重情况见表3。除铁道用钢材外,其他21个品种零售比重的差额均未超过2%。大型型钢连续两年零售比重超过18%,与大型型钢的应用领域、适于拆分裁剪等特性相关联。铁道用钢材零售比重出现较大幅度上涨既与钢铁企业直供铁道建设的数量减少相关,又与部分企业在营销统计中对钢材零售方式的理解上相关联,同时还与铁道用钢材适于拆分裁剪的产品特性相关联。

据表3可知,有14类钢材的零售比重出现下降,说明零售渠道在钢铁企业的渠道建设中存在着弱化的趋势。中厚宽钢带、冷轧薄宽钢带等7类钢材的零售比重连续两年低于1%,而且这7类钢材均属于板带材,这是由于这7类板带材通常以卷状方式交货,不适宜拆分零售相关联。

4.22类钢材分支机构渠道变化情况

22类钢材品种近两年分支机构渠道所占比重情况见表4。22个品种分支机构销售比重的差额均未超过3%。有13 个品种的分支机构销售比重呈正增长。

在分支机构各品种钢材销售比重的排序中,冷轧薄板、镀层板(带)等8种板带材居于前列,这是直供、分销、零售等3类流通渠道所不具备的一个基本特点。这与多数钢铁企业将自建或合资建设的钢材加工中心归类于销售分支机构相关联。钢铁企业将钢材销售给所属的钢材加工中心这一形式,在现有的营销统计中既可归类于直供渠道,亦可归类于分支机构。这提示我们,现有的销售分支机构已在经营模式及功能上发生了诸多变化,销售分支机构一方面在积极扩展增值服务,另一方面在

不断强化钢铁企业与用户之间的桥梁与纽带作用。

表3 22 类钢材品种零售渠道销售量占比情况 %

表4 22类钢材品种分支机构渠道销售量占比情况 %

5.钢铁企业市场资源控制量及市场影响力

“市场资源控制量”主要是指钢铁企业对投放到各区域市场的钢材资源的掌控数量。由于中国钢材流通体系中经销商是从钢铁企业手中买断了钢材所有权后进行二次销售,二次销售中所涉及的价格、销售对象等一系列因素并不是钢铁企业所能控制的,因此,对中国多数钢铁企业而言,对分销方式销售的钢材难以进行有效的掌控,即对销售给经销商的钢材,钢铁企业已基本失去了市场资源的控制能力。而钢铁企业在全国各地所设立的销售分支机构,其所面对的经销商及钢材用户有着强烈的区域属性,这就决定了分支机构所面对的客户不管是钢材经销商,还是钢材用户,都不能削弱各钢铁企业分支机构在所属区域市场的影响力,即分支机构对所属区域市场的资源有一定的掌控能力。直供是钢铁企业直接将钢材销售给钢材用户,并且按用户要求直接“送货到门”,钢铁企业对通过直供销售的钢材具有最终的掌控力。基于上述认识,市场资源控制量”主要由两部分钢材组成,一部分是钢铁企业的直供产品,另一部分是钢铁企业通过分支机构销售的产品。“市场资源控制量”与企业国内钢材销售之比为“自产资源控制量占比”。重点钢铁企业近两年自产资源控制量占比情况见表5。

据表5可知,在22类钢材中有18类钢材的自产资源控制量占比达到50%以上。自产资源控制量占比优势明显的热轧薄板、电工钢板带、其它钢材、热轧窄钢带、镀层板(带)、冷轧薄板等6类钢材中有5类钢材属于板带材;自产资源控制量占比较为弱势的中小型型钢、厚板、铁道用钢材、线材、钢筋、大型型钢等6类钢材中,中小型型钢、线材、钢筋均属于长材,且线材、钢筋的产量规模均位居前列。总体看,重点钢铁企业对自产钢材的板带材有较强的资源控制力。

有11类钢材2011年的“自产资源控制量占比”较2010年有所增长,这11类钢材中,除钢筋外,其他均为板材或者管材。板管类钢材“自产资源控制量占比”的增加,一方面与钢铁企业努力开拓终端用户资源相关,另一方面与2011年板管类钢材的市场需求不旺、经销商减小采购量相关联。

参考重点钢铁各钢材品种的“自产资源控制量占比”与“重点钢铁企业各钢材品种产量占全国产量比重”两项指标,可初步推算出重点钢铁企业所掌握的某一品种自产资源控制量在整个钢铁市场中所占的比重,这一比重可初步反映重点钢铁企业在某一类钢材市场中的影响力。为区别与“自产资源控制量占比”,本文将自产资源控制量在整个钢铁市场中所占的比重称为“市场供给资源占比”。2011年重点钢铁企业在22类钢材的市场供给资源占比情况见表6。

表5 重点钢铁企业自产资源控制量占比情况 %

表6 重点钢铁企业22类钢材市场供给资源占比情况 %

据表6可知:①电工钢板带、冷轧薄宽钢带、特厚板、中厚宽钢带、厚板等板带材的市场供给资源占比情况要整体优于长材与管材;②各钢材品种市场供给资源占比的排序基本与实践当中重点钢铁企业在各品种市场中的话语权的强弱相一致,如社会舆论普遍认为重点钢铁在电工钢板带市场具有较为强势的话语权,与之对应电工钢板带的市场供给资源占比位居第一位。重点钢铁企业在其它钢材、中小型型钢、冷轧窄钢带、焊接钢管等4个品种市场上明显缺少话语权,而这4个品种的市场供给资源占比均未超过10%,冷轧窄钢带、焊接钢管甚至低于3%;③重点钢铁企业的线材、钢筋的产量巨大,占全国产量比重均在65%以上,但由于分销比重过高,从而弱化了重点钢铁企业对这两个品种市场的影响力,同时亦与这两个品种生产企业数量过多相关联;④鉴于无缝钢管这一品种的全国产量统计包含了相当数量的重复材,从而稀释了重点钢铁企业无缝钢管产量占全国的比重,因此表7中无缝钢管21.96%的市场供给资源占比与实际情况相比略有偏低。

结合美国、日本大型钢铁企业的市场供给资源占比情况,以及中国钢材流通体系的特殊性,可以初步对中国重点钢铁企业市场影响力给出如下判定标准:重点钢铁企业市场供给资源占比超过50%,可判定为具有强势市场影响力;市场供给资源占比超过40%、低于50%,可判定为具有较强市场影响力;市场供给资源占比超过30%、低于40%,可判定为具有中度市场影响力;市场供给资源占比超过20%、低于30%,可判定为具有较弱市场影响力;市场供给资源占比超过10%、低于20%,可判定为具有弱势市场影响力;市场供给资源占比低于10%,可判定为市场影响力缺失。

依据上述市场影响力判定标准,可做出如下判定:①重点钢铁企业对电工钢板带、冷轧薄宽钢带、特厚板、中厚宽钢带、厚板等5个钢材品种具有强势市场影响力;②重点钢铁企业对中板、热轧薄板、热轧窄钢带、铁道用钢材等4个钢材品种具有较强市场影响力;重点钢铁企业对镀层板(带)、棒材、热轧薄宽钢带等3个钢材品种具有中度市场影响力;重点钢铁企业对线材、钢筋、无缝钢管等3个钢材品种具有较弱市场影响力;重点钢铁企业对大型型钢、涂层板(带)、冷轧薄板等3个钢材品种具有弱势市场影响力;重点钢铁企业对其它钢材、中小型型钢、冷轧窄钢带、焊接钢管等4个钢材品种存在市场影响力的缺失;④重点钢铁企业对整个钢材市场的供给资源占比为32.76%,仅具有中度市场影响力,这与当前中国钢材市场的基本运行情况相吻合。

需要指出的是,美国大型钢铁企业集团仅有5、6家,日本大型钢铁企业集团仅有5家,而中国重点钢铁企业数量达到79家,因此重点钢铁企业虽然市场供给资源占比达到了32.76%,但就全国市场而言依然存在着生产者力量分散的问题,多数钢材品种依然存在着市场主导性力量缺失的问题。如果能按区域市场的范畴对各区域市场内主要钢铁企业的市场供给资源占比情况进行分析,其结果可能会相对理想一些。

重点钢铁企业需要加强市场影响力,并不是对每一个品种都要提高市场供给资源占比。而是要有针对性提高重点钢铁企业主流产品的市场供给资源占比。从目前的情况看,重点钢铁企业应着力提高厚板、中板、热轧薄板、热轧窄钢带、铁道用钢材、镀层板(带)、棒材、热轧薄宽钢带、无缝钢管等9类钢材的市场供给资源占比,从而可以有效地提高重点钢铁企业在其主流产品市场中的影响力。