前三季度,专用车市场总体下滑

中国汽车技术研究中心 李康 饶晓鑫

步入“十二五”末期,中国商用车市场发展逐渐成熟,专用车对市场工况的适应性逐步加强,社会分工对专用车适应性工况的要求也越来越高,中国专用车的种类愈加丰富。

专用车市场发展及结构变化

1. 专用车整体市场发展概况

2010年~2014年9月专用车市场产量波动较大(图1)。2010年中国经济刺激政策逐步退出,专用车产量明显走低,2011年同比下滑19.7%,到2013年,受排放法规政策的影响,专用车产量同比大幅增长,形成较大的产量基数,2014年1~9月,专用车产量128.7万辆,同比下降4.5%。

从月度走势来看(图2),2014年1~9月份,专用车产量基本处于增长态势。受4月份国Ⅳ排放政策出台及5月份假国Ⅳ事件的影响,2014年5~7月专用车产量同比明显下滑。

由于中机车辆技术服务中心发布通知要求,2014年9月1日起总质量大于12t的货车及专项作业车强制加装ABS,各企业为防止成本价格的提升,提前生产,提前透支了一部分四季度产量,导致2014年8月专用车产量大幅提升而9月份产量同比迅速下滑。

2. 专用车市场需求结构变化

从用途来看,专用车共有三大类:工程类、物流类和作业类。其中,工程类专用车辆主要用于铁路、公路等基础设施建设、房地产开发及矿山开采等,如搅拌车、泵车等;物流类专用车辆主要用于特殊工业和生活用品的运输,如液罐车、危险品运输车等;作业类专用车辆主要用于市政环卫、救援服务等重点在于提高生活质量和保障类的专用车辆,如环卫车、消防车、运钞车等。

随着中国基础设施建设的逐步完善、房地产投资的放缓,工程类专用车需求量下降明显,其市场份额占比从2010年的46.3%逐步下降到2014年的38.8%;而物流类专用车和作业类专用车等涉及生产和生活领域的专用车辆的需求提升明显,尤其是物流类专用车,在2014年1~9月整体专用车产量下降的环境下,物流类专用车同比增长7.2%。同时,随着城市环境的美化和运营保障能力的提升,作业类专用车的需求也有所提升,2014年1~9月份,作业类专用车市场份额为9.9%,较去年提升了1.0个百分点(图3)。

物流类专用车市场分析与发展趋势

中国物流类专用车的发展和中国物流产业的发展息息相关。物流类专用车的专业化率的提高是伴随着物流产业的发展而提升。

我国物流产业发展目前可以分为两个阶段。第一阶段为2000年以前,主要以个体运输为主,现代物流产业并未兴起,物流车专用化率较低;第二阶段为2001~2014年,西方物流概念的引进以及国际物流产业进入中国,带动了中国物流产业的快速发展,中国物流类专用车需求量大幅提升。预计在2015年以后,物流公司迅速兴起基本取代个体运输,中国现代化物流产业快速发展,运输专用化率逐步提升,对运输类专用车的需求也将快速提升。

1. 物流类专用车整体市场分析

物流类专用车在2011~2012年产量有所下滑,2013年产量快速增长,同比增长47.3%。受物流行业快速发展的拉动,2014年1~9月在整体专用车产量下滑的环境下,物流类专用车同比增长7.2%,产量达到66.1万辆。

2. 细分结构变化

从业务需求结构来看,物流类专用车主要以厢式货车和仓栅车为主,2014年1~9月两者占物流类专用车的89.7%,较去年同期下降1.5个百分点,其中仓栅车市场份额上升明显,2014年1~9月占比达到31.9%,市场份额上升2.5个百分点。

从产量来看(图4),2014年1~9月份,厢式货车产量达到38.2万辆,同比增长0.2%,与去年同期基本持平;仓栅车产量为21.1万辆,同比增长16.1%;厢式客车上升较快,同比增长111.2%;罐式车下降严重,同比下滑25.5%。

表1 物流类专用车各细分市场结构

近几年,随着物流产业的发展,重型物流专用车快速增长,从2011年占物流专用车辆的21.5%快速增长至2014年的30.8%,尤其是仓栅车市场需求量快速提升。轻型物流类专用车虽然仍占据主导地位,但市场需求逐步被重型物流专用车所取代,份额下滑严重,2014年1~9月占物流类专用车的64.5%。

3. 市场竞争结构

2014年1~9月,物流类专用车以东风、一汽为第一梯队竞争企业,产量在10万辆以上,福田、江淮为第二梯队竞争企业,产量在5万辆以上。一汽、长安、东风三家企业同比增长较快,江淮、南维柯和柳州五菱市场下滑严重。

重型和中型物流类专用车市场以东风、一汽、江淮、福田为主,轻型物流类专用车市场以福田、江淮、长安、江铃为主。

在物流类专用车市场中(图6),东风、一汽、福田和江淮均在重型、中型、轻型细分市场全系列发展,其中,东风、一汽在重型市场具备优势,福田、江淮在轻型市场优势较强,其他前10家企业均以轻型车为主。相对于轻型物流专用车较为激烈的市场竞争而言,中重型物流专用车基本被东风、一汽、福田、江淮四家垄断。

工程类专用车市场分析

随着中国技术设施建设、房地产开发的推进,工程类专用车面对的工况复杂性的提升,工程类专用车的车型种类也逐渐丰富,功能专业化倾向加强。虽然近几年基础建设、房地产开发放缓,导致工程类专用车的需求有所下降,但未来中国农村城镇化建设,工程类专用车仍有一定的发展空间。

1. 整体市场分析

2010年以来,工程类专用车除在2013年出现市场透支性增长以外,其他年份均呈现严重下滑趋势,下滑幅度在20%左右。2014年1~9月,工程类专用车产量为49.9万辆,同比下滑17.2%。

2013年,由于企业对国家国Ⅳ排放具体实施时间的两次误判,导致工程类专用车在2013年5~6月及11~12月出现两次大幅增长。

2. 细分结构变化

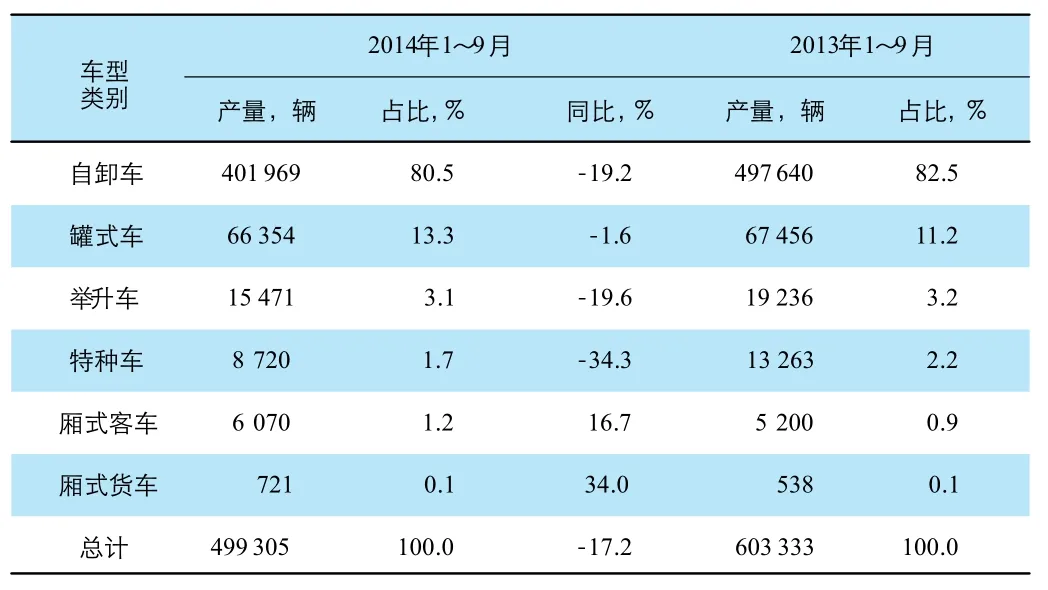

工程类专用车以自卸车为主,2014年1~9月占比80.5%,下降2.5个百分点,其次为罐式车,占比13.3%,上升2.6个百分点,自卸车和罐式车总体份额变化不大。但工程类专用车整体产量下降严重,其中自卸车、举升车和特种车下降幅度较大,罐式车有轻微下滑,厢式车有所增长(表2)。

表2 工程类专用车各细分市场结构

工程类专用车以重型车为主,市场份额在波动中逐渐增长,2014年重型工程专用车占比66.5% 轻型工程车占比26.3%,占比逐渐下降;目前中型工程车相对较少(图7)。同时,在政策的驱使下,工程类专用车的轻量化和重型化是长期趋势。

3. 市场竞争结构

工程类专用车以东风、福田、重汽、陕汽为主,前四家企业占工程类专用车的50.9%。前10家企业中,一汽同比增长43.5%,增长幅度较大,其他企业均处于下滑状态,其中四川现代、徐工、陕汽下降幅度较大。

在前10家销售排名的企业中(图8),四川现代、力帆骏马以轻型车为主,其他企业均以重型车为主。

作业类专用车市场分析

作业类专用车主要用于城市改造、维护及城市救援、服务等方面。随着中国城市化建设、城市规模扩大,作业类专用车将会有较大的发展空间。

1. 整体市场分析

与物流类专用车的波动性增长和工程类专用车的下降相比,作业类专用车在2010~2013年产量连续四年呈现不同程度增长。2014年1~9月,受整体经济放缓影响,产量有小幅度下滑,产量达到12.7万辆,同比下滑0.1%。

2. 细分结构变化

作业类专用车车型种类较为丰富(图9),垃圾车、环卫车、服务车(主要为流动服务车、宣传车等)市场份额较大,其中:2014年1~9月,垃圾车产量达到3.2万辆,占作业类专用车总量的25.4%,同比增长10.0%;环卫车产量累计为3.2万辆,占作业类专用车总量25.4%,同比下滑17.5%;服务车累计产量2.8万辆,占作业类专用车总量的21.8%,同比增长26.3%。同时,随着电商、城市物流的发展,邮政车快速增长,同比涨幅达到147.9%。

3. 市场竞争结构

作业类专用车竞争企业较多且市场集中度较低(图10),前10名企业产量占作业类专用车总量的45.3%,其中以东风、湖北程力、中联重科为主。

2014年1~9月,累计产量TOP10企业中,东风、湖北程力、中联重科和华晨产量同比下滑,重汽、中兴、南维柯等企业均呈现增长态势。

从各企业具体产量变化来看,2014年1~9月,东风汽车累计产量为10 389辆,同比下滑26.2%,占作业类专用车总量的8.2%;湖北程力累计产量为8 967辆,同比下滑13.7%,占作业类专用车总量的7.1%;中联重科累计产量8 429辆,同比下滑24.8%,占作业类专用车总量的6.6%。重汽累计产量2863辆,同比增长90.1%;中兴累计产品6 248辆,同比增长34.8%。

由于作业类工程车工况比较复杂、对产品丰富程度要求较高,导致各细分市场竞争较为激烈。

从细分市场竞争来看,垃圾车市场主要企业为福田(9.6%)、中联重科(8.6%)和重汽(8.5%);环卫车市场主要竞争企业为湖北程力(21.2%)和中联重科(17.0%),服务车主要竞争企业为中兴(22.6%)和东风(14.3%);医用车主要企业为华晨(18.6%)。

纯电动专用车分析

1. 历年走势

纯电动专用车目前处于市场发展初期,四年来,除2013年出现短暂下滑外,整体处于增长阶段。2014年1~9月,纯电动专用车产量为1 132辆,同比增长9.9%。目前,纯电动专用车市场规模较小,主要以政府和组织用户订单为主,在国Ⅳ实施和新能源政策支持双重背景下,预计后续纯电动专用车仍会有所增长。

2. 细分结构变化

纯电动专用车以轻型车为主,2014年1~9月份占电动专用车的99.4%,重型和中型纯电动专用车相对较少(图11)。

纯电动专用车主要以作业类专用车为主,用于市政环卫等短途作业,其中,轻型纯电动专用车以垃圾车为主,中型和重型纯电动专用车主要以洒水车和扫地车为主。

3. 竞争结构

纯电动专用车市场规模较小,参与企业相对较少,各企业产量波动明显。整体来看,纯电动专用车竞争企业以天津清洁电动车、金华康迪、北京华林特为主,其中天津清洁电动车、金华康迪份额增长较为明显。

专用车市场发展判断

随着中国经济进入低速增长态势,基础设施建设、房地产开发投入等将有所放缓,同时城市绿化、运营维护要求逐步提高,这将对工程类专用车的需求产生负面影响,对作业类专用车和物流类专用车有一定促进作用。

同时,受国家政策影响,国Ⅳ排放的升级、新能源汽车推广、加强城市配送管理等相关政策的出台,一方面将促进新能源汽车的推广,另一方面将提升中国物流行业专业化发展,对新能源汽车在作业类专用车方面的应用有较大促进,对物流类专用车的专用化要求也将逐步提升。

预计未来,短期内工程类专用车市场的下滑趋势较难扭转,而物流类专用车和作业类专用车仍会持续增长。新能源车的需求不断增加,同时新能源专用车的应用范围由作业类专用车逐步向物流类专用车领域拓展。