集合融资

刘鎏 刘东

【摘 要】 2007年深圳市20家中小企业集合发行的10亿元“07深中小债”面向境内机构投资者正式发行,“07深中小债”成为中国首只由中小企业捆绑发行的债券,债券在发行当天既全部发售完毕。尝到甜头后,中小企业又相继联合发行集合票据以及集合信托进行融资。初步尝试的成功,使集合融资模式得到广泛关注,已然成为解决中小企业融资难的一大成功创新。但近两年来,集合融资发展势头减弱,企业新发行的集合融资工具更是寥寥无几,难道集合融资不能再助推中小企业发展了吗?文章从现阶段发行的中小企业集合债、集合票据以及集合信托出发,综合分析中小企业集合融资实例,从正面探讨集合融资创新模式的积极意义,分析集合融资遇到的困难,并提出相应的改进建议。

【关键词】 中小企业; 集合融资; 信用; 市场化

中图分类号:F832.4 文献标识码:A 文章编号:1004-5937(2015)18-0019-03

一、引言

中小企业是我国经济的重要推动力量,发展中小企业是我国经济发展的重要环节,但由于中小企业受困于自身信用资产短缺,很难从企业外部融入足够的资金支持企业发展。近年来,为了缓解企业融资难的问题,各种新型融资模式开始试行,其中集合融资模式在尝试阶段颇具成效,但经过多年的发展之后,集合融资却不温不火,如何让这种创新融资模式真正成为中小企业发展的助推器是一个值得研究的问题。

中小企业集合融资是由多个中小企业,通过集合的形式,实行融资集体设计、分开偿债的模式,统一发行债券、信托等金融工具,进行集合融资,最后再将募集到的资金分配到各个参与集合融资的企业中的融资方式。现阶段,我国金融市场出现的中小企业集合融资的具体形式有中小企业集合债、中小企业集合票据以及中小企业集合信托。

中小企业集合债和中小企业集合票据都是具有债券属性的金融工具,所以两者的发行流程比较类似。即由牵头人(多为政府组织)确定参与集合融资的发行人(中小企业)和发行中介机构(如承销商、评级机构、会计师事务所、律师事务所、担保机构),然后在牵头人的协调下完成担保以及债券承销的准备工作,再报经国家有关部门核准或者注册,得到发行许可后即在相应的市场中组织发行。中小企业集合信托作为信托业务,它的发行则由信托公司作为牵头人,组织有融资需求的中小企业集合到一起,形成一个“贷款需求包”,再寻找担保进行信用增级,最后报经相关部门批准后信托公司统一发行集合信托计划。

二、集合融资助推企业发展

(一)集合融资的实质是提升企业信用

中小企业集合融资的实质就是为了解决中小企业的信息不对称,以及由此引发的中小企业的信用状况不佳。中小企业融资难问题,归根到底反映出的是中小企业的资产不足、管理薄弱,以至于银行等投资人从企业外部获取的企业信息和企业自身的真实信息存在差异,投资人为了保证其贷款收益的安全性,不愿意给中小企业提供资金,这也是中小企业难以得到融资的原因。

在集合融资中,多个中小企业“捆绑”在一起,这样的企业群整体集聚了参与的各中小企业的信用资产,大大提高了各个中小企业的信息透明度,增强了集体的信贷融资能力。同时,中小企业集合融资整体的组织形式也增强了企业的融资议价能力,改善了以往单个中小企业在融资中的不利地位,从而可以降低中间环节的融资费用,通过集合融资的平台运作以更低的融资成本获得更多的资金资源。

(二)企业集合能更好地利用担保

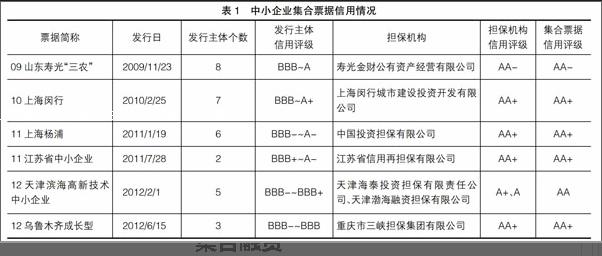

多个企业的集合融资,使得更多的社会担保资源得到充分利用。一般情况下,担保公司出于规避风险的考虑,往往不愿意向中小企业提供信贷担保,但当中小企业以集合的形式向担保公司寻求担保时,集合的行为使得参与其中的中小企业集合整体的信用等级得到提升,加之政府鼓励集合融资的发展,担保公司愿意对中小企业的集合提供担保。结合我国集合融资案例,中小企业集合债、票据的单个发行主体的信用评级都在BBB-到A+之间,其中大多数不到A级信用水平,担保之后,集合债券和票据的整体信用等级至少都能达到AA等级(如表1所示)。

信用等级的大幅提高,促进了集合融资工具的流通,也帮助了中小企业顺利发行集合债券和票据进行融资。

实际上,担保公司对于集合形式的担保,通常也可以看成是对集合融资整体中每一个企业提供的担保。2012年,北京地杰通信设备股份有限公司无力偿还集合债中4 000万元的债券本息,在各方协调下,最后这部分违约债由集合债的担保人——北京中关村科技担保有限公司代为偿付;另一家集合融资的担保人——北京首创投资担保有限责任公司也曾在2012年全额为中小企业集合票据的发行人之一 ——北京康特荣宝电子有限公司代偿了该公司无法支付的全部2 000余万元到期票据本息。对集合整体进行担保,就是对集合中的每一家企业都进行了担保,这让平日里缺少信用担保的中小企业得到了有力的融资支持。

(三)集合融资可以促进企业间监督

中小企业集合融资内部如果出现某一家企业无法偿债的情况,将导致集合债券整体信用评级的下降,也会引起市场中集合债券的价格疲软,导致投资者信心的流失,对集合债、集合票据的流通不利。因此参与集合融资的中小企业为了保证集合融资工具的流通发行,势必在集合内部开展企业间的监督活动。

(四)集合融资平台有助于企业建立品牌

中小企业大多处于生命周期理论中的导入期或成长期,为了发展壮大,企业往往不得不投入巨额资金进行产品的宣传、品牌的建立。而中小企业集合融资债券在交易所市场或银行间市场中流通,企业正好可以借助集合融资债券的流通平台,成功将自己引入交易所市场或银行间市场,让更多有实力的投资人发现企业,认识企业,进而投资企业。

同时,中小企业进入交易市场中后,自身受到来自市场中的外部监督将加强,企业将不得不遵循更多的市场行为规范,这一定程度上可以避免一些中小企业盲目进行风险重大的投资行为。

三、集合融资的现实困境

(一)集合融资难获担保

中小企业集合债券的投资人对集合债券的信用等级要求相当严格,普遍只能接受AA信用等级以上的债券。为了给集合融资债券增信,中小企业只得寻求高信用等级的担保公司进行担保,而为了防范金融风险,国家有关部门明确规定各金融机构不准为企业债券发行提供担保。缺少了金融机构的担保,加之我国担保公司普遍规模不大,所以能够单独承担中小企业集合融资大额担保业务的公司少之又少,造成了中小企业集合融资的担保难问题。

(二)集合融资发行程序存在漏洞

集合融资的发行人虽然是企业,但是也要看到现阶段中小企业集合债券还是以政府为主导,哪些中小企业能够加入集合融资这个团体,不是通过企业之间的磋商、洽谈,而是政府直接进行集合融资名额的“选拔”。

“选拔”的重大权力掌握在相关政府部门手中,会产生极大的隐患——寻租行为。我国已经发行的集合债、集合票据都是在发行准备期由政府向社会召集发行企业,符合参与集合融资条件的中小企业报名加入,最后再通过政府相关部门进行筛选,确定参与集合融资的企业。这样在操作过程中人为选择将不可避免地产生寻租、腐败的可能,降低了集合融资的实用性。

(三)统一的利率水平“诱使”企业放松风险管控

集合“捆绑”融资,让同一个集合中的所有中小企业所承担的融资成本相同,使得风险较大的企业可以用低于自身风险对应利率水平的价格融入资金,高风险不需要承担高利率支出的情况将“诱使”中小企业在集合融资后放松对风险的管控,为了企业利益最大化的目标而盲目投资高风险、高回报项目。被投资企业的这种高风险行为是对集合融资中其他参与者利益的一种损害,将会严重打击集合融资中参与者对中小企业集合融资模式的热情,对集合融资的健康发展十分不利。

四、集合融资完善建议

(一)积极推行债券市场注册制

中小企业集合债按照一般债券的发行程序,实行核准制,主管机关既要对发债企业进行形式审查也要进行实质审查并对企业进行价值判断,只有被认定为优良的企业才能获得发债的资格,这使得很多有巨大潜力但风险较大的中小企业难以得到发行机会。

中小企业集合票据的发行应实行注册制,即中小企业集合票据的发行不需要进行严格的实质审查,只需要符合形式上的发行规定就可获批。注册制的优势在于可以让有潜力的中小企业得到市场的准入资格,活跃了市场,刺激了中小企业发展。因此,为了活跃债券市场,也为了让更多的中小企业得到在金融市场上融资的机会,我国债券市场应该紧跟股票市场的脚步,在保证企业信息披露真实透明的前提下,积极推进债券发行注册制改革。

(二)实行一般利率加浮动利率的利率支付形式

股利支付理论中有一种固定股利加浮动股利的支付方式,这种股利支付方式既保证了投资人稳定获得一定的股利收益,也保证了股利的支付与公司的业绩相匹配。对于中小企业集合融资实际上也可以引入这种“固定加浮动”的模式,让中小企业集合融资债券和集合信托的利率实行浮动利率债券类似的支付方法。其中,浮动利率部分,应该根据各中小企业每一年度的最新信用评级结果确定变动情况。将利率水平和企业的信用等级挂钩,使得盲目进行高风险项目投资的中小企业不得不为此付出更高的资金使用费用,在一定程度上能够防止企业不顾投资人利益任性投资的行为。

(三)推进中小企业集合融资市场化,加入社会监督机制

随着我国利率市场化进程的不断推进,我国政府对金融的管制逐步放开,对中小企业集合债券的发行也应该一步步从“政府主导”转变为“市场决定”。

利率市场化改革将使得市场能够控制资源的配置,中小企业集合融资正好可以借利率市场化改革之势,让券商等金融市场中的参与者逐步进入集合融资的牵头、协调工作中,与各级政府部门一起组成集合融资“牵头小组”,从而减弱中小企业对政府的过度依赖。在市场化的集合融资中,金融市场的参与者为了自身利益,必将选择符合市场需求的中小企业进行融资合作,让更多受市场欢迎的中小企业得到融资发展的机会。

另外,在“选拔”中小企业参与集合融资的机制中,可以加入社会监督人的角色,让独立于政府和中小企业的拥有专业能力的人员对“选拔”进行公平的监督,限制政府权力的过度放大。

(四)积极推广集合担保

集合担保中各担保机构作为不同发行人的发行推荐人,对各自债券的不同部分提供全额担保责任,再通过集合的形式以不可撤销的连带保证责任方式向债券投资人提供联合担保。集合担保与集合融资相似,都是利用规模优势,将多个担保机构集中起来提升集合后担保方整体的信用评级和担保实力,再一起承接中小企业集合融资工具发行的大额担保业务,进行“捆绑”担保。集合担保模式不仅能够帮助中小企业集合融资找到信用资质高的担保方,还能丰富我国担保市场,值得在全国范围内积极推行。

五、结束语

中小企业为了更好地获得外部融资,创新地进行局部联合,捆绑发行集合金融工具,这一类型的融资模式在我国发展还不到10年时间,从已经发行的集合融资实例来看,这种融资模式自身存在一定缺陷,使得它在中小企业眼中变得有些“鸡肋”。但集合融资带给企业的信用提升、资源利用效率提升、品牌价值提升都证明了这种创新融资模式能够有效推动中小企业发展。相信随着集合融资体系的不断完善、进步,集合融资将会真正成为中小企业发展的有力助推器。

【参考文献】

[1] 张宗益,李辰.创业企业融资行为的实证研究[J].会计之友,2014(24):26-31.

[2] 贺琴.发展中小企业集合债券融资再思考[J].财会月刊,2012(6):41-43.

[3] 林安霁.中小企业集合票据融资模式与完善对策[J].中南财经政法大学学报,2013(1):77-82.

[4] 田宇.基于产业集群的唐山市陶瓷产业融资问题研究[J].会计之友,2013(4):69-71.

[5] 李海涛.中小企业集合信托绩效评价研究[J].金融论坛,2014(5):6-8.

[6] 李为章.中小企业集合债券信用增级模式及其改进[J].社会科学家,2014(6):70-76.

[7] 林洲钰.中小企业融资集群的自组织演进研究[J].中国工业经济,2009(9):87-95.

[8] 李雪,董玲.小微企业融资服务体系的构建[J].会计之友,2014(2):17-20.

[9] 苏志鑫.我国中小企业集合票据的发展现状及改进建议[J].上海金融,2012(11):111-119.

[10] 廖海波.中小型科技企业的创新融资工具:集合信托债权基金[J].财会月刊,2011(6):39-40.

[11] 陈治伊.中小企业集合资金信托融资研究[D].西南财经大学硕士学位论文,2013.

[12] 刘飞.集合票据法律问题研究[D].西南政法大学硕士学位论文,2013.

[13] Sanera E.Black,Philip E.Strahan.Entrepreneurship and bank credit availability [J].Journal of Finance,2002(6):2807-2833.

[14] Petersen M.A.Information:Hard and Soft[Z].Northwestern University and NBER working paper,2004.