工行郑州“合伙人”

郑旭 崔靖芳

“我行的信用卡分期付款购车业务只针对合作公司本身,暂不接受客户直接申请,建议您最好通过合作公司那边。”对于《民生周刊》记者提出的“借贷申请”,中国工商银行郑州东区支行个人信贷部工作人员在电话里答复说。

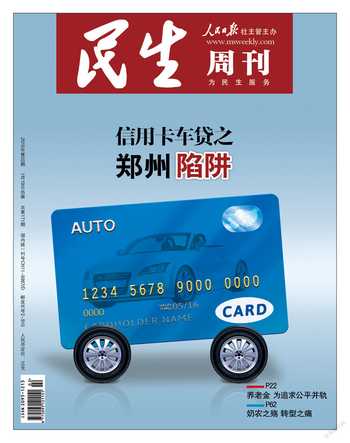

信用卡分期付款购车是近几年国内银行业存款类金融机构推出的一种汽车按揭类信贷业务。虽为一种新型车贷方式,但在各家银行的主推下,已被越来越多消费者接受。

尽管如此,对于银行而言,最难以克服的还是贷后风险这一难题。

于是,已经推出分期购车业务的各家银行开始物色既能充当担保角色,又能发掘目标客户资源,还能对客户进行贷后服务与管理的第三方公司,作为自己业务的“合伙人”。

以中国工商银行为例,据该行内部人士透露,在省会城市郑州,已通过审核并完成备案的合作公司有100家之多。

一方希望风险最小化,一方追求利益最大化。工商银行的郑州“合伙人”们在得到“贷后服务与管理”特权的同时,也收获了能见光的和见不得光的双重利益。

新型车贷催熟“合伙人”

据《民生周刊》记者了解,目前郑州市场上并存的汽车贷款业务主要有个人汽车贷款、汽车金融贷款和信用卡分期付款购车三种形式。

其中,个人车贷和分期付款购车是由银行放款,而汽车金融则是汽车厂商在自己的资金池中提取资金向客户放款。

“个人车贷在郑州出现得比较早,当初让不少无车族圆了有车梦。”郑州当地某媒体熟悉汽车领域的资深编辑说,由于申请手续比较繁琐、审批流程比较严格、利率又不低,现在很少有消费者通过个人车贷方式买车了。

客户兴致不高,银行亦无心插柳。

“这种贷款已被看成是传统业务了。虽然各家银行的总行都没有明确是否将其取消,但在郑州,银行的客户经理们基本上不主动推荐个人车贷业务了。”

郑州当地一位不愿透露姓名的业内人士分析指出,手续及利率没有吸引客户的优势,导致此业务上的客源越来越少。此外,从成本因素考虑,由于有严格的审核要求,这类业务需要付出大量人力物力,最终利润并不是很多。

在当地采访期间,《民生周刊》记者分别走访了中国工商银行在当地的几家营业网点,大堂经理均称对个人车贷业务不太了解,建议记者去了解一些信用卡分期购车业务办理流程。

而当记者致电该行郑州东区支行时,个人信贷部工作人员却做出了开篇的答复。

既然传统车贷已被冷落,作为新型车贷模式,工行缘何让“客户”联系合作公司才可以申请呢?

“车贷这种业务不太好做,毕竟贷后的风险都很大。”工行内部人士这样认为。

据其介绍,传统车贷刚刚兴起时确实给工行带来了不少的优质客户,但问题也随之而来。尽管车辆手续被抵押给银行,但这并不影响借款客户对车辆的使用,“有的客户刚开始月供正常,后来就出现逾期,最后就恶意拖欠了。”

“传统车贷属于直客式贷款,抵押物或者担保人都是自己的物权或者自己推荐的,银行看似降低了风险,实际上依旧存在。”郑州业内人士说。

无论传统车贷还是新型车贷,对于银行而言,贷后风险是无法规避的。有观点指出,银行业一直都在追求自身风险最小化,但目前唯一能够实现的方式就是将其转嫁。

于是,银行的“合伙人”出现了。

可调可控的准入门槛

“面上看,我们是客户的贷后服务者,实际上我们是银行客源的提供方、客户借贷的担保方。”李峰此前在郑州经营一家汽车商贸公司,曾是工行郑州某支行分期购车业务的“合伙人”。

按照他的说法,由于资金有限加之“这种业务在郑州做得比较乱”,所以他的公司在2013年夏天退出了合作。

“银行是不对客户(指申请信用卡分期购车贷款的客户)负责的。说白了,他们认为这些客户是公司的,他们是把款放给公司了而不是放给客户了。这里的关系就是公司既是银行的借主,又是客户的债主。真要出现什么问题也是由公司兜着。”李峰说。

至于客户能否按时还款、会不会恶意拖欠,“这就要看公司够不够聪明,如何管理、会不会管理客户了,银行才不会管你这些事呢!”

据此李峰认为,对于银行而言,信用卡分期购车这项业务的贷后风险几乎为零。

那么,像李峰这样的工行曾经的郑州“合伙人”,其所经营的公司是如何与工行确定合作关系的呢?

由于李峰刚刚退出此行业时间不长,出于某些可以理解的原因,有关这一细节他并未向《民生周刊》记者透露。

于是,《民生周刊》记者虚拟了一家经营地点在郑州市黄河路附近的汽车销售服务类公司,并以公司法人代表朋友的名义,找到了与中国工商银行郑州东区支行同一个行政区域内的另一家支行——中国工商银行郑州商都路支行。

在该行的个人信贷部,一闫姓客户经理告诉《民生周刊》记者,首先,合作方公司应当是成立时间在一年以上,注册资本不少于1000万元人民币,经营范围必须有汽车经销、汽车服务等项目,有固定的营业场所。其次,需要向该行提供营业执照、税务证明、股东名单、法人证明、公司章程、两年内经过审计的财务报表。此外还要提供一张证明公司拥有待销汽车的展地照片。

“我们支行会对你提供的材料进行初审,初审通过后,支行会以书面报告的形式将其提供给工行在郑州市的审批中心。剩下的时间就是等着获准了。如果批下来了,审批中心会以文件的形式下发给我们,也就相当于你们公司在我们这里备案了,可以开展分期购车业务了。”闫某说。

接下来,《民生周刊》记者又以朋友的这家公司营业执照上只有“汽车咨询”服务这一经营项目,没有他所说“汽车销售”及展地,想单独做分期购车业务是否可行?

“那你就要有上面的关系了!”闫某说,目前与商都路支行合作的5家公司中,有3家是符合条件要求的,但还有两家是做纯分期业务的公司,“这两家都找了关系,直接从审批中心批完转过来的。”

不仅如此,按照他的说法,如果疏通了“上面”关系,原本最快也需4个月才能通过审批的流程,也不会那么麻烦了。“而且这种备案审批都是一次性的,不需要年审。”他说。

由此可见,想要成为工行的“合伙人”,其准入环节的难度系数并非有多高。

那么,一旦确立合作关系,双方又是怎样的合作形式呢?

闫某称,备案成功后,合作公司至少需要向支行缴纳100万元的贷款保证金,然后按照1:20的比例,每100万元的保证金可以获得2000万元的信贷额度。

“有了额度之后你们就可以去拉客户了。”但他向《民生周刊》记者强调,银行只与合作公司产生业务关系,而非客户本身。

“你们自己找到客户后,要按银行列出的贷款申请条件去审核客户,让他们提交所需的材料。感觉没有问题了,你们就先放款给客户。等客户的材料到位后,再带他们来银行办理分期申请。申请通过了,银行就把之前支付的钱放还给你们。”

闫某指出,由于之前的环节基本上不会出现问题,只要严把贷后关口,“你们除了担保职责外,还要对客户进行贷后管理,一旦客户违约还不上了,违约部分就得你们自己还了。”

“合伙人”的另一本账

暗访最后,《民生周刊》记者向闫某“请教”了一个关键问题,那就是与工行合作后,作为公司将如何获利。

“郑州(工行)这边只收手续费,没有利息。但我们也不会限制合作公司以别的名义收费,只要客户乐意接受就行。”闫某如是说。

话虽如此,但工行“合伙人”却记了另一本账。

采访中,有车主向《民生周刊》记者反映,尽管早已知晓银行对信用卡分期购车是不收利息的,但有的合作公司在给他们办理业务时,除了告知他们银行要收取手续费外,还以银行的名义向他们要利息。

“大部分公司给客户做的月利率是1%到3%之间,但也有比较黑的公司做到4%!”李峰说。

2014年7月,通过河南诚谊汽车服务有限公司,车主蒋瑞在工行郑州东区支行办理信用卡分期购车贷款业务。按照借款合同约定,以贷款金额,蒋瑞每月应还款9527元。

但据其提供的信用卡明细显示,此后蒋瑞每月都按诚谊公司的要求向所持有的信用卡中存入的金额都在11000元以上,但本金被工行划走后,余下的1000多元钱被诚谊公司作为利息划走了。

这里有个问号,作为还款的工具,信用卡本应在客户本人的手中,合作公司为何能够将月供以外的资金划走呢?

“这就是这个行业的潜规则。” 李峰透露说,在客户与工行签合同时,合作公司一般会要求办两张信用卡,一张作为客户每月的还款卡片,一张用以给银行用来扣款的卡片。等客户从银行拿到两张卡片时,合作公司会要求客户立即将两张卡的密码修改成公司统一要求的密码。

“因为掌握了客户的密码,当客户每月向还款卡片存钱时,合作公司会将还款卡里钱取出存在扣款卡里。这样一来,合作公司就可以轻而易举地获得月供以外的资金。”他说。

当然这只是工行“合伙人”用以获利的方式之一。

第二种方式则是巧立名目:合作公司会在工行对客户资料审核前或工行放款前,要求缴纳一笔3000~8000元不等的服务费。“圈里叫代办费。实际上一旦成为工行的合伙人后,公司后期已经不需要向银行打点了。”

“第三种方式就是很多客户都会遇到的‘收车’。”李峰解释说,哪怕客户晚还款一个小时,合作公司都会认为客户违约将车收走。如果客户的车长时间未启动或者在外地长时间不回郑州,合作公司还会以GPS异常为由将车收走,“这就是为什么分期公司要扣车主一把钥匙的原因。”

李峰称,车被收走后,合作公司会将其停放在一些由社会闲散人员看守的黑停车场里,这样一来即便客户找到自己的车了,也迫于威胁不会采取强制取车的行动。只能主动找合作公司谈判,待到客户前来公司谈判时,主场就是公司的了。

“不太好的车,一般会收取车价10%到20%的违约罚金,要是好一点的车特别是豪车那就看公司老板的心情了,3万、5万都是他,这还不包括停车费。如果真遇到一些收车不理,或者罚金、停车费都拒绝交的客户,合作公司就会谎称车已经被处理了。”

如果这一方法还未奏效,李峰说,合作公司会动用自己的资金将客户的尾款还清,随后将车以低于市场价格卖掉,“即便这样公司也会有赚头,毕竟客户初始已经将车款首付付过了。”

合同暗藏玄机

“这两年我接待了很多车主的咨询电话,说他们的车被分期公司恶意拖走了,由于不是盗抢案件,公安机关不会立案,问我能不能和分期公司打官司。”

林毅然是郑州当地的执业律师,他认为,“逾期”、“GPS异常”是否成为这类公司收车的理由,就要看当初车主与合作公司签订的担保合同中有没有约定。

但让林毅然多少有些爱莫能助的是,当他面见这些车主并希望其提供合同原本或附件时,“他们手中根本就没有。”

车主蒋瑞及车主杨强的表弟张建啓在受访时曾回忆,各自的公司在与他们签订担保合同书时虽然都是一式两份,但当时公司方面以银行方面需要查验合同为由,把合同带走了。

而对于什么是收车、在情况下公司可以把车收走,受访者均表示没有印象了。

“业务给我提供的都是格式合同而且有50张A4纸那么厚,我要做的就是在空白处签上自己的名字,根本没有刻意阅读里面的内容。”蒋瑞说。

林毅然指出,即便以合同纠纷或合同民事欺诈的名义申请立案,法院也是需要车主提供合同文本的。

尽管如此,林毅然认为,银行授权也好,合作公司有意为之也罢,未经过法律程序将车主的车私自处置就涉嫌违法。

李峰告诉《民生周刊》记者,虽然分期购车业务推出不过三四年的时间,但随着更多的车主通过网络曝光自己的遭遇后,一些有意通过这种方式购车的消费者,对承诺能够代办这项业务的公司有所警惕。

“如果客户怀疑你们,你们就让他们给银行打电话,我们会证明你们是工行的合作伙伴,打消他们的顾虑。”前文闫姓客户经理说。

事实果真如此吗?《民生周刊》记者致电中国工商银行郑州东区支行个人信贷部询问,如果通过河南诚谊汽车服务有限公司买车可行否?

“放心吧!这家公司是我们的合作方。” 该行工作人员说。

(应受访者要求,文中李峰、林毅然为化名)

——选车