金融因素对期铜价格波动影响的实证研究

朱学红,冯宇文,郭尧琦

(1.中南大学商学院,湖南长沙,410083;2.中南大学金属资源战略研究院,湖南长沙,410083;3.中南大学数学与统计学院,湖南长沙,410083)

金融因素对期铜价格波动影响的实证研究

朱学红1,2,冯宇文1,郭尧琦2,3

(1.中南大学商学院,湖南长沙,410083;2.中南大学金属资源战略研究院,湖南长沙,410083;3.中南大学数学与统计学院,湖南长沙,410083)

采用VEC模型和EGARCH模型实证研究金融因素和沪铜期货价格之间的关系,传导分析结果显示:汇率、外汇储备和货币供给量的变动通过不同的传导方式对期铜价格产生影响,在短期内各变量的变动均会使得期铜价格产生较明显的波动;而从长期来看,汇率和外汇储备的冲击效果会逐渐消失,但货币供给量的冲击效果具有很长的持续性。根据风险分析结果和信息冲击曲线得出,期铜价格波动的风险主要来源于外汇储备的变动,并且金融因素对期铜价格波动的影响具有明显的非对称性。

期铜价格;汇率;外汇储备;货币供应量;VEC模型;EGARCH模型

自2004年以来,铜等大宗商品价格的快速上涨和剧烈波动已经成为世界经济形势的一大新特点。近年来,铜价的剧烈波动也引起了国内外学者的高度关注。随着经济形势的不断变化和相关研究的不断深入,市场对铜价波动的关注也逐渐从供需角度向金融角度转变。目前,新兴市场需求增长、国际市场流动性不断增强和指数化投资兴起三大趋势同时出现在金属等大宗商品期货市场上,导致铜等大宗商品期货价格出现较明显的偏离特征。首先,机构投资者持有大量资金进入期铜市场,导致了期铜价格对基本面的偏离;其次,自2008年金融危机后,世界主要国家采取货币和财政的双宽政策,特别是美国推行的量化宽松政策使得市场上流通的货币量增加,闲散资金增多,进一步推动资金流向期货市场,从而一定程度上加速推动了期铜价格的上涨。因此,研究金融因素对现代工业生产中最重要的原材料铜的期货价格持续上涨和大幅波动的作用力,对国家经济发展具有重大意义。本文采用VEC模型和EGARCH模型,对影响SHFE铜价的主要金融因素进行定量分析,以考察各金融因素对我国沪铜价格持续上涨和大幅波动所产生的作用力。

一、研究综述

近三十年来,金属矿产等大宗商品价格波动的原因备受关注。从现有文献来看,主要将价格波动的原因归为供需、实体经济、金融市场、投机和市场间联动五个方面。随着研究的不断深入,研究的重点也逐渐从前两方面转向后三方面。因此本文主要从金融市场、投机和市场间联动三个角度对现有研究进行综述。

首先,从金融市场方面来看,Erb和Harvey[1],Geman和Kharoubi[2],Chong和Miffre[3]等学者认为,随着金融化进程的不断推进,国际上投资需求增加,加之金属类大宗商品具有较好的可投资性,因此使得国际市场上的投资势力不断向铜等金属资源期货市场转移,过度频繁的投资行为导致了这些大宗商品期货价格的大幅上涨。Harri[4]等研究发现美国推行的弱美元政策,使得国际市场上以美元计价的金属资源的实际价格产生变动,美元的贬值一定程度上推动了这些商品国际价格的上涨。而Anzuini[5],Choi[6]等分别基于VAR框架得出了美国货币政策和美元汇率对商品价格有显著和持久影响的结论。Belke[7]等则加总了主要OECD国家的季度数据,发现货币供给量是影响大宗商品价格的关键因素。Frankel[8],Gilbert[9]等则认为近年来国际市场上流动性增强是大宗商品国际价格持续上涨的重要原因之一。国内学者王任[10]通过研究也发现大宗商品的金融化使得金属矿产等商品的价格更容易受到投资和投机的影响,金融因素对大宗商品价格变化的解释力度在不断增强。孙泽生[11]发现中国有色金属价格与货币因素存在稳定的长期均衡关系,货币流动性对有色金属价格有显著的正向效应和较长的持续效应。其次,从投机方面来看,Masters[12],Basu和Gavin[13],Tang和Xiong[14]等均用数据说明近年来众多机构投资者大量涌入大宗商品期货市场,导致大宗商品名义价格严重偏离内在价值,投机因素是导致金属资源等大宗商品价格剧烈波动的根本原因。SHAO[15]等研究了基金投机持仓、套利持仓结构与国际期铜价格波动的关系,并得出投机持仓对期铜价格影响较大。韩立岩[16]也认为就短期而言,投机因素是造成大宗商品价格波动的最主要原因,同时美国宽松的货币政策加强了这种投机行为的作用力。谢飞[17]研究发现从短期来看,在控制了实需因素和美元指数之后,对冲基金等投机者的套利行为仍是推动价格剧烈变动的主要因素。最后,从市场间联动方面来看,随着金融市场的不断完善,国际大宗商品间的价格联动效应越来越明显。Sari和Soytas[18]等研究证实了国际市场上石油等能源类资源价格的波动也会逐渐影响到金属价格。国内学者近年来在研究期铜价格的变动时也常将石油价格作为解释变量之一,同时高金余[19]等学者也着力研究了上海期铜市场和国际伦铜市场、纽约期铜市场间的价格联动。

从现有文献来看,研究上主要存在以下不足:首先,上述文献一般仅选取某一类金融因素,从单一角度研究该因素对金属矿产资源价格波动的影响。其次,现阶段对金融因素和期铜价格波动关系的研究较多采用现有数据的统计和对比,以此直接进行推论来得出结果,而从实证角度展开研究的论文还较少。本文采用VEC模型和EGARCH模型进行实证研究,尝试从相对全面的角度分析金融因素与期铜价格波动的关系,对此问题进行更深层次的研究。

二、金融因素对期铜价格波动的传导分析

(一) 变量选取与数据来源

本文以沪铜为研究对象,因此我们选取上海期货价交易所的期铜价格作为被解释变量,同时选择货币供应量(M2)、汇率和外汇储备三个金融因素作为解释变量。汇率因素按照惯例选择人民币兑美元的比价,沪铜期价选择三个月到期的期铜收盘价格,样本区间为2004年3月到2014年2月的月度数据。其中,货币供应量(M2)、汇率和外汇储备数据均取自中国人民银行公布的年度统计结果,三个月到期的期铜收盘价格取自上海期货交易所的月度数据汇总。

(二) 平稳性检验

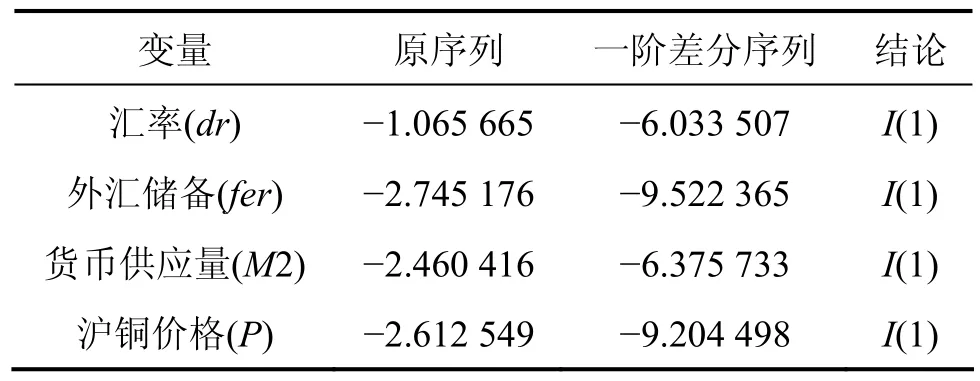

首先,本文对所选数据的平稳性进行检验。我们采用ADF单位根检验来判断数据是否平稳,如表1所示。结果显示,通过单位根检验,汇率、外汇储备、货币供应量(M2)和沪铜期价的原序列均为非平稳序列,对其进行一阶差分后得到的序列则为平稳序列。

表1 ADF单位根检验

(三) Johansen协整检验

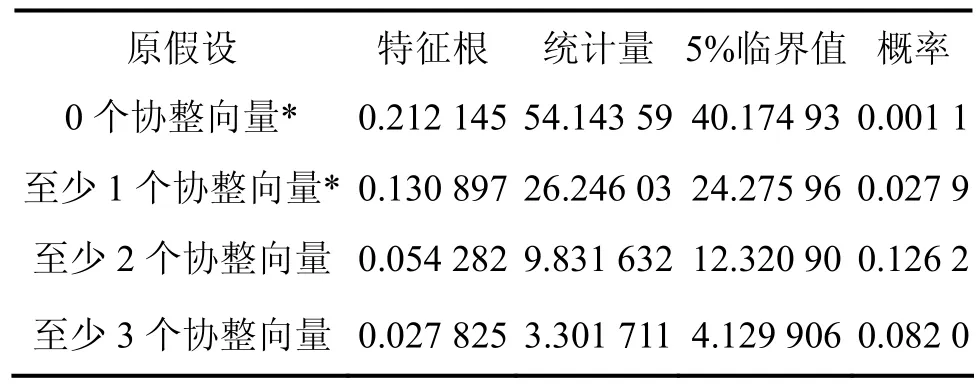

进行协整检验的目的是确定那些被某一经济系统联系起来的经济指标从长期来看是否具有均衡关系。对于一些经济变量,单独来看是非平稳的序列,但将这些变量通过线性组合在一起之后,它们则呈现平稳的情形。这种线性组合的存在就可以使这些经济变量构成的序列被认为具有协整关系。我们对以上四个变量进行协整检验,结果如表2所示,四个变量之间存在两组协整方程,即四个变量之间存在协整关系,它们之间存在长期的均衡关系。

表2 协整检验

(四) 传导分析

本文采用向量误差修正模型(Vector Error Correction,VEC)分析金融因素对期铜价格波动的传导影响,由于选取变量之间存在协整关系,故可以由自回归分布滞后模型导出误差修正模型。向量误差修正模型可以认为是含有协整约束的VAR模型,主要应用于具有协整关系的非平稳时间序列建模。对于VEC模型的表达式可以通过如下计算得出。

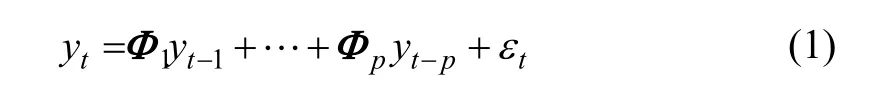

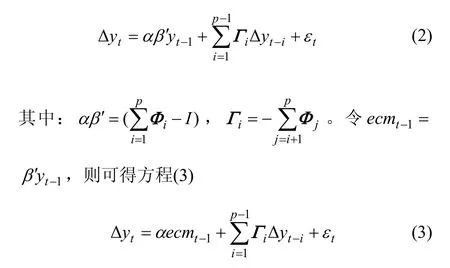

一般来说,不含有外生变量的p阶简化VAR模型表达式为:

其中:yt的各分量都是非平稳的I(1)变量,p是滞后阶数,Ф1…, Фp是被估计的系数矩阵,εt是k维扰动向量。如果上式中的yt所包含的k个I(1)序列之间存在协整关系,则该式可写为:

(3)式即为VEC模型的表达式,其中ecmt−1是误差修正向量,反映变量之间的长期均衡关系,系数矩阵α反映了变量之间偏离长期均衡的状态时,将其调整到均衡状态的速度;Δyt−i为各解释变量的差分项,iΓ为各解释变量差分项的系数,其反映各变量的短期波动对被解释变量短期变化的影响。

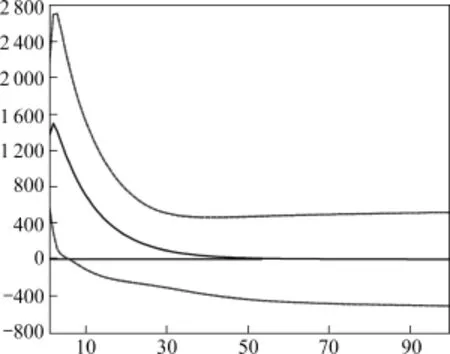

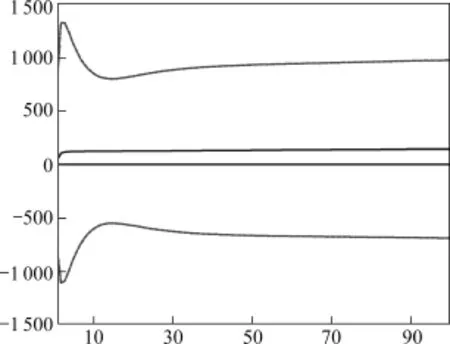

本文主要通过应用VEC模型的脉冲响应函数来分析各个选取的金融因素对上海期货市场上的期铜价格波动的传导情况。脉冲响应函数常用于分析当一个误差项发生变化时对内生变量当前和未来预期值的影响,同时,该冲击会通过VEC动态结构传导给其他内生变量,导致其他内生变量的变动。因此,我们可以运用该理论分析各金融因素变动会引起期铜价格产生怎样的变动,从而分析金融因素对期铜价格波动的传导情况。图1~3分别显示了汇率、外汇储备和货币供应量的结构冲击引起的期铜价格波动的响应函数。

图1显示,汇率受到一单位的正向冲击后,期铜价格在第1期响应为较大的负数,说明一单位的正向冲击对SHFE铜价发生反向运动。即在当下会使得SHFE铜价下跌,并且在第2期达到一个峰值点,之后稳步上升,汇率的正向冲击对期铜价格的影响会逐渐减小,SHFE铜价开始上涨,在第25期时回归到汇率受到冲击前的价格。这是由于在美元汇率走高的情况下,会给包括期铜在内的多种以美元标价的大宗商品期货合约带来投资成本升高的压力,从而致使铜价逆转前一交易日的走势变为下跌。对于SHFE期铜来说,由于沪铜价格在很大程度上还是受到国际铜价的影响,以美元标价的国际铜价下跌会使得沪铜价格受到较明显的影响,导致SHFE铜价的下跌。随着时间的推移,由于市场间的套利等行为,会使得这种汇率导致的SHFE铜价格波动影响逐渐消退。

图1 美元汇率冲击引起的期铜价格波动的响应函数

图2显示,外汇储备的一个单位正向冲击对SHFE铜价影响为正,即SHFE铜价会出现一个同向的运动,并在第2期达到一个上涨的最大值,随后该正向冲击的影响逐渐减小,期铜价格逐渐下降,到第50期左右该种冲击影响消失。之所以出现该种情况,是由于我国是一个铜进口国家,在初始时期国家持有较多外汇储备进行铜进口时,会导致国际铜价上扬,从而影响到国内期铜价格的上涨。但随着时间的推移,国内随着铜进口数量的增加而供给增多,从而使得SHFE铜价逐渐下降,最终回归到冲击发生前的期铜价格。

图3显示,对于货币供应量的一个单位正向冲击,SHFE铜价在第1期并没有发生变化。这主要是由于货币供应量与SHFE铜价的传导存在时滞效应,之后经过价格传导机制,这种冲击波及到沪铜市场时,SHFE铜价开始出现上扬。一般来说,我们认为货币供应量通过引起通货膨胀率的变化来改变期铜的收益率,从而影响期铜价格。由于从货币供应量增加到通货膨胀率的明显上涨之间存在一定的滞后情况,因此在第1期时,货币供应量的正向冲击没有造成SHFE铜价的变动。但随着传导效应的产生,货币供给量的增加导致市场通货膨胀率上升,从而导致商品价格上扬,而这种价格上涨首先从股票、黄金等资产类商品开始,随后就传递到石油、铜等资源产品的期货市场。同时,由于通货膨胀率上升后如没有其他政策等进行调控,则其会维持在一个相对稳定的水平,因此这种由于货币供应量的冲击带来的期铜价格波动效应会持续存在。

总的来说,汇率、外汇储备和货币供应量对SHFE铜价的冲击效应,虽然表现出不同的传导路径,但其对SHFE铜价的冲击都具有持久的效果。

图2 外汇储备冲击引起的期铜价格波动的响应函数

图3 货币供应量冲击引起的期铜价格波动的响应函数

三、金融因素对期铜价格波动的风险分析

(一) 研究方法

资本市场中的冲击往往会表现出一种非对称效应,这种非对称性允许价格波动对市场下跌的反应比对市场上升的反应更加迅速。由于期铜价格的波动也具有这种非对称性,因此在研究不同金融因素对期铜价格波动影响时,本文引入对这种非对称性具有较好解释的EGARCH模型对此进行分析。EGARCH模型表达式为:

其中:εt~ARCH(q),Vt独立同分布,E(Vt)=0,D(Vt)=1,代表预期风险的条件方差。方程(6)为EGARCH模型的条件方差方程,该方程表明预期风险的条件方差依赖于前期的残差平方和条件方差的大小,若0≠φ,说明信息冲击的影响具有非对称性。

(二) 实证结果

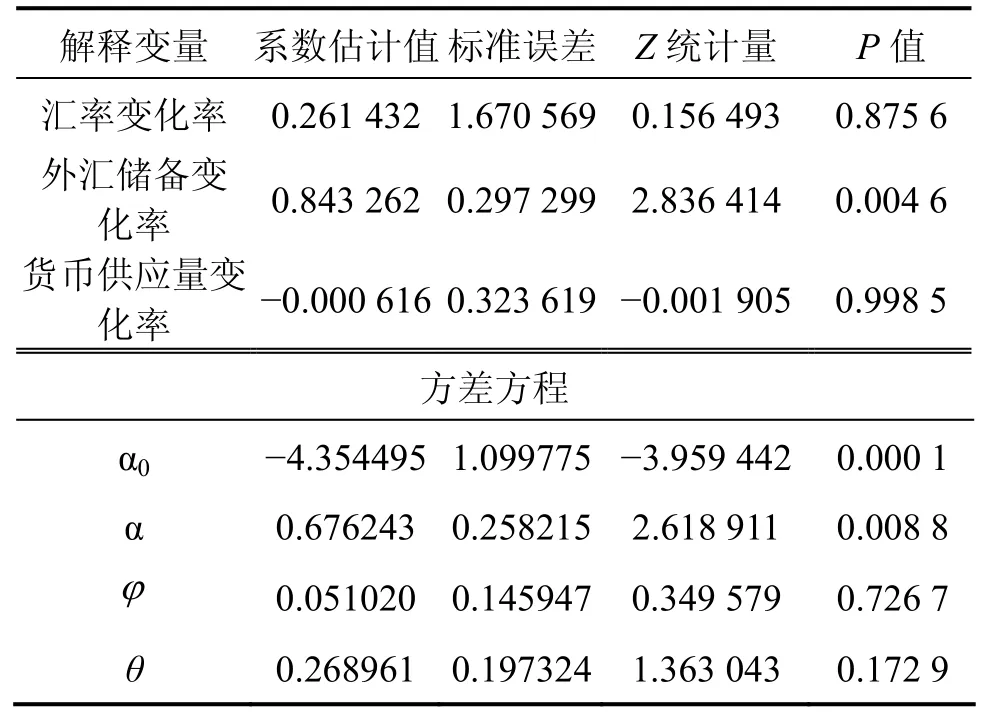

基于EGARCH模型,本文以期铜价格变化率为被解释变量,以美元汇率变化率、外汇储备变化率和货币供应量变化率为解释变量,通过建立关系方程得出回归结果如表3所示。

根据计量结果,我们可以发现在影响SHFE铜价格变动的三个金融风险因素中,SHFE铜价波动的风险因素主要为外汇储备变动。这是由于我国外汇储备的变动可以从以下两条途径影响SHFE期铜价格:首先,我国作为外汇储备量最多的国家,外汇储备的变动将对重要资源的国际价格包括国际铜价产生很大的影响,国际期铜价格的变化又直接影响到SHFE期铜价格;其次,我国作为重要的铜进口国,动用外汇储备进口国际市场上的铜资源,从而进一步影响到国内铜资源价格,导致SHFE期铜价格的变动。

同时,从表3的回归结果可以看出,汇率和货币供应量的变化率对SHFE期铜价格变动的影响并不显著。从汇率来看,汇率对SHFE期铜价格的影响主要通过影响国际期铜价格来间接影响SHFE期铜价格。这种汇率变动带来的SHFE铜价变动风险主要来自于国际铜价和国内铜价标价方式不同。国际期铜价主要由LME铜价主导决定,故国际铜价是以美元标价,而上海交易所的SHFE期铜是以人民币标价,两个同质产品标价币种的差异使得SHFE期铜价格变动中蕴含汇率风险。由于我国采用一揽子挂钩的浮动管理汇率制度,汇率对期铜价格的影响主要通过中心汇率的调整和汇率日常浮动两方面产生。现有学者研究发现,按照目前人民币兑美元围绕中心汇率0.3%的日间波动幅度的限制,美元汇率的日常波动对期铜价格的直接影响将十分有限,甚至可以忽略不计。因此,汇率对SHFE铜价的直接影响并不显著。从货币供应量来看,由于货币供应量需要通过影响通货膨胀率,再进而影响商品整体价格,最后影响到期铜价格,并且货币供应量的影响具有较明显的滞后性,因此SHFE期铜价格波动的风险中来源于货币供应量的因素较少,不具有显著影响。

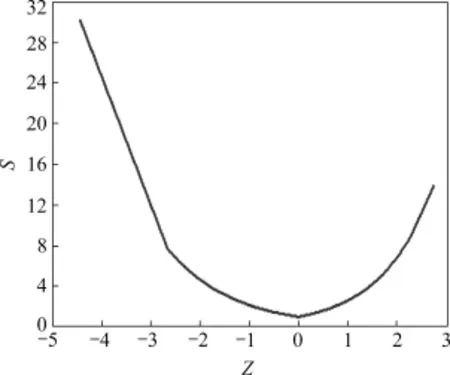

从图4的信息冲击曲线可以得出,信息冲击小于零时,曲线相对比较陡峭,而在信息冲击大于零时,曲线相对平缓。这说明SHFE期铜价格的信息冲击曲线具有较明显的不对称性,当负冲击产生时,其引起的期铜价格的波动会相对较大,特别是负冲击较大的时候(图中可看出信息冲击曲线在−5~−3段明显更为陡峭),而当冲击为正向时,其引起的期铜价格的波动相对较小。这种非对称性从一定程度上来说是由于期铜市场上存在越来越多的投机行为,而普通投机者对投资风险的承担能力较弱,对负向冲击带来的期铜价格变动更为敏感,因此负冲击会使期铜价格波动更为显著。然而,这种投机行为的增加会加剧一定时期内期铜价格的波动,使得期铜市场的金融风险加剧。

表3 EGARCH模型回归结果

图4 期铜价格信息冲击曲线

四、结论和建议

本文通过对2004年3月到2014年2月的数据进行实证研究,分析了金融因素与我国上海期货市场的期铜价格的关系,并得到以下结论。

第一,根据金融因素对SHFE期铜价格的传导分析,可以看出由于汇率、货币供应量 M 2 和外汇储备三个金融因素对期铜价格产生影响的传导路径有所不同,其影响的大小、持续时间均有一定差异。其中,汇率的变动在短期内会对期铜价格产生反向运动的冲击效应。但是,从长期看,汇率的冲击对期铜价格的反向引导作用会明显减退。货币供应量 M 2 和外汇储备对于期铜价格在短期具有正向引导作用,从长期看,外汇储备的刺激作用会逐渐减弱,而货币供应量M 2的刺激作用会一直持续。

第二,根据风险分析结果,在影响期铜价格波动的金融因素中,主要的风险来自于外汇储备的变动,而汇率和货币供应量M 2的变动的影响不显著。

第三,根据期铜价格变动的信息冲击曲线,我们可以发现金融因素变动对于期铜价格变动的影响具有非对称效应,负面的金融因素信息会明显加大期铜价格的波动程度。

根据上述结论,我们建议:首先,现阶段我国人民币面临较大升值的压力,我国在汇率调控上应该根据宏观形势灵活操作,以稳定我国铜等基本资源价格作为汇率调整的依据;同时货币供应量和外汇储备的调控也应该具有相应的灵活性,根据国内铜价的变动情况适当调整。其次,我国作为外汇储备量最多的国家,在进行外汇储备量调整时要充分考虑其对各类商品资产价格的影响。同时,由于近年来铜价波动较大,使得国内相关企业的生产成本具有很大不确定性,企业面临较大的价格波动风险,因此国家在调整外汇储备时,应当审慎考虑。最后,介于金融因素对期铜价格变动影响的非对称性,我国应当进一步完善期货市场交易机制,适当控制期货市场上的投机行为,避免负面信息冲击导致期铜价格产生过大波动,带来较大的价格风险,以达到调控的作用。

[1] Claude B.Erb, Campbell R.Harvey.The strategic and tactical value of commodity futures [J].Financial Analysts Journal, 2006, 62(2): 69−97.

[2] Hélyette Geman, Cécile Kharoubi.WTI crude oil futures in portfolio diversification: The time-to-maturity effect [J].Journal of Banking & Finance, 2008, 32(12): 2553−2559.

[3] James Chong, Joëlle Miffre.Conditional correlation and volatility in commodity futures and traditional asset markets [J].Journal of Alternative Investments, 2010(12): 61−75.

[4] Ardian Harri, Lanier Nalley, Darren Hudson.The relationship between oil, exchange rates, and commodity prices [J].Journal of Agricultural and Applied Economics, 2009, 41(2): 501−510.

[5] Alessio Anzuini, Marco J.Lombardi, Patrizio Pagano.The impact of monetary policy shocks on commodity prices [R].Roma: Bank of Italy Temi di Discussion Working Paper, 2012.

[6] Kyongwook Choi, Shawkat Hammoudeh, Won Joong Kim.Effects of US macroeconomic shocks on international commodity prices: Emphasis on price and exchange rate pass-through effects [J].International Economic Studies, 2011, 38(1): 25−50.

[7] Ansgar Belke, Ingo G.Bordon, Torben W.Hendricks.Monetary policy, global liquidity and commodity price dynamics [J].The North American Journal of Economics and Finance, 2014, 28(4): 1−16.

[8] Jeffrey A.Frankel.The effect of monetary policy on real commodity prices [R].Cambridge: National Bureau of Economic Research, 2006.

[9] Christopher L.Gilbert.How to understand high food prices [J].Journal of Agricultural Economics, 2010, 61(6): 398−425.

[10] 王任.大宗商品价格中的中国因素和金融因素[J].上海金融, 2013(05): 18−21+116.

[11] 孙泽生, 孙便霞, 黄伟.中国有色金属价格变化中的货币因素和预期形成:基于金属指数的实证研究[J].系统管理学报,2014,(05):743-754.

[12] Michael Masters.Testimony before the committee on homeland security and governmental affairs [R].Washington: US Senate Washington, 2008.

[13] Parantap Basu, William T.Gavin.What explains the growth in commodity derivatives? [J].Federal Bank of St.Louis Review, 2011, 66(1): 67−97.

[14] Ke Tang, Wei Xiong.Index investing and the financialization of commodities [R].Princeton: Princeton University Working Paper, 2011.

[15] Liu-guo SHAO, Xue-hong ZHU, Jian-bai HUANG, et al.Empirical study of speculation roles in international copper price bubble formation [J].Transactions of Nonferrous Metals Society of China, 2013(8): 2475−2482.

[16] 韩立岩, 尹力博.投机行为还是实际需求?——国际大宗商品价格影响因素的广义视角分析[J].经济研究, 2012(12): 83−96.

[17] 谢飞, 韩立岩.投机还是实需: 国际商品期货价格的影响因素分析[J].管理世界, 2012(10): 71−82.

[18] Ramazan Sari, Shawkat Hammoudeh, Ugur Soytas.Dynamics of oil price, precious metal prices, and exchange rate [J].Energy Economics, 2010, 32(3): 351−362.

[19] 高金余, 刘庆富.伦敦与上海期铜市场之间的信息传递关系研究[J].金融研究, 2007(02): 63−73.

An empirical study on the effect of financial factors on copper futures price volatility

ZHU Xuehong1,2, FENG Yuwen1, GUO Yaoqi2,3

(1.School of Business, Central South University, Changsha 410083, China; 2.Institute of Metal Resources Strategy, Central South University, Changsha 410083, China; 3.School of Mathematics and Statistics, Central South University, Changsha 410083, China)

By adopting VEC model and EGARCH model, the study empirically analyzes the relationship between financial factors and SHFE copper futures market prices volatility.The results show that changes in the exchange rate, foreign exchange reserves and money supply will affect copper prices distinctly in different ways.In the short term, copper price will fluctuate drastically under the above impact.In the long-term, the impact of the exchange rate and foreign exchange reserves will gradually disappear, while the effect of money supply shocks will last for long.According to the results of the risk analysis and impact curves, the risk of copper price volatility mainly derives from changes in foreign reserves, and the impact of copper price volatility exerted by financial factors has a significant feature of asymmetry.

copper futures prices; exchange rate; foreign exchange reserves; money supply; VEC model; EGARCH model

F830

A

1672-3104(2015)02−0124−06

[编辑: 苏慧]

2014−11−21;

2015−01−05

国家社会科学基金重大项目(13&ZD169); 教育部人文社会科学研究项目(13YJAZH149); 湖南省自然科学基金资助项目(12JJ4077)

朱学红(1962−),女,湖南长沙人,博士,中南大学商学院教授,主要研究方向:资源经济与管理,产业经济学;冯宇文(1989−),女,湖南株洲人,中南大学商学院硕士研究生,主要研究方向:产业经济学;郭尧琦(1982−),男,河南焦作人,博士,中南大学数学与统计学院讲师,主要研究方向:产业经济学