浅谈管理用财务报表编制与分析

许子琳

摘 要:在近几年国内学者对管理用财务报表的研究以及对国外管理用财务报表分析体系的学习下,我国的管理用财务报表分析体系渐渐完善,主要阐述了管理用财务报表的编制与分析,通过与传统财务报表的比较,对管理用财务报表进行分析。

关键词:管理用财务报表;传统财务报表;杜邦分析体系;优势;缺陷

一、管理用财务报表概述

企业活动可以划分为经营活动和金融活动,经营活动是指企业投资活动和筹资活动以外的所有交易和事项,是企业的实体运营活动,金融活动是指为经营活动筹集资金以及对闲置资金的再投资等应用的活动,是企业的资本运作。两类活动的成果构成了一个企业的业绩。传统财务报表没有区分这两类活动,不能明晰地观察企业的经济行为和业绩的变化。而管理用财务报表对这个缺陷进行了改进。

管理用财务报表包括管理用资产负债表、管理用利润表和管理用现金流量表。这三张报表在传统财务报表的基础上经过归类和整理编制而成,对分析企业经济状况有很大的帮助。

二、管理用财务报表的编制

1.管理用资产负债表

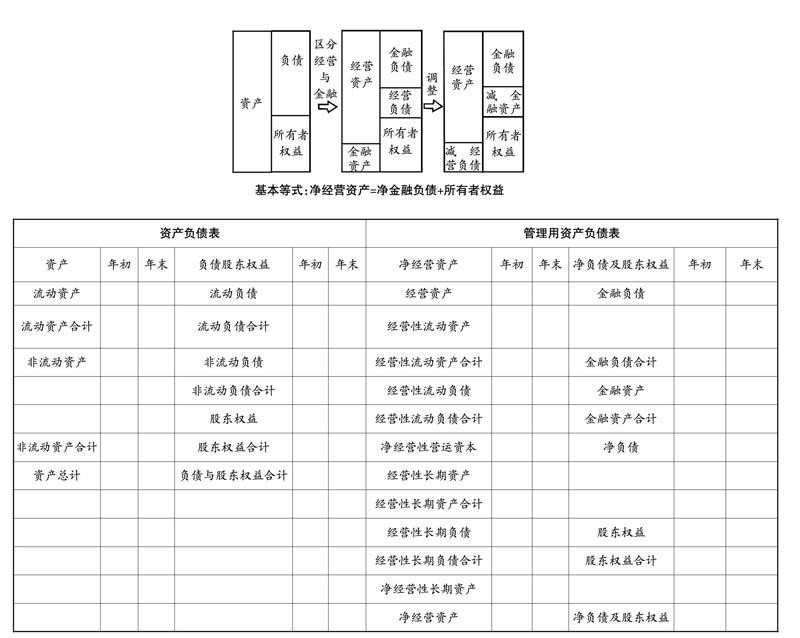

管理用资产负债表以传统资产负债表为基础,首先将资产分为经营性资产和金融性资产,将负债分为经营性负债和金融性负债,经营性资产和负债是用于销售商品和提供劳务的资产和负债,而在筹资过程中涉及的以及利用经营活动之外的剩余资金进行再投资的资产和负债是金融性资产和负债。然后变换恒等式,由“资产=负债+所有者权益”变换为“净经营资产=净负债+所有者权益”。

管理用资产负债表编制的难点之一在于经营性资产和金融性资产的划分,区分这两类资产的主要标志是看该资产是生产经营活动所需要的还是经营活动暂时不需要的闲置资金利用方式;其次根据形成资产业务的实质分类;最后根据形成该资产的目的进行分类。

管理用资产负债表编制的难点之二在于经营负债和金融负债的区分,金融负债是公司在债务市场上筹资形成的负债,包括短期借款、一年内到期的长期负债、短期应付票据、长期借款、应付债券等;除金融负债以外的其他所有负债均属于经营负债。

管理用财务报表与传统财务报表的对比如下:

2.管理用利润表

管理用利润表是在传统利润表的基础上,将企业损益分为经营损益与金融损益,并同时分摊所得税填入表中。金融损益是指金融负债利息与金融资产收益的差额;经营损益是指除金融损益以外的当期损益。管理用利润表的基本公式为:净利润=税后经营净利润-税后利息费用。

金融损益涉及以下项目的调整:

(1)“财务费用”作为金融损益处理,“财务费用”包括汇总损益以及相关的手续费、利息支出(减利息收入)、企业发生的现金折扣或收到的现金折扣。

(2)将财务报表的“公允价值变动收益”中属于金融资产价值变动的损益计入金融损益。

(3)财务报表的“投资收益”中,金融资产的投资收益属于金融损益。

(4)财务报表的“资产减值损失”中,金融资产的减值损失属于金融损益。

所得税的分摊有以下两种方法:

(1)严格方法是分别根据适用税率计算应负担的所得税。

(2)分摊的简便方法是根据企业实际负担的平均所得税税率计算各自应分摊的所得税。

公式为:平均所得税率=所得税费用/利润总额

管理用利润表与传统利润表的对比如下:

3.管理用现金流量表

管理用现金流量表将企业的现金流量分为经营活动现金流量和金融活动现金流量,但它的编制与传统现金流量表的关系不大,主要是依据资产负债表和利润表的数据计算编制而成。经营活动现金流量指企业因销售商品或提供劳务等营业活动以及与此有关的生产性投资活动产生的现金流量;金融活动现金流量是指企业因筹资活动和投资活动而产生的现金流量。

管理用现金流量表与传统现金流量表对比如下:

管理用现金流量表的左边为实体现金流,它体现了经营活动的成果,是经营活动产生的现金流量满足生产再投资需求的剩余部分,又称为自由现金流。自由现金流是正值则说明企业经营现金流入大于再投资需求,剩余部分可以作为自由现金流量分配;如果自由现金流量为负值,则说明企业经营现金流入小于再投资需求,不足的部分应该从外部筹集。

三、管理用财务报表的优势

1.区分经营活动和金融活动有助于提高报表的清晰度和可比性

管理用财务报表将所有的项目按经营活动和金融活动划分开来。这种划分使三张财务报表具有相同的划分依据和列表顺序,而且将项目这样分类,有助于报表使用者更加清晰地了解企业的业务,更便于报表使用者对报表进行对比分析,得到所需要的数据与资料,做出有效决策。

2.区分无息负债和有息负债有利于提高报表的真实性

负债分为有息负债和无息负债,由于无息负债没有固定成本,将其计入财务杠杆会歪曲财务杠杆的实际作用,因此在计算财务杠杆时,应该将无息负债剔除,用有息负债与股东权益相除,这样才能得到更真实的财务杠杆,真实的财务杠杆能更为准确地预测企业的财务风险,有助于报表使用者做出正确的决策。

3.传统财务报表更多关注利润的变化,而管理用财务报表更关注现金流量的流入与流出,更清晰地反应企业的经济业务

相比于会计,财务管理更重视现金流量的变化,重视利润而轻视现金流量是传统财务报告的不足之处。企业出现变故,例如,破产等,不只是因为资不抵债,也可能是现金流断裂所导致的。在传统的财务报表体系中,企业把过多的注意力集中在利润上,不仅可能导致通过盈余管理的手段操纵利润的行为,也会增加企业的经营风险。管理用财务报表体系,更清晰地表现出企业的现金流量的变化,从而通过分析报表做出预测,规避风险。

4.管理用财务报表改进了杜邦分析体系

传统的杜邦分析体系在分析数据时有诸多不足之处,管理用财务报表分析体系有效地改善了这些不足。

(1)总资产净利率的“总资产”与“净利润”不匹配。

总资产利润率=净利润/总资产

总资产是资产的所有提供者所有的,其中包括股东的投资和债权人的债券,而利润属于股东,这两者不匹配,因此不能体现实际的资产回报率。所以要用经营资产和利润代替上述公式,即管理用财务报表改进后的公式:净经营资产利润率=税后经营利润/净经营资产。

(2)传统杜邦分析体系没有区分经营损益和金融活动损益。

企业的金融资产是尚未投入实体经营活动中的剩余资金,应与经营资产分开,而金融费用也应当从经营收益中剔除,这样经营资产和收益才能相匹配,正确计量企业的基础盈利水平。

(3)传统杜邦分析体系未区分有息负债和无息负债。

管理用资产负债表列入金融负债的部分全部属于有息负债部分,无息负债部分全部列为经营负债。

(4)传统杜邦分析体系与管理用财务报表分析体系的指标分析。

四、管理用财务报表的缺陷

1.报表使用者无法辨明企业的金融性资产和经营性资产,报表使用不方便

管理用财务报表体系需要充分了解企业的经营活动、融资与投资活动以及企业的业务内容,而报表的外部使用者不能完全了解这些详细信息,这导致了金融资产和经营资产的划分不明确,会导致报表分析出现误差,从而使决策出现错漏。

2.管理用财务报表目前的可操作性还比较低

由于管理用财务报表是近几年出现的,因此了解和有能力编制报表的会计人员比较少,能读懂并使用管理用财务报表的人也不多,这阻碍了管理用财务报表的推广。而且管理用财务报表是以传统财务报表为基础编制而来,这将花费会计人员较高的时间成本和较多的精力,很多企业不愿意使用,可操作性偏低。

随着会计人员会计知识的强化,以及相关人员的学习与研究,管理用财务报表体系将越来越完善,使用范围也会随之扩大,管理用财务报表弥补了很多传统财务报表的不足之处,有利于报表使用者对企业做出准确的决策,规避风险,目前该体系还处于起步阶段,其潜力有待开发。

参考文献:

[1]周濛.管理用财务报表的优势及其在企业中的作用[J].中外企业家,2013(33).

[2]葛家澍,陈少华.改进企业财务报告问题研究[M].北京:中国财政经济出版社,2002.

[3]金永,玄立平.管理用财务报表编制分析[J].财会月刊,2011(11):62-64.

[4]陆勇,兰舒琳.如何理解管理用财务报表[J].财务与会计,2011(9):63-64.

编辑 董慧红