基于MSVAR模型的有色金属价格波动影响因素的非线性效应研究

钟美瑞,谌杰宇,黄健柏,谌金宇

(1.中南大学商学院,湖南 长沙 410083;2.中南大学金属资源战略研究院,湖南 长沙 410083)

基于MSVAR模型的有色金属价格波动影响因素的非线性效应研究

钟美瑞1,2,谌杰宇1,黄健柏1,2,谌金宇1

(1.中南大学商学院,湖南 长沙 410083;2.中南大学金属资源战略研究院,湖南 长沙 410083)

由于新兴市场需求增长和指数化投资同时出现在金属期货市场上,且供需因素与金融因素相互作用使得有色金属价格形成机制更为复杂,呈现出非线性、动态性以及结构异化等特征。基于此背景,本文提炼供需因素与金融因素影响有色金属价格波动的作用机理,选取2000年2月至2014年3月的月度数据,并构建MSVAR 模型以铜为例展开实证分析。结果表明:铜价波动存在显著的区制转换特征,即膨胀期、平稳期、低迷期三种状态;三种状态下,金融因素都可以很好地解释期铜价格波动,但作用机制明显不同,而 “中国因素”则被明显夸大,与原有研究结论相左;短期内各个因素在不同区制下对国际期铜价格的影响在作用方向、持续时间、作用强度上表现出显著的差异性。这些研究结论与构建的非线性计量经济模型为解释大宗商品金融化提供了新的思路与分析工具。

有色金属;价格波动;MSVAR模型;区制转换

1 引言

近年来,有色金属价格波动频繁而剧烈,作为现代社会的重要工业原料,有色金属价格波动牵动着经济领域的方方面面,涉及到国家矿产资源安全与经济安全问题,尤其是近年随着有色金属金融化的加强,有色金属价格波动更加引起学术界和业界的重点关注,关注的焦点是实需归因还是金融归因。一方面,随着中国工业化和城镇化的快速推进,新兴市场实体经济需求成为有色金属价格波动的焦点,“中国需求”因素更是被认作有色金属价格上涨的源动力[1-5]。另一方面,随着商品指数基金、高频交易策略以及电子信息技术的不断发展,近年来有色金属金融化趋势日益明显,金融化进程中的投机行为与价格操纵导致有色金属供需扭曲和价格波动剧烈。在此背景下,许多学者把关注的重点放在了近年来影响金属价格波动的金融因素方面,认为美元等主要国际货币汇率的变化[6-8]、国际资本的投机行为[9-11]、利率的冲击[12-14]、石油的联动[15-18]这些金融因素越来越超过基本供求对国际金属价格波动的影响。

可见,由于新兴市场需求增长和指数化投资同时出现在金属期货市场上,导致有色金属的定价模式发生了很大变化,供需因素与金融因素相互作用,以及有色金属所具有的战略资源属性与金融属性,使得有色金属价格形成机制更为复杂,呈现出非线性、动态性以及结构异化等特征。在价格波动出现非线性、动态性以及结构异化等特征条件下,必须突破现有文献采用的向量自回归(VAR)、结构向量自回归(SVAR)、向量误差修正模型(VECM)等线性模型的研究方法,即把影响有色金属价格波动的各变量的演化特征以及变量间的相互影响假定为线性的,把有色金属价格波动整个过程看做一个区制状态。因为以线性形式描述影响机制时,意味着影响有色金属价格波动的各经济变量及其相互作用之间的关系在各个时期保持不变。而在有色金属价格波动现实中,影响因素自身的演进以及各个影响因素之间的相互关系不可能一成不变。首先,影响有色金属价格波动的宏观因素存在周期性波动特征;其次,金融化背景下各影响因素相互作用的程度及作用方向都可能发生变化。因此,线性模型对有色金属价格波动实际情况的拟合效果便值得商榷,所获得影响因素与价格波动的关系的精准度有待提升。

为了解决以上问题,本文首先从供需层面和金融层面提取影响有色金属价格波动的主要因素,并构建影响因素作用于金属价格波动的理论框架;并考虑到金属价格波动的区制特征及影响因素变量关系的动态性,构造金属价格波动影响因素的非线性理论模型,利用马氏域变模型对金属价格波动影响机制的动态化特征进行实证检验,从一个较新的角度探究有色金属价格波动的影响因素和影响机制,掌握这些因素的影响力度,进而对金属价格的合理水平做出判断,以期为保障金属资源安全及定价权提升提供依据。在具体分析中,由于铜是具有代表性的金属,上市交易早、发育成熟、成交量大、流动性较好,数据的可得性和时间序列能很好满足实证需要;且铜作为国民经济具有战略意义的重要资源,在中国124个重要行业中,91%的行业与铜有关。所以,本文以铜为例展开分析。

2 理论框架及模型构建

2.1 各因素影响有色金属价格波动的内在机理分析

铜作为战略商品,具有双重属性即商品属性和金融属性,导致期铜价格不仅要体现期铜市场供给与需求的变化,还要体现出对期铜产生的金融化需求。因此,铜等大宗商品价格的影响因素可以划分为供需因素与金融因素两个层面,前者包括生产、贸易和消费结构变化及不同经济体的供求接替和转换,后者则包括行为模式各异的金融交易者结构及其互动。这两个层面的演进及互动已形成了实体供需为基础、金融供需为外在的新价格形成机制,并外化表现在商品金融市场上。

因此,对于铜等有色金属价格波动影响因素的研究主要有两个分支:一方面是从供需角度研究铜等有色金属价格波动的影响因素,Humphreys[19]认为由于20世纪末信息技术和互联网的繁荣以及亚洲金融危机使得金属矿产资源相关领域投资偏少,从而造成供给不足,推动金属价格持续上涨,这与Tilton[20]的看法一致。Cooney等[21]通过对美国2000-2008年铜、锌、钼以及铁矿石等金属矿产资源价格的上涨情况进行研究,认为有色金属价格的上涨不是一个周期性或者暂时的现象,基本面是推动其价格上涨的主要原因,而一个重要的影响因素是低收入国家正在进行的快速发展的工业化进程。特别是自20世纪90年代以来,金砖国家及其他新兴经济体主导了大宗商品的需求增长,许多学者对“中国因素”给予了关注,认为新兴发展中国家特别是中国经济的快速增长,导致包括能源、金属等大宗商品需求的持续增加,是造成全球金属等大宗商品价格变动的主要原因[4-5,22]。

另一方面是从金融层面来研究铜等金属价格波动的影响因素,主要包括美元等主要国际货币汇率的变化、国际资本的投机行为、利率的冲击、原油价格联动等。首先,从美元等主要国际货币汇率的变化方面来看,由于美元是铜等大宗商品价格的结算货币,在其他条件不变时,美元币值变动会影响国际大宗商品价格变动[6-8]。特别是国际金融危机以来,美国推出量化宽松货币政策,造成美元贬值,一定程度上推动了以美元计价的国际期铜价格的上涨。其次从国际资本的投机行为来看,自 2004 年以来,机构投资者开始大量涉入商品期货市场,受游资和对冲基金的追捧,很大程度上造成了大宗商品价格波动对基本面的偏离[9];Gilbert[23]的研究表明,2006-2008年期间铜市场正处于爆炸性的泡沫行为阶段,商品指数基金投资推高了价格;谢飞和韩立岩[11]也发现对冲基金等投机者的套利行为是推动大宗商品价格剧烈变动的主要因素。再次,从利率的冲击方面来看,Frankel[12]、Roache 和Rossi[13]、Akram[14]均通过实证研究发现,利率对大宗商品的价格有着重要的影响。最后,由于能源和金属之间存在价格联动机制,导致原油价格上涨也会逐渐拉升其他金属等商品价格[15-18]。

综上,本文构建了供需因素与金融因素影响国际期铜价格的统一理论框架,如图1所示。就供需层面而言,首先,期铜价格波动直接受铜矿供求变动影响,而代表“中国因素”的中国铜需求变动时,由于其需求比重占全球需求比重很大,会改变全球铜矿供求格局,从而间接影响期铜价格波动;就金融层面而言,铜价以美元计价,美元汇率的变动会直接影响期铜价格;一般利率特别是联邦基金利率会与美元汇率发生同向变动,从而间接通过美元汇率影响期铜价格;投机则主要影响铜矿库存,并进而通过影响铜矿供求对期铜价格产生影响,一般投机库存增加时,会减少铜市场供应,从而抬高期铜价格;石油对期铜价格的影响机制则相对复杂,一方面石油价格是铜生产成本的主要组成部分,会影响铜矿供求,造成期铜价格相应变化,另一方面,由于石油美元的存在,也会通过美元汇率影响期铜价格。

图1 各因素影响期铜价格波动的内在机理

2.2 MSVAR模型构建

马氏域变模型是一种非线性计量模型,由Quandt[24]提出,Goldfeld 和Quandt[25]、Hamilton[26]等人逐步发展和完善,特别是自Sims等[27]提出向量自回归模型(Vector Autoregression, VAR)以来,马氏域变模型与向量自回归模型结合的方法在研究变量间的相互关系方面得到广泛的应用。而马尔科夫区制转移向量自回归模型(MSVAR)就是在向量自回归模型(VAR)的基础上加上马尔科夫链(Markov Chain)特性的模型。近年来,对于把MSVAR这种非线性模型应用到实际问题的研究中也有过许多的尝试,如严太华和陈明玉[28]刻画了股市波动的阶段性特征;朱孟楠等[29]、李芳和李秋娟[30]研究了人民币汇率与房地产价格的互动关系;孟庆斌等[31]基于MSVAR分析通货膨胀的非线性效应;李智和林伯强[32]融合能源经济学和商品期货学的相关理论,构建了MSVAR模型,对国际原油期货价格的变动进行了分析。

根据马氏域变向量自回归模型的构建机理,本文采用LME期铜价格(Y1) 、LME库存(Y2)、中国铜进口量(Y3)、联邦基金利率(Y4)、期铜投机 (Y5)、广义美元指数(Y6)和石油价格(Y7)来构建MSVAR模型。这些指标可以构成7维时间序列向量Yt=(Y1t、Y2t、Y3t、Y4t、Y5t、Y6t、Y7t),该时间序列在状态St可构建P阶VAR模型,如下:

Yt=υt(St)+A1(St)Yt-1+…+Ap(St)Yt-p+ut(St)

(1)

其中,St为状态变量,其取值区间为{1,2,3}。当St=1时是上升期,当St=2时是平稳期,当St=3时是下降期。ut(St)~NID(0,∑σ(St)),而ut(St)、Ap都是区制依赖的,MS模型又被称为区制转移(RegimeSwitching,RS)模型,区制转移的概率可表述为:

(2)

St遍历不可约的3个区制状态的转移概率可用马尔科夫转移矩阵表示:

(3)

其中,对于任意i∈{1,2,3},有pi1+pi2+pi3=1。

MSVAR模型估计用EM算法实现,

由于假设均值、截距、系数和方差是否随着时变参数St变化的不同,经过排列组合可以得到MSIA-VAR、MSM-VAR等估计形式,最终模型的选择采用AIC信息准则、HQ、SC值。

2.3 数据

本文分析数据为月度数据,来源如下:国际期铜价格(LME_P)和铜库存(STOCK)数据来源于伦敦金属交易所(LME);美元指数选取美国联邦储备委员会(FRB)公布的广义美元指数(BDI);用非商业交易头寸占比(NCPP)表示投机,数据来源于美国商品期货交易委员会(CFTC)公布的非商业交易多头、非商业交易空头、非商业交易套利和总持仓,NCPP由(非商业交易多头+非商业交易空头+2*非商业交易套利)/(2*总持仓)计算得到;联邦基金利率(IR)和中国铜进口量(IMPORT)数据来源于Wind资讯金融数据库。国际原油价格(WTI)数据来源于同花顺数据库。为消除异方差,对LME_P、STOCK、BDI、IR、IMPORT和WTI变量进行季节性调整,并对调整后的指标取自然对数,分别记为LLME_P、LSTOCK、LBDI、LIR、LIMPORT和LWTI,样本区间为2000年2月至2014年3月。

3 实证结果及分析

3.1 单位根检验

在进行MSVAR模型计算之前,先要保证样本的平稳性,本文采用ADF方法进行单位根检验,发现除投机序列外,国际期铜价格、铜库存、广义美元指数、联邦基金利率、中国铜进口量和国际原油价格在5%显著性水平下都不是平稳序列,但其一阶差分都为平稳序列。这对MSVAR方法的有效性提供了保证。

图2 区制状态分析

3.2 MSVAR模型的选择

根据不同的设定,MSVAR模型具体形式包括:MSI、MSIH、MSMH、MSIAH、MSM等形式, 根据AIC、HQ、SC等准则判断最优的模型,经比较发现MSIA(3)-ARX(1)是最优模型。即向量自回归的滞后项为1,区制数量为3,这也与事前期铜市场存在的三种状态的估计一致,即期铜市场膨胀期、期铜市场平稳期、期铜市场低迷期。MSIA(3)-ARX(1)模型的LR检验值为74.9407,卡方统计量的P值小于1%,显著地拒绝线性系统原假设,因此选择MSIA(3)-ARX(1)是合适的。

3.3 区制状态分析

本文MSVAR分析的3个区制如图2所示。2000~2003年期间,期铜价格长期在低位徘徊,价格波动较小,较多的样本处于区制2内;2003年以后,由于宏观经济环境变好,期铜价格迎来了一轮飙升,在随后的全球金融危机中,虽然经历了大幅的下跌,但持续时间较短,如图2可知2004~2007年期间,较多的样本在区制1内;而2008~2009年期间,大部分样本在区制3内。经历了一轮大幅下跌之后,期铜市场又迎来了一段大幅上涨期,之后一直在高位徘徊,在2010年以后的样本较多的处于区制1和区制2中。因此,本文引入的3区制模型较好地刻画了期铜市场的现实状况。

在样本期内,系统维持在状态1的概率为0.7060,由状态1转移到状态2和状态3的概率分别为0.2201和0.0739;系统维持在状态2的概率为0.8110,由状态2转移到状态1和状态3的概率分别为0.1186和0.0704;系统维持在状态3的概率为0.6606,由状态3转移到状态1和状态2的概率分别为0.3255和0.0139。

此外,系统37.52%时间处于区制1,平均可持续3.4个月;44.98%的时间处于区制2,平均可持续5.29个月;17.5%的时间处于区制3,平均可持续2.95个月。

3.4 模型参数分析

本文用Krolzig的OX-MSVAR包在Givewin平台对模型进行估计,表1显示了MSIA(3)—ARX(1)模型的参数估计结果。

由表1可知,在区制1下,期铜价格的波动主要受到第一期库存、广义美元指数、原油价格的显著影响;在区制2下,期铜价格的波动受到第一期联邦基金利率、原油价格的显著影响;而在区制3下,期铜价格的波动受到第一期库存和投机的显著影响。

表1 模型参数估计结果

注:***、**、*分别表示在1%、5%、10%的显著性水平下显著。

从供需基本面来看,期铜价格除平稳期外,在期铜市场膨胀期与低迷期都受到铜库存的显著影响,具体来说,在期铜市场膨胀期,DSTOCKt-1变量上升10%,期铜价格变化率将下降1.70%,而在期铜市场低迷期,DSTOCKt-1变量上升10%,期铜价格变化率将下降2.39%。但两个区制下的影响方向为负,表明铜库存下降,期铜价格上升,铜库存上升,期铜价格下降,符合理论预期,显示供需因素在期铜价格波动中仍发挥基础性作用,而代表“中国因素”的中国铜进口量在三个区制下对期铜价格的影响都不显著,表明“中国因素”在国际期铜市场中的作用被夸大。这与韩立岩和尹力博[33]构建的因素增强型向量自回归模型(FAVAR)分析结论相一致,与学者们采用VAR、 VECM、SVAR等模型得出的研究结论相左。

从金融因素角度来看,在三种状态下,金融因素对期铜价格波动都具有显著影响,但不同区制下的作用程度与方式有区别,具体来说,在期铜市场膨胀期,DBDIt-1和DWTIt-1上升10%,将导致期铜价格变化率分别下降65.10%和3.07%;在期铜市场平稳期,DIRt-1和DWTIt-1上升10%,将导致期铜价格变化率分别下降1.71%和2.86%;而在期铜市场低迷期,NCPPt-1上升10%,将导致期铜价格变化率上升3.58%。

3.5 基于不同区制的脉冲响应函数分析

为了更进一步考察各个因素对国际期铜价格的影响方向、持续时间与作用强度,并比较不同区制下短期动态影响的差异,本文采用累积脉冲响应进行分析。本文基于 MSIH(3)-VAR(1) 模型,分别给定铜库存量、中国铜进口量、投机行为、广义美元指数、联邦基金利率、石油价格一个冲击,观察国际期铜价格在 20 个月内的累积响应。图 3为脉冲响应的结果。

(1)铜库存冲击对国际期铜价格的动态影响。在区制1下,给定铜库存一个标准差的正的冲击,期铜价格在当期有正向响应,随后一直下降,在第1期由正转负,累计响应在第5个月达到负的最大值,随后在第10个月后,累计响应逐渐消失;在区制2下,期铜价格也在当期有正向响应,响应值为0.03,随后一直呈现下降趋势,在第3个月由正转负,并且负向响应逐渐增强,到第20个月后,达到-0.02。在区制3下,期铜价格立即出现负向响应,累计响应在第5个月后达到负的最大值0.04,随后保持着上升的态势。总体来说,铜库存增加,将导致期铜价格下降,但不同区制下影响效力和持续时间不同。给定铜库存一个标准差的正的冲击,当期铜市场处于低迷期时,期铜价格下降表现得最明显,其次是平稳期。而就影响持续时间而言,在期铜市场平稳期与低迷期,铜库存冲击至20个月仍保持较大影响,而在期铜市场膨胀期,影响时间只持续10个月左右。

(2)中国铜进口量冲击对国际期铜价格的动态影响。给定中国铜进口量一个标准差的正的冲击,在区制1下,当期表现不明显,从第1个月开始累积响应就变为负,之后负向程度呈现增强趋势,并在第20个月达到-0.05;在区制2下,期铜价格开始出现下降,随后在第1个月上升,在第2个月达到最大值0.02,之后大致保持在0.02左右;在区制3下,期铜价格当期表现不明显,之后一直呈现负向增强趋势,至第20个月达到-0.06。总的来说,中国铜进口量对于期铜价格的影响在不同区制下有着截然相反的表现,这主要表现在效力发挥的方向上。在期铜市场膨胀期与低迷期,中国铜进口量的增加并不能提高国际期铜价格。只有期铜市场处于平稳发展期时,中国铜进口量的增加提高国际期铜价格,这再一次证明,“中国因素”对国际期铜价格的影响作用被夸大。

(3)投机冲击对国际期铜价格的动态影响。给定投机一个标准差的正的冲击,在区制1下,期铜价格在当期有正向响应,随后累积响应一直呈现上升态势;在区制2下,期铜价格在当期有负向响应,之后期铜价格一直呈现下降趋势;在区制3下,期铜价格的累积响应与区制1类似,一直呈现正向增强趋势。总的来说,投机行为对于期铜价格的影响在不同区制下的不同表现主要反映在效力发挥的方向上,在期铜市场膨胀期与低迷期,投机行为增加将抬高国际期铜价格,而在期铜市场平稳期,投机行为增加反而降低了国际期铜价格,这主要是由于在期铜价格大涨大跌的时候,也是国际投机基金炒作频繁的时候,从而推动了国际期铜价格相应变化。

图3 三个区制下受到各因素冲击后期铜价格的脉冲响应

(4)联邦基金利率对国际期铜价格的动态影响。给定联邦基金利率一个标准差的正的冲击,在区制1下,期铜价格立即上升,累计响应在第5个月达到最大值0.2,随后保持稳定;在区制2下,期铜价格在当期有显著正向响应,然后开始出现下降,累计响应在第1个月后达到最小值0.002,之后上升,从第2个月开始保持稳定在0.02左右;在区制3下,期铜价格当期响应为正,响应值为0.025,随后在一个月后开始上升,在第5个月后达到最大,随后保持稳定在0.08左右。总的来说,在任何区制下,联邦基金利率升高,将导致期铜价格上升,这与理论预期不符,主要是因为在短期内,作为商品的一种,铜价格不可避免地要受到通货膨胀的影响。而目前美联储制定货币政策基本上遵循泰勒法则,也就是盯住目标的经济增长率和通货膨胀率。因此,美国联邦基金利率的提高与美国经济的成长是正向关系,从而构成了与铜价之间的正向关系。

(5)广义美元指数对国际期铜价格的动态影响。给定广义美元指数一个标准差的正的冲击,国际期铜价格在任何区制下表现为负,但不显著,且保持稳定。在区制1和区制3下,累计响应保持稳定在-0.015左右,在区制2下,累计响应保持稳定在-0.0015。总的来说,在任何区制下,广义美元指数对国际期铜价格的影响不大。

(6)石油价格对国际期铜价格的动态影响。给定石油价格一个标准差的正的冲击,在区制1下,期铜价格开始出现小幅下降,累计响应在第1个月后达到最小值0.05,随后基本保持稳定在0.06左右;在区制2下,期铜价格也开始出现小幅下降,累计响应在第1个月后达到最小值0.02,随后略微上升,一直保持稳定在0.025左右;在区制3下,期铜价格的响应与区制2下类似,但最后保持稳定在0.07左右。总的来说,石油价格上升,由于大宗商品价格间的联动关系,也将导致国际期铜价格上升,但在不同区制下影响效力不同,在样本期内,石油价格对期铜价格的影响在期铜市场膨胀期与低迷期下效果更明显。

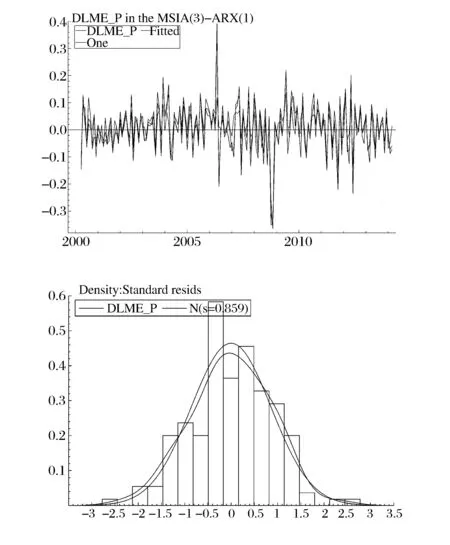

3.6 MSVAR方法的有效性

总体来看,MSVAR方法还是比较好地拟合了期铜市场中各变量的变动。图4上边描述了期铜价格这一内生变量的实际值、1步预测值和平滑值的关系,下边描述了MSVAR方法的实际残差的正态分布拟合结果。证明了MSVAR方法研究期铜市场变动方面的有效性。

图4 MSVAR方法的有效性

4 结语

本文融合商品期货与能源经济学相关理论,从铜的双重属性即商品属性与金融属性出发,构建了供需因素与金融因素影响国际期铜价格的理论框架,并采用2000年2月至2014年3月的月度数据,运用 MSVAR 模型实证研究了供需因素、金融因素对国际期铜价格的非线性动态影响,得出以下结论:

(1)MSVAR模型结果表明,将系统划分为三个区制是合适的,区制1代表期铜市场膨胀期,区制3代表期铜市场低迷期;而区制2表示的则是不处于区制1或3的状态,即期铜市场处于平稳发展期,三种状态下,模型的截距、系数都会随区制转换发生变化,这意味着相同因素在不同的区制状态下对期铜价格造成的影响是不同的。

(2)期铜价格除平稳期外,在期铜市场膨胀期与低迷期都受到铜库存的显著影响,显示供需基本面在期铜价格波动中仍发挥基础性作用,而代表“中国因素”的中国铜进口量在三个区制下对期铜价格的影响都不显著,表明“中国因素”在国际期铜市场中的作用被凭空放大。

(3)金融因素在国际期铜市场定价机制演变过程中发挥重要作用,三种状态下,金融因素都是国际期铜价格变动的主要驱动因素,显示随着大宗商品金融化趋势的增强,金融因素对期铜价格波动的影响也在加强,但不同状态下金融因素的作用方式和程度明显不同。

(4)基于不同区制的累积脉冲响应的结果表明,各个因素在不同区制下对国际期铜价格的影响效果存在显著差异,总的来说,在期铜市场膨胀期与低迷期,联邦基金利率的影响作用最大,而在期铜市场平稳期,期铜价格受投机行为的影响最显著。

需要指出的是,MSVAR模型的应用也有其适应条件与适用范围,它主要用于刻画经济变量之间的非线性关系,揭示不同状态下经济行为所具有的不同特征与规律,目前主要应用于宏观经济、金融市场等领域;MSVAR模型也有其局限性,它只能对各状态进行统计性质分析,而无法给出不同状态的经济含义。未来研究可考虑结合动态随机一般均衡(DSGE)框架,进一步从微观角度拓展其应用范围。

[1] Trostle R.Global agricultural demand and supply: Factors contributing to the recent increase in food commodity price[R].Working Paper, USDA Economic Research Service,2008.

[2] Kilian L.Not all oil price shocks are alike: Disentangling demand and supply shocks in the crude oil market[J]. American Economic Review, 2009,99(3):1053-1069.

[3] 黄健柏,李琼鹤.国际期铜价格中的“中国因素”研究[J].价格理论与实践,2011,(12):61-62.

[4] Dwyer A, Gardner G,Williams T.Global commodity markets-price volatility and financialisation[J].RBA Bulletin,2011,(6):49-57.

[5] Anzuini A, Lombardi M J,Pagano P. The impact of monetary policy shocks on commodity prices[J]. International Journal of Central Banking, 2013,9(3):125-150.

[6] McCalla A F.World food prices: Causes and consequences [J].Canadian Journal of Agricultural Economics, 2009,57(1):23-34.

[7] Harri A, Nalley L, Hudson D.The relationship between oil,exchange rates and commodity prices[J].Journal of Agricultural and Applied Economics, 2009, 41(2):29-64.

[8] 冯辉,张蜀林.国际黄金期货价格决定要素的实证分析[J].中国管理科学,2012,20(S1):424-428.

[9] Masters M.Testimony before the committee on homeland security and governmental affairs[R].Working Paper US Senate, Washington,2008.

[10] Tang Ke, Xiong Wei. Index investment and the financialization of commodities[J].Financial Analyst Journal, 2012,68(6):712-754.

[11] 谢飞,韩立岩. 投机还是实需:国际商品期货价格的影响因素分析[J].管理世界,2012,(10):71-82.

[12] Frankel J A.The effect of monetary policy on real commodity prices [R]. Working paper,National Bureau of Economic Research,2006.

[13] Roache S,Rossi M.The effects of economic news on commodity prices[J]. Quarterly Review of Economics and Finance,2010,50(3):377-385.

[14] Akram Q F.Commodity prices,interest rates and the dollar[J].Energy Economic, 2009,31(6):838-851.

[15] Baffes J.Oil spills on other commodities [J]. Resources Policy, 2007,32(3):126-134.

[16] Hammoudeh S,Sari R, Ewing B T.Relationships among strategic commodities and with financial variables: A new look[J].Contemporary Economic Policy,2008,27(2):251-264.

[17] Soytas U,Sari R, Hammodeh S, et al.World oil prices,precious metal prices and macroeconomy in Turkey[J].Energy Policy,2009,37(12):5557-5566.

[18] Sari R,Hammoudeh S, Soytas U. Dynamics of oil price,precious metal prices,and exchange rate[J].Energy Economics,2010,32(2):351-362.

[19] Humphreys D.The great metals boom: Aretrospective[J].Resources Policy,2010, 35(1):1-13.

[20] Tilton J E.Outlook for copper prices-up or down[J].Commodities Research Unit World Copper Conference, 2006,58(8):16-20.

[21] Cooney S,Pirog R,Folger P. Mineral’s price increases and volatility: Causes and consequences [R].Working Paper,Congressional Research Service,Washington DC,2008.

[22] Streifel S. Impact of China and India on global commodity markets focus on metals & minerals and petroleum[R]. Working Paper Development Prospects Group, World Bank. 2006.

[23] Gilbert C L. How to understand high food prices [J].Journal of Agricultural Economics,2010,61(2):398-425.

[24] Quandt R E.The estimation of parameters of a linear regression system obeying two separate regimes[J].Journal of the Royal Statistic Association, 1958,53(284):873-880.

[25] Goldfeld S M, Quandt R E.A markov model for switching regression[J].Journal of Econometrics,1973,1(1):3-16.

[26] HamiltonJ D.Analysis of time series subject to changes in regime[J].Journal of Econometrics,1990,45(1):39-70.

[27] Sims C A, Stock J H, Watson M W. Inference in linear time series models with some unit roots[J]. Econometrica, 1990,58(1):113-144.

[28] 严太华,陈明玉.基于马尔科夫切换模型的上证指数周收益率时间序列分析[J].中国管理科学,2009,17(6):33-38.

[29] 朱孟楠,刘林,倪玉娟.人民币汇率与我国房地产价格——基于Markov区制转换VAR模型的实证研究[J].金融研究,2011,(5):58-71.

[30] 李芳,李秋娟.人民币汇率与房地产价格的互动关系—基于2005-2012年月度数据的MSVAR模型分析[J].国际金融研究,2014,(3):86-96.

[31] 孟庆斌,靳晓婷,吴蕾.我国通货膨胀影响因素的非线性影响效应分析[J].金融研究,2014,(4):30-46.

[32] 李智,林伯强.基于MSVAR的国际原油期货价格变动研究[J].金融研究,2014,(1):99-109.

[33] 韩立岩,尹力博.投机行为还是实际需求?—国际大宗商品价格影响因素的广义视角分析[J].经济研究,2012,(12):83-96.

Nonlinear Effect Studies of Influence Factors of Nonferrous Metals Price Fluctuation Based on MSVAR Model

ZHONG Mei-rui1, 2, CHEN Jie-yu1, HUANG Jian-bai1,2,CHEN Jin-yu1

(1.School of Business, Central South Universtiy,Changsha 410083,China;2.Institute of Metal Resources Strategy, Changsha 410083,China)

Owing to the simultaneous appearance of growth demand in emerging markets and indexing investment in metal futures market and interaction between supply and demand factors and financial factor, the pricing mechanism of nonferrous metals becomes more complex presenting characteristics such as nonlinearity, dynamics and structure dissimilation. Based on the above background, the pricing mechanism of nonferrous metals affected by supply and demand factors and financial factors is put forward. Monthly data from February 2000 to March 2014 is selected and MSVAR model is constructed to do empirical analysis as the example of copper. The results show that the price fluctuation of copper owns the feature of regime switching, namely, inflation period, depression period and steady period. During each period, financial factors could explain price violation completely while in different mechanism, and Chinese factor is apparently exaggerated, which is different from the previous studies.In the short term, each factor’s impacts on international copper futures prices under different regimes have significant difference in function direction, duration and function strength. The conclusions and the nonlinear econometric models established provide new thinking and analysis tool for commodity financialization explanation.

nonferrous metals; price fluctuation; MSVAR model; regime switching

1003-207(2016)04-0045-09

10.16381/j.cnki.issn1003-207x.2016.04.006

2014-10-19;

2015-05-16

国家社会科学基金重大项目(13&ZD024,13&ZD169,14&ZDB136);国家自然科学基金面上资助项目(71573282);教育部人文社会科学研究项目(13YJAZH149);湖南省自然科学基金资助项目(2015JJ2182);湖南省教育厅开放基金资助项目(15K133);中南大学研究生自主探索创新基金(2014zzts124,2015zzts005)

黄健柏(1954-),男(汉族),湖南临武人,中南大学商学院教授,博士生导师,研究方向:行为契约理论、产业经济学、资本运营、企业经营战略,E-mail:jbhuang@mail.csu.edu.cn.

F830.91

A