客户集中度、专有化投资与企业营运资金粉饰行为

王雄元

【摘 要】 以我国2007—2013年A股上市公司为样本,实证检验客户集中度与企业营运资金粉饰行为的内在关系。研究发现,随着客户集中度的提高,企业对营运资金进行粉饰的可能性下降。进一步分析发现,客户集中度与企业营运资金粉饰行为之间的负相关关系只在客户对企业专有化投资较少时成立,这说明重要客户对企业管理者具有监督效应,能有效降低企业粉饰营运资金的动机,而随着客户对企业专有性投资的提高,其对企业依赖性增强,监督动机减弱。

【关键词】 客户集中度; 营运资金粉饰; 专有化投资

【中图分类号】 F230 【文献标识码】 A 【文章编号】 1004-5937(2016)15-0002-07

一、引言

营运资金管理是指将公司的现金、应收账款、存货和应付账款维持在最优水平,是公司重要的财务管理战略之一,也是投资者关注的重要财务信息之一,因而管理者有动机粉饰企业的营运资金,尤其是期末的营运资金,以吸引投资者注意(Ling and Song,2010)[ 1 ]。而作为企业重要利益相关者之一的客户,与企业存在密切的经济联系,有较强动机和能力监督企业行为(Johnson et al.,2010)[ 2 ],缓解企业与投资者之间的代理冲突,降低管理者机会主义的可能性(Li and Yang,2011)[ 3 ]。现有文献主要探讨营运资金管理对盈余业绩的影响,并发现较短的现金周转期有利于提高企业业绩(Shin and Soenen,1998;Teach,2007)[ 4-5 ],但鲜有文献关注营运资金管理的影响因素。本文从客户集中度角度分析重要客户对管理者的监督能否有效降低企业对营运资金进行粉饰的可能性,并进一步分析随着客户与企业之间专有化投资程度的提高,客户集中度与营运资金粉饰行为是否会有所改变。

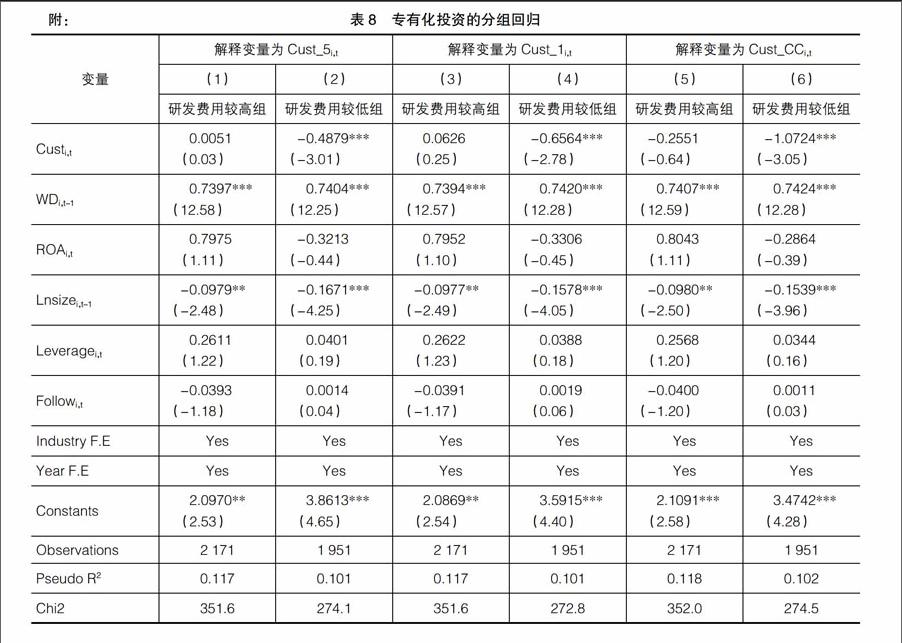

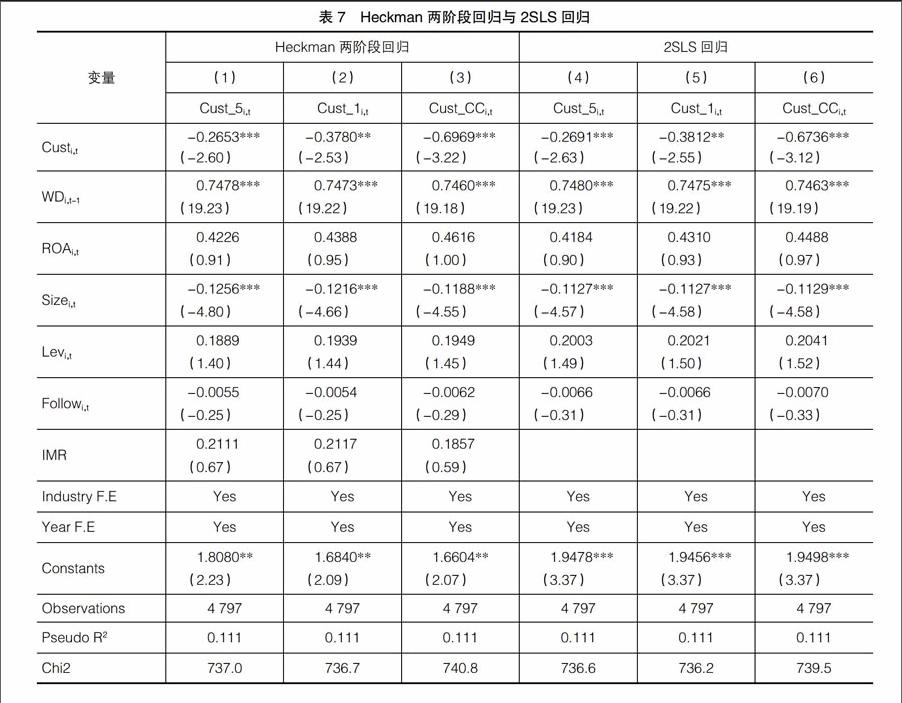

以2007—2013年中国A股上市公司为样本,以企业第四季度的现金周转期小于第三季度现金周转期且大于下一季度的现金周转期作为企业进行营运资金粉饰行为的衡量指标,研究发现客户集中度与企业营运资金粉饰行为负相关,即客户集中度越高,客户对企业的监督效应越强,企业越不可能粉饰其期末的营运资金。进一步分析发现,客户与企业之间的专有化投资程度越高,客户与企业之间依赖性越强,企业进行盈余管理、客户进行监督的动机均下降,客户集中度与企业营运资金粉饰行为之间的负相关关系减弱。本文的研究有利于理解企业营运资金管理行为,丰富了客户关系文献。

二、理论分析与研究假设

(一)营运资金粉饰行为的基本定义

营运资金是企业流动资产和流动负债的总称。一个企业要维持正常运转就必须拥有适量的营运资金,即将企业的现金、应收账款、存货和应付账款等流动资产或负债维持在最佳水平,这也是通常意义上的“营运资金管理”概念。在现实生活中,企业一般采用从经营中付出现金到收到现金所需的平均时间即现金周转期(CCC)来衡量营运资金管理状况(Richard and Laughlin,1980)。现金周转期(CCC)越短,意味着企业的资本在业务流程中被占用的时间越短,企业经营业绩越好[ 6 ]。Shin and Soenen(1998)研究发现,较短的现金周转天数往往伴随着较高的资产回报率、销售回报率以及股票回报率。

由于现金周转期能显著影响企业利润,因而管理者有较强动机对企业的现金周转期进行管理。Teach(2007)研究发现,现金周转天数在2004年第四季度下降,但在2005年第一季度上升,且这一现象在2005年到2006年又重复发生。Ling and Song(2010)首次对营运资金粉饰行为(Window-dress Working Capital)进行了明确定义:为了给投资者展示企业良好的经营能力,管理者有可能在每年年末对营运资金进行粉饰,即在每年第四季度将当季度的现金周转期(CCC)调整到较低水平(相对于第三季度而言),在来年第一季度再将现金周转期调整回正常水平。研究发现30%~40%的企业存在营运资金粉饰行为。

(二)客户集中度与营运资金粉饰行为

营运资金管理是影响企业价值的重要因素。Ling and Song(2010)以1990—2007年的大样本数据探讨了哪些因素影响管理者进行营运资金粉饰行为的可能性,结果发现,企业规模和市场上投资者的关注是影响企业营运资金粉饰行为的重要因素,且进行营运资金粉饰行为的企业在第四季度持有较少的现金、较短的现金周转期和较高的资产回报率。这就是说,由于信息不对称,为了吸引投资者关注,获得较高资产回报,管理者会进行机会主义行为,对营运资金进行粉饰。

客户具有较强动机和能力监督企业行为,降低管理者机会主义的可能性,因而客户有可能降低企业营运资金粉饰行为。首先,由于客户与企业存在密切经济联系,客户有较强动机监督管理者,两者之间良好的合作关系能降低双方存货持有水平,提高存货周转效率(Kulp,2002)[ 7 ],提高信息共享程度,进而有利于供应链双方的业绩提升(Schloetzer,2012)[ 8 ]。两者之间非良性的关系则不利于客户,在建立关系后,企业会提高其负债水平以提升对客户的议价能力(Kale and Husayn,2007)[ 9 ],也可能突然单方面切断经济联系而给客户造成较高的转换成本。其次,由于可以从与企业的经济往来中获得私有信息,客户有能力对管理者进行监督。客户相对于企业往往规模更大(Kim and Henderson,2015)[ 10 ]、具有更强的谈判力,而且随着客户与企业之间经济密切度的提高,两者之间可能进行过程整合或信息共享,因而客户可以获得有关企业经营活动的私有信息。因此,客户能监督管理者的机会主义行为,缓解代理问题(Li and Yang,2011),发挥利益相关者的治理效应。基于以上分析,提出本文假设1:

H1:在其他条件相同的情况下,客户集中度与企业营运资金粉饰行为负相关。