两个内幕交易者单期策略均衡分析

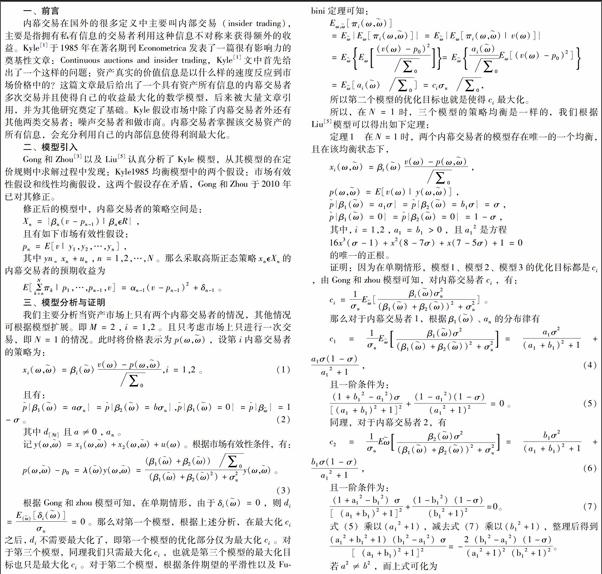

摘要:本文以Kyle1985模型及Gong和zhou模型研究为基础,对其做了进一步深入研究。我们主要研究了两个拥有同等内部信息的内幕交易者的单期混合策略均衡,并给出了数学证明。

关键词:内幕交易;Kyle模型;策略均衡

一、前言

内幕交易在国外的很多定义中主要叫内部交易(insider trading),主要是指拥有私有信息的交易者利用这种信息不对称来获得额外的收益。Kyle[1]于1985年在著名期刊Econometrica发表了一篇很有影响力的奠基性文章:Continuous auctions and insider trading,Kyle[1]文中首先给出了一个这样的问题:资产真实的价值信息是以什么样的速度反应到市场价格中的?这篇文章最后给出了一个具有资产所有信息的内幕交易者多次交易并且使得自己的收益最大化的数学模型,后来被大量文章引用,并为其他研究奠定了基础。Kyle假设市场中除了内幕交易者外还有其他两类交易者:噪声交易者和做市商。内幕交易者掌握该交易资产的所有信息,会充分利用自己的内部信息使得利润最大化。

二、模型引入

Gong和Zhou[3]以及Liu[5]认真分析了Kyle模型,从其模型的在定价规则中求解过程中发现:Kyle1985均衡模型中的两个假设:市场有效性假设和线性均衡假设,这两个假设存在矛盾,Gong和Zhou于2010年已对其修正。

参考文献:

[1] Kyle,A.S.Continuous Auctions and Insider Trading[J].Econometrica,1985,53(6):1315~1335.

[2] 吴承逊.两个内幕交易者的混合策略均衡研究[D].长沙理工大学硕士学位论文.长沙理工大学,2014.

[3] 周德清.理性预期价格下的内幕交易[D]:中国科学院研究生院博士学位论文.北京:中国科学院研究生院,2010,16-69

[4] 张维迎.博弈论与信息经济学[M].上海:上海人民出版社,2004,45-49.

[5] 刘红.信息不对称时的内幕交易[D].中国科学院研究生院博士学位论文.北京:中国科学院研究生院,2008,10-81.