债务重组收益认定与利润操纵

宋建波+郭郢

【摘要】现行债务重组准则中债务人的债务重组收益计入“营业外收入”的规定易于被企业用来进行盈余管理,尤其是被用于上市以及避免退市。该文以广东华龙集团为例,通过对该企业多年财务数据的分析和战略分析,结合该公司近10年来上市、停牌、复牌又再陷入财务困境的“传奇”经历,讨论现行准则下债务重组债务人收益认定与会计处理的利弊,从而提出对于准则的建议以及实际执行中需要注意的问题。

【关键词】债务重组债务重组收益营业外收入净利润

【中图分类号】F275

企业进行债务重组是由于债务人资金周转困难,经过协议债权人作出让步,从而债务人获得—定的债务重组收益。实际中由于债务重组问题的复杂性,致使债务重组会计成为热议话题,而债务人收益认定及会计处理是其中焦点。我国会计准则关于债务重组收益认定亦经过反复修改。现行准则规定,债务人的债务重组收益计入“营业外收入”,虽然此举与之前规定计入”资本公积“相比,债务重组收益因与企业生产经营并没有直接的联系,将其计入营业外收入看似更为合理。然而,因为债务重组收益与净利润直接挂钩,在实际中也可能助长企业利用债务重组进行盈余管理的行为。本文采用案例研究的方法,对广东华龙集团这一营业收入菲薄,却每每通过大幅度提高营业外收入逃脱停牌危机的企业进行研究,分析债务重组业务能否成为企业操纵利润的工具,以及其影响程度的大小,进而得出结论和对现行债务重组准则的启示。

一、债务重组产生的问题

自1998年债务重组准则进入大家的视野以来,至今经历2001年和2006年的两次重大修改,而2006年修订的现行《企业会计准则第12号——债务重组》与1998年出台的准则基本一致,即债务重组债务人重组收益作为企业“营业外收入”,从而增加当期利润。准则的反复修改表明现阶段对于债务重组业务研究的分歧。债务重组是现阶段解决债权债务问题的一种高效率手段,其定义为“在债务人发生财务困难的情况下,债权人按照其与债务人达成的协议或者法院的裁定作出让步的事项”。债务重组的实际操作带来了国内专家们对于债务重组这一领域的关注,许多企业利用债务重组准则操控利润粉饰报表。从上个世纪九十年代中国证监会开始了对于财务等状况出现不正常现象的上市公司实施特别处理(special treat? ment)以来,已有上百家财务状况或是经营方面出现问题的上市公司被标记为ST公司。而债务重组亦惯常被上市公司利用作为帮助摘帽的重要手段。

二、案例介绍

广东华龙集团股份有限公司成立于1993年,是一家以海产品养殖、加工及沿海运输为主要业务的海洋渔业公司。该公司于2000年在上海证券交易所上市,但2004、2005、2006年连续三年亏损,于2007年被停牌。虽被停牌,但该公司迅速开展了破产重整计划,减轻大量债务负担,最终在2009年,凭借其高额利润在证券交易所成功复牌。之后一年,广东华龙集团股份有限公司被上海三盛宏业投资(集团)有限责任公司收购,后者成为其控股股东。收购之后的华龙更名为中昌海运股份有限公司,扩大并修改了营业范围,将营业范围从之前的海洋渔业变更为后来的海洋运输业,希望借此维持高额利润,保障公司经营状况稳健发展。但2010年之后,华龙集团经营状况却每况愈下,再次陷入了危机。

下面将华龙集团的案例分为两个阶段进行分析。第一阶段是2007~2009年,公司实现从停牌到复牌;第二阶段是从2010年至今,华龙集团更名并转换业务方向。并从中揭示现行准则下,我国企业利用债务重组而导致的操纵利润的问题。

(一)第一阶段主要财务数据分析

从图1来看,2004~2006年华龙集团营业利润极低,且营业外支出高。2005年,净利润为-529 008 339元,达到极值。所以在2007年停牌之后,为继续拥有上市这一融资渠道,华龙集团提高营业外收入,达到利润大幅度上涨,最终实现复牌。仅在2005~ 2008三年间,集团营业外收入的增长就为前一年的603倍、62倍和5倍!据资料显示,该企业2007、 2008年营业外收入的快速增长主要来源于两部分,一部分是来自债务重组,而另一部分则来自政府补贴。停牌之后,华龙向佛山三盛公司借款3000万元用于清偿巨额债务,之后这笔借款的债权被三盛转让给上海兴铭,并由上海兴铭在股份改革中豁免。除此之外,华龙集团还通过和重庆新渝巨鹰实业发展有限公司等五家债权人签订了“债务重组协议”,豁免债务高达三千多万。同样在2007年度,公司还获得了农业部渔用柴油补贴款700余万。通过这些渠道获得的营业外收入,使华龙集团成功实现了2008、2009年的利润暴涨,并成为当年复牌企业中的一个“传奇”。

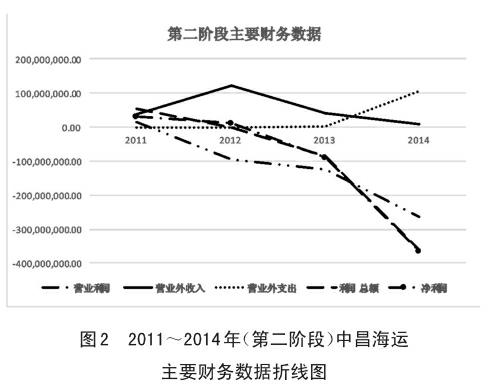

(二)第二阶段主要财务数据分析

从阶段一数据看来,华龙公司不但减轻了沉重的负债压力,还重新上市。然而到了华龙公司更名为中昌海运后第二阶段,华龙集团的真实盈利能力又被暴露无遗。据图2所示,阶段二的数据与阶段一的数据呈镜面对称,也就是2005年到2009年,公司的营业利润、营业外收入以及净利润不断增长,营业外支出下降。而从2011年到2014年,营业利润、营业外收入以及净利润却按照同样的幅度下降,营业外支出也不断增加。这说明,虽然华龙集团改变了主营业务方向,也是中国大陆唯一上市的民营海运业公司,但是它的营业活动亏损严重。近几年,中昌海运的净利润不断下跌,2013年至2014年的跌幅达到319%。之前用来增加利润的债务重组、资产重组等方法,只能暂时缓解和掩盖华龙公司的财务问题。截止2016年3月23日,公司发出“关于公司股票可能被暂停上市的第三次风险提示公告”,因为公司在2013、2014两年净利润为负,如果2015年度经审计的净利润依然为负,该公司股票将会被迫退市。

第二阶段的财务状况揭示了华龙集团的不良盈利能力,那为什么这样一个盈利能力很弱的企业却能通过债务重组连续5年拥有净利润,恐怕还得归因于债务重组处理方法中的不完善之处。

(三)案例分析

2006年华龙集团净利润为-119 998 730.12元,2007年大幅度涨至7 203 166.01元,2008年时再迅猛增涨至194 367 070.04元。而从华龙集团近十年的财务数据可以看出,该企业实际亏损严重。现行准则中将债务人收益一次性计入当期损益的做法使得许多像华龙集团这样亏损严重的的公司通过债务重组,大幅度快速增加营业外收入以完成复牌,严重影响了股票市场的效率。可见债务重组对于许多上市公司来说,俨然已经成为了操纵利润的一种手段。

其次,2004~2008年,该公司营业外收入从4 774.95元增长至303 370 821.23元。与此同时所得税也从1 081 680.31元增长至6 049 012.66元。由此可见,利用债务重组对企业进行盈余管理从某种意义上来说也给陷入财务困难的企业带来了另一种财务问题。从现金流的角度看,虽然债务重组使得利润激增,却无法带来现金的流入,同时还需要承担因增长的利润而带来的增加的所得税支付。

最后,利用营业外收入增加净利润虽对外粉饰了财务状况,却导致企业无法发现自己长期亏损的真正原因。华龙集团无论是通过债务重组、资产重组或是争取政府拨款增加利润,还是通过转变企业主营业务,都未使公司情况从根本上有所改观。最终在2014年,净利润又下跌至堪比2005年的情况,企业再次面临停牌危机。很多企业利用债务重组时自身并不了解债务重组的真正意义,认为只要净利润增加就实现了目标。但盲目追求债务重组带来的虚无利润只会让企业被利润增高的假象蒙蔽,以至于不能很好的分析影响企业盈利能力和阻碍净利润增长的真正原因,最终陷入另一轮财务困境。

华龙集团的案例揭示了现行准则中与债务人收益相关处理的缺陷。虽然与老准则中将收益计入资本公积这一举措相比,新准则已有进步。因为资本公积虽然能“遏制利润操纵”,其本身的使用条件却较为严格。但要准则能有效避免企业粉饰报表的行为,还需要添砖加瓦,进一步完善现有准则中的漏洞。

三、结论与启示

华龙集团通过债务重组,将重组收益纷纷一次性计入当时会计期间的营业外收入,短时间内大幅度地增加了净利润。由此可知,现行准则下债务重组中对于债务人收益的会计处理给企业报表带来了巨大利润操纵空间,助长企业利用债务重组进行盈余管理。但是,这种机会主义行为也给企业带来严重后果。首先虽然债务重组使得利润激增,却无法带来现金的流入,实现巨额利润增长的同时带来的是高额的所得税负担。其次企业在利用债务重组粉饰报表,蒙蔽报表使用者的同时,也阻碍了企业本身对营业能力存在问题的认识。如果准则不在此加以监管和遏制,不但影响会计信息的真实性和可靠性,也会助长企业盲目使用债务重组进行盈余管理却最终阻碍自身发展的行为。

为了避免企业利用债务重组进行盈余管理,首先我认为应当完善准则,将债务重组的收益递延,使营业外收入合理分摊到每一个会计期间,弱化债务重组对报表的影响,减少了企业操作利润的可能性。另外,分期摊销也能够体现出债务重组对于企业的长期影响这一事实。其次,需要债务人将这债务重组收益披露。这样一来,虽然一些债务累累,经营不善的公司也通过债务重组拥有高额的净利润,但报表使用者还是能通过披露的内容评判公司的经营状况。最后,还需要我国监管机构的规定和会计准则的变更相呼应。只以净利润作为上市、退市的主要标准,无论报表如何披露,也不能起到真正的监管作用。当债务重组收益导致的营业外收入异常增长时,将减去债务重组收益之后的净利润作为监管上市的依据会显得更加合理。

为了企业自身的良好发展,我们认为公司在财务危机时,不应把债务重组当成救命稻草,而应当对现有的战略和定位等进行分析,找出阻碍企业发展问题所在,并作出调整。即使现阶段企业能通过债务重组大幅度提升净利润,但归根结底是障眼法。企业不能被债务重组带来利润增长迷惑,以为企业已经解决问题渡过难关,而应当从本质上改善自身盈利能力。美国的许多公司,就是利用债务重组和战略重组相结合的方法,将自己的利润和经营能力迅速扩大,最终成为行业的巨头。

主要参考文献:

[1]何帆,刘若雪,郑欣.论上市公司债务重组的问题及解决方案[J].会计理论,2014,(3):31-33.

[2]楚国同.ST华龙债务重组分析[J].合作经济与科技,2010,(400):49-50.

[3]吴志秀.我国上市公司债务重组研究[D].安徽:安徽财经大学硕士论文,2014:1-49.

[4]江琳娜.债务重组准则对上市公司盈余管理的影响研究[D].辽宁:辽宁大学硕士论文,2012:1-53.

[5]汤云为,赵世君.中美债务重组准则评析[J].上海会计,2003,(6): 3-5.

[6]李秉祥.ST公司债务重组存在的问题与对策研究[J].当代经济科学,2003,(3): 70-75.