中国医疗技术行业并购及投资特点

罗英+谢婧思

全球医疗技术行业大型并购接连不断,2014年美敦力499亿美元收购柯惠的交易尚有余热,2016年4月底雅培250亿美元收购圣犹达医疗公司的消息又再一次惊动整个医疗技术行业。在全球市场不停并购整合、强强联手的浪潮下,中国医疗技术行业又面临什么样的发展趋势?与全球市场有何不同呢?

1.中国医疗技术行业并购及投资趋势

近几年,中国国内医疗技术行业的并购势头保持强健,并购案例此起彼伏,2014年和2015年在医疗技术行业,数量和规模都较之五年前有大幅度的提高。2015年全年医疗科技并购交易数量达到四十余起,是2011年并购案例数的两倍以上。而交易规模中值也从2013年的1800万美元左右增长到2015年的5800万美元。单笔交易规模的增加也推动了整体交易市场的水涨船高:中国医疗技术行业并购市场体量由2013年的15亿美元增长到了2015年的40亿美元。

医疗技术投资火热是由几大驱动因素带来:第一、中国医疗行业整体快速发展,加之政府近年发布了一系列促进健康领域发展的各项政策,市场未来发展前景乐观,由此带来了整个医疗行业的投资热潮。其中医疗技术行业相比制药行业虽然规模相对较小,但发展稳定,利润较高。第二、医疗技术行业细分市场众多,一些中等规模的医疗技术企业在一些细分领域做到市场领先者地位,通过并购进入到其他医疗器械细分领域以进一步扩大业务。例如上海微创等中型公司通过并购进入到其他医疗技术细分领域。第三、中国企业海外并购越来越热,中国医疗技术企业也越来越多地到海外寻求并购对象。例如迈瑞、微创和三诺等企业在过去几年都在海外并购方面有较大动作。

当然我们也应该看到,虽然中国医疗技术行业并购发生的数量及规模都呈稳步上升趋势,但与全球医疗技术并购市场仍然存在不小的差距。经BCG分析,全球医疗技术行业并购及投资市场自2010年起,一直保持在每年130~1402起交易数量左右;且大约有10%以上为5亿美元以上的交易,规模远大于中国医疗技术行业。这与国际医疗技术行业市场以及金融市场发展的成熟程度相关。

2.中国医疗技术行业并购及投资特点

观察近几年中国医疗技术行业发生的并购案例,我们发现三大特点:

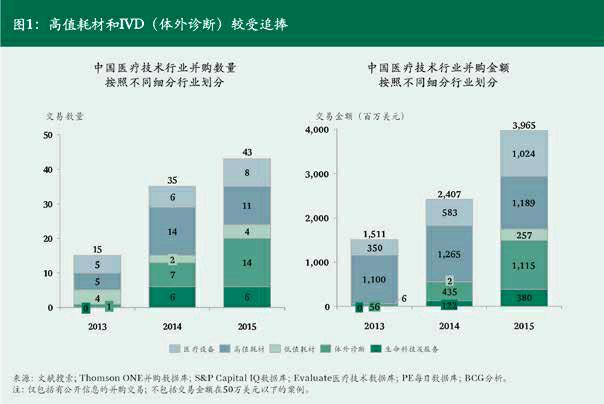

特点一:高值耗材与体外诊断子行业为国内并购投资焦点

从标的所处细分行业来看,近几年中国医疗技术行业并购整合的焦点在高值耗材(包括骨科、心血管等细分领域)、医疗设备以及IVD(体外诊断)这三个细分行业(参阅图1)。2013-2015这3年高值耗材并购交易数量占整个医疗技术行业的30-40%左右,在医疗技术行业中属于“热度”第一的子行业。高值耗材在医疗技术行业里属于体量较大,增长迅速,且利润较高的细分行业,因此备受投资者青睐。而且,由于该子行业内不乏规模较大的本土及外资企业,并购案例的交易金额也都较大。2013年和2014年,高值耗材交易金额占整个行业交易金额的比例高达50—70%左右。在2013年至2015年最近3年的并购投资交易中,以披露交易金额衡量,前五大交易中有三个均属于高值耗材子行业。第一位为中信产业基金分两次总共以11亿美元收购柏盛国际(柏盛的主要产品为冠脉支架),第二位为2013年骨科领域美国史赛克公司以7.64亿美元收购中国骨科企业创生,第四位为心血管领域本土领先企业乐普医疗以3.15亿美元引入以中银基金管理有限公司为首的投资者。若梳理各个细分行业的交易金额规模,我们可以发现高值耗材相较其他子行业来说,交易规模更大,交易金额中位数为6000万美元,是除去医疗设备以外其他子行业的1.5倍左右。

IVD(体外诊断)子行业热度也持续增加,在最近两年内占据并购数量第二的地位。2015年约30%的并购交易来自于IVD子行业。IVD子行业的收购很多来自于私募投资,尤其聚焦于几个高增长IVD领域,例如化学发光、即时诊断等。例如方源资本投资2.64亿美元于国内领先IVD企业科华生物;英联等投资管理基金以5,600万美元投资国内领先的化学发光诊断仪器试剂厂家科美生物;云峰基金投资国内心肌标志物即时诊断领先企业瑞莱生物。这些案例都标志着投资者对体外诊断这一细分领域的青睐。

除去高值耗材和IVD外,医疗设备也是一个投资热度较高的行业。由于医疗设备都是大型仪器,例如呼吸机、放射治疗设备、超声等大型影像设备,产品单价较高,企业规模较大,因此并购交易金额都较大。以2015年为例,虽然医疗设备并购数量仅占行业的20%左右,但占据并购金额的约30%。这主要来自于几个大型交易的贡献:例如中珠控股以近3亿美元收购深圳一体医疗(肿瘤诊疗设备领域);星河生物收购玛西普医学(伽马刀治疗设备领域)等。

特点二:医疗技术领域的投资者:PE/VC和跨界收购增多

除医疗技术本行业企业外,PE/VC也是医疗技术行业的重要投资者(参阅图2):PE/VC占据了医疗技术行业并购投资交易数量的30%—40%,甚至在14年占到总交易金额的约60%。除医疗技术行业高增长、高利润的吸引力以外,2013年左右外资企业美敦力和史赛克分别以较高估值收购国内企业康辉和创生,也带动了PE/ VC对医疗技术行业的进一步热捧。

近年来医疗技术收购的一个显著特点就是:跨界收购逐渐升温。根据BCG分析,在过去3年医疗技术行业发生的交易中,交易金额排名前15大之中有5个交易来自于制药企业或其他行业的跨界收购,交易目标都是为了实现公司战略转型,进入增长更好的医疗技术行业。例如,作为房地产起家的中珠控股斥资近3亿美元收购深圳市一体医疗科技有限公司100%的股权,借此进入肿瘤诊疗设备整体解决方案领域;信邦制药通过收购中肽生化获得其诊断试剂产品,进一步实现全产业链协同发展的战略;星河生物收购玛西普医学,由传统的食用菌行业过渡至技术附加值更高的医疗器械行业;红日药业通过收购超思由现代中药领域切入家用医疗健康电子产品、移动医疗等领域;作为国内领先的智慧城市建设及建筑节能服务商,达实智能通过收购久信医疗,快速切入医疗专业净化系统建设及数字化手术室领域。

特点三:中国医疗技术标的估值较高

虽然相比于国际市场,中国医疗技术行业的交易数量、交易金额并不高。但是中国企业的估值倍数相对欧美企业都更高一些,这在很大程度上是由于中国企业未来增长潜力以及较强的盈利能力。

过去3年中国医疗技术行业的市销率在4.6倍左右,而欧美市场市销率则仅为一半(约2.3倍),且90%的交易市销率在2—4倍之间。

另外,虽然各个细分市场在中国并购投资浪潮中火爆程度不一,但是除低值耗材估值较低外(市销率中值3倍左右),其他各细分领域估值指标相差不大(市销率中值约在4到6倍之间)。国际市场上各细分市场估值差异也不大。

同样,如果我们研究过去几年中国医疗技术并购市场中的市盈率指标,可以发现相同的结论:从2013年到2015年间,中国医疗技术市场的市盈率中值在20倍左右,而欧美市场仅在13.6倍左右。

造成中国医疗技术投资并购市场高估值的原因主要有三个。一是医疗技术市场热度持续上升,PE/VC投资及跨界并购不断增多;二是中国医疗技术行业的很多细分行业仍主要以外资企业占据主导地位,本土企业大多历史不长,实力有限,好的标的非常少;三是由于中国医疗技术市场的高速发展,中国企业的增长和盈利前景更好,相比之下欧美市场大多医疗技术市场已经饱和,企业增长缓慢,盈利下降。

总结来说,中国医疗技术行业市场在市场需求的带动下,及相关政策的鼓励下,将继续稳定增长,医疗技术市场的并购投资热也将长期持续。在这个风起云涌的市场中,各类企业需要设计适合的并购战略,有效把握并购投资的浪潮,加速企业的发展。