个税递延型商业养老保险的可行性评估

黎丹 韦生琼

[内容摘要]在人口老龄化日趋严峻而养老保险体系不够完善的背景之下,个税递延型商业养老保险因其国际推行的普遍性,对投保人和保险企业的激励性,对国家和社会的可行性。而成为我国缓解养老问题的明智选择。本文结合四川省的实际情况,对个税递延型商业养老保险的税收优惠额度和直接补贴额度进行具体的洲算,并从政府、保险企业、个人3个层面对测算结果进行可行性评估。结果表明,个税递延型商业保险为政府完善多层次养老保险制度体系带来正外部性;为企业经营与个人养老储备提供优惠,进而得出个税递延型商业养老保险在四川省的推行具有政府、保险企业、个人3个层面的可行性。

[关键词]个税递延;养老保险;财税优惠;补贴测算

一、引言及文献综述

根据我国老龄人口的数据,我国已毫无疑问地进入了老龄化社会,人口老龄化形势严峻。同时,鉴于我国的养老保险体系不够成熟,基本养老保险、企业年金、个人商业养老险三大支柱发展不均衡。在这样的背景之下,个税递延型商业养老保险因其国际推行的普遍性,对投保人和保险企业的激励性,对国家和社会的可行性,而成为我国缓解养老问题的明智之选,受到了政府和社会的广泛关注。

个税递延型商业养老保险实质上是国家在政策上给予投保商业养老保险的个人一定的税收优惠,以达到鼓励大众投保商业养老保险的政策目标。早在2008年国务院颁布的“金融30条”就提出要给予养老保险相关政策优惠;2014年“新国十条”的颁布再一次对个税递延型商业养老保险的重要性予以了强调;2016年3月五部委下发的加快养老服务业发展的文件也重点突出要加快个税递延型商业养老保险的试点。

事实上,个税递延型商业养老保险推行的重要性不言而喻,但其试点是否具有可行性则有待探讨。纵观学者们对个税递延型商业养老保险的可行性研究,大体可分为4个方面。第一,基于社会层面而言,由于人口老龄化的日益严峻,社会潜在的养老需求比较大。第二,基于政策和财政收入层面而言,我国已经出台了相关的政策,以促进个税递延型商业养老保险的发展;同时,通过学者们对不同地区进行的实证分析可知,合理的税收优惠政策对我国的财政收入的影响并不大。第三,基于企业层面而言,个税递延型商业养老保险的推行会极大地带动保险公司保费的增长,同时也可在一定程度上减少企业年金的负担。第四,基于个人层面而言,个人可从税收优惠政策中获得可观的收益。基于理性人的假设,选择投保个税递延型商业养老保险是显而易见的。当然,在学术界也存在着其他的可行性评估思路。刘美洁从微观和宏观两个角度对个税递延型商业养老保险的可行性进行探讨,微观视角包括多数学者探讨的个人、企业、政府的成本收益,而宏观视角则主要是研究税收优惠政策对经济增长的影响。张晶同多数学者一样从三个方面入手,但其将视角转向了税收优惠政策对保险需求、政府税收、消费者福利水平的影响。而潘慧则利用生命周期模型,从经济学的角度着重探讨了税优政策对居民工作期和退休期效用的影响效果,同时也得出了个税递延型商业养老保险的推行会提高整个生命周期总效用水平的结论。

总体而言,学者们对可行性的研究大多处于定性层面,定量研究较少。笔者认为,若要切实推进个税递延型商业养老保险的试点,对政府、保险企业、个人3个层面进行全面的可行性评估是不可或缺的。对此,本文结合四川省的实际情况对个税递延型商业养老保险的财税优惠额度予以测算,并从政府、保险企业、个人3个层面定量评估在四川省推行个税递延型商业养老保险的可行性,以期能加快个税递延型商业养老保险税收优惠政策在西部地区落实。当然,此处之所以选择四川省作为评估地区,原因在于东、中部地区的试点研究相对较多,而西部地区由于经济发展等多方面的原因更需要国家的税优政策支持,以推进商业养老保险的发展。

二、财税优惠模式选择

(一)基于税收优惠模式视角的商业养老保险分析

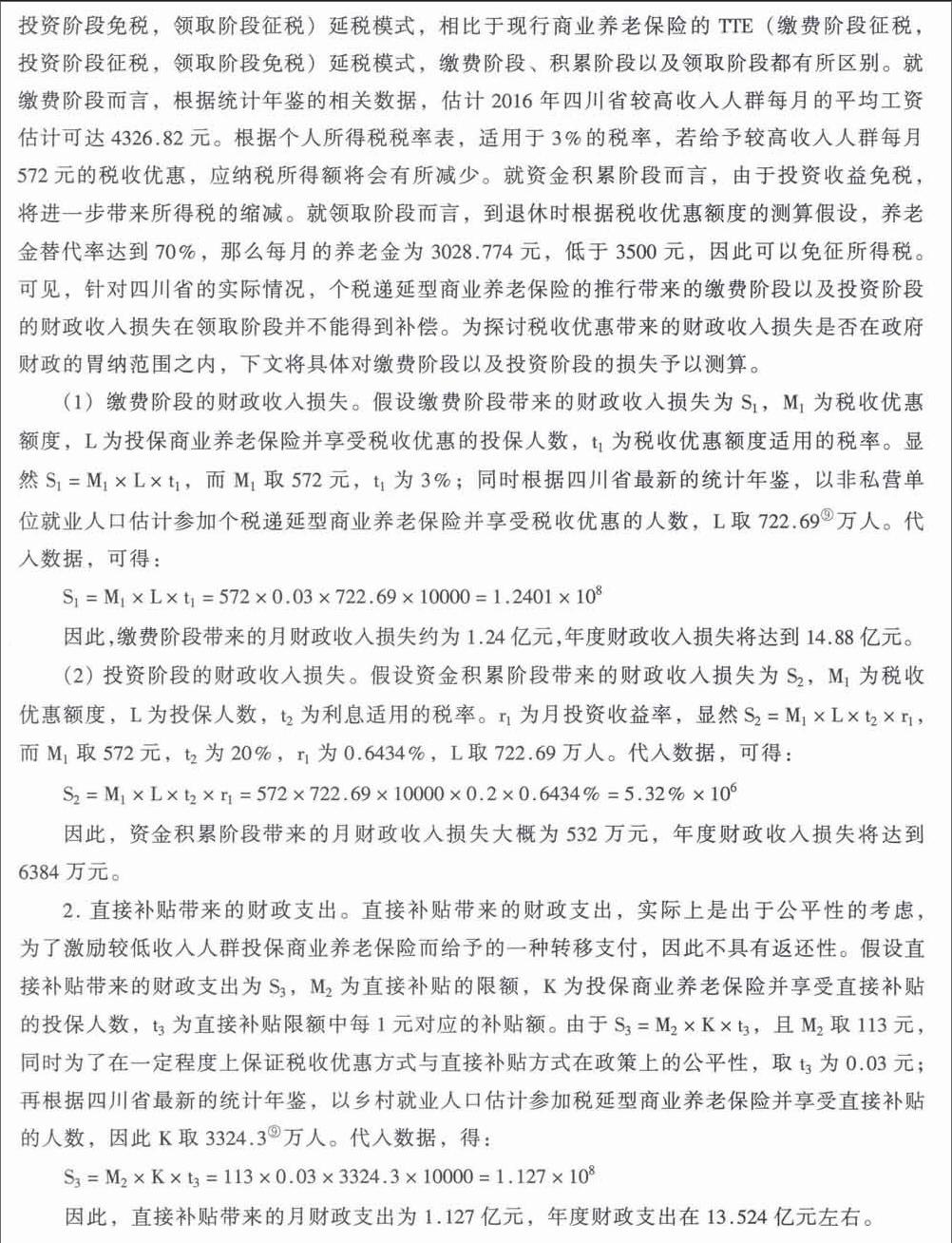

税收优惠模式以不同的征税对象、征税时点为标准可以划分为3种模式:延税模式(EET、ETE、ETT)、非延税模式(TIE、TET、TEE)、特殊模式(EEE、TIT)。由于EEE(缴费阶段免税,投资阶段免税,领取阶段免税)与TTT(缴费阶段征税,投资阶段征税,另取阶段征税)模式的特殊性,一般国家极少会采取这两种形式,因此下文着重对延税模式和非延税模式进行实证上的比较。

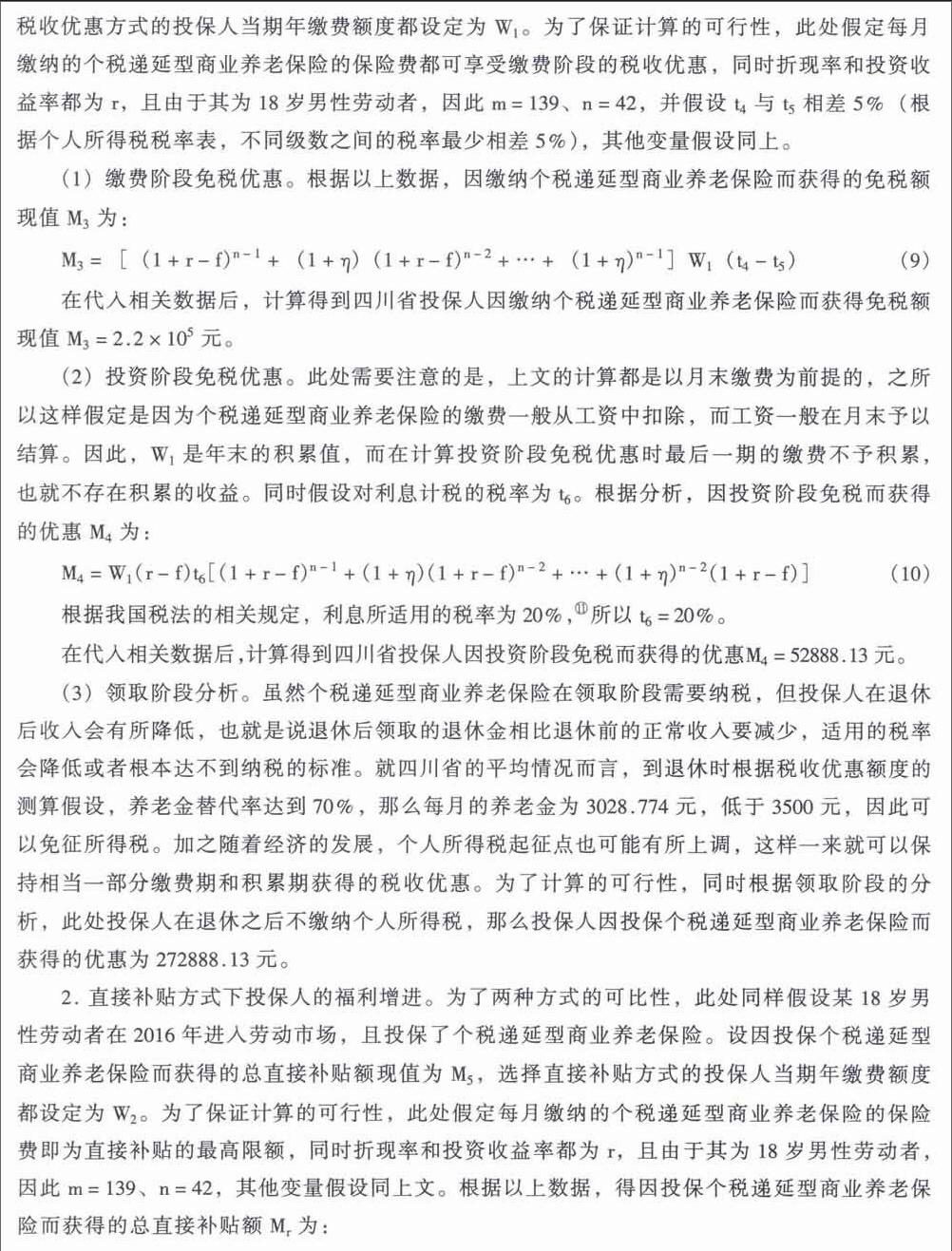

设定缴费数值为10000元,参照所得税税率表,假定投保和支取时个人所得税税率都为10%,投资年收益率为10%;同时根据我国税法的相关规定,对利息的征税税率为20%,投资期限为3年。实证比较如表1所示。

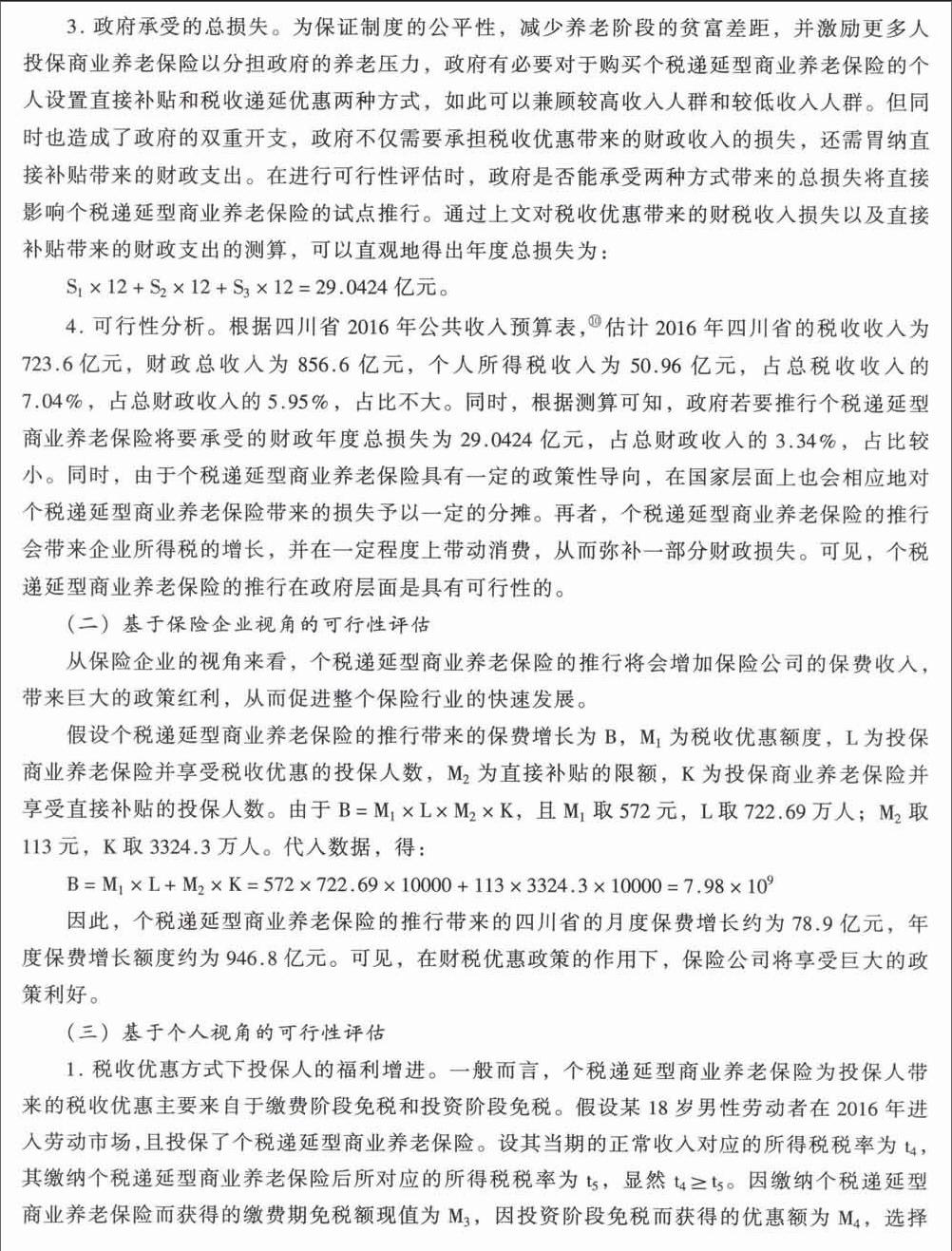

从表1中可以看出,EET、ETE、TEE、ETr、TIE、TET、TEE这6种模式在相同的前提条件下,ETE模式的优惠幅度最大,但是由于ETE模式仅对投资阶段征税,税收成本过高,不具有可行性,因此需要在EET以及TEE中进行选择。而EET模式相较于TEE模式,税收的征收在最后的领取环节,一方面能形成有效的激励机制,另一方面在退休领取时由于收入的减少,通常会出现投保人在领取时对应的个税税率降低或者出现不缴税的情况,这时EET模式下的养老金净收入会高于TEE模式,因此,EET模式的选择可以实现以较小的税收成本换取尽可能大的福利增进。同时,在实践中大多数国家也选用了该种税收优惠模式,从而一定程度上说明了该模式的实用性和优越性(如表2所示)。

(二)基于不同国家视角的商业养老保险模式比较

通过上文对税收优惠模式的分析,本文将基于不同国家的视角选择属于EET模式且具有代表性的3个国家——英国、美国、德国的商业养老保险模式进行比较分析(如表3所示)。

经过上述比较可知,英国、美国、德国的商业养老保险的模式各不相同。但我国应借鉴哪一种模式还有待进一步分析。由于我国采取的是分类税制,不具备完善的个人收入信息化管理平台。而借鉴德国的优惠模式能够保证我国商业养老保险在当前的税制下兼具可行性和制度公平性。对于购买该产品设置直接补贴和税收优惠两种方式,可以兼顾较高收入人群和较低收入人群。当然,此处需要说明的是,收入较低人群是指年龄在60岁以下的劳动人口应纳税所得额达不到个人所得税起征点的群体,相应的收入较高群体是指纳税额超过税收起征点的群体。而此处区分较低收人群体和较高收入群体的原因在于,一般情况下较低收入人群由于收入达不到3500元的税收起征点,因此税收优惠政策对其不具有激励性。虽然个税递延型商业养老保险属于商业养老保险的范畴,但财税优惠是政府给予全体投保人的一种优惠,要在一定程度上保证公平性。因此,需要将较低收入群体和较高收入群体予以区分,单独针对较低收入群体采取直接补贴政策,便于较低收入群体也能从中受益,从而落实鼓励大众投保的政策目标。因此,本文认为我国比较适合借鉴德国模式,采用税收优惠与政府直接补贴相结合的形式。

通过上文基于税收优惠模式视角和不同国家视角对个税递延型商业养老保险模式的比较分析,可看出我国应借鉴EET的个税递延模式。并且在借鉴EET的个税递延模式的同时总结德国私人养老计划的经验,采取直接补贴和税收优惠相结合的形式。

三、四川省税延型商业养老保险财税优惠额度测算

(一)基本假设

1.前提说明。(1)基于“新人”的视角。(2)企业年金和个税递延型商业养老保险要实现优惠额度的统一,以期进一步保障政策的公平性。即在政策上制定一个总的额度限制,若投保人参加了企业年金就应相应地在下文计算所得的个税递延型商业养老保险相关额度内进行扣除;若未参加则不做扣除。(3)企业年金和个税递延型商业养老保险应达到的统一替代率为30%,即养老金替代率总体上达到70%的水平,基本养老保险承担40%,企业年金和商业养老保险承担30%。(4)税收优惠额度和直接补贴额度都为绝对值,即此处计算的税收优惠额度和直接补贴额度都为确定的数值,而非收入的一定比例。