中小企业民间融资问题探讨

刘想云+张泽明

摘 要:民间融资作为中小企业主要的融资方式之一,存在诸多问题,严重制约其健康发展。剖析中小企业存在的问题及其形成的本质原因,借鉴P2P网络贷款,提出有针对性的改良建议,对引导中小企业健康发展有着积极的意义。

关键词:中小企业;民间融资;创新融资模式

中图分类号:F276.3 文献标志码:A 文章编号:1673-291X(2016)30-0080-02

前言

改革开放以来,中小企业迅速发展,在国民经济和社会发展中发挥出巨大作用。至2015年末,全国中小企业超过2 000万家,中小企业利税贡献稳步提高。以工业为例,截至2015年末,全国规模以上中小工业企业,提供了80%以上的城镇就业岗位,实现税金2.5万亿元,占工业企业税金总额的49.2%。中小企业发展平稳,但仍面临着“增势慢、融资难、利润薄”等发展障碍,融资困难问题尤为突出。

民间融资是世界金融体系不可或缺的一部分,也是中小企业融资的重要渠道之一。但我国企业民间融资和非法集资的法律界定模糊,中小企业民间融资潜在的政策性风险和法律风险较高,中小企业发展严重受阻。

本课题在国内外相关专家学者的研究基础上,结合新出现的民间网络融资,深入探讨中小企业民间融资中的问题,剖析中小企业民间融资问题产生的本质原因,提出合理建议以规范中小企业民间融资行为,疏通中小企业融资渠道,保障中小企业和金融市场健康同步发展。

一、中小企业融资现状

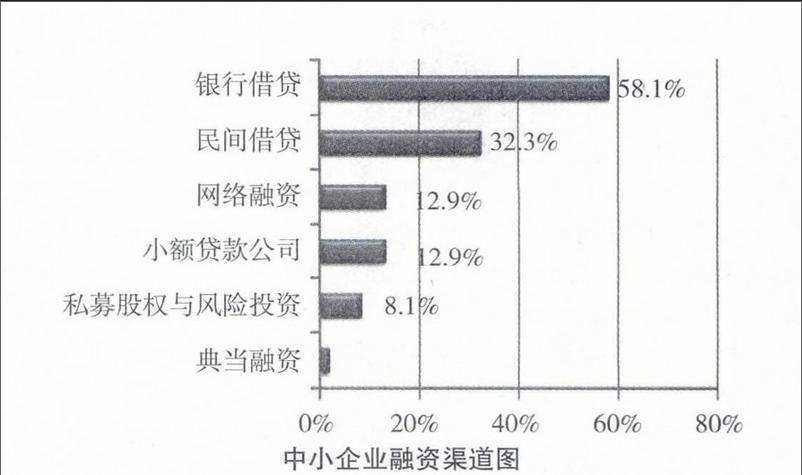

根据2015年我国中小企业家协会调研数据,目前融资困难仍是制约中小企业的主要因素,民间融资仍是中小企业主要融资渠道之一,有32.3%的企业选择民间融资,选择网络融资和小额贷款公司均占12.9%。中小企业融资困难,民间融资在我国中小企业融资中比重较高是当前中小企业融资状况的主要特征。

以非典型、具有一般普遍性的湖南临湘市为例对中小企业融资状况进行分析,中小企业融资存在以下状况:

1.中小企业内源性融资占比高,融资渠道单一。然而,单纯的内源性融资已经不能满足企业发展需求,对外源性融资的依赖程度正逐步提高。

中小企业融资渠道图

2.融资规模有限。至2015年7月底,临湘市金融机构贷款余额15.25亿元,2015上半年,发放贷款2.33亿元,占全市中小企业贷款需求额的19%,获得贷款的中小企业27家,仅占全市中小企业总数的6%。

3.企业授信面小,授信额度低。到目前为止,该市中小企业授信数量仅11家,授信总额1.96亿元,其中信用联社授信5户,授信金额2 600万元,农业银行授信1户,授信金额8 000万元,农业发展银行授信1户,授信金额535万元,建设银行授信4户,授信金额8 500万元。

4.融资成本较高。中小企业借款不但无法享受优惠利率,而且要支付比大中型企业借款更多的浮动利息。除去基准利率5.31%,加上上浮利率和授信审计费、担保费、评估费、财产保险费、公证费、价格调节基金、资料费用等,中小企业的融资成本高达11%以上,平均比大企业高出了34个百分点。

二、中小企业民间融资问题

中小企业选择民间融资是为了更快捷有效地解决融资困难,而民间借贷是以信用为基础、具有关系相关性、行业地域相关性,这种特点促使贷款人便于了解中小企业运营状况与资金需求信息,有利于其把握借贷时机和应对措施。基于此,民间融资成为中小企业融资中占比较大、不可或缺的部分,并提高了社会闲置资金的配置率,促进了中小企业发展。

但我国中小企业民间融资长期存在以下问题:

1.资金链的脆弱性加大了对中小企业发展的负面影响。公民个人、家庭和小企业是中小企业民间融资的主要资金供源,资金规模小、来源不稳定。同时,政策改变和法律边界的模糊导致融资中介机构自身经营存在很大风险。而中小企业自身管理水平不够、资金实力较弱、融资能力差,极易导致资金链断裂。在资金链断裂时,中小企业将不得不通过高息贷款偿还到期债务,将会大大加重其资金负担,甚至严重影响企业信用与再融资能力。

2.民间融资不规范,严重影响中小企业融资畅通与资金安全。融资机构缺乏完善的管理制度、会计制度、交易制度、风险控制制度等各项规章制度和法律约束,造成民间融资不规范,借贷发生后无法对资金流实现有效监管。融资机构缺乏经营风险意识,导致自有资金比例过低、长短期贷款比例失衡。同时,高回报诱揽资金现象盛行,使众多投资陷入“金融传销骗局”,不断集中涌向房地产、煤炭等暴利行业,严重阻碍了中小企业融资畅通与资金安全。

3.民间融资具有投机性、盲目性,严重影响经济安全。民间融资利率市场化,促使民间借贷利率随供需关系而变化。逐利本性驱使民间投资者利用我国产业结构的不合理和民间金融监管缺口,将热钱集中投向房地产、煤炭矿产行业等领域,投资规模巨大,严重影响国家对相关行业的宏观调控效果。传统实业型中小企业主为追求利益,也涌入纯资本炒作,甚至利用个人企业的良好信用从银行贷款,然后再以远高于银行的利率放贷,进一步助长了热钱泡沫,提高了银行放贷风险。

4.融资成本高,对企业潜在危害性大。我国对民间借贷利率的规定是不超过同期银行贷款利率的4倍。以银行的一年期贷款利率为年息6.31%计,其4倍就是年息25.24%,而民间借贷实际利率远远高于规定限制,融资中介市场借贷利率高达36%~60%。高昂的贷款成本,导致中小企业民间融资借款容易、还贷难,也造成了典型的温州企业老板跑路的多米诺骨牌效应,对企业的发展会产生颠覆性的影响,对国家金融体系的稳定和经济安全也会造成极大的负面影响。

三、改善我国中小企业民间融资问题的对策

为了更好地解决我国中小企业融资困难问题,必须制定全面系统的措施,规范中小企业民间融资。根据国内外相关专家研究成果,并借鉴四川省近年来推动中小企业发展方面做出的成效经验,建议从以下几个方面着手:

1.加大财税支持力度、降低中小企业资金链的脆弱性。(1)整合现有资金,建立省级中小企业发展基金、中小企业贷款风险补偿基金、创业投资引导基金,发挥财政资金的引导作用,带动社会资金支持中小企业发展。(2)税收优惠。切实落实国家支持中小企业从事技术转让、技术开发、技术咨询服务,促进中小企业发展的各项免税、税收优惠政策。

2.完善法规,规范民间融资,营造良好的金融市场环境。应积极完善相关法规,明确民间融资法律边界,规范民间融资,鼓励支持实业性企业民间融资并给予法律指导。对企业或个人利用民间借贷的幌子非法吸收公众存款、进行集资诈骗、金融传销等经济犯罪应严格制裁。同时,应改善中小企业信贷投资环境,提供必要的政策扶持和制度性保障,组建专门为中小企业服务的金融服务机构、担保机构、信用评估机构机制及评估机构,构筑良好的银企合作平台。其次,应优化金融生态环境,加强法制宣传,进一步规范部门和中介机构收费,逐步引导抵押、评估、登记、公证、担保等行业建立自律机制,简化手续,降低收费标准,切实降低融资成本,减少中小企业负担。

3.完善担保体系、推进中小企业信用建设。各级财政应综合运用资本注入、风险补偿和奖励补助等多种方式,鼓励担保机构扩大资本金规模,提高信用担保机构担保能力。组建再担保机构,完善担保体系,分散担保风险。同时,加快推进中小企业信用制度建设,建立和完善中小企业信用信息征集机制和评价体系,提高中小企业的融资信用等级。完善个人和企业征信系统,为中小企业融资提供快捷的查询服务。实施诚信中小企业培植计划,组织开展信用宣传、信用培育、信用激励、信用评级工作,支持中小企业积极参加第三方信用评级。

4.拓宽融资渠道,创新融资模式,改善融资信息不对称性,降低融资成本。首先,应鼓励各级政府设立创业投资引导基金,引导社会资金设立主要支持中小企业的创业投资企业,重点支持起步期的科技型、成长型、劳动密集型小企业。培育和规范发展产权交易市场,积极发展股权投资基金,发挥融资租赁、典当、信托等融资方式在中小企业融资中的作用。其次,借助互联网金融技术,借鉴P2P网络贷款,构建跨省、跨地区网络融资平台,引入政府及相关部门监管机制,对入驻融资机构、信贷公司、银行及企业资质进行审核,快速评估企业信用,及时公布供需信息,改善融资信息不对称性,正确引导资金流向。

结论

本文针对中小民间融资问题进行研究,剖析了当前中小民间融资中比较突出的问题及隐藏在问题背后的深层次原因,综合多个方面提出了可操作性强的对策及建议,以规范中小企业民间融资行为,疏通中小企业融资渠道,保障中小企业和金融市场健康同步发展。

参考文献:

[1] 曾晖.浅析中小企业民间融资[J].财会学习,2015,(14).

[2] 陆岷峰,张惠.小微企业融资与民间资金对接渠道建设研究[J].江西财经大学学报,2011,(1).

[3] 邹昆仑,尤雅.我国民间融资研究最新进展及述评[J].山东财政学院学报,2010,(10).

[4] 刘想云,张泽明.欠发达地区中小企业融资困境及对策研究——以四川省为例[J].金融经济,2016,(14).

[5] 董昕,李文强,张利华.欠发达地区中小企业民间融资的风险控制[J].青海金融,2014,(11).

[6] 陈艺灵.中小企业融资问题探讨[J].时代金融,2013,(23).

[7] 陈洪丽.我国中小企业民间融资法律制度研究[J].现代经济信息,2014,(23).

[责任编辑 陈丹丹]