中资银行国际化对企业境外投资的影响分析

钟昌标++王玲玲++梁振

摘要:利用中资银行设立海外分支机构与中资企业对外直接投资(ODI)的相关数据,运用倍差法分析中资银行国际化经营对中资企业ODI的影響。研究发现:中资银行海外分支机构的设立显著促进了中资企业ODI的增长;同时,中资银行海外分支机构设立的数量越多,对中资企业ODI的推动作用越强。从动态来看,中资银行海外分支机构设立对中资企业ODI的影响,在海外分支机构设立1年后变得显著,并且随着时间的推移,对中资企业ODI的影响逐渐增大。该研究从中资银行国际化的视角,分析了金融发展对企业对外直接投资的影响,在银行业国际化与制造企业国际化交叉研究上具有重要的理论与现实意义。

关键词:中资银行;国际化;企业;对外直接投资(ODI);海外分支机构

中图分类号:F8322文献标志码:A文章编号:1671-1254(2017)01-0051-15

A Analysis on the Effect of Internationalization of Chinese Banks

on Outward Direct Investment of Chinese Firms

ZHONG Changbiao, WANG Lingling, LIANG Zhen

(School of Business Management, Yunnan University of Finance and Economics, Kunming 650221, Yunnan, China)Abstract:Using the data of establishment of overseas branches by Chinese banks and outward direct investment of Chinese firms,applying the method of Difference-in-difference(DID),this paper analyzes the effect of internationalization of Chinese banks on outward direct investment (ODI) of Chinese firms. This study found that the establishment of overseas branches by Chinese banks can promote ODI of Chinese firms.The more overseas branches are established by Chinese banks, the stronger promotion on ODIof Chinese firmsthey will have. From the dynamic view, after one year of the establishment of overseas branches by the Chinese banks, the effect of internationalization of Chinese banks on ODI of Chinese firms has been notable in the statistical aspect, and it has become larger and larger over time. By researching the effect of internationalization of Chinese banks on ODI of Chinese firms, this research has theoretical and practical significance.

Keywords:Chinese banks, internationalization, firms,outward direct investment (ODI), overseas bank establishments

一、问题的提出

改革开放以来,中国的对外经济战略至少包括三个层次:对外贸易战略、对外货币战略及吸引外资与对外投资战略。在对外贸易战略上,中国采取的是出口导向型的贸易战略,即以追求出口和贸易顺差为主要目标。在对外货币战略上,中国采取的是弱势货币战略,即以保护本国经济和金融安全为目的,以资本市场不开放、货币贬值、固定汇率制度和逐步追求人民币国际化等为具体特征。在对外投资战略上,中国则先是鼓励和吸引外商直接投资,然后鼓励对外直接投资(Outward Direct Investment,简称ODI)。尽管1982年我国就开始了ODI业务,1997年的亚洲金融危机后提出企业“走出去”战略,然而,ODI的快速增长是2008年以后,2014年中国ODI流量已经位居全球第二,成为ODI大国(详见图1)。

昆明理工大学学报(社会科学版)第17卷第1期钟昌标,王玲玲,梁振:中资银行国际化对企业境外投资的影响分析 Dunning指出,企业的对外直接投资行为的动机有三个:一是拓展海外市场,在规模经济的带动下,提升产品的需求范围;二是提高生产效率,降低生产成本,企业通过ODI寻求更为廉价的投入要素,降低成本,提高产品竞争力;三是寻求海外资源和战略性资产,获得更多所有权优势。同时,根据王伟、孙大超以及杨娇辉的分析,中资企业ODI行为对开拓国外市场,降低自身生产成本,转移国内比较劣势产业,获取国外先进技术以及提升海外资产收益率等方面有重要的推动作用。中国经济进入增长的新常态,即经济增长速度由高速向中高速转变,经济结构不断优化升级,经济增长动力由要素驱动、投资驱动向创新驱动转变。新常态下,国内市场需求乏力、产能过剩显现、结构矛盾突出、转型面临重大困难。“五大发展”理念2015年10月29日,中国共产党第十八届中央委员会第五次全体会议通过的《中共中央关于制定国民经济和社会发展第十三个五年规划的建议》中指出:坚持创新发展、协调发展、绿色发展、开放发展、共享发展,是关系我国发展全局的一场深刻变革。创新发展、协调发展、绿色发展、开放发展、共享发展被总结为“五大发展”理念。的提出是从顶层设计角度为中国发展面临的新情况、新问题做出的时代回答。新形势下,坚持“开放发展”,积极推进“一带一路”建设,能够有效缓解国内亟待解决的突出矛盾和问题,而企业作为微观个体中灵活、高效的经济组织,通过ODI路径开拓国外市场,积极稳妥化解产能过剩、降低生产成本、化解金融风险2015年12月18日-21日召开的中央经济工作会议指出:2016年经济社会发展特别是结构性改革任务十分繁重,战略上要坚持稳中求进、把握好节奏和力度,战术上要抓住关键点,重中之重是抓好去产能、去库存、去杠杆、降成本、补短板五大任务。一是积极稳妥化解产能过剩;二是帮助企业降低成本;三是化解房地产库存;四是扩大有效供给;五是防范化解金融风险。等都显得尤为重要。

在已有的关于中国ODI的研究中,更多地关注中国ODI区位选择的问题[1-4]。相关研究认为母国与东道国的经济水平、双边贸易水平、制度因素、文化因素、两国间的距离以及东道国市场大小、资源丰裕度和创新能力、技术水平等因素对中国ODI区位选择的影响较大。随着金融对实体经济的服务能力和重要性逐渐增大,学者们开始探究金融发展水平与企业ODI之间的关系。此类的文献中,关注的焦点在于母国的金融抑制对企业ODI的影响[5-11]。研究普遍认为母国的金融抑制水平越高、金融发展水平越低,从而增加企业的信贷约束,降低了企业进行ODI的可能性。而在现实的金融运行中,银行业金融机构会通过自身不断对外开放来缓解国内金融抑制水平,从而带动企业对外直接投资,现有的文献对银行自身国际化关注很少,即使少许文献也仅仅分析银行国际化现状。关于一般制造等企业国际化也只提及企业融资困难。关于银行国际化和企业对外投资两方面基本处于两条平行的研究脉络。然而,银行金融服务的国际化与其他企业的跨国投资联系实在紧密,缺少相关研究实在是一大缺憾。

为弥补这一缺憾,本文则立足中资银行国际化角度,利用中国银监会国际部编写的《中资银行海外机构名录(2014版)》以及商务部“走出去”数据库中关于《境外投资企业(机构)名录》,运用2002-2013年的数据,分析中资银行国际化经营对中资企业ODI的影响。

二、文献综述

随着中国ODI的快速增长,国内外学者开始愈发重视对中国ODI相关问题的研究。目前,逐渐形成了一股汹涌的思想洪流。这一洪流由三个相对独立的支流汇聚而成。

(一)聚焦在企业对外直接投资(ODI)的决定因素、动因和绩效评价方面

深入到企业ODI结构特征层面,考察企业对外投资各种因素对企业绩效的影响[12-14],表明企业对外投资能够提升企业的收益水平。Grant等和Zhou等人研究发现,企业对外直接投资行为的发生,引致企业呈现较高的获利水平;Barrell和Pain通过利率、汇率贬值等一系列影响因素发现,对外直接投资成本显著低于国内外直接投资的资本成本,因而对企业收益具有显著的正向影响。Aguiar和Gopinath进一步发现投资东道国流动性危机的发生,为投资母国企业提供购买低成本资产的机会,促进了投资企业收益的提高。Baker等研究也认为,跨国企业能够提升国内上市企业的价值,其可以作为“跨境套利”来理解。但是,也有部分研究从企业投资成本、投资风险等角度发现,企业对外投资对企业收益具有一定的负面效应。Helpman等分析发现,相对于企业的出口行为,企业对外直接投资往往具有较高的固定成本支出和投资风险,因而会对企业收益造成一定的负面影响。Nielsen通过对瑞士企业分析发现,在企业国际化的初期由于存在“陌生的负担”和外来者劣势,导致企业国际化对收益率产生负向影响,直到企业具有足够的国际化经验之后这一影响才会转负为正。此外,Denis等研究发现,跨国企业在国际市场中存在折价交易问题,即企业跨国投资并未促进企业利润的提高。Desai,Hines和Baker等也发现,对外投资不确定性的存在,导致企业跨国投资并未对企业收益起到显著的促进效应[15]。

(二)研究对外投资的空间选择和风险评价

目前,研究更多的注重分析中国ODI的区位选择。鲁明泓检验了国际经济安排、经济制度、法律制度以及企业运行便利性等四大类制度因素对国际直接投资的区位选择关系[16]。杨大楷等人研究认为国际直接投资趋向于流入贸易壁垒低、对外资持欢迎态度、签署双边投资保护条约、经济一体化发展水平高的国家或地区;趋向于流入市场发育程度高、金融管制宽松、经济自由程度高的国家或地区;趋向于流入私有财产保护程度高和法律完善程度高的国家或地区;趋向于流入企业运行障碍少、政府清廉程度高的国家或地区。杨大楷和应溶等学者从中资企业ODI区域分布的现状出发,将国际直接投资的区位理论与中资企业ODI的现实特点相结合进行分析[17]。程惠芳和阮翔选取对中国进行直接投资的32个国家(地区)为样本,把这些国家(地区)的经济规模、人均国民收入以及与中国的地理距离等因素纳入引力模型,分析国家之间的国际直接投资流量与经济变量之间存在的相关关系[18]。该研究表明,母国与东道国的经济规模总和、人均国民收入水平及双边贸易量与两国间的国际直接投资流量呈正相关关系,母国与东道国的经济规模和经济水平越接近,两国之间的国际直接投资流量越大。J Child和SB Rodrigues通过案例研究认为,中资企业通过兼并或者境外有机扩张形式进行ODI并非像理论描述的寻求竞争优势,而更多地是为解决自身竞争劣势[1]405-422。P Deng基于制度理论分析了中资企业海外并购的资源寻求动机[19]。Buckley通过研究中国1984-2001年的ODI数据,发现中国的ODI更倾向于流向与本国距离近及文化相似的国家,东道国的政治风险、市场大小、资源丰富程度也是中国ODI区位选择的重要因素。Cheng和Ma则使用2003-2006年商务部的数据,发现东道国的人均GDP对中国ODI的流量没有影响[2]545-578,对存量的影响为负,而共同语言与共同国界对流量与存量均有正向影响。Cheung和Qian把数据样本扩展至1991-2005年,并且研究了中国ODI在发达国家与发展中国家之间的异同,发现无论在发达国家还是发展中国家,中国的ODI都是市场与资源寻求型的,外汇储备促进了中国ODI的增长,中国对发展中国家的ODI受出口因素影响,中国在发达国家的投资更加集中但是在发展中国家更为分散[20]312-341。何本芳和张祥通过2004至2005年的宏观数据验证其假设,认为贸易、劳动成本、距离和国家类别等因素对对外直接投资区位选择具有重要的影响[21]。项本武使用2000-2007年中国对外直接投资的面板数据,采用GMM估计方法,检验中国对外直接投资区位分布的影响因素,揭示中国对外直接投资的动态效应[22]。该研究发现:东道国市场规模对中国在东道国的投资具有显著的负影响,而东道国工资水平的影响并不显著;以出口度量的双边贸易联系及双边汇率对中国在东道国的投资具有显著的正影响;从动态来看,前期投资对当期投资的影响并不显著,表明中国对东道国的直接投资缺乏连续性。Sanfilippo把研究重点转向中国对非洲国家的ODI,考察了41个非洲国家1998-2007年的数据,同样发现市场因素与自然资源禀赋是中国ODI区位选择的重要决定因素[23]。李磊和郑昭阳采用GMM分析方法,发现中国海外直接投资具有较强的资源寻求特质,其在发展中国家表现得更明显,中国海外直接投资的资源寻求性在美洲和亚洲发展中国家表现得比较明显、在非洲不明显,中国对矿产的渴求要大于对石油的渴求[24]。I Kolstad和A Wiig從制度和资源两个角度分析对中国ODI的影响,认为东道国的制度环境越差,其自然资源反而能更加吸引中国ODI[25]26-34。蒋冠宏和蒋殿春利用2003-2009年中国对95个国家的ODI数据,基于投资引力模型,考察了中国ODI的区位选择[3](21-40)。通过检验,本文发现:中国ODI有市场、资源和战略资产寻求动机,距离对中国ODI有负向影响,东道国制度对中国资源寻求型ODI有显著影响,中国ODI的“制度风险规避”和“制度接近”不明显,且中国投资进入发展中国家和发达国家的动机有差异。对于发展中国家,中国投资有市场和资源寻求动机,其中技术输出动机明显。对于发达国家,中国投资有战略资产寻求动机,而市场和资源寻求动机不明显。张吉鹏和衣长军利用企业层面投资项目数据,采用负二项回归模型考察了东道国技术禀赋与中资企业ODI区位选择之间的关系以及文化距离对两者关系的调节作用。实证研究结果发现:东道国技术装备、创新能力以及专利等技术禀赋对中资企业ODI有显著正向影响,但文化距离负向调节了技术装备、创新能力的正向影响。

(三)对外投资的投融资与文化整合

随着金融对实体经济的重要性逐渐增大,学者们开始探究金融发展水平与企业ODI之间的关系。而自Chaney将流动性约束引入Melitz的异质性贸易理论基本模型开始,逐渐有更多的学者在异质性贸易理论的基础上关注母国融资约束与企业ODI之间的关系。王伟、孙大超、杨娇辉利用67个国家1990-2009年的面板数据分析了金融发展水平与海外直接投资之间的关系,认为母国金融发展水平能够显著促进一国的对外直接投资水平[7]120-131。卢春艳利用2005-2007年中国工业企业数据库和对外直接投资企业数据,考察企业生产率是否通过融资约束这一渠道影响企业ODI决策,认为母国外部融资约束,即金融抑制对企业ODI影响较大。李磊和包群采用《中国境外投资企业(机构)名录》与《中国工业企业数据库》合并的微观数据集,考察了融资能力对我国工业企业对外直接投资的影响[9]120-131。研究表明:信贷融资能够显著促进中国工业企业“走出去”,融资能力越强的工业企业不仅更有可能进行ODI,而且越倾向于进行多次投资以及在多个国家进行投资。刘莉亚等以及吕越和盛斌的研究也得到了相类似的结论[11]13-127。

而在现实的金融运行中,银行业金融机构作为一种特殊的企业,也会通过自身不断对外开放来缓解国内金融抑制。银行“走出去”与企业ODI之间到底存在什么样的关系?在已有的研究中,一方面认为母国银行采取“客户跟随”(follow-the-customer)策略进行海外分支机构的设立[13]26-34,是企业ODI的行为带动了银行的国际化发展[26-28];另一方面,DE Nolle,R Seth认为银行“客户跟随”的研究结论有一定局限性[29],而Marc Ruhry及M Ryan的研究,认为母国银行国际化能够带动企业的ODI行为[30]。为弥补现有研究的不足,本文以Buckley等人以及Marc Ruhr,M Ryan的理论研究为基础[31],利用中国银监会中资银行国际化的数据以及商务部关于企业ODI的数据,从中资银行国际化的角度分析银行“走出去”对企业ODI的带动影响。

三、理论基础与中资企业ODI影响因素分析

(一)理论基础

Dunning分析认为,影响企业对外直接投资区位选择的三个动机分别是开拓国外市场、降低生产成本以及寻求更多自然资源。Buckley 等人认为Dunning的理论是建立在工业化国家,即发达国家的经验基础之上分析出来的,对发展中国家以及新兴市场国家有一定局限性,尤其是降低生产成本的动机。中国仍然是一个劳动力相对丰裕的国家,企业对外直接投资寻求低廉的生产成本并不完成成立。因此,Buckley等人在Dunning理论的基础上,分析了中资企业ODI特有的三个立论:一是资本市场的不完全竞争(Capital Market Imperfections),包括国有企业能够获得低于市场利率的资金,中国无效率的银行体系能够通过政策安排对潜在对外投资企业提供贷款,集团企业能够利用国内无效率的资本市场来补贴对外投资行为,家族企业能够从其他成员中获得低成本资金等。资本市场的不完全竞争能够使得潜在对外投资企业获得低于市场化利率水平的资金,从而有助于企业对外投资。二是中国跨国公司的所有权优势(Ownership Advantages)。中国跨国企业的灵活性,可以使用低成本资金,与其他企业保持良好的利益关系以便获取相应资源的能力,以及与国外的中国移民所形成的社会关系等,都能够使得中资企业在东道国比当地企业更为有效地运行与生产。三是制度层面因素,包括中国1978年*改革开放,积极争取并最终于2001年加入WTO,2002年正式实施的“走出去”战略,2015年提出的“一带一路”战略等。一系列的偏重ODI的政策会不断刺激中资企业对外直接企业投资行为的加速。

在Buckley的基础上,同时结合Marc Ruhr和M Ryan的研究,东道国不断开放其金融业,吸引母国的更多银行进行国际化,能够带动母国更多非银行企业的ODI行为。可见,母国银行的国际化也是影响企业ODI行为的重要因素。

(二)中资企业ODI影响因素分析及研究假设

1银行国际化水平。母国银行的国际化水平越高,能够更好地缓解国内金融抑制程度,推动金融发展水平提升,为企业“走出去”提供信贷资源和服务,从而带动企业ODI扩大。本文以中资银行是否国际化的0-1变量以及中资银行在一国设立的数量两个维度衡量中资银行国际化水平。

假设1:中资银行国际化对中资企业ODI产生正向促进作用。

假设2:中资银行海外分支机构设立的数量越多,则对中资企业ODI的正向促进作用越大。

假设3:随着中资银行海外分支机构设立时间的增加,中资银行国际化对中资企业ODI产生的正向促进作用越大。

2开拓市场动机。东道国的市场规模等特征是影响中资企业ODI的关键因素。东道国市场规模越大,中资企业ODI产生规模经济以及范围经济的可能性越大,ODI动机就越强;同时,东道国的富裕程度越高,其消费需求能力越大,中资企业ODI的动机就越大[20]312-341。本文以一國GDP总量来衡量该国市场规模,以一国人均GDP来衡量该国富裕程度。

3自然资源寻求动机。中国可以通过企业ODI获取国内经济增长所需投入的相对稀缺的自然资源要素,包括矿产、石油、木材以及农产品等[25]26-34。本文以是一国石油出口占总出口的比重来衡量一国自然资源的丰裕程度。

4战略资产获取动机。中国早期的ODI能够获取较多的国际化经营的管理经验,近年来,中资企业ODI则更多是为了获得知识产权以及战略性资产等。中资企业为增强自身竞争力,其ODI行为会偏重知识资本丰裕的工业化国家。本文以一国专利数量衡量该国战略资产的情况。

5FDI开放度。一国对国外直接投资的接受程度越高,其受到母国ODI的可能性就越大。本文以一国吸收FDI占GDP的比重来衡量该国FDI开放度。

6金融发展水平。一国金融发展水平越高,其信贷额度和服务水平就越高,吸收国外直接投资的可能性就越大;反之,一国金融水平越低,企业受到的信贷约束越大,对外投资以及吸收国外直接投资的可能性都在降低[32]126-142。本文以一国银行业金融机构资产占GDP的比重来衡量该国金融发展水平。

7贸易依存度。一国贸易依存度越大,其在全球产业链中的位置就越重要,受到母国ODI的可能性就越高[25]26-34,[32]126-142。本文以一国出口总额占GDP的比重来衡量该国贸易依存度。

8政治风险。在政治风险较大的东道国,开拓市场型的企业会降低在该国的ODI,从而转向其他政治风险较低的国家或母国;寻求资源型的企业因担心更大的沉没成本而减小ODI的可能性。因此,东道国政治风险越大,其吸收的国外直接投资就越少。借鉴王永钦、杜巨澜和王凯的分析,本文将采用监管质量、政府效率、法制水平以及腐败控制几个变量来衡量一国政治风险。

四、实证检验

(一)模型与方法

根据《中资银行海外机构名录(2014版)》[33]的数据,截至2013年底,共有17家中资银行金融机构在海外51个国家和地区设立166家一级机构,近1200家分支机构 《中资银行海外机构名录(2014版)》显示18家中资银行金融機构在海外设立了168家一级机构。根据对数据的整理,剔除了2014年设立的2家海外一级机构以及1家国内中资银行(富滇银行在老挝设立的老中银行于2014年1月开业)。。该数据表明,中资商业银行仅在部分国家进行国际化行为,而且国际化的步伐以及时间存在差异,这些特征使得本文可以运用倍差法(Difference-in-difference)来估计中资银行国际化的效果。倍差法的思想是利用受到中资银行国际化影响的处理组(Treatment Group)在中资银行海外机构设立前后的差异,减去未受中资银行国际化影响的对照组(Control Grop)在中资银行海外机构设立前后的差异,得出中资银行国际化影响的真实效果。为实证检验中资银行国际化的效果,本文设立以中资企业在某国投资次数的对数为被解释变量,该国是否有中资银行为主解释变量的回归模型。本文设立的基本模型见模型(1):

LODIiy=α+βInterBankiy+λXiy+vi+γy+ξiy(1)

其中:i和y分别表示国家和年份,LODIiy表示相应国家相应年份的中资企业ODI次数(取对数);InterBankiy是主解释变量,代表中资银行在相应国家相应年份的国际化行为,无中资银行设立前为0,设立当期及以后为1;Xiy是控制变量,包括GDP(取对数)、人均GDP(取对数)、石油出口占总出口比重、专利数(取对数)、一国吸收FDI占GDP比重、一国出口占GDP比重、一国银行业资产占GDP比重等变量和监管质量、政府效率、法制水平以及腐败控制等衡量政治风险的变量;vi表示国家固定效应,用以控制国家不随时间变化的不可观测特征;表示年份的时间固定效应,用以控制国家共同面临的宏观经济波动等;ξiy为扰动项;同时,为便于后文的稳健性检验,将中资银行在一国设立的数量作为主解释变量,构建模型(2):

LODIiy=α+βInterBank_+Numiy+λXiy+vi+γy+ξiy(2)

模型(2)中,表示在相应年份相应国家中资银行设立的一级分支机构数量,其他变量的含义与模型(1)一致。

(二)数据和变量

各个变量的说明、预期符号以及数据来源见表1,时间范围采用2002年至2013年数据,各个变量数据的描述性统计见表2。表1变量说明及数据来源

变量说明预期符号数据来源LODI中资企业到某国ODI次数,取对数。被解释变量中国商务部InterBank中资银行海外机构设立前=0,设立当期及以后=1。+中国银监会LInterBank_N中资银行在一国设立的一级机构数量,取对数。+中国银监会LGDP一国GDP总额,取对数。+UNCTADLPerGDP一国人均GDP,取对数。+UNCTADOil_share一国石油出口占总出口比重。+World BankLPatent一国专利数,取对数。+World Intellectual PropertyFDI_R一国吸收FDI占GDP比重。+UNCTADExport_R一国出口占GDP比重。+World Trade OrganizationBank_R一国银行资产总额占GDP比重。+World BankR_qulaity一国监管质量。从-25(弱)到25 (强)的指数,反映了政府制定并实施监管政策的能力。+World BankG_efficiency一国政府效率。从-25(弱)到25(强)的指数,反映了政府公共服务的质量,政府独立于政治压力的程度,政策制定和实施的质量,以及政府兑现其承诺的能力。+World BankR_law一国法制水平。从-25(弱)到25(强)的指数,反映了经济主体遵守规则的程度,及其对规则(尤其是合约实施、产权、法庭的规则)的信心。+World BankC_corrupt一国腐败控制。从-25(弱)到25(强)的指数,反映了公权力被私用的程度。+World Bank

表2变量描述性统计

变量观测值均值标准差最小值最大值LODI42461235176608959InterBank42460103030401LInterBank_N4246008029102708LGDP235797292478268416641LPerGDP235783621603440611645Oil_share2319770413197085973LPatent147676263089014689FDI_R225416856117358404967513Export_R2102573261726300262797752Bank_R165356098484790631311676R_qulaity2683-00040999-252231G_efficiency2584-00040999-24792429R_law2724-00050998-252121C_corrupt2690-00030999-19225

(三)基本回归分析

运用面板固定效应回归方法,采用逐步回归的步骤,得出的基准回归结果见表3。第(1)列在主解释变量中仅控制了中资银行国际化,发现中资银行国际化能够导致中资企业ODI增加139%并且在1%显著性水平上统计显著。第(2)到(8)列中,随着控制变量的不断增加,中资银行国际化对中资企业ODI的促进作用一直存在并且都在1%显著性水平上统计显著,中资银行国际化对中资企业ODI的影响在047%~139%之间,表明假设1成立。

表3中资银行国际化与中资企业ODI(基准回归)

(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODIInterBank13948***07624***06137***04799***04808***04692***04827***05136***(00874)(00978)(01069)(01163)(01164)(01155)(01689)(01693)LGDP11695***06478**23844***23933***20656***16019*17011*(02548)(03080)(06026)(06035)(06244)(08767)(08807)LPerGDP-05235**-02708-22811***-22985***-21011***-17148**-19174**(02614)(03227)(06032)(06043)(06155)(08548)(08651)Oil_share-00005-00005-0000100003-00020-00017(00036)(00060)(00064)(00065)(00079)(00080)LPatent01789***01663***01491***0055200514(00452)(00472)(00472)(00581)(00579)FDI_R-00003-00003-00004-00005(00003)(00003)(00003)(00003)Export_R-00134***-00163***-00166***(00041)(00052)(00051)Bank_R-00033**-00040**(00016)(00017)R_qulaity07625***(02122)G_efficiency-04706**(02052)R_law-00432(02561)C_corrupt-01215(01856)常數项00785**-64644***-40694***-77386***-75977***-50738**-23591-17283(00400)(06987)(09946)(18191)(18251)(20451)(28371)(28401)Adjust-R20443706094067380734007343074090678006840国家固定效应有有有有有有有有时间固定效应有有有有有有有有注:括号内为标准误差,*p< 01, ** p< 005, *** p< 001。

在其他假设检验中,第(2)到(8)列,一国经济总量越大,中资企业对该国进行投资的可能性就越大,并且普遍显著。但本文的实证分析发现一个比较有趣的结论:一国人均GDP越大,中资企业对该国进行投资的可能性越小,与预期影响相反。这说明中资企业ODI行为寻求相对欠发达国家或地区进行投资,可能与中国的政策执行有关。2002年,中国正式实施“走出去”战略,作为发展中国家,中国鼓励更多企业开拓其他发展中国家以及相对落后国家,并带有一定援助性质。自然资源寻求动机无法得到验证,说明中资企业ODI并非为了获取自然资源。第(4)到(6)列中,战略资产获取动机得到验证,但在第(7)(8)列回归结果中并不稳健。FDI开放度指标不显著,说明一国对FDI的政策导向并不是中资企业ODI的决定因素。贸易依存度回归结果显著,但是与预期影响相反。金融发展水平回归结果显著,但是与预期影响相反。这两点说明中国选取金融发展较弱的、贸易依存度较小的国家进行投资,这与中国选取人均GDP较小的国家进行投资是一致的。政治风险因素中,监管质量与政府效率的结果显著,监管质量与预期一致,但政府效率与预期相反。对于这点,本文认为这与中国政策导向的关系较大。

(四)稳健性检验

为检验本文基准回归的稳健性,本文基于三个方面进行稳健性检验:一是运用面板固定效应模型对中资银行设立海外分支机构数量对ODI影响进行分析;二是运用面板Tobit回归对中资商业银行是否设立分支机构以及设立数量等两个维度进行分析;三是检验平衡趋势假设。

1中资银行设立海外分支机构数量检验。表4是模型(2)运用面板固定效应模型回归的结果。通过表4的分析,本文发现中资银行在海外分支机构设立的数量与中资企业ODI存在正向关系,且中资银行海外分支机构设立数量每增加1%,中资企业ODI的增加在099%~178%之间。这说明中资银行海外分支机构的设立能够显著促进中资企业ODI的增加,且在1%的显著性水平下统计显著,表明假设2成立。

表4中资银行设立海外分支机构数量与中资企业ODI

(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODILInterBank_N1779***12736***11669***10097***10082***09871***11089***10855***(0066)(00795)(00878)(00933)(00934)(00929)(01319)(01321)LGDP11304***08381***26234***26349***23000***20217**20626**(02401)(02897)(05708)(05718)(05922)(08380)(08438)LPerGDP-04139*-03142-2325***-2343***-2131***-1939**-20873**(02479)(03049)(05710)(05722)(05835)(08156)(08274)Oil_share-00017-00051-00053-00055-00076-00070(00034)(00057)(00060)(00062)(00076)(00077)LPatent01277***01174***01025**0034400330(00430)(00448)(00449)(00554)(00553)FDI_R-00002-00002-00003-00004(00002)(00002)(00003)(00003)Export_R-0012***-0018**-0018***(00039)(00049)(00049)Bank_R-0004***-0005***(00015)(00016)续表(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODIR_qulaity06779***(02023)G_efficiency-03253*(01971)R_law-01109(02453)C_corrupt-00833(01770)常数项0147***-6911***-5512***-9499***-9392***-6986***-46783*-39385(0037)(06615)(09453)(17270)(17332)(19426)(27239)(27339)Adjust-R20501106414070340761707618076720706707105国家固定效应有有有有有有有有时间固定效应有有有有有有有有注:括号内为标准误差,*p< 01, **p<005, ***p<001。

2面板Tobit模型回归。通过面板Tobit回归模型分析,表5的结果表明:中资银行的国际化行为对中资企业ODI存在显著正向影响,中资银行国际化对企业ODI的影响在011%~026%之间。表6的结果表明:中资银行海外分支机构的设立数量对中资企业ODI存在显著正向影响,中资银行海外分支机构数量每增加1%,对企业ODI的影响在037%~06%之间。进一步验证了前述基准回归分析的稳健性。

表5中资银行国际化与中资企业ODI(面板Tobit回归)

(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODIInterBank02600***01130*01302*01978**01929**01852**02255*01971*(00590)(00694)(00792)(00901)(00900)(00905)(01342)(01331)LGDP06854***06683***05765***06009***05737***06672***06923***(00500)(00557)(00876)(00896)(00924)(01010)(01014)LPerGDP-04854***-04779***-04355***-04583***-04340***-04565***-07056***(00679)(00762)(00979)(00990)(01002)(01085)(01329)Oil_share000100000700015000200008000074(00028)(00047)(00050)(00052)(00061)(00060)LPatent00653*00768*00839*0041200489(00427)(00437)(00442)(00533)(00537)FDI_R00013**00013**00019**00015**(00006)(00006)(00008)(00008)

續表(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODIExport_R-000090003000021(00029)(00035)(00035)Bank_R-00026*-00049***(00014)(00015)R_qulaity03560*(01856)G_efficiency-03900**(01787)R_law04727**(02116)C_corrupt01831(01650)常数项-3534***-46785***-43951***-42141***-44278***-43354***-49160***-31518***(00939)(04695)(05080)(06685)(06761)(07051)(07740)(09414)sigma_u30836***17192***13768***13390***13469***13395***13001***12809***(01449)(01019)(00912)(01079)(01090)(01088)(01152)(01118)sigma_e04707***04518***04434***04529***04522***04521***04582***04508***(00079)(00091)(00105)(00127)(00126)(00127)(00154)(00151)注:括号内为标准误差,*p<015,**p<005,*** p<001。

表6中资银行设立海外分支机构数量与中资企业ODI(面板Tobit回归)

(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODILInterBank_N0485***03678***04316***05504***05547***05513***05999***05484***(0047)(00595)(00679)(00746)(00744)(00750)(01068)(01072)LGDP06716***06618***06040***06324***06062***06772***06994***(00480)(00543)(00858)(00879)(00906)(01002)(01003)LPerGDP-04492***-04447***-03945***-04191***-03972***-04145***-06423***(00658)(00744)(00957)(00971)(00982)(01081)(01317)Oil_share00006-00018-00013-000120004500043(00027)(00045)(00049)(00050)(00060)(00059)LPatent0029400396004540025700310(00414)(00422)(00428)(00516)(00524)FDI_R00014**00014**00021***00017**(00006)(00006)(00008)(00008)Export_R-000090002100014(00027)(00034)(00034)续表(1)(2)(3)(4)(5)(6)(7)(8)LODILODILODILODILODILODILODILODIBank_R-00031**-00050***(00014)(00015)R_qulaity03258*(01800)G_efficiency-03107*(01740)R_law03422*(02078)C_corrupt01999(01602)常数项-345***-47552***-45059***-44854***-47204***-46123***-50890***-34846***(0093)(04556)(04926)(06446)(06545)(06812)(07613)(09239)sigma_u3059***16821***13481***13178***13309***13234***13101***12862***(0145)(00991)(00885)(01049)(01068)(01065)(01149)(01116)sigma_e0459***04445***04331***04354***04341***04343***04420***04374***(0008)(00090)(00102)(00122)(00122)(00122)(00148)(00147)注:括号内为标准误差,* p< 01, ** p< 005, *** p< 001。

3平衡趋势假设检验。倍差法估计有效的一个前提是平行趋势假设,即处理组和对照组在中资银行设立之前应有相同的变动趋势。我们借助事件研究法(Event-Study)来考察中资银行国际化的效果是否发生在中资银行海外分支机构设立之后,而在中资银行设立之前,中资企业ODI在各国的变动趋势没有显著差異。我们在模型(1)的基础上设定回归模型(3):

LODIiy=α+3j=3,j≠1βjInterBankij+λXiy+vi+γy+ξiy(3)

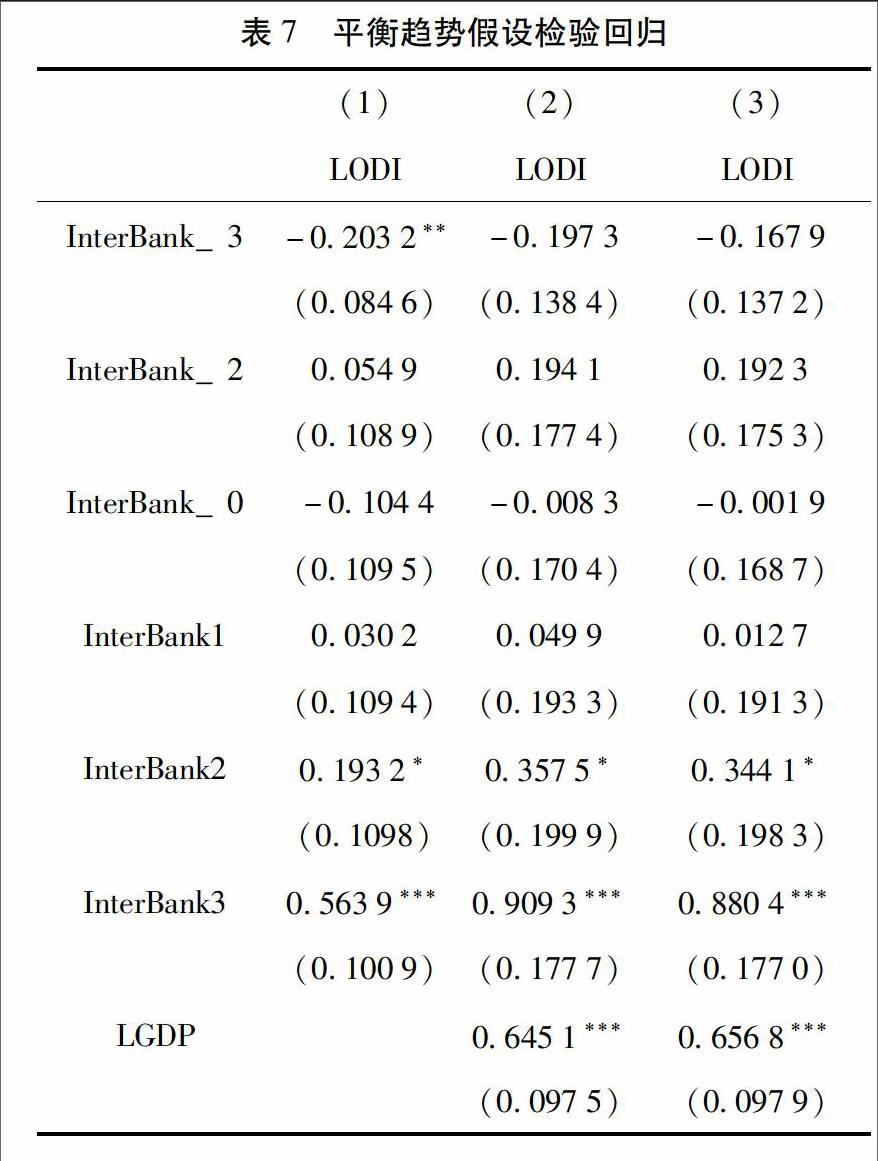

其中:LODIiy代表一组虚拟变量,当中资银行在i国设立分支机构j年时取1,反之(包括未设立的国家)取0;3代表中资银行海外分支机构设立3年及以后,中资银行设立海外分支机构的前一年作为基准组。如果β-3-β-2估计系数统计上不显著异于0,则表明平衡趋势假设成立。而β0-β3则表示随着时间的演进,中资银行海外分支机构设立对企业ODI的影响随时间而变化(见表7)。

表7平衡趋势假设检验回归(1)(2)(3)LODILODILODIInterBank_3-02032**-01973-01679(00846)(01384)(01372)InterBank_2005490194101923(01089)(01774)(01753)InterBank_0-01044-00083-00019(01095)(01704)(01687)InterBank1003020049900127(01094)(01933)(01913)InterBank201932*03575*03441*(01098)(01999)(01983)InterBank305639***09093***08804***(01009)(01777)(01770)LGDP06451***06568***(00975)(00979)续表(1)(2)(3)LODILODILODILPerGDP-03802***-05195***(01043)(01284)Oil_share0005100044(00058)(00057)LPatent0022000334(00497)(00503)FDI_R00019***00016**(00007)(00007)Export_R-00005-00010(00033)(00033)Bank_R-00025*-00040***(00013)(00014)R_qulaity03933**(01723)G_efficiency-04742***(01675)R_law02460(01987)C_corrupt01962(01538)常数项-38392***-47897***-38159***(01151)(07389)(08994)sigma_u33274***12650***12505***(01779)(01114)(01096)sigma_e04584***04234***04183***(00078)(00142)(00141)

表7是本文的平衡趋势假设检验回归结果。以中资商业银行设立海外分支机构的前一年为基准组,从表7中可以看出,中资商业银行设立前,中资企业在设立国家与未设立国家ODI变动趋势没有明显的差异,表现为统计上不显著异于0。中资商业银行海外分支机构设立对中资企业ODI的影响在中资银行海外分支机构1年后变得显著,并且随着时间的推移,中资银行设立海外分支机构对中资企业ODI的影响逐渐增大,表明假设3成立,平衡假设检验成立。

(五)中资银行国际化对中资企业ODI作用机制探讨

文章的实证检验与前文的理论阐述是一致的:中资银行海外分支机构的设立能够显著促进中资企业ODI的增长,而且随着中资银行海外分支机构设立的数量逐渐增多,对中资企业ODI的推动作用逐渐变大。从动态来看,随着中资银行海外分支机构设立时间的增长,对中资企业ODI的影响逐渐增大。就中资银行国际化对中资企业ODI的作用机制来看,本文认为有以下两个机制:一是中资银行国际化缓解了国内企业面临的融资约束。已有的研究认为中国是金融发展水平较低的国家,金融抑制程度较高,企业面临较大的信贷约束,从而限制了企业的出口以及ODI决策。中资银行的国际化能够在一定程度上缓解国内企业面临的融资约束,从而推动企业“走出去”;二是随着中资银行海外分支机构的设立,能够带给国内企业“知识溢出”效应。中资银行在海外设立分支机构后,能够更为详尽地掌握当地的经济增长情况、经济政策、产业政策、当地居民的消费习惯以及风俗习惯等,这些“知识”对于中资企业“走出去”具有重要的影响。中资银行海外分支机构对于此类“知识”的收集为中资企业“走出去”产生了积极的“知识溢出”效应。两个作用机制的检验受制于数据的缺失,但也为以后的研究指明了方向。

五、研究结论与政策建议

(一)研究结论

中资银行国际化对企业ODI的影响一直以来被学术界所忽视,前者对后者是否存在影响,存在怎样的影响?本文利用中国银监会国际部编写的《中资商业银行海外分支机构名录》以及商务部“走出去”数据库中关于《境外投资企业(机构)名录》,运用2002-2013年的数据,分析中资银行国际化经营与企业ODI之间的关系,得出以下结论:第一,中资银行海外分支机构的设立显著提升了中资企业的ODI水平,平均来看是中资企业ODI增长047%~139%;第二,中资银行海外分支机构设立的数量显著提升了中资企业的ODI水平,中资银行海外分支机构设立的数量越多,对中资企业ODI的带动作用就明显,平均看来,中资银行海外分支机构设立数量每增加1%,中资企业ODI就增加099%~178%;第三,运用面板Tobit回归模型分析认为,中资银行海外分支机构的设立及数量的增加对中资企业ODI影响有所减小,但并没有改变显著性;第四,中资商业银行海外分支机构设立对中资企业ODI的影响在中资银行海外分支机构1年后变得显著,并且随着时间的推移,中资银行设立海外分支机构对中资企业ODI的影响逐渐增大。在实证研究的基础上,本文从缓解国内企业融资约束以及为国内企业带来“知识溢出”两个角度,探讨了中资银行海外分支机构的设立对中资企业ODI产生影响的作用机制。在其他中资企业ODI影响因素中,GDP以及监管质量对中资企业ODI有显著正向影响,人均GDP、一国出口占GDP比重、一国银行业资产占GDP比重等变量对中资企业ODI有显著负向影响。

(二)政策建议

本文的研究结论具有重要的政策含义:在2015年12月18日-21日召开的中央经济工作会议指出:2016年经济社会发展特别是结构性改革任务十分繁重,重中之重是抓好去产能、去库存、去杠杆、降成本、补短板五大任务。一是积极稳妥化解产能过剩;二是幫助企业降低成本;三是化解房地产库存;四是扩大有效供给;五是防范化解金融风险。企业“走出去”,积极推进“一带一路”建设,能够较好地起到化解产能过剩、降低生产成本以及防范化解金融风险的作用。2015年10月29日,中国共产党第十八届中央委员会第五次全体会议通过的《中共中央关于制定国民经济和社会发展第十三个五年规划的建议》强调“支持企业扩大对外投资,培育一批跨国企业”。而通过本文的研究,要支持企业“走出去”,扩大对外投资,就应该“扩大金融业双向开放”,尤其鼓励中资银行国际化行为,更多“参与亚洲基础设施投资银行、金砖国家新开发银行建设”,发挥中资银行“走出去”的带动作用,为中资企业ODI奠定金融基础。

参考文献:

[1]J CHILD, SB RODRIGUES. The Internationalization of Chinese Firms: A Case for Theoretical Extension? [J].Social Science Electronic Publishing, 2005, 1(3).

[2]CHENG, L K, MA ZIHUI. Chinas Outward Foreign Direct Investment[C]// Robert C. Feenstra and Shang-Jin Wei, Editors. Chicago:Chinas Growing Role in World Trade, University of Chicago Press, 2010.

[3]蒋冠宏,蒋殿春. 中国对外投资的区位选择:基于投资引力模型的面板数据检验[J].世界经济,2012(9).

[4]张吉鹏,衣长军. 东道国技术禀赋与中国企业OFDI区位选择——文化距离的调节作用[J]. 工业技术经济,2014(4).

[5]CABALLERO R J,FARHI E, GOURINCHAS P O. An Equilibrium Model of “GlobalImbalances” and Low Interest Rates[J]. American Economic Review, 2008, 98(1) , 358-393.

[6]MENDOZA E Q, QUADRINI V, RíOS-RULL J. Financial Integration, Financial Development, and GlobalImbalances [J]. Journal of Political Economy, 2009, 117(3).

[7]王伟,孙大超,杨娇辉. 金融发展是否能够促进海外直接投资——基于面板分位数的经验分析[J]. 国际贸易问题,2013(9).

[8]卢春艳. 生产率、融资约束与对外直接投资[D].天津:南开大学,2014.

[9]李磊,包群.融资约束制约了中国工业企业的对外直接投资吗?[J].财经研究, 2015(6).

[10]刘莉亚,何彦林,王照飞,等. 融资约束会影响中国企业对外直接投资吗?——基于微观视角的理论和实证分析[J].金融研究,2015(8):124-140.

[11]吕越,盛斌.融资约束是制造业企业出口和OFDI的原因吗?——来自中国微观层面的经验证据[J]. 世界经济研究,2015(9).

[12]FILLAT JOSE L., GARETTO STEFANIA. Risk, Returns, and Multinational Production[J].The Quarterly Journal of Ecomomics,2015,130(4):25-33

[13]JP ESPERANCA, MA GULAMHUSSEN. (Re)Testing the ‘follow the customer hypothesis in multinational bank expansion[J].Journal of Multinational Financial Management,2001, 11(1).

[14]顾露露,Robert Reed. 中国企业海外并购失败了吗?[J].经济研究,2011(7):116-129.

[15]张红军,郑忠良. 外资银行进入中国市场影响因素研究——基于多期面板数据分析[J]. 财贸经济,2009(4):45-136.

[16]鲁明泓. 制度因素与国际直接投资区位分布:一项实证研究[J]. 经济研究,1999(7):57-66.

[17]杨大楷,应溶. 我国企业FDI的区位选择分析[J]. 世界经济研究,2003(1):25-28.

[18]程惠芳,阮翔.用引力模型分析中国对外直接投资的区位选择[J].世界经济,2004(11):23-30.

[19]P DENG. Why do Chinese Firms Tend to Acquire Strategic Assets in International Expansion? [J]. Journal of World Business, 2009, 44(1):74-84.

[20]Y CHEUNG, X QIAN. The Empirics of Chinas Outward Direct Investment[J]. Pacific Economic Review, 2009, 14(4).

[21]何本芳,张祥.我国企业对外直接投资区位选择模型探索[J].财贸经济, 2009(2):96-101.

[22]项本武.東道国特征与中国对外直接投资的实证研究[J].数量经济技术经济研究, 2009(7):33-46.

[23]SANFILIPPO M. Chinese FDI to Africa: What Is the Nexus with Foreign Economic Cooperation? [J]. African Development Review ,2010,22(1):599-614.

[24]李磊,郑昭阳.议中国对外直接投资是否为资源寻求型[J].国际贸易问题,2012(2):146-157.

[25]I KOLSTAD, A WIIG. What determines Chinese Outward FDI? [J]. Journal of World Business, 2012, 47(1).

[26]邓一星. 我国商业银行国际化经营中的“客户跟随”效应研究[D].武汉:华中科技大学,2008:86-112.

[27]张红军,杨朝军.外资银行进入中国市场的区位选择及动因研究[J].金融研究, 2007(9):160-172.

[28]HH Chou, CH Shen, HH Chou,et al. Foreign bank expansion and the follow-the-customer hypothesis [J]. Journal of Multinational Financial Management, 2014(25-26):95-109.

[29]DANIEL E NOLLE, RAMA SETH. Do Banks Follow Their Customers Abroad? [J].Financial Markets Institutions & Instruments, 1998,7(4):25-31.

[30]MARC RUHR, MICHALE RYAN.Following or “attracting” the customer? Japanese Banking FDI in Europe. [J]. Atlantic Economic Journal, 2005, 33(4):381-410.

[31]PJ BUCKLEY, P ZHENG. The Determinants of Chinese Outward Foreign Direct Investment [J]. Journal of International Business Studies, 2009, 40(4):353-354.

[32]王永钦,杜巨澜,王凯. 中国对外直接投资区位选择的决定因素:制度、税负和资源禀赋[J]. 经济研究,2014(12).

[33]中国银监会国际部.中资银行海外机构名录(2014版)[M].北京:中国金融出版社,2014.