建筑行业营改增的经济效应研究:基于动态CGE模型

【摘要】2016年5月开始,全国范围内实施了营业税改为增值税,即营改增政策,该政策涵盖了众多行业,如建筑行业、房地产行业、金融类行业以及服务类行业等。本文立足于建筑业视角,采用中国动态可计算一般均衡模型—Chinagem模型,对未来八年建筑行业营改增的宏观经济效应、产业结构效应以及税收效应进行合理的评估,并提出相应的政策建议。

【关键词】建筑业 营改增 Chinagem模型

一、引言

2016年国务院决定在包括建筑行业在内的四大行业实施营改增政策。同年2月,我国住房与城乡建设部门发布了《关于完善建筑行业营增改建设工程计价依据调整准备工作相关事务的通知》,并且指出建筑行业的增值税税率改为11%。最近几年我国对于建筑行业实施营改增政策的讨论层出不穷。理论层面,杨威扬、戴国华等对建筑业实施营改增后可能面临的问题进行了深入的剖析;实证层面,杨抚生、王金霞通过采用动态CGE模型和生产法等提出了建筑业改征增值税,适用税率可设为13%。虽然已有研究丰富且深入,但是还存在一定的不足,如建筑业实施新税收政策后会产生怎样的经济效应等问题研究较为少见。为此,本文拟采用中国动态可计算一般均衡模型—Chinagem模型,对未来八年建筑行业实行营改增所引起的宏观经济效应、产业结构效应以及税收效应进行合理的评估。

二、税收负担效应机理分析

税收负担,顾名思义就是纳税人的税收负荷,税收的意义在于明确了国家和企业、以及企业与个人之间分配的情况。此外,税收负担也充分体现了税收的三个职能:筹资收入、经济运营以及社会关系分配。对于建筑行业而言,征收增值税不仅会对经济发展本身产生影响,也会对经济行为造成一定的影响,具体的影响方式是根据建筑行业所承受的税收经济效应。所以如果想要谈论营改增政策的好与坏,首要需要对税收负担的改变所引起的各种经济效应进行研究。

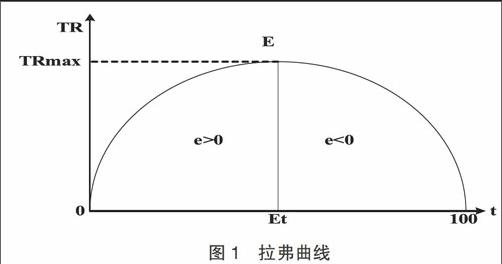

(一)税收负担的拉弗效应

西方供给学派的税收思想倡导减少税收负担,其所推行的政策和提出的理论都是基于拉弗曲线,即在相同的经济体系中会出现同收益的两种税率。由于建筑行业实施营改增政策后,原本3%营业税税率是3%改为12%增值税税率,这会引起增税效应以及减税效应,使得建筑行业的税收增多,同时也会使得抵扣范围得以扩增,从而减轻了税收负担。所以想要研究营改增政策对于建筑企业财政的影響,需要从以上这两个效应着手。

税率的改变不仅会对政府的财政状况产生影响,而且也会对消费者的消费水平造成影响,具体要研究税率的改变对税收收入的影响,需要考虑税率弹性的大小。

如下图所示,TR是税收收入状况,t是税率,根据拉弗曲线可知,假设建筑行业的税率即t为0时,是处于免税状态,当e大于0后,税收开始增加。当上升到曲线的最高点点E处时,税收金额也达到了最大值。当t继续增长时,e开始进入小于0的区域,由于税率不断的提升税收收入会不断的降低。由此看来,当税率大于t时行业税率是出于消极状态,处于此状态时会使得我国的财政收入下降,也会使得建筑行业的税收负担增多,这对于该行业的经济发展而言会造成消极影响。所以为了使得建筑行业的经济得以稳定的发展需要拟定一个合理的税率。

(二)税收负担的投资效应

企业能否始终在激烈的市场竞争中保持核心竞争力,外援投资必不可少。税收政策的的实施能够保证企业资本稳定性,从而确保其稳定的发展。如果建筑行业的投资太过火热,可以先将边际收入视作首要征收目标,从而使得投资减少;与此相反,如果采取一定的手段使得资本的边际收入得以提高,那么投资也会随之而增长,也就是说资本成本是投资情况的影响因素之一。总而言之,由于税收负担所引起的投资改变的影响因素有以下三个方面:折旧、投资的抵扣以及税率的变化。建筑行业实施营改增政策过后,机械设备得以抵扣率将会大大降低,进而使得投资成本降低。而且建筑行业的厂商都是通过边际收益以及投资的价格来决定固定资本存量。在建筑行业推行了营改增政策后,无论是其自身的发展还是其上下其它产业都会有一定的利益生成,如果建筑行业内的企业不对其产出以及实际工作做出适当的调整,那么厂商为了保证成本的不变从而会选择减少劳动力。如果厂商增加其固定资本的边际收益,从而确保该行业的边际收益与投资价格处于平衡状态,使得厂商不得不采取措施增加固定资本的投资。所以建筑行业在推行了营改增政策后,对于其行业内部的投资价格而言十分有利,但是与此同时也必然会受到其它因素不同程度的影响。

(三)税收负担的消费效应

所谓税收负担的消费效应就是在税收负担的转移过程中,其具体的发展影响因素就是收入效应和替代效应。收入效应是指政府所颁布的税收政策会影响到纳税人的购买能力,从而对其可支配收入的状况产生影响,直接导致消费者的消费或是存储的选择出现改变。替代效应是指政府所颁布的税收政策导致需要税收对象的价格产生变化,而消费者对消费对象组合中的选择也会产生变化,从而改变了税收商品的相对消费量的状况。

如上图所示,当商品X与Y组合在一起时,实行营改增政策之前的预算约束线为BC1,其无差异曲线为I1,两条线在E1点相交,该点是效益最大的平衡点。如果建筑行业也开始推行营改增政策,那么建筑行业的第三产业的税收负担会得以显著缓解,预算线的平衡点改至点E,而商品X消费量增加了(A-A1)。总而言之,在推行了增改增政策后,纳税人的消费水平提高,而收入效应和替代效应的共同影响呈现出正向效应的发展趋势。除此之外,在建筑行业开始试点后,增值税的征收过程中的税收负担转移得到了完善,该政策会对消费产生更多的影响。

(四)税收负担的结构效应

税收负担的合理化的对象不仅应该包括税收政策的所有制导向以及区域型导向,除此之外还应该包括产业结构的导向、资金的引导以及生产要素最有配置等,从而最大限度地实现产业结构的最有化和转化。如果能够将其它产业也加入到政策的试点范围,会使得服务业的税收负担得到缓解,而税收负担的改变途径如下。

上图是以消费者的角度进行分析的,需求结构的影响因素有消费者的可支配收入以及商品相对价格的变动,而营改增政策推行后会使得以上两个因素都会产生一定的变化,以致于消费者会选择其他产业类型的消费,通过消费者消费需求的改变使得产品供给结构得到改善,从而调整该产业的产业机构。而以生产者的角度来分析,第一,税收政策通过其收入效应以及替代效应的改变引起了各个行业比较收益率的改变。第二因为折旧的增加和其他优惠政策的投入会直接影响到投资产品的相对价格,从而改变了投资需求结构,这两个影响的共同作用加快了投资结构调整的步伐。从另一个角度来看,增值税和关税的职能相似,都能够对国家的进出口贸易水平产生影响,而各个国家的政府会出台多项优惠政策、改变税收负担或是其它措施以达到调整产业结构的目的。

三、建筑业营改增的经济效应分析

建筑行业改收增值税的目的是为了缓解建筑行业的税收负担,税收负担的改变是以拉弗效应、投资效益以及消费效应等为基础,来进一步的对建筑行业推行了营改增政策后的动态影响展开分析。本文以Chinagem模型为研究基础对建筑行业实行营改增政策后的发展情况进行具体的模拟和分析,并且以分析所得作为基础依据来为我国日后其它行业实行营改增后的发展状况提出建议。

(一)宏观经济效应

第一,也是毋庸置疑的是再建筑行业推行了营改增政策过后,产业经济都得到了明显的增长。由GDP的发展水平来看,在未来八年内我国的GDP总增长高达0.736个百分点,这也是呈正向效应的发展趋势。第二,政策的推行导致我国物价水平的发展趋势下降,而就业问题得到了有效的改善。第三,从社会福利的角度来考虑,本文通过GNP对其进行具体的分析,一定时期内的GNP的增长水平高于GDP,但是长期的分析后可以得出GDP和GNP的发展趋势大致相同,所以我国的社会福利得以增加。

(二)产业结构效应

首先,营改增推行使得建筑行业的经济得到了稳定的发展。因为在经济的模拟发展过程中发現八年内建筑行业内的各个产业部门所产生经济效应基本相似。所以本文以八年后的模拟结果为分析基础,对推行了营改增政策后的建筑行业的改变做出了分析。不难看出,增值税的征收使得企业的生产成本降低从而使得行业的产出水平提高了0.815个百分点。除此之外,营改增的政策也使得建筑行业的产业扩增,产出水平以及就业率都得以提升。政策推行不仅会影响到该产业内的经济主体,也会影响到主体上下的其它行业。就上下游行业而言,税制调整后,由于建筑成本下降,有利于下游行业企业税收支出和生产成本的缩减,因此,税制调整有利于带动下游行业对上游行业的需求增长。从短期的影响来分析,在推行了营改增政策过后该行业有的企业会因此产生有利的影响,但是也有企业会因此产生不利的影响。随着政策的推行,一开始利益受损的企业也会得到缓解甚至转变为受益的发展状态。最后,根据社会的就业率来考虑,由于政策的推行使得企业各部门的工作得到了提升,且由于部门的产出增多使得企业对劳动力的需求扩大,这也就是正向效应所呈的发展趋势。

(三)税收归宿效应

即使在建筑行业改为征收增值税后,应该缴纳的税收金额降低,但是因为我国的税制在不断完善,从而使得我国经济税收过程中的管理成本显著降低。预测数据表明,我国在2017年的税收收入总计增加了0.028个百分点,由此看来即使政策的推行使得建筑行业内主体产业或是该产业上下相关的产业税收数额降低,但是由于动态传导体系的影响使得税收负担会转移到其它经济产业中,从而使得一定时期内税收金额呈正向效应的发展趋势。

四、结论

本文以Chinagem模型的定量分析方法为基础,对未来八年内建筑行业内因实施营改增政策所引起的三大效应进行深入的探究。从宏观经济的角度来分析可得:建筑行业实施营改增政策后,行业发展水平有了显著的提升,无论是投资水平还是消费水平,都有了大幅度的上涨。从另一个角度来看,建筑行业推行了营改增政策后不论是其经济的发展还是产业的发展都有了明显的改善,且就业率也有显著的提高。即营改增政策的推行使得间接税收收入降低,从而降低了我国经济的税收管理成本,以达到税收总额得以长期呈正向效应发展的趋势。

参考文献

[1]汪有红.营改增政策下建筑行业面临的问题及对策[J].当代会计.2016(09):32-33.

[2]赵占胜.建筑行业营改增思考[J].时代金融.2016(18):236-237.

[3]滕丽.“营改增”对建筑行业的影响[J].财经界(学术版).2015(02):251-251.

[4]张明.营改增的减税效应—估算方法及应用[J].生产力研究.2013(10):43-44.

[5]尧云珍,周伟,洪林凤.我国建筑业改征增值税研究—基于投入产出表的测算分析[J].金融与经济.2012(08):45-49.

作者简介:粟丹(1977-),女,湖南长沙人,硕士研究生,中级审计师,供职于中铁城建集团有限公司,主要研究方向:财务管理、企业审计。