上海、深圳证券交易市场指数收益率波动性对比分析

陈曦

【摘要】我国建立本沪、深证券交易所以来,证券市场得到长足发展和进步,证券市场操作和运行不断完善,相关法律、法规、规章等制度的建设正推动我国股票市场向更加理性、高效和透明的方向进步。通过考察沪、深市场最近10年收益率数据,发现该样本具有波动聚集性,GARCH(1,1)能较好提取相关集聚性信息。沪、深指数收益波动随时间总体呈下降趋势,但两市之间仍存在一定波动差异。沪市日涨跌幅受前一日影响逐渐增大,深市日涨跌幅受前一日影响逐渐减小。

【关键词】市场收益 风险 波动 集聚性 GARCH

一、引言

1990年和1991年,我国先后建立沪、深两家证券交易所,我国的证券市场发展随之进入了一个新阶段。在这20多年来的快速发展过程中,证券市场日益成为我国上市企业开展直接融资的重要平台,投资者获取收益的重要途径,而股市的涨跌起伏也成为国内专业人士以及众多国外机构投资者观察和研判中国经济走向的重要风向标。保持证券市场稳定、有序发展的必要性性不言而喻。我国的证券市场从蹒跚学步到初步具备一定规模,从机构法律建设的空白到软硬件设施逐渐完备,沪、深两市已经成为中国金融市场乃至国民经济发展中的一支重要促进力量。从规模上看,上证A股日交易量从1990年创立以来的数十万元发展到2017年的日交易量上千亿元。在这个快速的发展过程中,我国金融市场大环境也不断改善,特别是金融基础设施、金融监管制度等软硬件设施的不断完善和发展,证券市场为提升我国整体金融环境、丰富我国金融市场内涵、提高资本市场效率等方面都起到了强有力的推动作用。当前,中国证券市场仍处在快速发展时期,市场成熟度、市场效率在不断提升的同时,同欧美等发达国家的资本市场相比还有一定距离。宏观经济政策、法律法规等政策性因素仍对证券市场波动具有较大影响。投资者面临的投资风险和不确定性也随着资本市场和社会经济的多元化发展而增多。构建和完善我国健康、活跃的多层次资本市场格局还需包括政府、机构和普通投资者的共同努力。

本文选择运用经验数据的研究和分析方法,通过收集2007年年初到2017年年中,近10年的沪、深两市指数日收益率百分数,通过对数据适当的进行模型拟合,分析其变化特点,一方面纵向地对比分析沪、深两市10年来的各自总体风险变化趋势和影响。对沪、深两市的整体风险进行分析和判断。另一方面,也试图通过横向对比来考察沪、深两市间收益率波动特点的同期差异性,以反映二者之间的结构性不同。

二、样本数据特征及分析

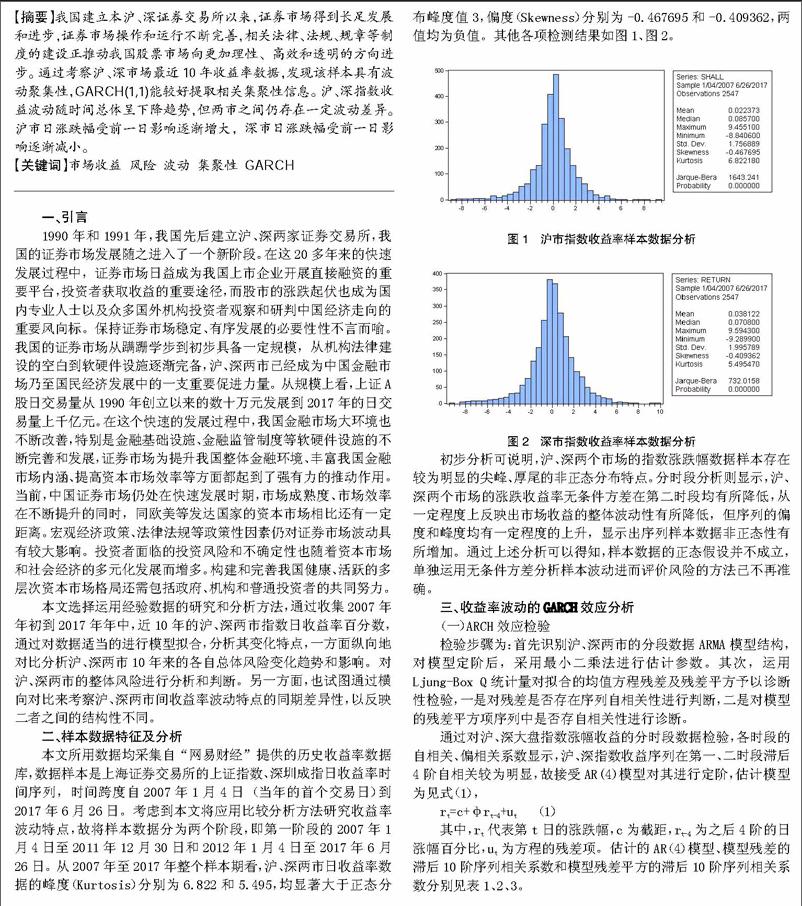

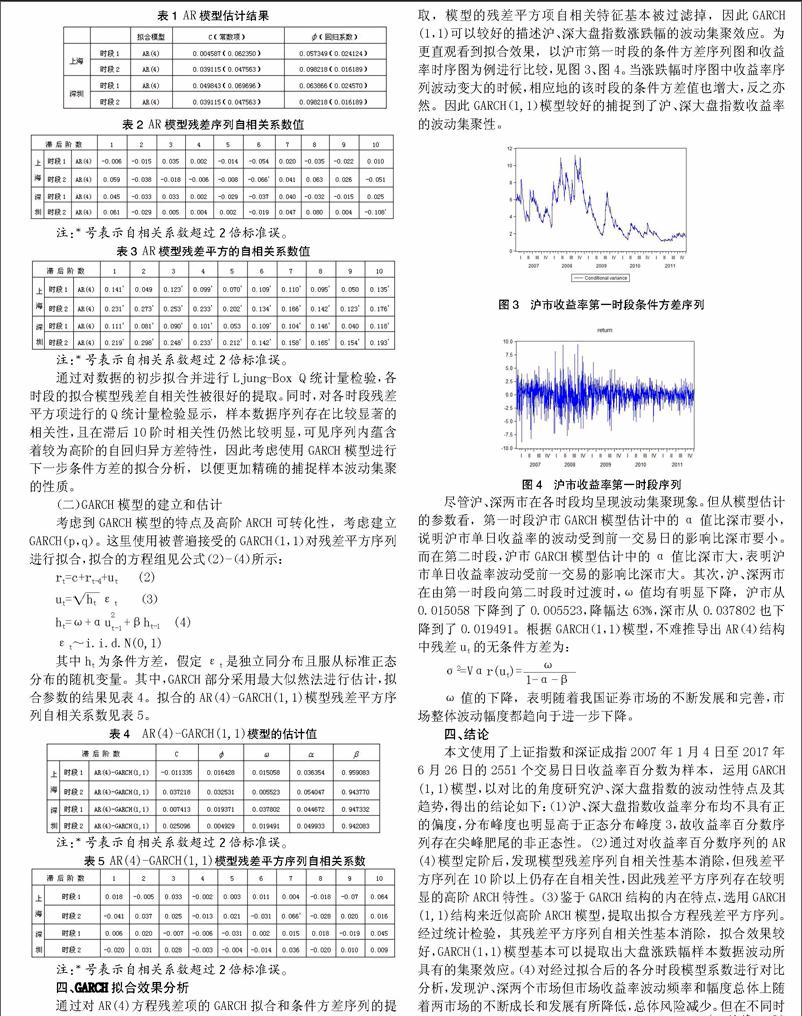

本文所用数据均采集自“网易财经”提供的历史收益率数据库,数据样本是上海证券交易所的上证指数、深圳成指日收益率时间序列,时间跨度自2007年1月4日(当年的首个交易日)到2017年6月26日。考虑到本文将应用比较分析方法研究收益率波动特点,故将样本数据分为两个阶段,即第一阶段的2007年1月4日至2011年12月30日和2012年1月4日至2017年6月26日。从2007年至2017年整个样本期看,沪、深两市日收益率数据的峰度(Kurtosis)分别为6.822和5.495,均显著大于正态分布峰度值3,偏度(Skewness)分别为-0.467695和-0.409362,两值均为负值。其他各项检测结果如图1、图2。

初步分析可说明,沪、深两个市场的指数涨跌幅数据样本存在较为明显的尖峰、厚尾的非正态分布特点。分时段分析则显示,沪、深两个市场的涨跌收益率无条件方差在第二时段均有所降低,从一定程度上反映出市场收益的整体波动性有所降低,但序列的偏度和峰度均有一定程度的上升,显示出序列样本数据非正态性有所增加。通过上述分析可以得知,样本数据的正态假设并不成立,单独运用无条件方差分析样本波动进而评价风险的方法已不再准确。

三、收益率波动的GARCH效应分析

(一)ARCH效应检验

检验步骤为:首先识别沪、深两市的分段数据ARMA模型结构,对模型定阶后,采用最小二乘法进行估计参数。其次,运用Ljung-Box Q统计量对拟合的均值方程残差及残差平方予以诊断性检验,一是對残差是否存在序列自相关性进行判断,二是对模型的残差平方项序列中是否存自相关性进行诊断。

通过对沪、深大盘指数涨幅收益的分时段数据检验,各时段的自相关、偏相关系数显示,沪、深指数收益序列在第一、二时段滞后4阶自相关较为明显,故接受AR(4)模型对其进行定阶,估计模型为见式(1),

rt=c+φrt-4+ut (1)

其中,rt代表第t日的涨跌幅,c为截距,rt-4为之后4阶的日涨幅百分比,ut为方程的残差项。估计的AR(4)模型、模型残差的滞后10阶序列相关系数和模型残差平方的滞后10阶序列相关系数分别见表1、2、3。

注:*号表示自相关系数超过2倍标准误。

注:*号表示自相关系数超过2倍标准误。

通过对数据的初步拟合并进行Ljung-Box Q统计量检验,各时段的拟合模型残差自相关性被很好的提取。同时,对各时段残差平方项进行的Q统计量检验显示,样本数据序列存在比较显著的相关性,且在滞后10阶时相关性仍然比较明显,可见序列内蕴含着较为高阶的自回归异方差特性,因此考虑使用GARCH模型进行下一步条件方差的拟合分析,以便更加精确的捕捉样本波动集聚的性质。

(二)GARCH模型的建立和估计

考虑到GARCH模型的特点及高阶ARCH可转化性,考虑建立GARCH(p,q)。这里使用被普遍接受的GARCH(1,1)对残差平方序列进行拟合,拟合的方程组见公式(2)-(4)所示:

rt=c+rt-4+ut (2)

ut=■εt (3)

ht=ω+αu■■+βht-1 (4)

εt~i.i.d.N(0,1)endprint

其中ht为条件方差,假定εt 是独立同分布且服从标准正态分布的随机变量。其中,GARCH部分采用最大似然法进行估计,拟合参数的结果见表4。拟合的AR(4)-GARCH(1,1)模型残差平方序列自相关系数见表5。

注:*号表示自相关系数超过2倍标准误。

注:*号表示自相关系数超过2倍标准误。

四、GARCH拟合效果分析

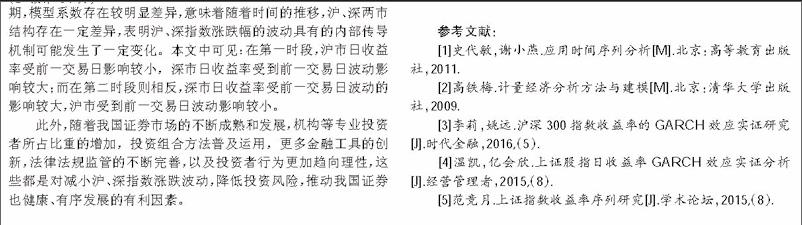

通过对AR(4)方程残差项的GARCH拟合和条件方差序列的提取,模型的残差平方项自相关特征基本被过滤掉,因此GARCH(1,1)可以较好的描述沪、深大盘指数涨跌幅的波动集聚效应。为更直观看到拟合效果,以沪市第一时段的条件方差序列图和收益率时序图为例进行比较,见图3、图4。当涨跌幅时序图中收益率序列波动变大的时候,相应地的该时段的条件方差值也增大,反之亦然。因此GARCH(1,1)模型较好的捕捉到了沪、深大盘指数收益率的波动集聚性。

尽管沪、深两市在各时段均呈现波动集聚现象。但从模型估计的参数看,第一时段沪市GARCH模型估计中的α值比深市要小,说明沪市单日收益率的波动受到前一交易日的影响比深市要小。而在第二时段,沪市GARCH模型估计中的α值比深市大,表明沪市单日收益率波动受前一交易的影响比深市大。其次,沪、深两市在由第一时段向第二时段时过渡时,ω值均有明显下降,沪市从0.015058下降到了0.005523,降幅达63%,深市从0.037802也下降到了0.019491。根据GARCH(1,1)模型,不难推导出AR(4)结构中残差ut的无条件方差为:

σ2=Vαr(ut)=■

ω值的下降,表明随着我国证券市场的不断发展和完善,市场整体波动幅度都趋向于进一步下降。

四、结论

本文使用了上证指数和深证成指2007年1月4日至2017年6月26日的2551个交易日日收益率百分数为样本,运用GARCH(1,1)模型,以对比的角度研究沪、深大盘指数的波动性特点及其趋势,得出的结论如下:(1)沪、深大盘指数收益率分布均不具有正的偏度,分布峰度也明显高于正态分布峰度3,故收益率百分数序列存在尖峰肥尾的非正态性。(2)通过对收益率百分数序列的AR(4)模型定階后,发现模型残差序列自相关性基本消除,但残差平方序列在10阶以上仍存在自相关性,因此残差平方序列存在较明显的高阶ARCH特性。(3)鉴于GARCH结构的内在特点,选用GARCH(1,1)结构来近似高阶ARCH模型,提取出拟合方程残差平方序列。经过统计检验,其残差平方序列自相关性基本消除,拟合效果较好,GARCH(1,1)模型基本可以提取出大盘涨跌幅样本数据波动所具有的集聚效应。(4)对经过拟合后的各分时段模型系数进行对比分析,发现沪、深两个市场但市场收益率波动频率和幅度总体上随着两市场的不断成长和发展有所降低,总体风险减少。但在不同时期,模型系数存在较明显差异,意味着随着时间的推移,沪、深两市结构存在一定差异,表明沪、深指数涨跌幅的波动具有的内部传导机制可能发生了一定变化。本文中可见:在第一时段,沪市日收益率受前一交易日影响较小,深市日收益率受到前一交易日波动影响较大;而在第二时段则相反,深市日收益率受前一交易日波动的影响较大,沪市受到前一交易日波动影响较小。

此外,随着我国证券市场的不断成熟和发展,机构等专业投资者所占比重的增加,投资组合方法普及运用,更多金融工具的创新,法律法规监管的不断完善,以及投资者行为更加趋向理性,这些都是对减小沪、深指数涨跌波动,降低投资风险,推动我国证券也健康、有序发展的有利因素。

参考文献:

[1]史代敏,谢小燕.应用时间序列分析[M].北京:高等教育出版社,2011.

[2]高铁梅.计量经济分析方法与建模[M].北京:清华大学出版社,2009.

[3]李莉,姚远.沪深300指数收益率的GARCH效应实证研究[J].时代金融,2016,(5).

[4]温凯,亿会欣.上证股指日收益率GARCH效应实证分析[J].经营管理者,2015,(8).

[5]范竞月.上证指数收益率序列研究[J].学术论坛,2015,(8).endprint