董事会特征与公司绩效相关性实证研究

郭 丽

(安徽财经大学,安徽 蚌埠 233000)

董事会特征与公司绩效相关性实证研究

郭 丽

(安徽财经大学,安徽 蚌埠 233000)

董事会是上市公司重要的决策和监督机构,是公司治理的核心。董事会治理的有效性对公司价值的影响尤为关键。文章采用沪深A股上市公司2012-2015年的面板数据,实证研究董事会特征与公司绩效的关系。研究表明,公司绩效与董事会规模、董事会会议次数、董事会持股比例、两职兼任显著负相关,与女性董事比例显著正相关,与独立董事比例不相关。针对实证结果,提出合理控制董事会规模,保持适度比例的女性董事,一定程度的两权分离,提升董事会会议质量,完善独立董事制度及均衡董事会持股比例的建议。研究有助于分析在不同行业、不同经济环境背景下董事会特征与董事会治理效率的相互关系,进而探讨对公司绩效的影响机理。

董事会;董事会特征;公司绩效;建议

引言

随着我国证券市场的发展,现代公司治理的问题一直受到国内外研究学者的关注。伴随着职业经理人市场的发展,如何降低公司的代理成本,受到实践和理论方面的考验。被评为美国商业历史上最具影响力的一本著作《现代公司与私有财产》中提出这样的思考:公司经营的目的是为了所有者的利益还是经营者的利益?什么能驱使经营者高效地使用公司资产?随着现代公司组织形态的改变,所有权与经营权分离问题出现在公司现象中,代理成本理论、两权分离理论渐渐成为学者们研究的热点。资本市场越发达,公司治理研究越关键。董事会是公司治理中重要的决策和监督机构,董事会治理效率影响公司经营绩效,建立规范有效的董事会是构建现代公司治理结构的重要环节。因而许多学者探讨董事会特征与公司绩效关系,尽管关于两者之间关系的研究成果丰富,国内外学者对董事会特征与公司绩效关系的研究得出不同的结论,研究结论仍存在争议和分歧。考虑不同行业、不同经济环境、制度背景的差异,董事会特征对公司绩效的影响也不同,因此,研究董事会特征与公司绩效的关系需要进一步深化与拓展。本文在总结分析前人研究的基础上,采取控制上市公司规模差异,财务杠杆差异、公司成长性差异,建立多元回归模型,以沪深A股上市公司数据为样本进行实证检验,期望能够进一步论证董事会特征在公司治理中的作用,提升董事会治理效率,改善上市公司经营绩效。在实证分析基础上,提出改善公司治理的建议,促进公司价值的增加。

一、文献综述与研究假设

(一)文献综述

董事会特征分为三种,即独立性特征,行为特征和激励特征。独立性特征主要包括独立董事比例、董事会规模和董事长与总经理的两职设置状态;行为特征可以归纳为董事会会议频率;激励特征可分为董事薪酬和持股比例。[1]

在董事会规模与公司绩效关系方面,国内学者孙永祥,章融(2000)实证发现董事会规模与公司的总资产收益率、净资产收益率显著的负相关[2]。刘洋,赵伟(2013)认为董事会规模与公司绩效存在着显著的倒U型关系[3]。外国学者指出董事会规模与公司绩效关系受到董事会领导结构的影响,董事长与总经理两职合一领导下,产生消极影响;两职分离领导结构产生积极影响(Khaled Elsayed,2011)[4]。

关于独立董事制度设立,李彤(2015)认为上市公司独立董事人数与企业绩效正相关[5]。刘苏(2013)指出独立董事比例与企业成长无关系的主张[6]。郑若旭实证发现独立董事比例与公司绩效显著正相关[7]。

针对女性董事比例与公司绩效关系研究,胡琦和周端明(2016)认为女性董事的参与对公司绩效有显著的正面影响[8]。国外学者认为女性董事比例与公司绩效负相关(NiroshaHewa Wellalage,Stuart Locke,2013)[9]。有女性董事的上市公司财务业绩优于没有女性董事的公司绩效(Mijntje Luckerath Rovers,2013)[10]。研究发现女性董事与财务绩效以及道德和社会遵从性正相关,从而对企业价值产生积极影响(Helena Isidro,Marcia Sobral.2015)[11]。

关于董事长与总经理是否应该两职合一,石大林(2014)认为董事长与总经理两职合一对公司绩效显著负相关[12]。龚辉锋(2011)指出两职合一有利于提高公司绩效。Afzalur Rashid(2013)认为两职合一与公司绩效负相关[13]。

在持股比例激励方面,张丽峰(2011)认为董事会持股比例与公司绩效波动不相关[14]。唐建新,李永华及卢剑龙(2013)认为过大的董事会持股比例可能会加大第一大股东对董事会的控制力度,达到掏空上市公司的目的,不利于公司的经营业绩[15]。

关于董事会会议次数方面,宁家耀和王蕾(2008)认为,上市公司董事会会议频率与上一期绩效负相关,与当期和下一期绩效之间存在着显著的正相关[16]。李常青和赖建清(2004)指出董事会会议不影响以EVA衡量的公司绩效[17]。

由此看出,国内外关于董事会特征与公司绩效关系研究的结论仍出现很大分歧,因此,结合国内市场环境,需要进一步展开对董事会特征与公司绩效关系的研究。

(二)研究假设

本文认为董事会人数的增多会带来丰富的企业资源,能够有效监督管理层,对董事会治理和公司绩效有积极的作用。据此,本文提出如下假设:

H1:董事会规模与公司绩效存在正向关系

我国上市公司独立董事对公司股东负责,负有诚信勤勉义务,具有监督管理层发表独立意见的职能。据此,本文提出如下假设:

H2:独立董事比例与公司绩效存在正向关系

本文考虑到性别差异对董事会治理的影响,女性董事能够在决策中增加多维视角的想法,促成建设性项目方案。据此,本文提出如下假设:

H3:女性董事比例与公司绩效存在正向关系

关于两职合一有两种观点,代理理论观点认为为防止代理人的道德风险和逆向选择,董事长和总经理应设置两职分离状态。现代管家理论认为,为了激励总经理勤勉地创造公司价值,董事长与总经理应该设置两职合一。但考虑到人的有限理性和市场监督机制不够完善,本文支持代理理论观点。据此,本文提出如下假设:

H4:两职合一与公司绩效存在负向关系

文章基于激励理论观点,董事持股比例的增加,会激励董事积极关注公司发展,主动行使自己的监督责任,有利于提升公司治理水平。据此,本文提出如下假设:

H5:董事会持股比例与公司绩效存在正向关系

董事会会议越频繁并不意味着董事越勤勉,更可能是公司隐患多[18]。一般认为只有公司出现重大问题时,才会高频率的召开董事会会议。本文认为董事会会议次数的频繁是公司绩效差的信号反映。据此,本文提出如下假设:

H6:董事会会议次数与公司绩效存在负向关系

二、研究设计

(一)样本选择与数据来源

本研究选用2015年沪深证券交易所A股上市公司为研究样本,样本区间为2012-2015年,剔除风险性高的金融公司、ST公司和存在缺失值的上市公司后,共得到有效样本8688个。数据均来自国泰安数据库(CSMAR),收集整理使用的数据全部源自上市公司的年度报告。为保障实证结果能够客观反映真实情况,所以本研究选择连续四年的数据,确保回归得出的结论具有稳定性和说服力。所有数据处理通过STATA14.0完成。

(二)变量设计

1.被解释变量。净资产收益率、总资产收益率指标存在人为操作的可能性。每股收益作为衡量上市公司盈利能力的指标,受到股东和证券投资者的关注。因此,本文选用每股收益(EPS)衡量公司绩效。

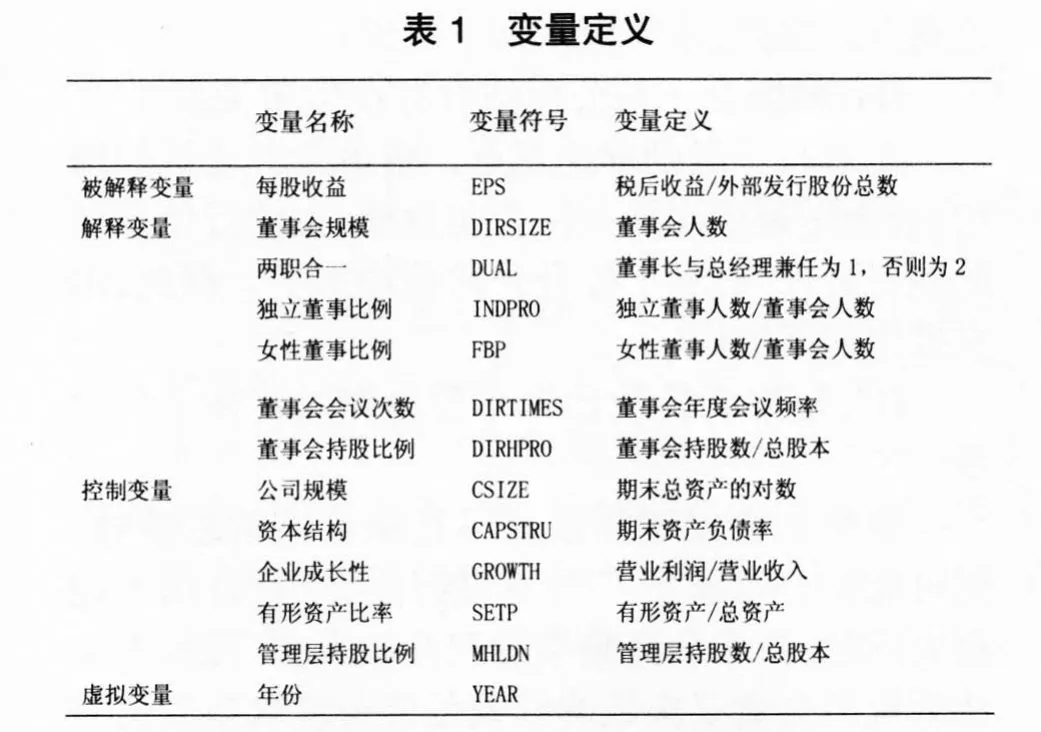

2.解释变量。本文选择了董事会规模(DIRSIZE),两职合一(DUAL)、独立董事比例(INDPRO)、女性董事比例(FBP)、董事会会议次数(DIRTIMES)、董事会持股比例(DIRHPRO)为自变量。本文定义两职合一为虚拟变量,董事长与总经理兼任时取1,否则取2。其他变量定义如表1。

3.控制变量。董事会特征与公司绩效存在波动性关系,为准确验证董事会特征与公司绩效之间的关系,需要添加控制变量加以体现。本文参考相关研究,选取公司规模(CSIZE)、资本结构(CAPSTRU)、企业成长性(GROWTH)、有形资产比率(SETP)、管理层持股比例(MHLDN)为控制变量。选取年份为虚拟控制变量。具体变量定义见表1。

(三)模型设计

本文建立回归模型如下:

其中:C为常数项,Bi(i=1、2……7)为回归系数,F为各项董事会特征指标,分别表示董事会规模(DIRSIZE),两职合一(DUAL)、独立董事比例(INDPRO)、女性董事比例(FBP)、董事会会议次数(DIRTIMES)、董事会持股比例(DIRHPRO),YEARW*(*=1、2、3、4)为控制年份虚拟变量,代表u为随机误差项。

三、董事会特征与公司绩效关系实证检验与分析

(一)描述性统计

本文对2012-2015年沪深两市A股公司8688个面板数据进行描述性统计分析,运用Stata、Excel软件对数据进行操作,结果如表2所示。

从表2分析A股上司公司董事会规模和董事会会议次数均值分别为8和9,说明大部分上市公司董事会规模都按照公司法规定的人数。从最小值与最大值分析,董事会会议次数有较大的波动,董事会会议频率波动可能由于临时调整公司经营战略导致。两职兼任虚拟变量均值为1.7,认为上市公司中两职兼任的情况占少数比例,大都是董事长与总经理分任的领导结构。女性董事比例平均值达到15%,说明上市公司女性董事比例有待提升。独立董事比例按照证券行业标准规定的独立董事达董事会人数的1/3规定。从董事会持股比例和管理层持股比例最小值为0和最大值为89%分析,说明A股公司董事会中存在控股股东持股现象。上市公司资产负债率主要集中在40%,说明上市公司的资本结构较好,有较小的财务风险。有形资产比率均值为93%,反映较多的上市公司中无形资产研发投入需要进一步增加,总资产中大部分为有形资产。企业营业利润指标波动较大,体现上市公司经营成长性存在较大差异。

(二)相关性分析

为进一步观察解释变量、被解释变量之间的关系,以及解释变量之间多重共线性对回归结果造成的影响,利用Pearson相关系数衡量变量之间的相互作用关系。因此,本文对董事会特征与公司绩效关系研究的因变量、自变量、控制变量的相关性系数作如下描述,如表3所示。

从表3观察到公司绩效与董事会特征有一定的相关关系。上市公司绩效EPS与董事会规模、董事会会议次数、董事会持股比例有显著的相关关系。女性董事比例与公司绩效正相关,独立董事比例与公司绩效不相关。说明本文董事会特征变量选取对公司绩效研究设计合理。从各个变量的相关系数可得出:(1)各解释变量、控制变量之间都存在一定的相关性。(2)公司绩效与控制变量有显著的关系,与管理层持股比例、公司规模、有形资产比例、企业成长性有显著正向关系,公司资本结构与公司绩效呈负向关系,公司资产负债率水平较高,财务风险水平越高,公司绩效就会越差。

(三)回归分析

本文根据上述模型和数据,运用STATA软件进行分析,通过Pearson检验,能够说明模型中各变量存在显著的相关关系,但是往往因为第三个变量的作用,可能会影响相关系数和两个变量之间的线性程度。将公司绩效作为被解释变量,对控制变量和自变量进行回归。回归结果如表4所示。

表4中的回归结果用来验证假设,模型的F值很显著(P〈0.1)。控制模型描述控制变量对公司绩效的影响。其中管理层持股比例、公司规模、资本结构对绩效指标有显著的影响,说明可以考虑消除这些因素对公司绩效影响的可能。

假设1认为董事会规模与公司绩效正相关。董事会规模的回归系数为-0.0061(p〈0.1)与公司绩效负相关,不支持假设1。说明随着上市公司中董事会规模的增大,董事之间增加的沟通、协调成本超过公司收益,带来的资源优势小于管理成本。因此,过大的董事会规模对公司绩效产生不利影响。

假设2认为独立董事比例与公司绩效正相关。独立董事比例的回归系数为-0.1274与公司绩效存在负相关但不显著,不支持假设2。由于独立董事由股东提名并授予其任免董事的意见,独立董事的任职程序和职责义务存在冲突,独立董事能否有效监督管理层存在质疑,存在附和董事会而不是发表独立董事意见的现象。因此独立董事与公司绩效关系不显著。

假设3认为女性董事比例与公司绩效正相关。女性董事比例回归系数为0.1177(p>0.01)与公司绩效显著正相关,支持了假设3。研究说明保持均衡的董事会性别比例结构,更利于提高董事会决策质量。

假设4认为两职合一与公司绩效负相关,两职合一回归系数-0.0228(p〈0.1)与公司绩效显著负相关,证实了假设1。反映了上市公司两职合一的领导结构易使总经理控制董事会的现象,出现内部人控制的局面,不利于董事会有效发挥监督总经理的功能。因此主张两职分任的双重领导结构更利于公司绩效的提升。

假设5认为董事会持股比例与公司绩效正相关。董事会持股比例回归系数为-1.0927(p〈0.01)与公司绩效显著负相关,不支持假设5。董事持股是一种长期激励措施,使董事主动积极的追求公司价值最大化目标。然而持股比例过大可能导致董事长与总经理合谋侵害中小股东现象,形成“形至而实不达”的缺位现状,董事会决策的声音全部来自大股东的意志,中小股东的利益诉求得不到响应,不利于公司绩效的提高。

假设6认为董事会会议次数与公司绩效负相关。董事会会议次数回归系数为-0.0048(p〈0.05)与公司绩效显著负相关,支持了假设6。应用灭火理论,一般只有当公司经营出现重大问题才会出现较频繁的董事会会议。另一方面董事会会议频率高,会形成“形式主义”的参与,出现应付参与现象。因此,董事会会议频繁是一种公司经营不善信号的反映。

四、结论与建议

(一)结论

本文以2012-2015年沪深两市8688个面板数据,考察董事会特征与公司绩效的关系。应用理论分析,提出文章的研究假设。通过实证检验,表明公司绩效与董事会规模,两职合一、董事会会议次数、董事会持股比例负相关,与女性董事比例显著正相关,与独立董事比例负相关但不显著。从控制变量的回归结果得出,公司规模、企业成长性、有形资产比例、管理层持股比例对公司绩效有正向影响,与预期结果一致。公司规模、有形资产比率、管理层持股比例越大、企业成长速度越快,公司绩效越好。说明控制变量对被解释变量的重要因子程度,选取变量符合本文的理论假设。

(二)政策建议

1.合理控制董事会规模

我国《公司法》规定董事会规模为5-19人,过大的董事会人数会增加协调成本,董事会规模较小不利于监督管理者和代表各利益相关者,因此,结合公司发展、经营需要,应设置合理的董事会人数,完善董事会治理结构。

2.完善独立董事制度

国外学者认为董事会独立性与公司绩效不确定影响,因为两种对立的力量:一个与董事提名过程有关,另一个与董事会职能相关(Sandra Cavaco,Patricia Crifo,Antoine Reberioux,Gwenael Roudaut.2017)[19]。为保障独立董事的独立性,上市公司应该规范独立董事制度,披露独立董事任职程序信息,设立独立董事提名和评价制度,建立独立董事行为与声誉关联性机制,有效发挥监督和激励职能。

3.适度提高女性董事比例

Adams and Ferreira(2009)发现女性董事有规律地参加董事会会议,比男性有更好的监控作用[20]。学者(Jinhui Luo,Yuangao Xiang,Zeyue Huang.2017)认为董事会中女性董事比例越高,实际操作活动就越低,董事会性别差异可以作为企业治理的替代机制,以抑制实际活动的操纵,从而为利益相关者提供更高质量的收益报告[21]。因此提高女性董事比例,设置均衡的董事会性别比例结构,有利于提升董事会治理效率。

4.保持两职分离结构

尽管董事长与总经理两职兼任能够提高管理效率,但是由于我国资本市场发展不成熟,监督机制不完善,两职合一无法有效监督经理人。因此,需要保持适度的两职分离,维持相互制衡状态更利于公司发展。

5.保持均衡的董事会持股比例

丛春霞发现上市公司董事会成员持股比例较低时未能对公司业绩产生积极作用,随着比例上升时对公司绩效的影响会明显增大[27]。因此本文认为应该保持合适比例的董事会持股比例,不能过高,也不能过低。过高会导致控股股东操控董事会,过低比例不能有效发挥激励作用。

6.提升董事会会议质量

我国《公司法》规定,股份有限公司董事会每年度至少召开两次会议,我国上市公司董事会每年平均召开4次以上会议。日常事务和无效率会消耗董事会的一部分时间,其次董事会的召开要花费成本,包括差旅费和董事的会议费。因此,建议会议前准备好需要汇报内容,提高董事会会议质量。

[1]刘银国,吴夏琴.董事会特征和企业风险相关性研究[J].会计之友:中旬刊,2009,(11):9-143.

[2]孙永祥,章融.董事会规模、公司治理与绩效[J].企业经济,2000,(10):13-15.

[3]刘洋,赵伟.董事会特征与公司绩效关系国内外研究综述[J].财政监督,2013,(5):35-37.

[4]Khaled Elsayed.Board size and corporate performance:the missing role of board leadership structure [J].Journal of Management and Governance,2011,(15):415.

[5]李彤.董事会特征与企业绩效关系的实证研究——以湖北省上市公司为例[J].当代经济,2015,(8):15-18.

[6]刘苏.创业板上市公司董事会特征对公司成长性影响实证研究[J].商业时代,2013,(4):70-72.

[7]郑若旭.董事会特征与公司绩效研究[J].市场研究,2016,(8):26-27.

[8] 胡琦,周端明.女性董事对公司绩效影响的实证分析——基于中国1042家上市公司的数据[J].管理学刊,2016,(4):31-37.

[9]Nirosha Hewa Wellalage,Stuart Locke.Women on board,firm financial performance and agency costs[J].Asian Journal of Business Ethics,2013,(2):113.

[10]Mijntje Luckerath-Rovers.Women on boardsand firm performance[J].Management and Governance,2013,(17):491-492.[11]Helena Isidro,Marcia Sobral.The Effectsof Women on Corporate Boards on Firm Value,Financial Performance,and Ethical and Social Compliance[J].JournalofBusinessEthics,2015,(11):1-19.

[12]石大林.股权集中度、董事会特征与公司绩效的关系研究[J].东北财经大学学报,2014,(1):28-33.

[13]Afzalur Rashid.CEO duality and agency cost:evidence from Bangladesh[J].Journal of Management and Governance,2013.

[14]张丽锋.股权结构、董事会特征与企业绩效波动[D].南京:南京财经大学,2011.

[15]唐建新,李永华,卢剑龙.股权结构、董事会特征与大股东掏空——来自民营上市公司的经验证据[J].经济评论,2013,(1):86-95.

[16]宁家耀,王蕾.中国上市公司董事会行为与公司绩效关系实证研究[J].管理科学,2008,(2):9-17.

[17]李常青,赖建清.董事会特征影响公司绩效吗?[J].金融研究,2004,(5):64-77.

[18]蔡志岳,吴世农.董事会特征影响上市公司违规行为的实证研究[J].南开管理评论,2007,(6):62-68,92.

[19]Sandra Cavaco,Patricia Crifo,Antoine Reberioux,Gwenael Roudaut.Independent directors:Lessinformed but better selected than affiliated board members?[J].Journal of Corporate Finance,2017,(43):106-121.

[20]Renee B.Adams,Daniel Ferreira.Women in the boardroom and their impact on governance and performance[J].Journal of Financial Economics,2009,(94):291-309.

[21]Jinhui Luo,Yuangao Xiang,Zeyue Huang.Female directors and real activities manipulation:Evidence from China [J].Journal of Accounting Research,2017,(6):141-166.

[22]龚辉锋.上市公司董事会特征与公司绩效实证研究[J].商业研究,2011,(10):56-62.

[23]宁向东,崔弼洙,张颖.基于声誉的独立董事行为研究[J].清华大学学报:哲学社会科学版,2012,(1):129-136,161.

[24]郑剑英.金融企业董事会特征与公司绩效的关系研究[D].长春:吉林大学,2012.

[25][美]伯利,米恩斯.现代公司与私有财产[M].北京:商务印书馆,2005.

[26]秦辉,陈丽.家族上市企业董事会特征与企业绩效关系研究[J].现代物业:中旬刊,2013,(10):51-53.

[27]丛春霞.我国上市公司董事会设置与公司经营业绩的实证研究[J].管理世界,2004,(11):142-143.

Abstract:The board is the important decision-making and supervisory organization of the listed company,which is the core of corporate governance.The effectiveness of board governance is particularly critical to the value of the company.This paper adopts the panel data of the Shanghai and Shenzhen A share listed companies in 2012-2015,and empirically studies the relationship between the characteristics of the board and the performance of the company.Study shows that the number of company performance has the significant negative correlation with the scale of the board of directors,the board of directors meeting,the board ownership,and the proportion ofwomen directors is significantlypositivelyrelated toit,while the proportion ofindependent directors is not related to it.According to the empirical results,the paper puts forward reasonably control the scale of the board ofdirectors and maintain moderate proportion of women directors,a certain degree of two rights separation,improving the quality of the board of directors meeting,improve the system of independent directors and the board of directors of the balanced shareholding related Suggestions.Research helps analysis system in different industry,different economic environment under the background of the board of directors characteristics and the relationship of the board of directors governance effectiveness,and then discusses the influence mechanism of corporate performance.

Key words:board;board ofdirector characteristics;corporate performance;suggestion

责任编辑:王玲玲

Empirical Study on Characteristics of Board of Directors and Company's Performance

GUO Li

(Accounting School of Anhui University of Finance and Economics,Bengbu 233000,China)

F276.6;F224

A

1671-4288(2017)04-0032-06

2017-05-24

郭 丽(1991-),女,安徽毫州人,安徽财经大学会计学院会计学在读硕士研究生。研究方向:财务研究与公司治理。