国际遗产税征收制度研究

符晋铭 武警广州指挥学院

国际遗产税征收制度研究

符晋铭 武警广州指挥学院

改革开放以来,随着我国经济的快速发展,个人财富也在不断增加。由此而造成的社会贫富差距也在日渐增大,大量财富过于集中在少数人手中,由此引发的社会矛盾也日趋激烈。本文在对遗产税征收法律制度基本理论进行研究的基础上,对世界上各国现行遗产税征收法律制度进行评析,分析对比其优势和不足,并对我国遗产税征收法律制度出台的可行性和阻力进行分析,结合实际情况对我国遗产税征收法律制度的出台及实践提出了具体的建议。

遗产税 征收制度 税制模式 配套法制

一、遗产税征收法律制度的国际比较

(一)美国遗产税征收制度分析

同大多数国家一样,美国征收遗产税之初也是几经波折,直到二十世纪初期才成为一个相对稳定的税种。

美国总统罗斯福在1906年提出制定永久遗产税制度。这一法律制度的出台在经过近十年的激烈争论之后终于借第一次世界大战的“东风”得以通过。后来又开征相关的赠予税和隔代遗产转让税。但是关于遗产税征收法律制度的去留之争一直持续到今天。21世纪初,美国国会曾经两度表决通过废止遗产税的法案,规定在10年内逐步废除遗产税及其相关的赠予税、隔代遗产税,用20%的资本利得税取而代之,但两次都被当时的克林顿总统否决。

(二)日本遗产税征收制度分析

日本遗产税征收的特色首先表现在它对免征项目与数额的规定上。其次表现在继承精算制度的推出。日本可以说是亚洲法制体系最完备的国家,在政府法令中可以明确地知道什么该做,什么不该做。而这在遗产税征收也同样如此,遗产征收的每一个相关步骤都能够在法律条文中找到执行依据。

二、我国遗产税立法的可行性

从总体上看,我国已经在遗产税立法方面已经有了相当的基础,这种可行性不仅表现在社会经济发展上,还表现在相关法制体系的完备上。

(一)相对完备的法律制度保障

从目前的情况来看,我国社会主义法律体系日趋完备。我国在宪法中规定:“国家保护公民的合法收入、储蓄、房屋和其他合法财产的所有权,国家依照法律规定保护公民的私有财产的继承权。”这就从国家根本大法的层面承认了公民合法财产的私有性。

在《民法通则》、《继承法》、《婚姻法》等相关基本法律条文中,也对公民遗产继承进行了科学、详尽地阐释。

(二)税收征管能力的提高

再完善的税收制度也需要强大的征管能力来予以保障才能有效地发挥作用。尤其是对于即将推出的新税种而言,税收征管水平及税收征管能力的高低甚至可以决定着新税种推行的成败。税制改革以来,伴随着我国税收征管工作的不断推进和完善,税务机关及税务人员己经积累了相对完善的税收征管经验。税收征管能力的提高使遗产税征收法律制度的设计有了更多的选择空间。

三、境外遗产税征收法律制度对我国的启示

它山之石,可以攻玉。我们研究国外遗产税征收制度的优劣,是为了给我国遗产税制度的设计提供有益的借鉴。通过上文的分析和论述,笔者对我国遗产税制度的设计提出以下几点建议。

(一)对于遗产税纳税起征点的界定

对于遗产税起征点的设定,其关系着公民究竟继承多少遗产才能够成为遗产税的征收对象,这里我们就要充分利用起征点和免征额度这两个概念。虽然在理论上这是两种非此即彼的制度,但在我国遗产税制度的设计中可以将两者进行创造性地融合。

(二)遗产税征收税率的确定

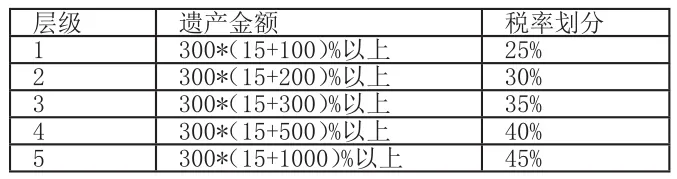

遗产税征收税率的制定,是其能否真正发挥控制财富过度集中的关键。不可否认,遗产税的征收确实能够在一定程度上增加国库收入,但是决不能将这个当成遗产税制度出台的主要目的,不然则会因税率的过高而遭到社会的反对。如在我国内陆某二线城市,起征点设为300万,免征额度为15%,则该城市的遗产税税率制定如下表。

表一:某市遗产税征收假设表(单位:万元)

通过这种逐额累进的方式,可以尽可能地控制中产阶级的遗产税缴纳,而将富人阶层纳入到征税对象体系之中,这是比较契合我国征收遗产税之初衷。

四、结论

出台遗产税征收制度已经是我国社会发展的大势所趋。虽然境外也有若干国家和地区取消了遗产税征收制度,但是征收遗产税仍是国际社会对于公民遗产管理的主流。

最后是在社会日益多元化的现实中,各种思想、观念以及经济地位决定的社会立场千差万别,对改革的反对声音和避税现象是无法彻底消除的。既然如此,我国政府就应克服阻力,循序渐进,不断调整,逐步实现遗产税改革的效益最大化。

[1]NathalieWeber-FrischRadiaDuqu ennois-Djoua.Domesticinheritancetaxr ulesinEUMemberStatesregardingcrossbordersuccessions[J].ERAForum,2014,153

[2]李永刚.境外遗产税制度比较及其启示[J].国家行政学院学报,2015,01:124-127.

[3]冀云阳.中国遗产税开征的公平效应、经济效率与制度设计[D].东北财经大学,2016.

[4]NissimBenDavid.Efficiencyaspectsofin creasinginheritancetaxeswhiledecreasing incometaxes[J].AppliedEconomics,2009,4126.

[5]杨丹.试论构建我国遗产税制度[D].福州大学,2014.

[6]辛斌.美国联邦遗产税制度研究及启示[D].华东师范大学,2016.

[7]NissimBenDavid.Efficiencyaspectsofin creasinginheritancetaxeswhiledecreasing incometaxes[J].AppliedEconomics,2009,4126.

[8]李永刚.中国遗产税制度设计研究[J].学海,2015,01:185-189.