基于财务无法PPP项目存在二级市场空间的可能

康柯

政府和社会资本合作( PPP)的项目经常持续数十年,本文建立了一个理论框架旨在帮助项目最初投资者理性做出售与不出售抉择。将这一框架应用于交通基础设施投资表明,在发达经济国家中存在PPP二级市场的空间,但在发展中国家中却很难。

政府和社会资本合作 二级市场

贴现率 发达国家 发展中国家

政府和社会资本合作( PPP)是公共部门的基础设施、设备和服务的一种的间接采购替代。在PPP项目中,由私营部门去融资、设计、建造、经营并承担一些风险来换取经济权利,这通常与项目的未来现金流量有关。

一级市场,即企业进行股票发行的,以企业,券商、和申购股票的机构或个人投资者为主要参与对象的市场。所谓二级市场,即机构或个人投资者在证券交易所进行的股票转让,以投资者、券商为主体对象的市场。

在一项对PPP投资者进行的一项调查中,约20%的投资者趋向于提前退出,有67%的投资者表示他们打算继续PPP投资到合同结束,而剩余13%的投资者出售项目在上面二种之间。那么,若在PPP项目中期投资策略设置一个二级市场,那就需要一套充分的规则。 如果进行资产的证券化,那么就形成了PPP的二级市场,既方便更多投资者参与,也方便投资者随时退出,解决了流动性问题。例如:原始股权人嘉兴市天然气管网建设管理有限公司将其资产在特许经营期间及特许经营区域范围内享有的运营收益权转让至SPV(嘉兴天然气收费收益权资产支持专项计划),用于发行资产证券化产品,资产支持证券持有人出资认购,这样社会资本成功退出。

理论框架

从私营企业项目发起人的角度,来建立了一个理论框架来确定关键变量,并确定在PPP项目出售与不出售的最佳选择。

公司1:投资于PPP项目以获得其净现金流量。该公司投资于PPP项目,并在其整个周期内将其保留在投资组合中,直到合同到期。

公司2:投资一个PPP项目,一旦建设阶段完成后售出。公司2的投资组合只有PPP项目在建设阶段。

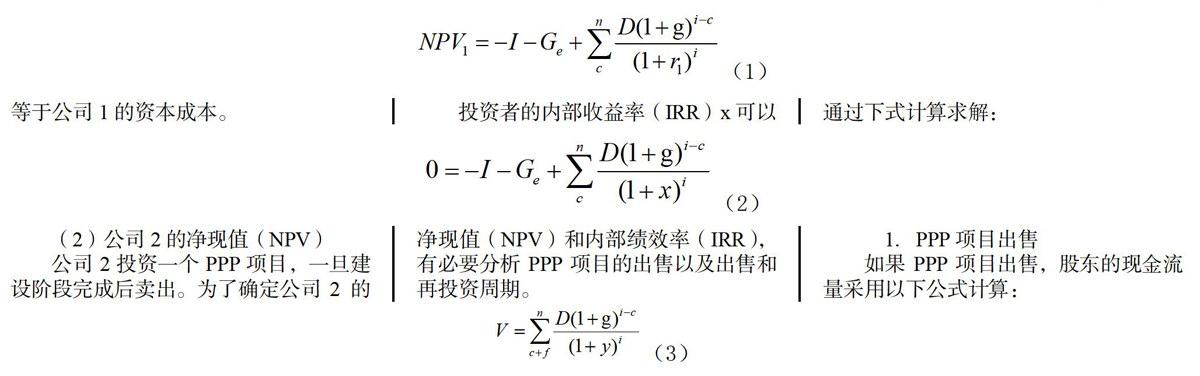

(1)公司l的净现值(NPV)

开发公司的项目净现值是以项目的所有折现净现金流量之和,令贴现率r1等于公司1的资本成本。

投资者的内部收益率(IRR)x可以通过下式计算求解:

(2)公司2的净现值(NPV)

公司2投资一个PPP项目,一旦建设阶段完成后卖出。为了确定公司2的净现值( NPV)和内部绩效率(IRR),有必要分析PPP项目的出售以及出售和再投资周期。

1.PPP项目出售

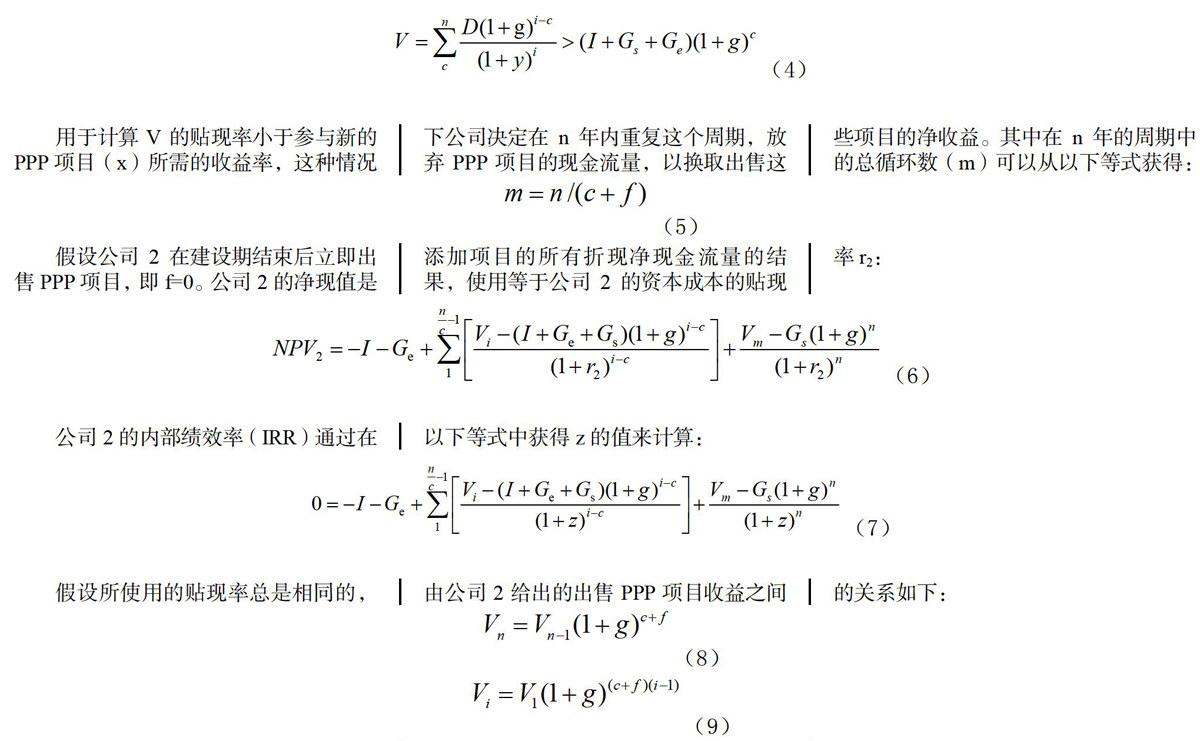

如果PPP项目出售,股东的现金流量采用以下公式计算:

V代表出售PPP项目的效益;Gs代表交易退出成本;f代表从建设期结束到出售PPP项目的时间;出售PPP项目的效益V是通过折现买方项目预期净现金流量,用买方预期资本成本v作为贴现率来计算。

2.jLIJ售和再投资周期

在出售后,开发商处理资本方式是再投资一个新的PPP项目,并且新的PPP项目与旧项目完全一样,开发商的现金流将采取以下公式计算

用于计算V的贴现率小于参与新的PPP项目(x)所需的收益率,这种情况下公司决定在n年内重复这个周期,放弃PPP项目的现会流量,以换取出售这些项目的净收益。其中在n年的周期中的总循环数(m)可以从以下等式获得:

假设公司2在建设期结束后立即出售PPP项目,即f=0。公司2的净现值是添加项目的所有折现净现金流量的结果,使用等于公司2的资本成本的贴现率r2:

公司2的內部绩效率(IRR)通过在以下等式中获得z的值来计算:

假设所使用的贴现率总是相同的,由公司2给jLIJ的m售PPP项目收益之间的关系如下:

公司1和公司2的绩效比较

假设PPP项目招标竞争非常激烈,通过分析其各自的NPV来比较公司1和公司2的绩效。结果及其解释如下:

NPVI>NPV2:公司1的绩效优于公司2的绩效,说明不出售PPP项目情况更好;NPVl=NPV2:公司1和公司2的绩效是平等的,说明出售和保持PPP项目的投资是无关紧要的;NPVl 关键影响变量有:前期运营时间(c);PPP特许经营期(n);成本和净现金流量的增长因素(g);公司1资本成本(r.);公司2资本成本(r2);用于计算PPP项目出售价格的贴现率(y);和退出成本(S)。交通基础设施部门的关键变量值 理论框架中确定的关键变量采用统计值如下: PPP项目的收益(x):取绿地项目(创建投资或外商建立合资或独资项目)的统计值12 -15%(发达国家)或18-20%(发达国家); 出售PPP项目的贴现率(y):取棕地项目(收购目标项目进行生产的项目)的收益率统计值6-7%(发达国家)或15 -18%(发达国家); 建设期时间(c):3年; PPP特许经营期(n):30年; 交易退出成本(S):0,50,100和200%: 出售价格和成本的增长率(g):取发达国家的2.3%,发展中国家5.1%。 理论框架测试和讨论的结果 使用之前提出的理论框架,计算公司2使NPV2>NPV;的资本成本(r2)的可接受范围,因此出售PPP项目比不出售更好。 在发达国家的背景下,根据x,v和S的价值,r2有一系列的数值范围,使出售PPP项目策略比保持项目融资组合直到运营结束是更好的抉择,当出售PPP项目的贴现率(y)和交易退出成本(S)减少时,出售PPP项目比较好。 然而在发展中国家的背景下,根据本文所提出的数值和本文所提出的理论框架,不出售则是一个更好的选择,与公司2的资本成本无关。 结论 本文提出了一个理论框架,根据一些关键变量的数值,确定提前退出PPP项目是否提供比保持投资直到项目结束有更好的绩效。 根据这个框架,投资规模,投入成本和平均年现金流量对股东来说是无关紧要的。而关键变量是PPP项目的期望收益(x),使用出售项目策略的公司的资本成本( r2),在二级市场出售PPP项目时应用的贴现率(y),建设期(c),PPP特许经营期(n),交易退出成本(S)和销售价格和成本的增长率(g)。 对发达国家的交通基础设施部门应用这理论框架,可以确定两种策略(出售和不出售)和PPP二级市场都有发展空间。此外,还可以计算关键变量之间的关系,以确定哪种策略提供了优越的绩效。 对发展中国家的交通基础设施部门应用理论框架表明,在当前市场条件下,具有更好绩效的选择是不出售PPP项目,这会阻碍PPP二级市场的发展。主要原因是由于在发展中国家出售PPP项目的高贴现率的风险。而在发达国家,PPP项目建设期后的大多数风险消失或加速缓解。然而,在发展中国家,在运营期依然存在一些重大风险(例如政治或管理风险)。 [1]《一级市场与二级市场,创业板股票》,CSDN博客,2010-4-7 [2]王善才.PPP模式退出机制多样性研究[J].财政监督,2017( 14): 90-94.