风险投资、区域技术创新水平与空间效应

姚丽

[摘 要]采用我国2006~2015年各省市的空间面板数据,构建有关风险投资水平、区域创新水平及其空间溢出效应的空间计量模型,分析不同区域风险投资水平对于技术创新的空间影响效应。文章从时间维度拓展到空间维度,研究风险投资对区域技术创新的空间效应,结果表明:研究地区风险投资之间存在显著的空间相关性和空间效应;本地风险投资水平除了能显著提升本地区域技术创新水平,同时也对周边地区技术创新具有影响;风险投资与技术创新具有系统性关联,风险投资对技术创新具有显著的促进作用;从空间分布来看,风险投资在东、中、西部地区情况不同,其对区域技术创新水平的影响程度也存在差异。

[关键词]风险投资;区域技术创新;溢出效应;空间计量模型

[中图分类号]F207;F832.48 [文献标识码] A [文章编号]1673-0461(2018)06-0007-06

一、引 言

风险投资行业自20世纪40年代诞生以来,已经成为高新技术企业发展的主要助推器。风险投资主要是针对正处于创业阶段、未上市并具备高速发展特征的新兴行业(主要指高新科技行业)进行长期性股权投资。由于高科技企业初创期的高投入、高风险、高失败率决定了它难以在传统的资本市场上融资,而风险投资的本质正适应了这种要求(Savaneviciene A,2015)[1],并且对于区域创新系统能够发挥融资作用、选择作用、标识作用、集体学习作用和嵌入作用,通过选择可投项目和投入资本,带动知识创新和技术产业化(寸晓宏,2014)[2]。美国英特尔、微软、思科、雅虎等一大批优秀企业的成长与崛起都得益于风险投资的支持,硅谷的成功就是风险投资创造高科技的典范,可以说,风险投资是高新技术产业化的“孵化器”(吕炜,2002;尤勇,2009;武巧珍,2009)[3-5]。

但是风险投资与技术创新之间是否存在系统性关联,国内外已有许多学者对这一问题进行研究,大致沿着两个方向:一是利用投入产出经验模型计算风险投资对于技术创新的贡献(陈治等,2010;邵同尧等,2011;詹正华等,2015;赵武等,2015)[6-9];二是运用格兰杰因果检验等方法验证二者之间的关系(姚耀军,2010;邵同尧等,2011;杨晔等,2012;嵇成亮,2015)[10-13]。

以上研究大多是运用以时间维度的传统统计和经典计量回归分析方法,而忽略了不同区域间风险投资的相互影响。根据Tobler(1970)提出的地理学第一定律,在不同地区的经济行为之间往往存在一定的相互作用,这种交互作用随着空间距离的增加而逐渐减弱。因此越来越多的研究开始关注经济现象在空间上的相互影响程度,并利用空间计量模型来分析这种空间相关及溢出性。如大量文献对金融集聚对经济增长溢出作用的研究(方先明等,2010;任英华等,2010;李林等,2011;李红等,2014;化祥雨等,2016;孙志红等,2017)[14-19];利用空间计量模型研究技术、知识溢出与区域创新关系(李志宏等,2013;白俊红等,2015;李婧等,2017)[20-22];利用空间计量方法研究地区经济收敛性问题(张学良,2009;洪国志等,2010)[23-24]。

由于区域之间各产业存在相互联系,风险投资这一经济活动能够影响区域间要素的流动和产品需求的关联,因此一个地区的风险投资行业发展,会影响和带动本地区和周边地区高新技术产业要素投入的需求,进而影响创新技术水平的提升。因此,风险投资促进区域技术创新不一定发生在本地区,也可能产生外溢性。本研究路线为:首先建立空间计量模型,探索风险投资是否存在空间溢出效应,若存在,则继续探索该效应对区域技术创新的影响程度,并给予相应的政策建议。

二、相关文献综述

梳理文献发现,已有研究大多建立在时间序列数据分析上,分析风险投资与技术创新之间的互动关系,结果主要有消极、中性和积极三种影响,其中多数学者认为风险投资能够促进技术创新水平的提升。最为代表性的是Kortum和Lemer(2000,2001)通过研究美国20个相关产业的数据,发现1965~1992年间美国的风险投资与技术创新存在正向关系,构建模型结果验证显风险投资对技术创新贡献几乎为其他资本的3倍[25-26];Popov &Roosenboom;(2012)通過研究OECD风险投资与专利授权量二者之间的关系发现,1991~2005年间风险投资对专利产出具有明显的提高效应[27];Malecki(2013)提出风险投资网络的概念,并认为能够积极促进区域技术创新的发展。随着风险投资行业在国内的蓬勃发展,国内学者也相继开展了风险投资与技术创新之间的关系及其溢出效应的研究[28]。高波(2003)从定性角度出发,分析了风险投资的溢出效应主要通过以下四个途径实现,即知识创新、技术扩散、组织成长与制度变迁[29];张凯(2009)从技术创新投入和产出入手,分析了创业风险投资对高新技术企业技术创新的促进作用[30];苟燕楠(2013)从中小板及创业板上市企业公司的融资经历分析,认为具有风险投资背景的企业技术创新水平越高[31];王婷(2016)基于区域视角,采用创新生产函数研究了风险投资具有增加资本效应和提高技术创新效率效应[32]。

此外,在方法选取方面,除了主要运用投入产出模型及Granger因果关系分析研究方法外,学者采取了多种方法进行研究。Hellmann和Puri(2000)采用Cox比例风险模型和Probit模型,陈治等(2010)采用Malmquist指数方法,冯照桢(2016)采用面板平滑转换回归模型等不同方法,另外还有Engel et al(2007)、Caselli et al(2009)、Faria et al(2014)等学者也运用不同计量方法证实了风险投资对于技术创新的影响作用[33-38]。

总结研究结果发现,由于国外风险投资行业发展早且快于我国,因此,研究成果丰富且多运用计量研究方法,国内则较多停留在理论分析及验证阶段,且鲜有研究风险投资空间溢出效应的文章。因此,本文对风险投资及区域技术创新的空间溢出效应进行分析,并系统性分析二者之间相互影响关系,在构建空间权重矩阵的基础上,使用空间面板模型验证风险投资的空间溢出效应。

三、理论基础和模型设定

1.理论基础及模型选取

Griliches在1979年提出知识生产函数(KPF),并将其运用于度量区域知识生产和溢出,是研究知识产出和技术创新及其影响因素的有效工具。知识生产函数是将创新产出视为研发投入的函数,利用柯布-道格拉斯函数形式描述,其基本表达式如下:

Y=aCα Lβ Kγ eλt+u (1)

其中a表示常数项,C表示资本投入,L表示劳动力投入,K表示技术知识水平,e表示自然对数底数,其余变量表示待估计参数。

在Jaffe(1986)对于Griliches提出的KPF模型进行了修正,引入了空间因素(地理空间的相容指数)进行解释技术的空间溢出,结果表明高校和高技术企业地理距离的远近能够明显地影响技术知识的溢出水平。对公式两边取对数得到线性表达为:

ln(Pikt)=β1kln(Iikt)+β2kln(Uikt)+

β3k[ln (Uikt )ln(Cikt)]+εikt (2)

其中C表示高校研发和企业研发在空间地理位置上的相容指数,P表示地区企业专利申请量,代表创新知识水平,i表示地域单元;k表示技术领域,t表示时间,I表示研发支出,U为高校的科研经费支出。

Anselin最早将空间计量模型应用于知识生产函数,分析知识溢出与技术创新,提出空间自回归模型(SAR)和空间误差模型(SEM),James和Kelly(2009)扩展并改进了SAR和SEM,将空间误差項和空间滞后项同时包含于空间计量模型中,提出了空间杜宾模型(Spatial Durbin Model,SDM)[28],其公式设定如下:

在(3)式中,yit表示i地区t年份的被解释变量,xit表示各个解释变量,αi代表地区效应, vt则代表时间效应。ρ为空间滞后回归估计系数,反映空间依赖性。当γ=0 时,SDM模型变为SAR模型; 当γ+ρβ=0 时, SDM模型变为SEM模型。由于技术创新要经历研发、应用、推广等过程,所以会在一定时间的延后才能看出其投资效果,因此应该对其进行分析。本文选择空间滞后模型和空间杜宾模型进行分析。

2.变量选取及数据来源

被解释变量:技术创新水平(I),本研究采用各地区授权发明专利数量反映各地区技术创新水平。

核心解释变量:风险投资水平(VC),本研究选取各地区风险投资金额来反映各地风险投资水平。控制变量:研发资本投入水平(RD),采用各地R&D;经费投入金额表示研发资本投入水平;人力资本水平(PEO),采用科技活动人员中R&D;人员全时当量来表示人力资本水平;政府支持状况(GOV),采用地区财政收入金额反映政府支持状况;对外开放程度(OPEN),采用地区进出口总额大小表示对外开放程度。

本文利用高空间杜宾模型(SDM)构建表达式如下:

+β3ln(PEOit)+β4ln(GOVit)+β5ln(OPENit )+

γ1Σ■■wijln(VCit )+γ2Σ■■wijln(RDit )+

γ3Σ■■wijln(PEOit)+γ4Σ■■wijln(GOVit)+

γ5Σ■■wijln(OPENit)+αi +vi +εit(4)

本研究数据分别来自于中国统计局网站、Wind数据库、《中国风险投资年鉴》、投中集团网站、China Venture 的《中国创业风险投资发展报告》以及关于风险投资的清科数据报告而获得,个别缺失数据来自各地区统计年鉴。

四、实证分析

1.全样本估计

进行空间面板数据模型分析之前,首先对数据的平稳性进行检验,运用Eviews9.0软件对各变量平稳性检验结果如表1。假设普遍单位根过程(Levin,Lin和Chu-t检验)、假设个别单位根过程(Im,Pesaran和Shin W-stat检验)均拒绝了原假设,说明数据具有平稳性。

选取我国2006~2015年31个省市区(除去港、澳、台地区)的样本进行估计,选择能考察个体效应的变截距模型,经Hausman检验判定使用固定效应估计方法,为了考察周边地区风险投资是否对本地区技术创新水平具有影响,增加变量ln(ZWVC)(变量值设定为周边考察点周边样本风险投资变量的平均值),检验与ln(VC)变量不存在多重共线性,模型计算结果如表1。

通过表2结果可知,除了对外开放水平ln(OPEN)系数检验显著性水平略低,其他变量显著性水平都较高,且模型的调整可决系数较高,因此模型设定形式是成立的。估计模型为:

lnYit=1.0508+0.0260ln(VCit)+0.0403ln(RDit)+0.0346ln(PEOit)+0.0224ln(GOVit)+0.0120ln(OPENit)

根据表2及公式可看出:风险投资对本地区技术创新水平的影响系数为0.0260,表明风险投资对技术创新具有促进作用;周围地区风险投资对本地技术创新的影响系数为0.0109,说明风险投资具有空间溢出效应。

2.空间计量模型的估计结果与分析

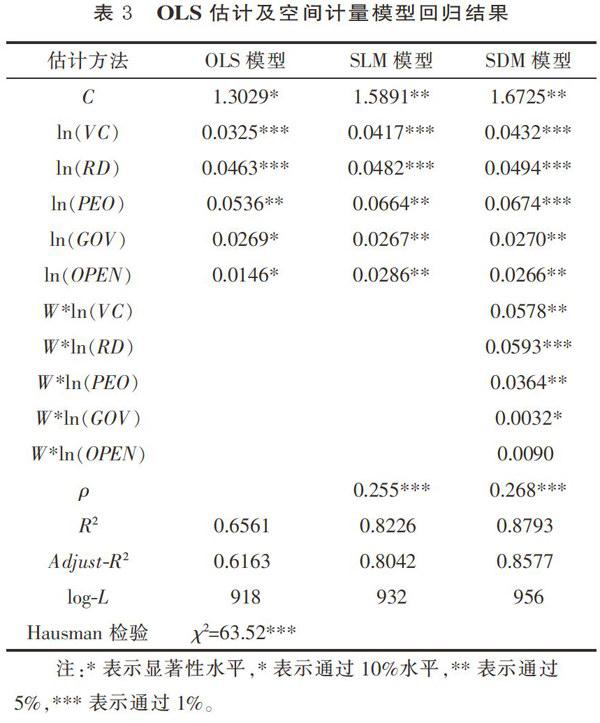

由上面分析验证了风险投资对于本区域及周边地区的技术创新水平具有正向促进作用,接下来就借助Matlab.2012计算软件对模型进行估计且检验,基于构建的空间计量模型,定量分析各个解释变量对区域技术创新影响作用程度。考虑到经济发展水平影响而构建的经济距离矩阵,因为地理邻近性并不是唯一解释和决定空间相关性的因素,因此在经济距离矩阵构建时将各地区经济发展水平赋予一定权重,即矩阵形式为地理距离权重矩阵与人均GDP所占比重对角矩阵二者之乘积。分别运行OLS估计、空间滞后模型(SLM)和空间杜宾模型(SDM)(见表3)。

根据表3估计,从拟合优度来看,OLS估计调整拟合优度为0.6561,变量总体上通过显著性水平检验,对比空间计量模型,SLM与SDM的估计结果以及相应的拟合优度更优,因此可以判定考虑空间因素的空间计量模型解释风险投资对高技术水平的影响更为合理。分析两种空间计量模型,其中SDM模型的拟合优度更高,且模型的对数似然函数最大,因此模型稳健性更好。

分析影响区域技术创新水平的影响因素:在相同的空间权重矩阵作用下,风险投资、研发资本投资、人力资本、政府支持、对外开放等多因素影响对技术创新的影响程度也不同。与梁恺(2016)、陈治等(2010)、杨晔等(2012)等的研究结果较为一致,风险投资对于技术创新的影响系数为正,即高水平的风险投资能够很好地激励技术创新进步。主要是因为风险投资能够将资金投向技术创新环节,提升生产要素的专业化和先进性,最终带动生产效率的提高,帶动产业结构变迁,对技术创新产生正向促进效应。研发资本投入水平、人力资本水平、政府支持状况、对外开放程度对于区域技术创新水平也具有促进作用。在市场化机制作用下,政府财政对于技术创新的影响需要在一个时间段内推移和渗透,效率低于相对市场化的投资,因此在模型中作用不明显。人力资本水平和研发资本投入水平也能够促进技术创新水平的提高,从促进作用程度来看,其效果要明显高于风险投资,其原因可能在于人力资本以及研发资金的投入更能集中到技术开发,而风险投资资金的使用有可能分散到市场开拓以及企业管理等方面。

3.东中西三大区域之间的溢出效应

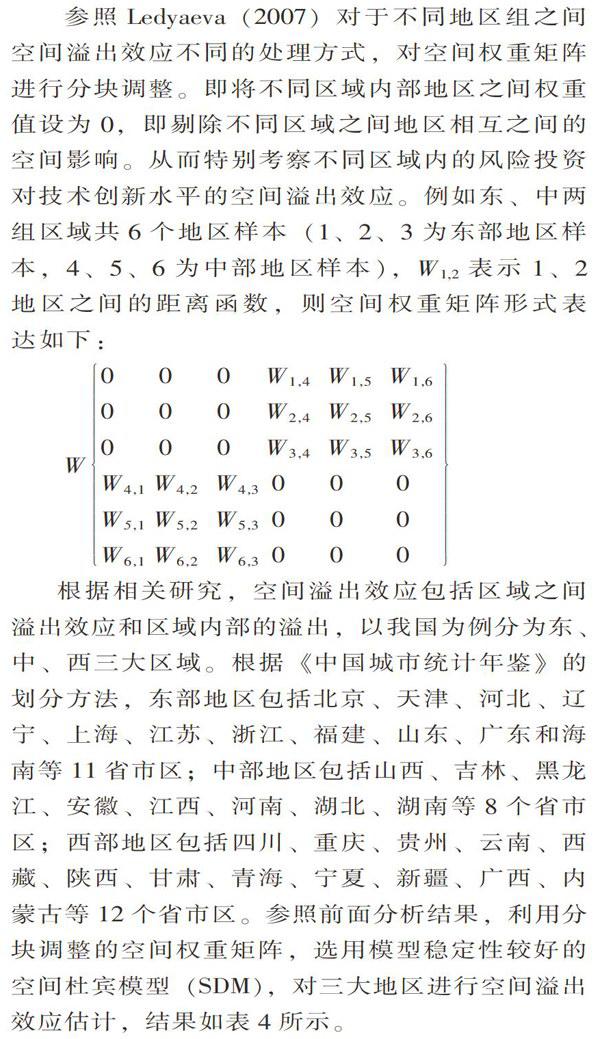

参照Ledyaeva(2007)对于不同地区组之间空间溢出效应不同的处理方式,对空间权重矩阵进行分块调整。即将不同区域内部地区之间权重值设为0,即剔除不同区域之间地区相互之间的空间影响。从而特别考察不同区域内的风险投资对技术创新水平的空间溢出效应。例如东、中两组区域共6个地区样本(1、2、3为东部地区样本,4、5、6为中部地区样本),W1,2表示1、2地区之间的距离函数,则空间权重矩阵形式表达如下:

W0 0 0 W1,4 W1,5 W1,60 0 0 W2,4 W2,5 W2,60 0 0 W3,4 W3,5 W3,6W4,1 W4,2 W4,3 0 0 0W5,1 W5,2 W5,3 0 0 0W6,1 W6,2 W6,3 0 0 0

根据相关研究,空间溢出效应包括区域之间溢出效应和区域内部的溢出,以我国为例分为东、中、西三大区域。根据《中国城市统计年鉴》的划分方法,东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南等11省市区;中部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南等8个省市区;西部地区包括四川、重庆、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆、广西、内蒙古等12个省市区。参照前面分析结果,利用分块调整的空间权重矩阵,选用模型稳定性较好的空间杜宾模型(SDM),对三大地区进行空间溢出效应估计,结果如表4所示。

分析表4结果可以看出:东、中、西三大地区模型的拟合优度都较高,证明模型通过检验,且各地区间ln(VC)均为正值,且显著性水平较高,说明风险投资对区域技术创新水平的影响具有显著促进作用,从作用程度及比较结果来看,东部地区>中部地区>西部地区,说明越往东部经济越发达地区来看,其风险投资行业对技术创新的支持力度及作用结果越好,越能够促进当地技术创新水平的提高。除风险投资变量外,研发资本投入水平、人力资本水平对于地区技术创新水平与具有显著贡献,东部地区的作用强度大于西部地区。原因在于东部地区经济和技术发展水平均明显高于西部地区,且风险投资运作已逐渐成熟,企业对于风投观念比较认可,且我国早期风险投资多由政府主导,有利政策多偏向东部地区。因此导致东、中、西不同地区风险投资等变量对于技术创新水平影响程度有一定影响。

五、结论及对策建议

本文在2006~2015年我国31省市区面板数据的基础上,构建空间计量模型,分析风险投资对区域技术创新水平是否存在空间溢出效应,并从时间维度分析拓展到空间维度,对地区内部的空间溢出效应进行详细轨迹,分析三大地带风险投资对技术创新影响的区域差异。主要结论如下:首先,全国范围内风险投资对技术创新水平的提升具有空间溢出效应,即一个地区风险投资除了能够影响本地区技术创新之外,还能影响周边地区技术创新水平的提升;其次,本文考察的几个控制变量如研发资本投入、人力资本、政府支持状况、对外开放程度等都会有利于区域技术创新;另外,从空间分布来看,风险投资分布在东、中、西部地区情况不同,其对区域技术创新水平的影响程度也存在差异。

综合以上结论,给出本文政策建议:第一,我国东部地区的风险投资对区域技术创新水平的溢出效应高于中西部地区,说明在东部地区已经形成了高效的风险投资溢出渠道,西部地区政府应采取措施吸引风险投资资金、先进技术及管理经验,提高风险投资对技术创新活动的正向促进作用;第二,鼓励风险投资的资本流向技术研发,提高风险投资对技术创新活动的正向促进作用,政府引导科技成果转化适当导入市场机制,切实促进技术创新成果实现产业化,提高科技进步对经济增长的贡献率;第三,重视风险投资机构及风险投资活动的协调发展与均衡布局,出台优惠政策吸引发达地区或者海外风险投资机构,制定法律法规正确规范风险投资行业资本的投入,引导风险投资市场进行有效管理。

参考文献:

[1] SAVANEVICIENE A,VENCKUVIENE V,GIRDAUSKIENE L. Venture capital a catalyst for start-ups to overcome the "valley of death": Lithuanian case[J]. Procedia Economics and Finance,2015 (1).

[2] 寸晓宏,卢启程. 风险投资对区域创新系统的作用机理研究[J]. 经济学动态,2014 (8).

[3] 吕炜. 论风险投资机制的技术创新原理[J].经济研究,2002(2): 48-56.

[4] 龙勇,杨晓燕. 风险投资对技术创新能力的作用研究[J]. 科技进步与对策,2009,26(23): 16-20.

[5] 武巧珍.风险投资支持高新技术产业自主创新的路径分析[J]. 管理世界,2009(7): 174-175.

[6] 赵武,李晓华,朱明宣,庞加兰. 风险投资、研发投入对技术创新产出的差异化影响研究[J]. 科技管理研究,2015,35(7): 1-5,11.

[7] 詹正华,田洋洋,王雷. 联合风险投资对目标企业技术创新能力的影响——基于深圳创业板上市企业的经验分析[J]. 技术经济,2015,34(6): 24-30.

[8] 邵同尧,潘彦. 风险投资、研发投入与区域创新——基于商标的省级面板研究[J]. 科学学研究,2011,29(5): 793-800.

[9] 陈治,张所地. 我国区域风险投资对技术创新效率的研究——基于与R&D;投入的对比[J]. 科技管理研究,2010,30(8): 250-251,254.

[10] 邵同尧,潘彦.风险投资与创新因果关系的实证研究——基于商标与Granger的省级面板分析[J]. 税务与经济,2011(1): 19-26.

[11] 杨晔,邵同尧. 基于面板数据的风险投资与区域创新因果关系研究[J]. 管理评论,2012,24(6): 27-33.

[12] 姚耀军. 中国金融发展与全要素生产率——基于时间序列的经验证据[J]. 数量经济技术经济研究,2010,27(3): 68-80,161.

[13] 嵇成亮. 高技术产业创新与风险投资的联动性分析[J]. 生产力研究,2015 (8): 67-69,95.

[14] 方先明,孙爱军,曹源芳. 基于空间模型的金融支持与经济增长研究——来自中国省域1998~2008年的证据[J]. 金融研究,2010(10): 68-82.

[15] 任英华,徐玲,游万海. 金融集聚影响因素空间计量模型及其应用[J]. 数量经济技术经济研究,2010,27(5): 104-115.

[16] 李林,丁艺,刘志华. 金融集聚对区域经济增长溢出作用的空间计量分析[J]. 金融研究,2011(5): 113-123.

[17] 李红,王彦晓. 金融集聚、空间溢出与城市经济增长——基于中国286个城市空间面板杜宾模型的经验研究[J]. 国际金融研究,2014(2): 89-96.

[18] 化祥雨,杨志民,叶娅芬. 金融空间联系与经济增长关系——基于江苏省县域的实证研究[J]. 经济地理,2016,36(3): 32-40.

[19] 孙志红,王亚青. 金融集聚对区域经济增长的空间溢出效应研究——基于西北五省数据[J]. 审计与经济研究,2017,32(2): 108-118.

[20] 李志宏,王娜,马倩. 基于空间计量的区域间创新行为知识溢出分析[J]. 科研管理,2013,34(6): 9-16.

[21] 白俊红,蒋伏心. 协同创新、空间关联与区域创新绩效[J]. 经济研究,2015,50(7): 174-187.

[22] 李婧,何宜丽. 基于空间相关视角的知识溢出对区域创新绩效的影响研究——以省际数据为样本[J]. 研究与发展管理,2017,29(1): 42-54.

[23] 洪国志,胡华颖,李郇. 中国区域经济发展收敛的空间计量分析[J]. 地理学报,2010,65(12): 1548-1558.

[24] 张学良. 中国区域经济收敛的空间计量分析——基于长三角1993-2006年132个县市区的实證研究[J]. 财经研究,2009,35(7): 100-109.

[25] KORTUM S,LERNER J. Does venture capital spur innovation? [M].Entrepreneurial inputs and outcomes: New studies of entrepreneurship in the United States. Emerald Group Publishing Limited,2001.

[26] KORTUM S,LERNER J. Assessing the contribution of venture capital to innovation [J]. Rand Journal of Economics,2001(4).

[27] POPOV A,ROOSENBOOM P. Venture capital and patented innovation: evidence from Europe [J]. Economic Policy,2012(71).

[28] MALECKI E I. Network models for technology-based growth [J]. Regional Innovation and Global,2013.

[29] 高波. 风险投资溢出效应: 一个分析框架[J]. 南京大学学报: 哲学·人文科学·社会科学,2003(4).

[30] 张凯. 我国创业风险投资对高新技术企业技术创新的影响研究[J]. 中国科技论坛,2009(12).

[31] 苟燕楠,董静. 风险投资背景对企业技术创新的影响研究[J]. 科研管理,2014(2).

[32] 王婷. 区域视角下风险投资对技术创新的促进效应研究[J]. 科学学研究,2016(10).

[33] HELLMANN T,PURI M. The interaction between product market and financing strategy: The role of venture capital[J]. Review of Financial studies,2000(4).

[34] 陈治,张所地. 我国区域风险投资对技术创新效率的研究——基于与R&D;投入的对比[J]. 科技管理研究,2010(8).

[35] 馮照桢,曹婷,温军. 异质性风险投资,联合持股与 IPO 抑价[J]. 中南财经政法大学学报,2016(2).

[36] ENGEL D,KEIBACH M. Firm-level implications of early stage venture capital investment——An empirical investigation[J]. Journal of Empirical Finance,2007(2).

[37] CASELLI S,GATTI S,PERRINI F. Are venture capitalists a catalyst for innovation?[J]. European Financial Management,2009(1).

[38] FARIA AP,BARBOSA N. Does venture capital really foster innovation?[J]. Economics Letters,2014(2).

Venture Capital,Regional Technological Innovation

and Spatial Spillover Effects

——An Empirical Research Based on the Spatial Panel Data

from 31 Provinces in China

Yao Li

(School of Geographical Science,Southwest University,Chongqing 400715,China)

Abstract: Based on the Spatial Panel Data from 31 provinces in China,this paper constructs a spatial econometrics model about the venture capital (VC),regional innovation and Spatial spillover effects. This paper also analyzes the spatial effect of VC in different regions. The research expands from the time dimension to the spatial dimension to show that there exist significant spatial effects of VC on reginal technical innovation. This paper has got conclusions as follows: There are obviously spatial correlation and spatial effects between VC in different regions;Regional VC not only can significantly improve local technological innovation,but also enhance the technological innovation of the peripheral regions. VC and technological innovation are systematically correlated;VC facilitates the technological innovation;Spatially,the differences of VC in the east,middle and west of China lead to the differences in the degree of technical innovation.

Key words: venture capital;technology innovation;spatial spillover effect;spatial econometrics model