股权激励对企业外源融资的影响

王欣汝

摘 要 融资问题是企业发展需要考虑的一大问题,前人已经对融资约束的成因或影响因素进行了多角度的分析,而本文从股权激励角度作为新的切入点进行研究,试图探寻股权激励此内源融资方法对企业外源融资产生的影响,并提出相关建议。

关键词 企业融资 外源融资 股权激励

一、企业融资介绍

(一)内源性融资与外源性融资

在企业发展壮大的过程中,融资是关乎企业能否持续性经营的关键因素之一。企业的融资方法主要有两种:内源性融资和外源性融资。内源性融资是指企业通过内部积累筹集资金的方式,需要付出的资金成本较低;外源性融资融资来自金融市场,主要包括直接融资(发行股票和债券)和间接融资(以商业银行为核心,如向银行借贷)。

(二)融资优序理论

西方学界的融资优序理论指出,从融资成本而言,企业融资应当遵循成本最低原则,即首先动用内源性融资方式,如企业内部留存收益等(无需支付利息等融资成本),其次再转向外源性融资,向外部市场进行发债(债券成本介于两者之间),最后选择在证券市场上发行公司股票(股票成本最高)。

二、股权激励介紹

(一)股权激励定义

股权激励,也称为期权激励,是企业为了留住人才、激发员工主动性而发明的一种工具。公司将自己的股权作为工资的一部分分发给公司的员工,主要为管理人员及核心技术人员,若未来公司发展趋势良好,则员工可以获得分红利息或者将股权卖出获利,以此将公司利益和个人利益深度绑定。

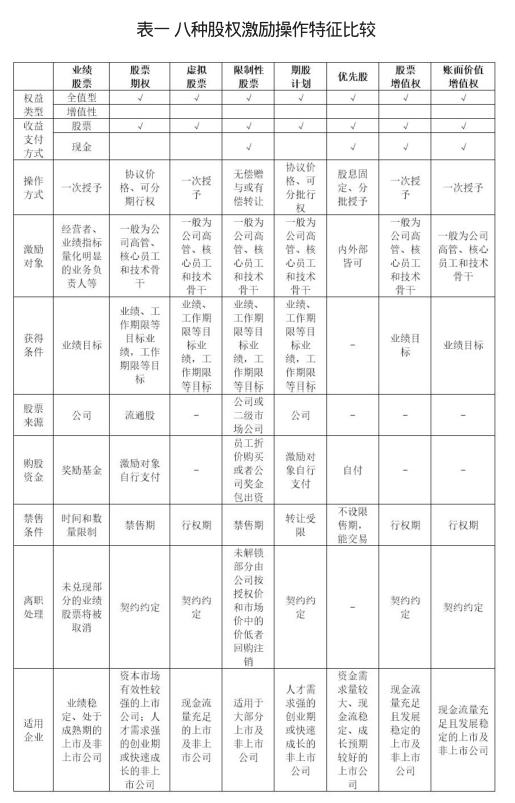

(二)股权激励分类

股权激励可通过不同维度进行分类,常用的有以下八类,分别为:业绩股票、股票期权、虚拟股票、限制性股票、期权、优先权、股票增值权和账面价值增值权。见表一。

(三)具体公司举例

在我国市场中,运用股权激励计划最成功的企业之一是华为。在华为成立初期,其需要大量资金开拓市场,然而作为民营初创企业,其融资较为艰难,华为于是选择了内部的融资方式,将给予员工的工资分为了三部分:工资、奖金和股票分红。此举不仅解决了公司的财务危机,还增强了团队的归属感和凝聚力。2001年底,华为开始实行“虚拟受限股”,这是一种虚拟的股票,拥有经济利益,但无控制权,同时在员工离职时自动失效。随着华为的发展和员工人数的扩张,对每一位不同岗位的员工发行数量相等的股权无法达到激励作用,公司的股权激励也从最初的“普惠”原则变化为“重点激励”:新员工不再固定发放一元一股的股权;老员工的股票转为期股;员工从股权获得的收益不再来自分红,而来自公司股票的资本增值。2003年,中国经济发展遭挫,同时华为和思科的产权之争影响了其全球销量,华为再次进行配股,此次的不同之处在于给股票设定了3年的锁定期,即员工在获得配股的3年内不得兑现,若在3年内员工离职,则无法享受此股权。此外,核心管理人员获得更大比例的配股。相比之前的政策,此次的调整意在公司发展不顺时稳定军心,降低潜在的员工流动率,特别是留住核心管理人员。

三、股权激励对企业融资的正向促进作用

企业的融资过程随着其发展壮大的历程,可以分为两大阶段。第一阶段为企业上市前,其核心外部融资来源为风险投资机构,此外还有银行借款等方式;第二阶段为企业上市后,核心外部融资来源为股票市场,如首次发行、增发等股权融资方式。

(一)有助于吸引风险投资机构资金

对于上市前的风险机构投资而言,其投资决策的重要标准之一为管理层能力。在投资界,“投资公司就是投资团队”:公司的创始人是否有足够的资源集结启一批核心管理层骨干?这些管理层是否真心为公司的前景在做决策?整个团队的稳定性和前景是否有较高的确定性?因此,风险投资人在进行前期投资尽调时,往往会关注有无核心管理团队持股,其股权设计结构能否给公司带来稳定性。此外,股权激励可以优化公司的治理结构,以公平公正的股权激励政策吸引有能力和才干的员工加入,而非中国“关系”式的治理结构,这一点也为投资者所重视。

(二)有助于解决信息不对称问题

在资本市场中,企业通过债券市场、股票市场等进行外部融资。而对于投资者而言,其只能通过市场公开信息来决定是否要投资,无法了解到公司的内部信息,导致在进行投资决策时存在着“信息不对称”的问题,也提高了运营良好的公司获得资金的难度。在信息不对称的条件下,管理者有可能将企业自由现金流用于净现值(NPV)为负的项目,以谋取私利,造成企业投资过度。

所有上市公司在公告中都会披露股权激励的信息,这样的行为对投资者释放了一个积极的信号:公司内部的管理人员都愿意花自己的钱投资公司,说明公司一切良好,未来收益可期。在之前的实证研究文献中,学者已经通过数据证明了高管股权激励强度对民营企业获得银行借款有显著的正向影响。此外,银行更愿意相信高管持股的项目质量更高,也更愿意进行借贷。因此,股权激励在一定程度上可预期企业未来成长质量,改善企业信息透明度,进而向投资者传递企业的正面信息。

四、股权激励对企业融资的反向阻碍作用

(一)风险偏好提升

股权激励所带来的员工与企业利益共享可能会提升企业的风险偏好。如前文所阐述,拥有股权激励的员工多为核心管理人员,掌控着企业的对外投资项目,拥有了股权会使得员工更偏好于投资高风险项目。因为,一旦投资成功,高风险项目所带来的高收益很可能会高于管理层的固定工资;就算投资失败,管理层员工仍有基本的工资收入,而损失却由公司承担。

此种风险承担情况不利于债券人利益,使得企业在对外融资时,发行债券等债权融资的方法会受到一定阻碍。

(二)高管福利输送

随着资本市场的发展,越来越多的企业在使用股权激励的方法进行内源融资,具体的条款也渐渐变得复杂。复杂的条款设置可能导致其成为高管利益输送渠道,不利于公司发展。高管大规模减持会极大影响股价,导致公司股价暴跌,使得公司在未来再融资时价格收到不利影响。

近年来出现了许多高管辞职套现的事件,就反映了高管福利输送的可能性。以银河电子(002519)为例,自2017年10月至今,其股东共减持24次,减持2707.77万股,减持金额接近1.6亿元。其中,总经理、副总经理减持数额最为巨大。如此大规模的减持导致银行电子股价接近腰斩,截止2018年11月12日,银河电子股价已跌至3.57元/股,按照去年10月9日9.15元/股的阶段高位来计算,已经跌去60%。

五、股权激励对企业融资的作用总结及建议

总体来看,股权激励能够鼓励创新,让经理人持股有利于稳定企业管理团队和核心技术人员,培养创新型企业;从“融资优序理论”来看,能够减少公司融资成本;可以降低违约风险及银行面临的信贷风险,因此使企业获得更多的银行贷款;同时优化治理结构,吸引风险投资机构资金。

但是,股权激励也存在着一定缺陷,如核心员工的风险偏好提升、潜在高管福利输送等问题。对此,笔者提出以下几点建议,以期对股权激励的相关研究有所帮助:

1.对待公司的高风险对外投资项目应加强制度约束,杜绝一票独大情况。

2.有股权激励的架构需要在上市前予以规范,注意控制人数和资金来源,避免利益输送与突击入股现象。

3.应对高管离职等现象设计较为严格合理的股權激励制度,如充分运用服务时间或者分批次授予等方式来限制高管离职。

参考文献:

[1] 惠祥,李秉祥,李明敏.经理层管理防御、股权激励与企业外源融资结构[J].商业研究,2017(08):116-128.

[2] 常新萍.基于股权结构的中国上市公司融资方式选择的研究[D].西南财经大学,2007.

[3] 崔丽容.CEO股权激励、货币政策与企业银行借款[D].西南财经大学,2016.

[4] 庞新青.高管激励、负债融资对企业投资影响的实证研究[D].天津财经大学,2014.

[5] 苏坤.管理层股权激励、风险承担与资本配置效率[J].管理科学,2015,28(03):14-25.

[6] 徐倩.不确定性、股权激励与非效率投资[J].会计研究,2014(03):41-48+95.

[7] 胡国强.高管股权激励、负债融资与企业投资行为研究[D].天津财经大学,2013.