人民币汇率变盘时点可能临近

许尧

近期人民币汇率的波动显著下降。尤其是3月份以来,USDCNY围绕6.71上下200点窄幅波动。对比过去几年人民币的大幅波动,持续如此之久的窄幅波动无疑令人奇怪。

期权隐含波动率持续下降暗示横盘结束的概率在上升

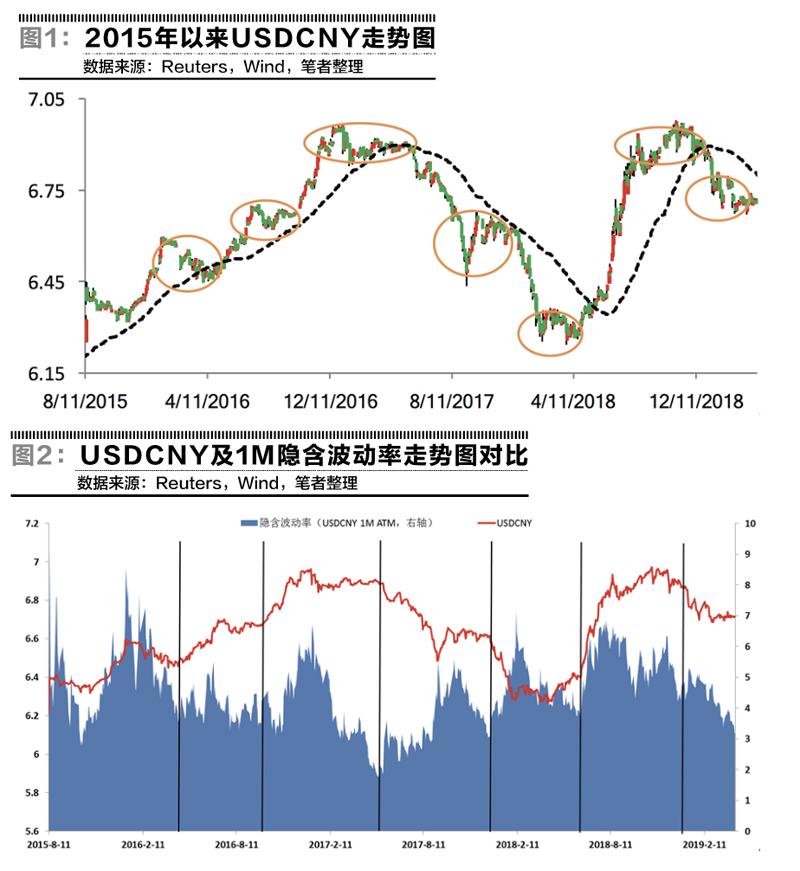

2015年“8·11” 汇改后,人民币汇率形成机制更灵活,更市场化,汇率波动更加剧烈。在过去近四年里,USDCNY可能在一个较短的时间内(例如1年左右)大幅波动,波动幅度可能超过10%,汇率维持横盘震荡的时间很短(图1)。

2015年“8·11”汇改至今,除2019年1月以来的横盘震荡外, USDCNY有六段横盘震荡区间,波幅最大3.05%,最小1.18%(表1)。区间最长持续132个交易日,最短62个交易日,时间跨度较大。

历史上的6个周期,持续时间跨度很大。但是,如果考虑到较强的市场干预力量会延缓市场出清的速度,会导致横盘震荡的时间延长。那么,一个合理的推断就是如果干預力量较小时,横盘震荡的时间就会略短。

具体观察6个区间, 2015年末、2016年末、 2018年末,USDCNY的横盘震荡持续时间明显更长;而2017年中,2018年初横盘震荡的时间明显更短。因而,从历史数据看,USDCNY窄幅波动并不会持续太久。

USDCNY在2019年1月快速下跌后,于1月23日开始横盘整理。截至4月15日,USDCNY已横盘震荡53个交易日,波幅1.58%,接近历史横盘的最短的时间。从历史经验看,横盘震荡可能在逐渐走向结束。

USDCNY横盘震荡期间,期权隐含波动率也会显著下滑。除了2016年6-10月这一段整体波动率水平较低外,其余5次横盘震荡期,隐含波动率均会逐渐降低(图3)。此外,区间内的隐含波动率最低点也会均显著低于波动率的历史平均水平,最低为1‰分位,最高也仅为43%分位。

隐含波动率出现拐点后不久,USDCNY均会向上或向下突破离开横盘区间。隐含波动率的高低对应着卖期权获得的风险补偿价格,隐含波动率下降意味着风险补偿下降,市场风险偏好上升,相应受到冲击后,市场的调整也会更为剧烈,由此导致市场价格离开横盘位置。从历史数据看,隐含波动率出现拐点后,USDCNY也会很快离开横盘区间,最短为4个交易日,最长也仅为18个交易日。这里没有考虑2016年6-10月这一段,这一段整体隐含波动率都很低,最低点出现的时间较早。

USDCNY于1月23日开始横盘震荡后,期权隐含波动率开始逐渐下滑。目前的最低点为4月11日,当日1个月隐含波动率仅为3.175,仅位于历史11.8%分位水平。较低的隐含波动率意味着USDCNY可能临近区间波动尾声。

USDCNY短期向上的可能性可能更大

无论从横盘震荡的时间,还是隐含波动率的角度,USDCNY结束横盘震荡的概率都在上升。如果USDCNY选择一个方向突破,笔者倾向于认为向上。

基本面并未对汇率构成明显支撑。一季度部分经济数据的回升,修正了此前市场对经济的悲观预期,但并不意味着宏观经济就此企稳回升。虽然3月出口大幅增长,但一季度累计增长仍然不高,并没有逆转此前的下滑趋势;进口增速仍然疲弱,PPI同比增速下滑,未来仍然可能负增,CPI剔除猪肉后,增速也仍然温和,国内需求可能并不强;社融货币同比增速回升,但很大程度受到地方债发行提前的影响,后续能否持续仍然存疑。

中美利差走阔的趋势可能逆转。一季度人民币走强,与美联储明显转“鸽”,人民币货币政策悄然收紧有关。一季度末,7天质押式回购利率月度均值已经回到2.8%以上的水平,而美联储则不断释放停止加息的信号;同时,中国10年期国债收益率再度回到3.3%,基本回到2018年12月初的水平,而同期10年期美债收益率则由3%下跌至目前的2.5%左右,处在联邦基金目标利率上限位置。由于经济增长仍然疲弱,人民银行收紧货币推升利率的可能性很低;而美联储下调基金利率的可能性依然很低,美债收益率不但难以下行,甚至存在一旦预期修正出现反弹的可能。

中美贸易谈判达成协议对市场的作用可能很有限。中美贸易谈判在2-3月取得了较大进展,市场也预期中美双方在未来达成一份协议,以解决两国持续一年的争端。从预期层面来看,即使达成协议,也只是符合当下的预期,并无额外刺激;从执行层面来看,取消现有500亿元商品25%关税的难度较大,而针对2000亿元商品10%的关税也并未征收,贸易谈判的进一步进展也恐怕难以对人民币汇率产生较大的利好。

短期资本流动方面,一是近期A股涨势放缓,市场分歧加剧,沪深股通由前期的持续净流入变为净流出;二是国内融资环境较此前有所改善,利率也出现了一定程度的下行,此前被迫去海外融资的企业重回国内融资市场,一季度,中资美元债净融资量显著小于2017年、2018年水平,由此带来的资本流入或将降低;三是二季度历是来海外上市的中资企业分红购汇较为集中的时期。由此,可以预期未来短期资本流动将出现边际变化,不一定会出现净流出,但流入的规模可能下降。

基于一个相对短期的视角,USDCNY向上突破的可能性更大。但是基于基本面、交易情绪对未来趋势的判断可能并不会立刻发生,市场价格短期走势更多的依赖事件推动。一个突发的重大事件或者重大事件的落地,都可能会打破目前均势局面,进而推动USDCNY走出目前的波动区间。从这个视角来说,中美贸易谈判的落地及年中集中购汇等,都可能成为最后一根稻草。

同时,需要强调人民币并没有长期贬值的基础,相反未来仍有继续升值的压力。一个很关键的因素是随着金融市场的开放程度不断加深,外资大量进入国内金融市场会形成长期持续的资本流入,反而会对人民币汇率形成长期的支撑。

低波动率意味着期权买入费用更低,使得买入期权的性价比更高。同时,买入期权可以获得看对方向收益的同时,控制看错方向带来的损失。虽然整体基于分析,USDCNY向上突破的概率更大,但是面对当下疲弱的国内外经济和复杂的国际贸易形势,更保守的策略是一个更好的选择。