2018年,我国机电产品进出口额创历史新高

高士旺

中国海关统计数据显示,2018年我国货物贸易保持良好增长势头,进出口总值首次突破30万亿人民币关口,达到30.51万亿人民币(约4.62万亿美元),同比(下同)增长9.7%。我国外贸进出口额在2005年和2010年分别突破10万亿元和20万亿元。

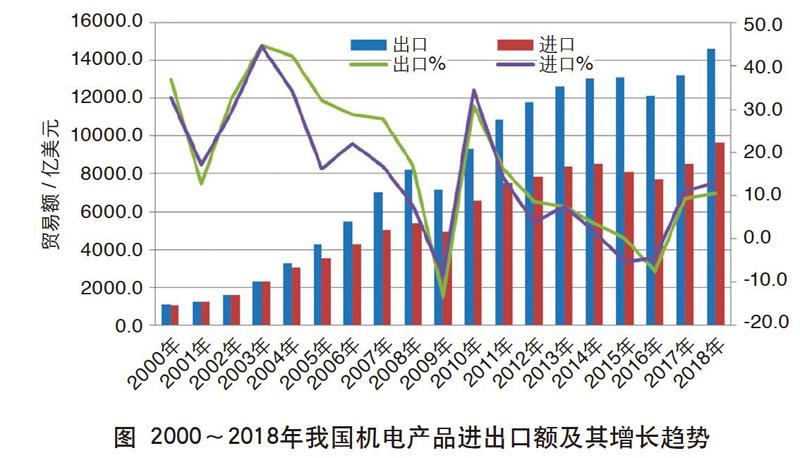

机电外贸稳定增长,进出口额均创历史新高

受全球经济增速稳定、国际市场需求回暖的推动,我国对外贸易结构转型升级深化,作为占据半壁江山的机电产品对外贸易,虽持续面临贸易摩擦冲击,但2018年进出口总额创出16.01万亿人民币的历史新高,同比增长8.8%。按美元计价,我國机电产品进出口总值为2.42万亿美元,同比增长11.5%。其中,出口额为1.46万亿美元,同比增长10.6%,占全商品出口总额的58.7%,与2017全年的58.4%基本持平;进口额为9655.6亿美元,同比增长13%,占全商品进口总额的45.2%,较2017年全年的46.4%降低1.2个百分点(见图)。

进出口稳定增长,结构持续优化

1. 市场多元化成效明显

2018年,我国机电产品对欧盟、美国、日本和韩国等传统市场出口增幅平稳,对印度、越南和墨西哥等新兴市场及“一带一路”沿线国家出口增幅高于总体水平,前十大市场合计比重较2017年降低2个百分点,出口市场持续多元化趋势。美国依然以1/5的市场份额位列我国机电产品最大出口市场,欧盟以16.8%的比重列第2位。

2. 各行业实现普遍增长

2018年,手机、计算机、汽车、家用电器、工程机械和农业机械等各细分行业出口均保持稳定增长。其中,手机及零件以1756亿美元保持我国机电出口额最大单项商品,占比为12%;计算机行业出口额为1719.8亿美元,增长8.7%;集成电路则以26.6%的增幅和846.4亿美元的出口额引领各行业。

3. 贸易方式不断优化

机电产品一般贸易出口增幅延续高于总体水平的增长态势,占出口总额的比重以年均1.3个百分点的速度持续提升,2018年,一般贸易出口比重为43.8%,与加工贸易基本持平。

4. 进口增幅连续3年快于出口

2018年,我国机电产品进口增幅高于出口增幅2.4个百分点;4951亿美元的贸易顺差,仅低于2015年5008.2亿美元历史纪录。集成电路以创纪录的3120.6亿美元进口额继续保持进口第一大类商品,占机电产品进口总额的32.3%,2274.2亿美元的贸易逆差连续第九年创出新高。

5. 大型成套工程项目备案保持增长

2018年,近200家企业在机电商会报备700余个大型成套工程项目,项目金额约2210亿美元,同比增长5.84%。其中,电力行业占过半比重,其他包括石油化工、轨道交通、通信和冶金矿山等;从区域分布看(以金额计),亚洲占比66.73%,非洲占比15.68%,欧洲占比11.03%,美洲占比6.17%,大洋洲占比0.39%;从资金来源看,61.5%依靠国内出口信贷融资,约30.8%为业主自筹。

隐忧已现,机电出口增长压力加大

尽管2018年实现了较好增长,但海关统计显示,2018年11月我国机电产品出口增幅仅为3.6%,12月出现了近两年来唯一的6.7%负增长,进口额更是连续两个月负增长。中美贸易摩擦导致贸易短期波动,部分行业订单向其他国家地区转移,全球金融紧缩趋势下的“逆全球化”和新兴市场风险加剧,新兴市场的技术性贸易措施频出,2019年我国机电产品外贸增长压力日益加大。

1. 中美贸易摩擦影响已显现

美国对华“301调查”提出的加征关税清单,涵盖信息通信设备、家用电器、电工器材、仪器仪表和机械等广泛领域,其中机电产品贸易额占2500亿美元清单总额的66.5%,占我国机电产品出口总额约10%,成为受影响突出的产业品类。美国国际贸易委员会(USITC)数据显示,2018年7月6日生效的340亿美元清单和2018年8月23日生效的160亿美元清单相关商品,自征税生效月之后,美国自华进口呈现连续同比下降,影响显现。机电商会测算的2018年秋季广交会机电外贸企业信心指数也创近3年最低,对北美市场看好的企业比重同比大幅下降16.7%。同时,美国退出“伊核协议”并恢复对伊朗的全面经济制裁,已经造成伊朗进口商违约上升导致的我国企业回款困难、运输成本飙升、结算汇路受限等问题。

2. 重点产品出口缺乏增长潜力

作为出口额最大的单类商品,尽管手机及零件出口额2018年取得了8.4%的增长,但主要受平均价格近20%增幅的拉动,手机整机(包括成套散件)出口量连续第三年同比回落,年度出口量较2015年顶峰已回落超过1亿部。研究机构数据显示,全球智能手机需求量已连续5个季度同比回落且2019年仍缺乏增长空间。

3. 部分行业订单现转移

贸易保护主义兴起、各国加大吸引制造业和国内成本上升等因素叠加,推动我国本土制造业和外资企业加速向其他国家和地区进行产能布局,做好规避风险的“两手准备”。光伏行业向马来西亚、越南和泰国等东南亚国家布局电池、组件产能均超过10吉瓦,占海外市场需求的20%以上。印度政府持续提高手机、家电等产品整机与关键零部件进口关税,吸引中国厂商在当地加大制造投入。中国海关数据显示,作为我国基础部件的集成电路,自2018年4月起,各月对印度出口额同比均大幅增长超过3.5倍。

4. 贸易救济调查对细分行业影响日益突出

据机电商会统计,2018年,我国机电产品在全球范围内遭遇28起贸易救济调查,其中新立案件16起,复审12起,涉及汽车轮毂、钢制货架、铝线缆和六角钢螺钉等广泛领域的多种产品,较2017年增加明显。另外,我国机电产品还遭遇美國“337调查”17起、“232调查”1起。调查过程中,一些国家坚持歧视性做法,国内企业出口利益严重受损,应对难度显著加大。汽车整车及零部件、光伏等产品在美国更是持续遭遇“301调查”与“232调查”、反倾销等贸易救济调查。

5. 技术性贸易措施影响日益突出

近年来,全球主要市场工业品关税水平持续降低。但世界贸易组织(WTO)的统计显示,全球技术性贸易措施通报数量上升势头明显,且发展中国家的通报数量增长突出。2018年,机电企业反映了越南、沙特等新兴国家的实验室认证、家电能效、汽车进口登检审查等领域的技术性贸易措施问题,这些正在持续增加企业出口成本和难度。

6. 企业外贸信心减弱,盈利增长承受压力

机电商会针对1100余家广交会参展企业的问卷调查与座谈显示,企业对2019年外贸信心不足,2018年秋季广交会机电外贸企业信心指数创近年最低。外需环境的变化和原材料、汇率的波动,以及行业无序竞争等因素,明显挤压了企业的利润空间,66%的受访企业利润率不足5%,长期竞争力的不足也制约了企业开拓国际市场的信心。

2019年出口小幅增长仍可期,进口额将破万亿美元

当前,国际经贸形势将更加复杂严峻,全球金融市场紧缩正在对新兴市场流动性造成冲击,中美贸易摩擦依然存在着不确定性,“逆全球化”的贸易保护主义依然在持续抬头,我国机电产品出口面临的外部压力还在加大。

不过,从内因看,我国作为全球制造中心和贸易大国,并未因外部环境的变化而发生实质的改变。我国机电产品进出口正在从量的增长转变为附加值的提升以及技术、质量、品牌和服务等方面的提质增效,由“产品国际化”迈入“企业国际化”,由货物出口为主向货物、服务、技术和资本输出相结合转变,以及由价格竞争优势向综合竞争优势转化的新发展阶段。

我国拥有全球最完整的产业链,近70种机电产品在全球出口份额保持首位,还有40余种机电产品出口份额位列全球前5名。我国企业和我国外贸的竞争优势还在持续提升,在从“贸易大国”向“贸易强国”推进过程中,国内外贸政策环境将得到持续优化,我国企业将继续加大技术创新、品牌建设和营销网络等方面投入,国际化经营能力建设将继续提升。

2019年,我国经济长期稳中向好的发展势头没有改变,围绕稳外资、稳外贸的一系列政策措施和效果将继续落实显现,为全年外贸发展营造了良好的政策环境;国际经贸形势复杂严峻,中美贸易摩擦影响持续。尽管我国的全球制造中心和贸易大国地位短期内不会发生实质改变,但出口承压明显,若中美贸易摩擦持续缓和,2019年我国机电产品出口持平或小幅增长仍可期,鼓励进口政策将推动机电进口额突破万亿美元关口。

(作者单位:中国机电产品进出口商会信息产品分会)

本文编辑:李前。联系邮箱:157720740@qq.com