主板上市公司高管薪酬结构与企业成长性的实证研究

乔宇轩

摘要:此研究對主板企业2011-2017年的数据进行实证分析,探求高管薪酬结构与企业成长性间的关系,研究发现:货币薪酬和股权激励对企业成长性有明显促进作用,在职消费支出则与企业成长呈显著负相关;企业在设计整体薪酬结构时,还应将企业规模及财务杠杆水平纳入考虑因素。此研究旨在进一步探求显性与隐性激励方式对企业成长性的影响,以提供对目前的主板上市公司来讲比较合理的优化整体薪酬结构的建议。

关键词:高管薪酬;成长性;主板

主板市场是我国资本市场的重中之重,主板企业的业绩表现总能反映我国同时期的资本市场整体状况。即使主板企业大都盈利能力稳定发展较成熟,成长性仍是其发展的灵魂,尤其是近年来主板市场成长性曾持续超过创业板,而对高管的激励是影响企业成长性的要素之一。现有的研究大都着眼于货币激励和股权激励两种独立的显性激励,而忽略了在职消费这一隐性激励方式。本研究通过对以上三种激励方式与公司成长性之间的关系展开探究,探求主板公司对高管的激励是否成效显著。

一、文献综述与研究假设

人力资本是公司创造财富的重要来源之一,而作为人力资本核心的高管更是关键。委托代理关系决定了企业须支付一定报酬给管理层,以降低信息不对称和利益不一致带来的冲突,货币薪酬无疑是最为直接和稳定的方式。McGuire(1962)对42家大型企业开展的研究发现高管的薪金报酬与销售额显著正相关。由此提出以下假设:

H1:货币薪酬激励水平与主板企业成长性之间呈显著正相关。

股价无疑是上市公司业绩的“晴雨表”,对高管进行股权激励正是将股东与管理层利益有机结合的一种长期激励机制。股权激励的实施机制和条件使得企业在人力资本的吸引和保留方面呈现优势。实行股权激励的公司的高管归属性更强,对公司的前途命运更加关注。Hall&Liebman(1998)对美国上百家最大的公众持股的公司开展的研究发现:管理层报酬与企业业绩之间显著相关,这很大程度上得益于首席执行官持有公司的股票和期权。由此提出以下假设:

H2:股权激励与主板企业成长性之间呈显著正相关。

主板公司规模大,股本较多,管理层持股比例水平较低,股东利益与高管个人利益的捆绑关系较弱,因此采用股权激励对推动企业成长作用不强。现已有研究表明主板企业更重视年金激励。于高管个人而言,主板市场公司盈利能力稳定,来自于货币薪酬的稳定报酬已非常可观,可能更看重货币薪金的价值,股权激励的吸引力较弱。由此提出以下假设:

H3:货币激励较股权激励更有助于提高主板企业的成长性。

在职消费是一种隐性激励,高管享受的在职消费不是以收益形式直接被赋予,而是公司给予高管的一种消费“权力”。这可能助长管理层的不良心理,浪费了公司资源且损害了企业价值。周仁俊等(2011)研究发现在职消费与业绩增长显著负相关。而且在职消费的支出直接或间接都不大可能会对高管形成业绩压力或使高管个人利益受到损害。由此提出以下假设:

H4:在职消费与主板企业成长性呈显著负相关。

二、研究设计

(一)样本与数据

本研究选取2011-2017年沪深主板公司为样本并进行如下筛选:剔除金融行业的公司;剔除ST股;剔除数据异常或指标缺失的公司。本研究最终获得数据样本9362个,数据均来自CSMAR数据库。数据处理使用到Excel、SPSS和StataSE 15软件。本研究对所有连续性变量均进行了5%水平的Winsorize 处理。

(二)变量定义

1.被解释变量。本研究采用主成分分析法得到可反映企业各个方面成长性水平的4个指标:总资产增长率、营业收入增长率、净利润增长率及基本每股收益增长率,计算企业成长性得分来代表企业的成长性水平。

2.解释变量。本研究中使用到的解释变量包括高管货币薪酬水平、管理层持股比例,在职消费系数。考虑到董事会、监事会及高管之间的兼任情况,选择管理层持股比例作为解释变量。

3.控制变量。本研究借鉴了以往的研究后确定公司规模、财务杠杆水平和所处行业为控制变量。

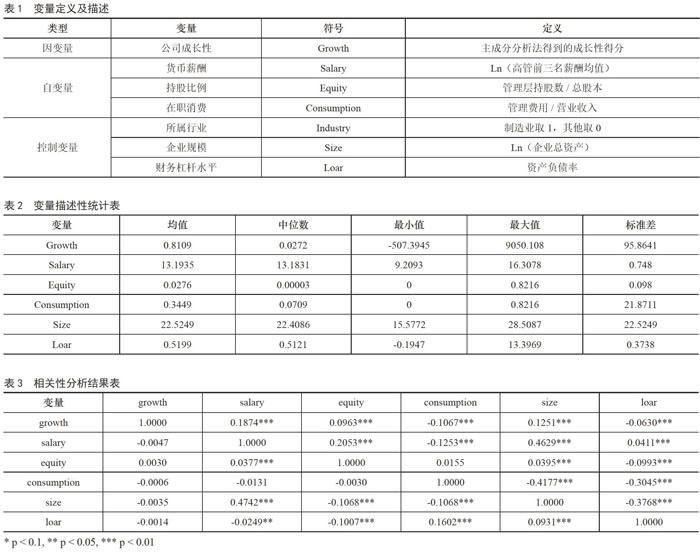

各变量具体的解释如表1所示:

(三)模型构建

为探究主板公司高管薪酬结构与成长性的关系,根据假设和变量设置建立如下回归模型:

Y=α+β1X+β2Ind+β3Size+β4Loar+ε

其中,Y为成长性得分(Growth),X为

货币薪酬水平(Salary)、持股比例(Equity)和在职消费系数(Consumption)。

三、实证分析

(一)描述性统计

如表2所示:Growth均值为0.8109,说明主板企业在各方面的增速很可观,成长性不容小觑;Salary均值为13.1935,标准差为0.748,各公司高管年薪之间的差距不大;Equity均值为0.0276,表明主板公司高管持股水平较低,这是由主板企业发展特点决定的;Consumption均值为0.3449,表明主板公司管理费用占营业收入的比例较高,在职消费可能已严重损害了企业价值而没有对企业成长发挥积极作用。

(二)相关性分析

为避免变量多重共线性对回归结果造成严重影响,本研究对涉及到的主要变量进行了相关性分析,结果如表3所示。Spearman系数表明薪金水平和持股比例与成长性间均显著正相关,在职消费水平与企业成长性呈显著负相关。企业规模和财务杠杆水平与企业成长性显著相关,表明企业成长性也会受企业规模与财务杠杆的影响。解释变量之间相关系数最大值为0.4742,解释变量间不存在严重的多重共线性。

(三)回归分析

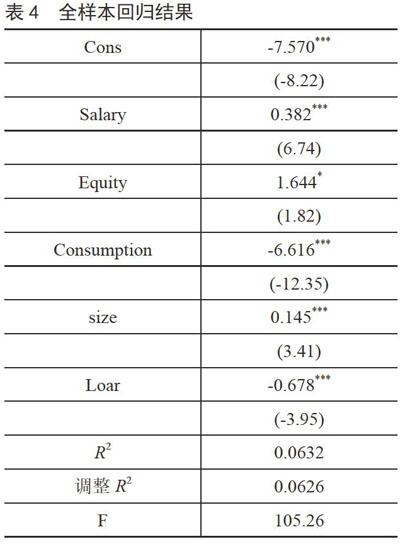

表4回归结果显示:主板公司高管货币薪金水平和持股比例与成长性间均呈显著正相关;在职消费系数与成长性间呈显著负相关,显然这部分支出没有为企业带来相应的价值回报,已成为阻碍企业成长性发展的因素。货币薪酬与持股比例的标准化回归系数分别为0.00298和0.00168,表明货币薪酬相较于股权激励对主板上市公司成长性的影响更大。

分行业回归结果显示制造业解释变量与企业成长性之间的关系比非制造业更密切,但无较大差别。企业规模和财务杠杆水平与成长性之间也呈显著相关,也是企业在设计薪酬结构时需考虑的因素。

四、结论及启示

根据研究结果,关于主板上市公司有以下结论和启示:高管货币薪酬水平与企业成长性之间呈显著正相关,适当提高高管薪金水平仍能促进企业成长;高管持股比例平均水平较低,可继续实行股权激励,加强高管个人利益与公司价值的关系,这样股权激励对高管的吸引力才可能强于货币薪酬;主板企业的在职消费水平较高,这些支出已经阻碍企业成长,说明目前的在职消费激励机制存在着很严重的问题。因此,本研究认为主板企业应当削减现行机制下的在职消费支出,重新设计在职消费机制,尤其要加强其与高管个人利益的关系,不可放任高管的“享受”心理对企业成长带来过多的价值损耗;企业的高管薪酬结构设计应适应于本企业的规模与财务杠杆水平。

参考文献:

[1]陈辉,符蓉,苏美玲.高管薪酬差距、公司成长性水平与创新投入[J].财会通讯,2017 (36):99-103+109+129.

[2]胡奕明,王悦婷.高管的薪酬结构与创业板企业的成长[J].经济研究参考,2016 (57):36-41.

[3]周仁俊,杨战兵,李勇.管理层薪酬结构的激励效果研究[J].中国管理科学,2011,19 (01):185-192.

[4]Hall,Brian,Jeffrey Liebman.Are CEOs Really Paid like Bureaucrats?[J].Quarterly Journal of Economics,1998 (3):653-691.

[5]Mcguire,John-S-Chiu,Alvar-O-Elbeing.Executive Income,Sales and Profits[J],American Economic Review,1962 (9):753-761.