美国国际集团(AIG)危机案例分析

张金凤

摘要:美国次贷危机的爆发犹如一次大地震,引发了国际金融市场的剧烈震荡。由于金融资本市场的强烈关联性,国际保险业也受到了不小的震荡。美国国际集团(American International Group,简称AIG)作为当时保险业的巨头,未能在金融危机中保全自己,受到了很大的冲击,出现了觉資金缺口,走到了破产的边缘,最终被美国政府交相接管。美国国际集团(AIG)危机的爆发引发了各方的关注,危机爆发的背后存在的金融风险管理问题值得我们深究。本案例就美国国际集团(AIG)危机对我们的启示进行了探讨。首先,本案例对与这次危机有关的概念进行了分析,包括:信用违约掉期等;其次,概括分析了美国国际集团(AIG)的规模、主要业务等,阐述了美国国际集团(AIG)的发展历程以及走进危机的过程;再次,解释了美国国际集团(AIG)危机的原因;最后,总结了这次危机带给管理者的启示。

关键词:美国次贷危机 次级债 信用违约掉期

一、案例内容

(一)引言

美国国际集团发展首先是从亚洲开始,随后到美洲,之后又开发了欧洲市场。业务遍布全球,并且在美洲欧洲市场均有上市。

(二)美国国际集团发展过程

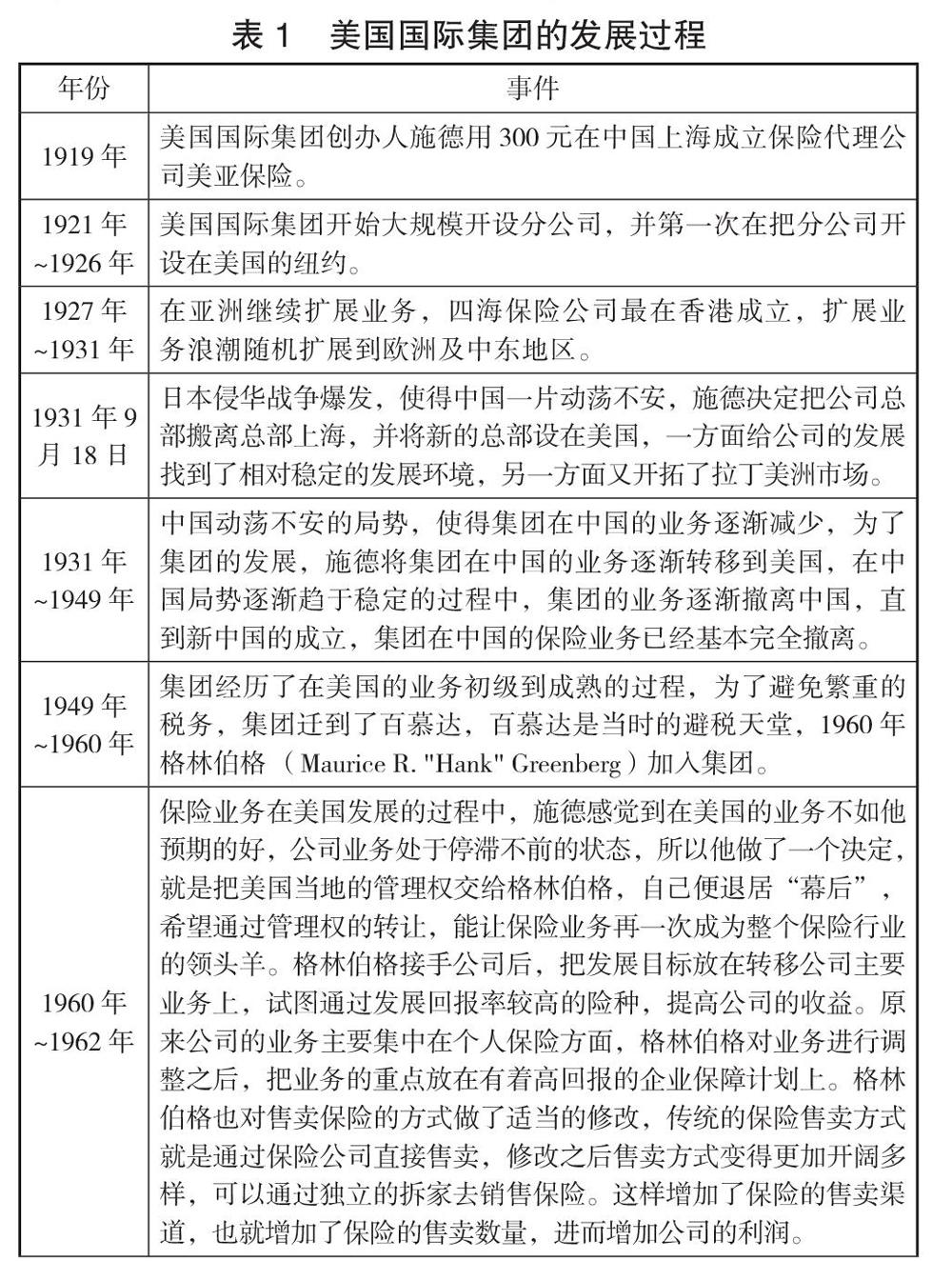

美国国际集团是历史最悠久的金融服务以及保险公司之一,经历了89年发展的光辉历程。其发展过程见表1。

(三)美国国际集团危机过程

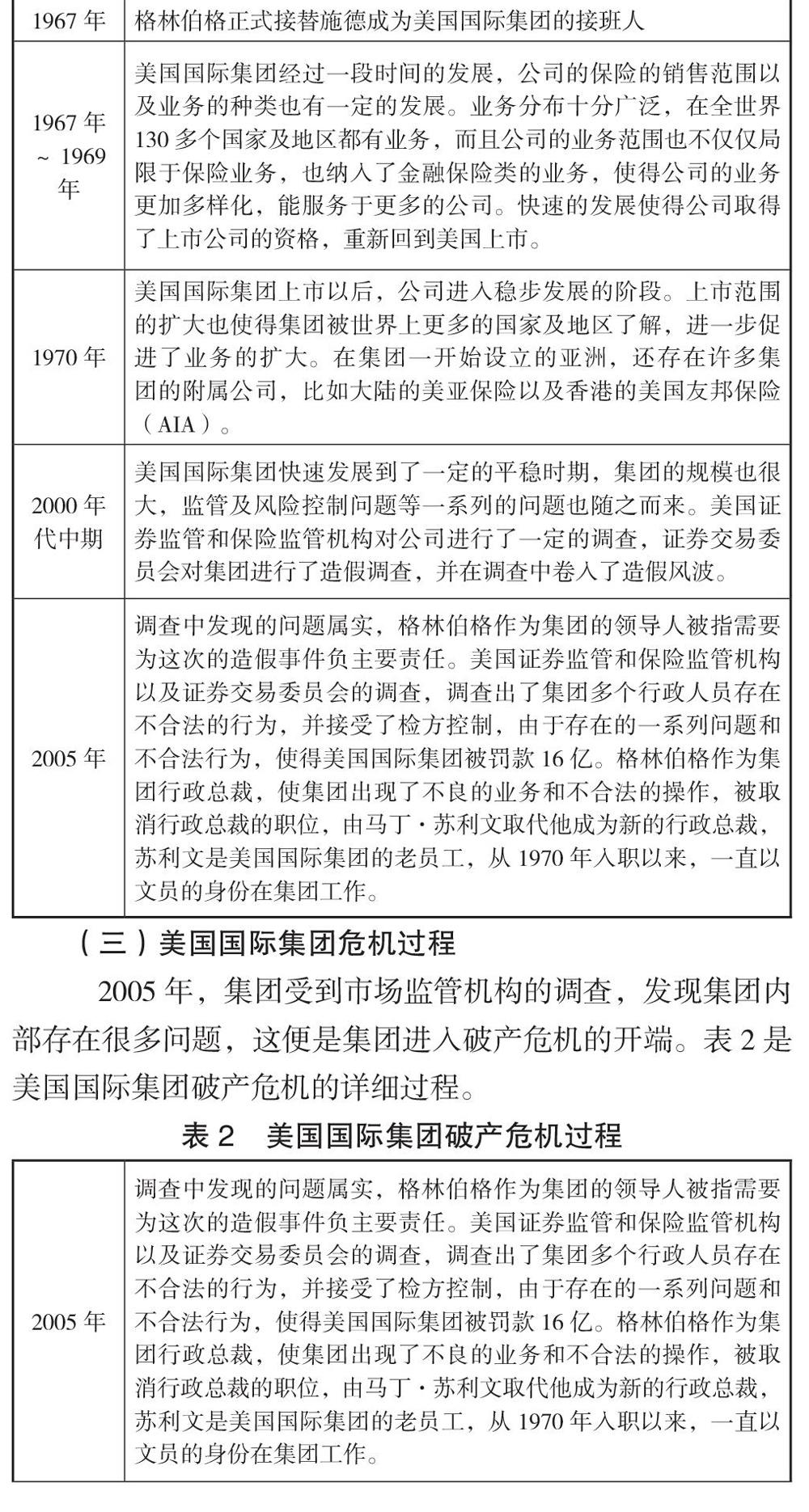

2005年,集团受到市场监管机构的调查,发现集团内部存在很多问题,这便是集团进入破产危机的开端。表2是美国国际集团破产危机的详细过程。

二、启发思考题

一是从实际分析美国国际集团的发展过程以及他发生破产危机的过程;二是分析美国国际集团破产危机的外部因素及自身原因;三是总结美国国际集团破产危机带给我们关于金融风险管理的经验,以及在以后的管理中的启示。

三、分析思路

一是分析美国国际集团危机事件的背景、原因;二是从理论上分析美国国际集团危机事件中的导致风险事件实质性因素;三是结合案例分析美国国际集团采用何种风险管理措施能够有效管理面临风险;四是从美国国际集团的破产危机对我国保险行业的启示。

四、理论依据与分析

(一)理论依据

一是金融风险管理理论。二是信用风险管理理论。三是宏观分析理论。

(二)具体分析

1.分析美国国际集团破产危机的外部因素及自身原因。(1)外部因素。第一,宏观环境方面,美国次贷危机引发的一连串的金融系统的危机。金融系统是一个各个环节相互紧密联系的大整体,这个系统的基础便是与实际消费和产品生产相关的业务,由此可见,当时的环境中资产的泡沫是极大的,所以危机爆发之后对公司的财务冲击是很大的。如此一来,美国国际集团投资于抵押的金融衍生产品不合理现象严重,导致其在信用违约掉期上遭受的损失不断加重。集团在2008年的复兴计划由于次贷危机的爆发将很难实现。使情况更加雪上加霜的是金融市场没有一点动力,投资者的没有信心投资,导致股票持续下降,使得本就很困难的财务状况更加困难。第二,标准普尔降低集团的信用评级。2008年9月12日,美国国际集团的股价暴跌31%,标准普尔信用评级公司对集团发出降级警告,信用级别的降低使得集团在筹资方面举步维艰。第三,集团监管的缺失。次级债作为新兴的债务形式,一经推出就得到人们的青睐,但是与之相关的各种法律和监管还不到位。(2)自身原因。首先是没有很强的风险防范意识。信用违约掉期市场本来就存在着一定的风险,其一,它不受政府的监管,其二,这种交易还是新兴的交易方式,没有公开的记录和正轨的监管机构。美国国际集团存在着一定的侥幸心理,没有重视风险控制管理措施的制定。其次是资金管理不到位,资金运用不合理。由集团的发展过程以及进入破产危机的过程发现,集团进入危机的原因并不是因为其主营业务—保险业务,而是由于其衍生金融产品,集团并没有对这部分资产的风险进行很好的控制,没有风险控制的意识。作为美国最大的保险公司,美国国际集团在传统的保险业务方面做的风生水起,为了公司更好的成长,公司为大量的金融衍生产品提供保险服务,包括风险很大的次级债产品等。2008年处于经济泡沫时期,抵押债券能实现很高的利润额,远远高于对房屋、个人安全、财产的担保利润,所以利润的驱使使得公司大量担保该债券,使得大量资金投资抵押债券,导致公司财务紧张。另一方面,公司出售了很多子公司,包括一家信用违约掉期公司。

2. 美国国际集团破产危机带给我们关于金融风险管理的经验,以及在以后的管理中的启示。(1)培养能准确对信用进行评级的信用评级机构。由于次级债有着高风险的特性,次贷也有着很复杂的设计,所以信用评级公司的存在以及评级的准确性和有效性就至关重要。(2)健全保险行业的各种投资渠道、信用评级以及市场监管机制。(3)企业必须树立风险管理的意识,合理安排资金的运用。企业管理者必须要有大局意识,不能只要求个体的风险控制,要从全局出x发,把握整体风险。在资金分配上,要综合考虑资产的流动性、安全性以及营利性,寻求最合适的资金投资组合,分散企业风险。

五、关键要点

(一)关键点

本案例结合理论对比分析美国国际集团破产危机事件发生过程,探讨公司发生危机的原因以及解决对策,根据原因的分析总结经验和启示。

(二)关键知识点

围绕风险管理理论,分析风险主体选择风险管理方法,动因与调整。在本案例中存在的市场风险、信用风险、流动性风险等是如何导致美国国际集团进入破产危机的。

(三)能力点

洞察力与分析能力、多方面思考问题的能力以及灵活运用所学知识的能力、把知识运用到实际分析中的能力。

(作者单位:青岛大学)