基于现金流量折现模型的企业价值评估

宋媛媛

摘要:随着生态文明建设的不断推进,环保行业迎来了黄金发展时期,越来越多的投资者开始关注环保企业。本文采用现金流量模型评估启迪桑德的企业价值,结果表明其每股价值和股价相差无几,对投资者进行合理投资有一定的参考价值。

Abstract: With the continuous progress of ecological civilization construction, the environmental protection industry has ushered in the golden period of development. More and more investors are paying attention to environmental protection enterprises. The paper uses the cash flow discount model to evaluate its corporate value. The results show that the stock price of Tus-sound is nearly as much as the actual per share price, which has some reference value of investing rationally for investors.

关键词:现金流量;企业价值评估;资本成本

Key words: cash flow;corporate valuation;capital cost

中图分类号:F253.7 文献标识码:A 文章编号:1006-4311(2019)08-0050-03

0 引言

在我国社会主义事业建设“五位一体”的总体布局中,一直在推进生态文明建设,随着环保政策的陆续出台,环保税的征收、生态环境部的设立、环保攻坚战的提出等,都对我国环保行业的未来发展具有深远积极的意义,也表明了我国布局建设美丽中国的决心。环保行业由此迎来了黄金发展时期,环保企业拥有良好的市场前景和发展机遇,更多的投资者开始关注环保企业。本文采用现金流量模型,对启迪桑德的企业价值和股价进行评估,以期对投资者进行合理投资有一定的参考意义。

1 现金流量折现模型

1.1 现金流量折现模型的基本理论

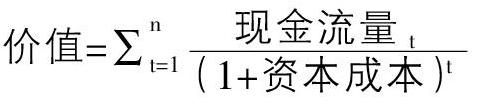

现金流量折现模型在价值评估中使用范围最广,该理论认为任何资产的价值都可以使用现金流量折现模型来估价。模型的基本公式:

“现金流量t”代表第t年的现金流量,“资本成本”是计算现值使用的折现率,时间序列“n”是指产生现金流量的时间。

1.2 现金流量折现模型的选择

依据现金流量的不同种类,可分为股利现金流量折现模型、股权现金流量折现模型和实体现金流量折现模型三种。实体现金流量折现模型避免了股利政策变动和资本结构调整对现金流产生的影响,因此,本文选用实体现金流量模型作为价值评估模型。由于预测无限期现金流量的数据比较困难,大部分估值都会将预测的时间分为两个阶段,即详细预测期和后续期。

实体价值=预测期实体现金流量的现值+后续期价值的现值

2 现金流量折现模型的应用

2.1 启迪桑德的公司简介

启迪桑德环境资源股份有限公司(以下简称:启迪桑德)成立于1993年10月11日,是中国大型专业环保上市公司(股票代码000826),长期致力于废物资源化和环境资源的可持续发展。公司致力于发展成为一流的全产业链综合环境服务商,公司主营业务涉及固废处置、互联网环卫、再生资源回收与利用、水务业务、环卫专用车辆及环保设备制造等诸多领域,公司集投资、研发、咨询、设计、工程建设与系统集成、设备制造、运营维护于一体,拥有完善的产业链条。

2.2 现金流量的预测

2.2.1 历史现金流量

本文根据启迪桑德公布的财务报告中相关报表的指标数据,将传统的财务报表调整为管理用财务报表,计算编制出2013-2017年的实体现金流量表,见表1。其计算公式为:企业实体现金流量=税后经营净利润+折旧与摊销-经营营运资本增加-资本支出;资本支出=净经营长期资产增加+折旧与摊销。推导出企业实体现金流量=税后经营净利润-(经营营运资本增加+净经营长期资产增加)。

2.2.2 未来5年现金流量预测

①营业收入。

销售收入的预测是估计预测期现金流量的关键,大部分的报表项目和销售收入的比例都控制在一定的比例范围内。由表1可见,2013-2017年启迪桑德的营业收入在稳步提升,公司营业收入增长率和行业增长率基本保持同步。2011年以来,环保板块业绩高速增长,板块整体的营收增速在18%以上,复合增长率达到22.92%。通过东方财富网统计的26家机构关于启迪桑德的盈利预测数据,未来3年的营业收入增长率在25-40%之间,本文保守估计2018-2020年营收增长率为25%。根据竞争均衡理论可知,国内的环保行业隨着竞争加剧,销售增长率和利润增长率会逐渐下降。本文预测2021年营业收入增长率为20%,2022年营业收入增长率为15%,2022年以后进入永续增长期,营业收入增长率为8%,趋于宏观经济的名义增长率。

②税前营业利润。

根据2013-2017年现金流量表可见,营业成本、销售费用、管理费用、税金及附加和营业收入保持稳定的比例关系,资产减值损失、投资收益、资产处置损益、其他收益通常不具有可持续性,在预测未来现金流量时本文未进行预测。本文以近三年税前营业利润率的平均值20.78%来预测未来2018-2020年的税前营业利润,2021年和2022年随着行业进入成熟期,本文保守估计2021年、2022年的税前营业利润率为15%。

③经营营运资本增加。

在进行企业价值评估时,根据持续经营假设,各项经营流动资产和经营流动负债与营业收入保持稳定的百分比关系,故选用 2015-2017年经营流动资产占比的平均值105.35%来预测未来5年的经营流动资产,以近3年经营流动负债占比的平均值51.28%来预测2018-2022年的经营流动负债。

④净经营长期资产增加。

根据启迪桑德2013-2017年的历史数据可见,由于启迪桑德在不断的扩大公司业务规模,加大各主营业务的投资建设,其经营性长期资产呈逐年上涨的趋势。本文选用近3年经营性长期资产占营业收入比例的平均值204.69%来预测2018-2020年经营性长期资产。随着公司的业务高速增长趋于成熟稳定,经营性长期资产的投资会稳步降低,本文保守估计2021-2022年经营性长期资产占营业收入的比例为150%。经营性长期负债保持稳定的比例,因此选择近3年占比的平均值2.81%来预测未来 5年的经营性长期负债。

⑤其他估算和假设。

目前启迪桑德的所得税为15%,假定未来依然按15%计税。营业外收入和营业为支出并非是企业经常性业务,故在预测未来现金流量时未考虑。

本文选取2017年12月31日作为预测基期对启迪桑德进行企业价值评估,通过对部分财务数据的分析和预估,可以计算出该公司2018-2022年的现金流量,见表2。将各年现金流量折現加总得到预测期的现值:

预测期现值= -732,830,551.96-4,400,470,765.32 -5,211,358,083.05+ 4,379,350,855.67 -914,727,928.50

=-6,880,036,473.17

2.3 加权平均资本成本估计

2.3.1 权益成本的估算

本文采用资本资产定价模型来估计启迪桑德的权益成本,其计算公式:Rs=Rf+?茁×(Rm-Rf)。其中Rf表示无风险利率;?茁表示该股票的贝塔系数;Rm表示平均风险股票报酬率;Rm-Rf表示市场风险溢价。

①无风险利率。一般认为政府债券是没有违约风险的,在运用资本资产定价模型时,通常选取政府债券作为无风险利率。普通股是长期的有价证券,政府的长期债券期限长、利率波动较小,在计算股权资本成本时选择长期政府债券的利率比较适宜。本文采用2018年9月10日发行的5年期凭证式国债利率4.27%,即无风险利率Rf=4.27%。

②市场风险溢价。由于股票收益率受影响的因素很多,较短的时间跨度所提供的风险溢价比较极端,无法反映平均水平,因此应选择较长的时间跨度,将经济繁荣时期和经济衰退时期都包括在内。本文在计算平均收益率时选取了2000-2017年深证指数收盘点数为基础计算平均市场收益率。经计算,收益率的算术平均数为17.65%,几何平均数为=9.83%,由于几何平均数是年收益率的复合平均数,能更好地预测长期的平均风险溢价,因此,本文采用几何平均数来估算市场风险溢价,Rm-Rf=9.83%-4.27%=5.56%。

③β系数。β系数用来度量一项资产系统风险的指标,本文采用回归直线法来计算贝塔系数。选取1998-2017年的年收益率与同期的深证指数的年收益率进行线性回归得到β值为0.66。

根据资本资产定价模型计算的权益成本:Rs=4.27%+5.56%×0.66=7.94%。

2.3.2 债务成本的估算

根据启迪桑德2017年的资产负债表,长期借款和应付债券合计数为5,414,259,512.75元,当期财务费用436,869,941.23元,可粗略得出公司的债务资本成本4.01%,税后债务成本=4.01%*(1-15%)=3.41%

2.3.3 计算加权平均资本成本

根据启迪桑德2013-2017年的财务报表,计算得到过去5年资产负债率的平均值为52.86%,可以粗略估计负债占资本总额的比例为52.86%,所有者权益占资本总额的比例为47.14%。

加权平均资本成本=52.86%×3.41%+47.14%×7.94%=5.55%

2.4 企业价值

上文已估算出预测期现金流量的现值,接下来只要预测后续期现金流量的现值,就能计算出启迪桑德的企业价值。

3 结论

通过运用现金流量模型,评估得出启迪桑德的每股价值为33.58元,公司2017年最后一个交易日的股票收盘价为33.02元,评估的每股价值和实际价格偏差不大,说明现金流量模型在企业价值评估中具有可行性,评估结果对投资者有一定的参考价值。由于在评估的过程中,需要结合企业和行业的特性以及发展趋势等方面,在评估方法的选择、财务指标的选取、参数的预测等因素上带有一定的主观性,可能会使评估结果不完全准确。

参考文献:

[1]李文颖,马广奇.自由现金流量折现模型在企业价值估值中的应用——以三一重工为例[J].财会通讯,2014,11(5):40-41.

[2]林颖华.基于自由现金流量表的电商企业投资价值分析[J].财会通讯,2018(5):3-6.

[3]顾中元,顾水彬.基于FCFE折现法的电商企业价值评估研究——以苏宁云商为例[J].商业会计,2018(8):21-24.

[4]中国注册会计师协会.财务成本管理[M].中国财政经济出版社,2018.

[5]韩兴国,刘瑞芳.基于自由现金流量折现模型的上市公司价值评估-以伊利股份为例[J].价值工程,2018(23):95-98.