公募基金半年考榜单出炉总规模13.32万亿,半年增逾3100亿

吴金炀

从各类型基金上半年规模变化看,股票型基金总规模一举突破万亿大关,截至6月底,开放式股票型基金规模合计达到1.05万亿,创出历史新高。

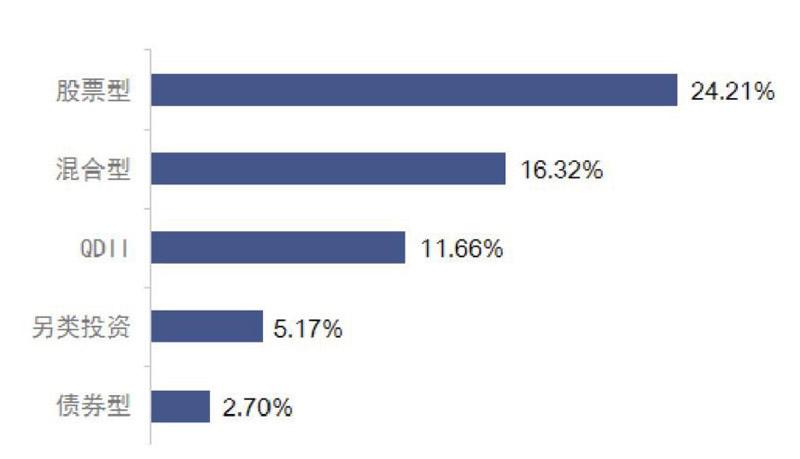

上半年公募基金业绩揭晓。据统计,上半年公募基金表现抢眼,各类基金平均收益率悉数收红。中国基金指数总涨幅是11.62%;股票型基金收益率是24.21%,混合型基金收益率是16.32%,债券型收益率是2.70%,QDII收益率是11.66%,货币型收益率是1.29%。共有134家公募基金管理人旗下5653只公募基金,合计规模约为13.32万亿元,比去年底的13.005万亿元增加了3124.05亿元。

从各类型基金上半年规模变化看,股票型基金总规模一举突破万亿大关,截至6月底,开放式股票型基金规模合计达到1.05万亿,创出历史新高。主动股票型基金中,易方达消费行业以56.33%的收益排第一、银华农业产业、鹏华养老产业以55.47%、54.70%排第二和第三。值得一提的是,今年上半年主动股票型基金以25.08%的平均收益率跑赢了大盘。

不仅股票型基金规模增长较多总规模达到1.05万亿,混合型基金上半年也较年初增幅达到18%。混合型基金方面,易方瑞达的收益率最高,高达55.66%,富国消费主题和前海开源中国稀缺资产以58.10%、57.91的收益率位居其后。混合型基金中银华消费主题分级、景得长城内需增长贰号、汇安丰泽等收益率排名前20的产品,收益率都超过50%

此外,债券型基金表现也相当出色,上半年规模增大到2.78万亿,增幅14.88%。

货币市场基金上半年规模缩水严重,6个月时间减少4284.58亿元,缩水比例达到5.65%,6月底货币基金总规模为7.7万亿。

非货币规模排名,易方达、华夏、博时排前三

据统计,从管理规模来看,在134家公募基金中,易方达基金以3187.57亿元的管理规模排名第一,也是唯一管理规模超过3000亿元的公司。华夏基金和博时基金紧随其后,管理规模分别为2762.03亿元和2692.69亿元,差距不大。规模在2000亿元以上的还有南方基金、嘉实基金、汇添富基金和中银基金。整体来看,排名前十的基金公司的资产净值规模合计占基金行业资产规模的41.18%,平均规模为2307.78亿元。

19家基金公司缩水

几家欢喜几家愁,总体看来,135家基金公司中有49家基金公司规模排名较年初出现上升,另有16家持平,70家下降。下降名次较多的是嘉合,较年初缩水7个亿,下降14名。此外,中金、北信瑞丰、江信和国都证券均分别下降了11名。

尽管有70家基金公司规模排名位次下滑,但在规模(剔除货币和理财基金)变化幅度上来看,只有少数基金公司出现缩水。其中缩水幅度较大的有,金鹰基金较年初缩水35亿,广发基金缩水30亿,中金缩水22亿、海富通缩水19亿。

值得注意的是,缩水严重的基金公司同时伴随的是基金经理的“出走”。据统计,年初至今公募基金已有129位基金经理,涉及70家基金公司。其中广发基金年初至今已有7位基金经理离职,离职人数最多,汇添富基金、東方基金旗下均有5位基金经理离职。

消费主题基金领跑

今年上半年,市场对股市、债市的预期有如坐过山车。第一季度相对乐观,第二季度转为相对保守。在主要指数中,上半年表现最好的是上证50,涨幅达27.80%,沪深300指数涨幅达27.07%,上证综指涨幅为19.45%,深证成指、创业板指的涨幅分别为26.78%、20.87%。在这样的市场环境下,权益类基金普遍取得较好成绩。

在行业板块方面,截至6月30日,在约30个中信一级行业中,农林牧渔和食品饮料分别以40.29%和38.98%的涨幅位居板块涨幅前2位。受此影响,配置以上板块的基金今年上半年表现整体突出,主投消费、农业、食品等领域的基金业绩表现不俗。上半年表现最好的行业指数分别是白酒行业指数。招商中证白酒指数分级B与鹏华酒分级B的涨幅均超过140%。此外,表现较好的消费主题基金还有银华消费分级混合、易方达消费行业股票和汇添富中证主要消费ETF联接。

消费是一个永恒的投资主题,衣食住行是人类社会最基本的需求,具有很长的生命周期,加上消费升级的总体趋势,未来行业将会不断涌现出好的投资机会。汇添富中证主要消费ETF以58.11%的收益率领跑其他基金。

2019年7月1日起《上海市生活垃圾管理条例》正式生效,标志我国绿色发展、可持续发展开始深入广大群众。随着启动城市的增加,将极大促进环保产业发展。

在万得医疗主题基金分类全部75只基金中,表现较好的分别是博时医疗保健行业A、融通健康产业和广发医疗保健,收益分别是51.90%、49.94%和45.53%。

未来可期,下半年以权益性投资为主

融通中国风1号基金经理彭炜认为我们所处经济周期与投资时钟的关系,他认为目前我们正处于宏观经济从衰退期象限逐步过渡到复苏期象限的过程中,所体现出来的特点是:逆周期政策加码叠加流动性维持宽松,有利于大类资产向权益型配置倾斜。

汇丰晋信基金宏观及策略分析师闵良超认为,从估值角度看,经过5、6月的调整之后,当前位置的权益资产重新变得很有吸引力。“我们的整体思路是提高权益的仓位,同时运用PB-ROE策略更多地通过自下而上的研究来获得超额收益。”

上投摩根基金认为,自2017年底的中央经济工作会议以来,淡化GDP增长目标,重视GDP增长质量就成为决策层对经济增长的核心要求。从上半年经济增长数据看,整体经济结构调整趋势十分确定,新兴经济增长动能突出。数据显示,上半年工业战略性新兴产业、高技术制造业等行业增加值均大幅好于规模以上工业平均。政策工具箱丰富,下行风险可控。

国海富兰克林基金表示,综合考虑外围不确定风险、流动性、公司盈利趋势三个因素,对未来3-6个月股票市场保持适度谨慎,在此市场背景下,配置策略应以防御为主,提高深度价值类和稳定成长类比例,降低高成长类比例,重点关注权益性资产一些质地优良的行业龙头公司未来有望继续创下新高。点关注权益性资产一些质地优良的行业龙头公司未来有望继续创下新高。