企業投資經營系列談新個稅法下「費用報銷」大有學問

劉鐵華

新個稅法增加了專項附加扣除的規定,但扣除金額畢竟有限,有些聰明的小夥伴就想出了很多節稅的點子。比如,對於房租支出,個稅法的限額是800~1500元(人民幣,下同)每月,金額較低,有些人就提出,不要申報到個人所得,直接把發票拿到企業來「報銷」不就得了,也沒有限額。

貝斯哲在此負責任地告訴各位,「報銷」的學問很大,「報銷」並不代表不需要繳納個人所得稅!

不是所有的報銷都可以拿來抵扣企業所得稅

「報銷」存在兩個含義,一是企業把錢給到報銷人,另一個則是財務拿到發票可以在企業所得稅前進行扣除。

第一層含義通常沒有問題,只要企業制度允許,可以通過報銷的方式把款項還給報銷人,但第二層含義就未必全部可以實現。由於大陸「財稅分家」的特色,有些即使在利潤表上可以體現的費用,實際上根據企業所得稅法及其他相關法規,卻不得進行扣除或者可扣除但金額有限。

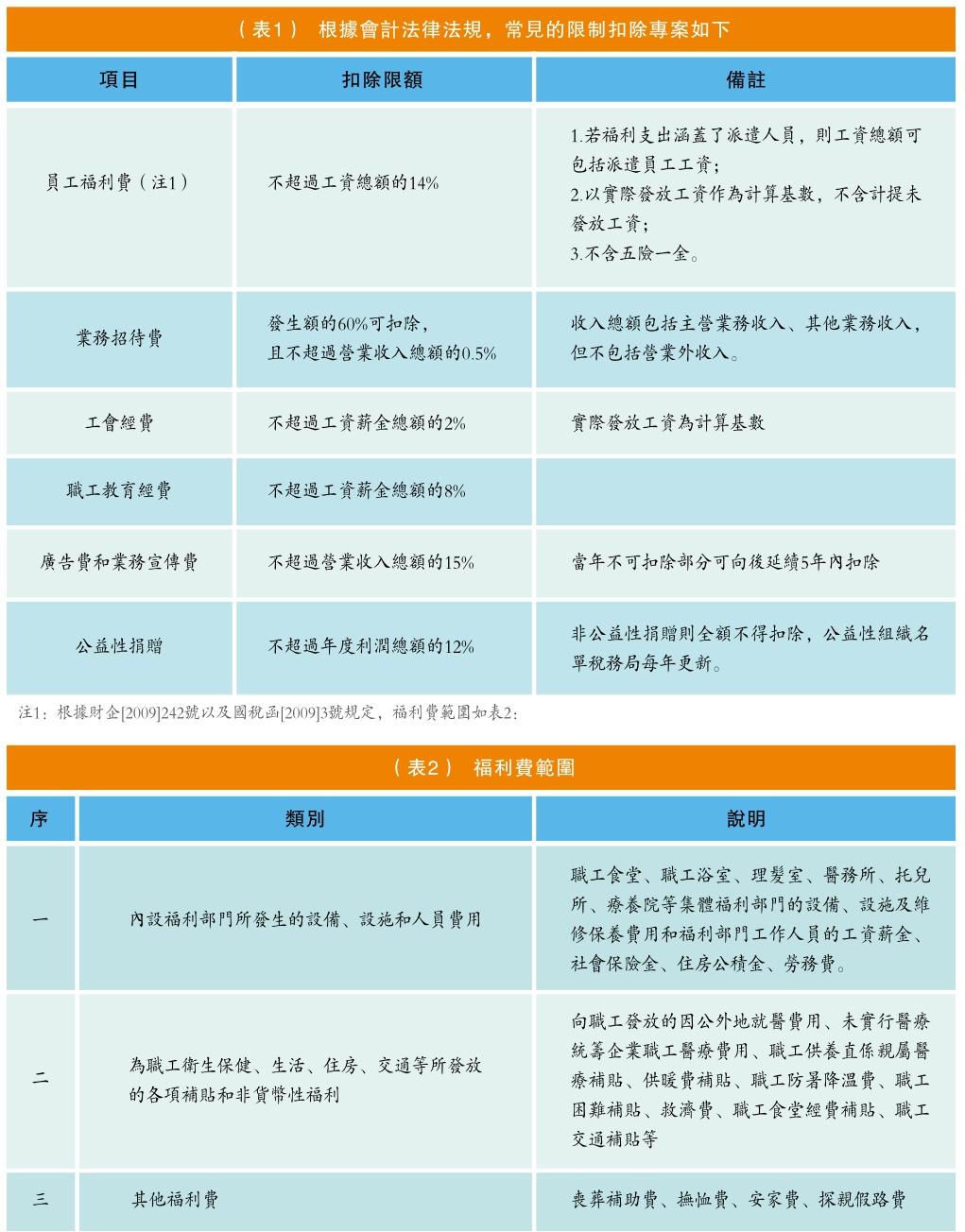

根據會計法律法規,常見的限制扣除專案(見表1)。

福利費強調的是「最低生活保障、集體福利」,我們文首所列舉的員工房租支出項目,並不包含在內(見表2)。不單如此,會計制度對於企業的費用支出管控還是相當嚴格的。比如老闆或員工請客戶吃飯,按照業務招待費進行報銷,發生額的60%可扣稅,但不得超過營業總收入0.5%。假設企業年銷售1,000萬元,上限是5萬元,可報銷的業務招待費一年的限額只有83,333.33元,確實少了一些。

個別報銷專案存在被徵收個人所得稅的風險

最新修訂的《個人所得稅法實施條例》第八條規定:「個人所得的形式,包括現金、實物、有價證券和其他形式的經濟利益。」

故,即使企業為某位員工租賃房子,且房租由企業直接付給房東,但實際上,員工個人屬受益者,應繳納個人所得稅,屬於與任職有關的收入,為工資薪金所得。

如果,企業租賃的房子為員工宿舍,租金是否還會被認定為員工收入?這裡存在一定的爭議。根據財企[2009]242號以及國稅函[2009]3號規定,宿舍支出限於企業內部設立的宿舍,即為工廠性質的員工宿舍,若為向其他人租賃的宿舍,稅法並未明確。但可以肯定的是,若企業僅為某一位員工租賃宿舍,被認定為個人收入的可能性極高。

此前一直被熱議的話題——「月餅稅」,和上述房屋租金原理相同,即企業贈送給客戶個人的月餅,可按照交際費進行限額扣除。但如接受月餅的個人非企業員工,按個稅法規定,企業需要代扣個人所得稅,屬個稅中「其他所得」專案,稅率為20%。

當然,這裡所講的是稅法理論上的「應該」,實務中稅務機關並未嚴格執行,很大原因在於徵稅金額較小,對徵稅環境的影響有限。

因專項附加扣除金額低,外籍人員採用津補貼政策是否可行?

根據新個稅法規定,房租支出的限額為每月800~1500元。但對於北上廣深等一線城市,為企業高管租賃房屋,此限額遠遠不夠。有些外籍管理人員因此考慮利用財稅【2018】164號《關於個人所得稅法修改後有關優惠政策銜接問題的通知》規定,3年內可以在專項附加扣除與津補貼政策中二擇一的方式,因此選擇利用財稅字〔1994〕20號文的外籍個人津補貼免稅政策,將高管的房租列入員工不徵稅收入,借機突破專項附加扣除中最高1500元每月的租金限制。

此方式操作的可能性有多大?我們先了解一下20號文關於津補貼的優惠政策及其核準程式:

20號文規定的免征個稅的專案如下:

(一)外籍個人以非現金形式或實報實銷形式取得的住房補貼、伙食補貼、搬遷費、洗衣費。

(二)外籍個人按合理標準取得的境內、外出差補貼。

(三)外籍個人取得的探親費、語言訓練費、子女教育費等,經當地稅務機關審核批准為合理的部分。

……

上述免稅優惠專案,是否只要申請即可優惠?不管是國稅發【1997】54號及財稅【2004】29號,對於20號文中外籍人員可享受的津補貼優惠政策,無一例外都特別強調「稅務機關核准並確認」這一前提,且要求提供相關憑證。假設有企業為外籍高管申報的個人所得額每月不足1萬元,但申請的房租支出為每月5,000元,以及子女教育、探親費等,加總每月達8,000元,試問,享受如此高待遇的人員,月薪只有1萬元,是否合理?想必核准的幾率會很低。

綜上所述,我們可以得到如下結論:

1.員工報銷的專案,若屬企業經營正常合理業務相關支出,如差旅費、交通費等,可全額在企業所得稅前列支,且不用認定為員工個人收入繳納個稅;

2.報銷員工個人住宿費用,不屬於福利費所要求的「集體福利、最低生活保障」,應按個人工資薪金繳納個稅。若為外籍人員,可申請20號文規定的免稅補貼,但需要稅務核准,從實務操作來看,全額核准的難度較大;

3.員工旅遊支出按照稅法規定,不能按照福利費進行扣除,理由是不屬於員工最低生活保障性質的福利費支出。嚴格來說,應將旅遊費支出平均到員工個人,依工資薪金收入繳納個稅;

4.那些以報銷方式進行的個人所得稅規劃,會出現「企業可報銷,但不能稅前扣除」的可能。說白了,其實質就是企業用企業所得稅來替換了員工個人所得稅的繳納(當然,可以在某種程度上降低了社保繳納的標準);

5.個稅新系統已經有條件進行大數據分析,就如同此前的金稅三期,過低的個稅申報基數,只會讓違法行為更容易暴露。在提倡合規的時代下以及「減稅降費」的大勢前,企業要做的就是合法合規。