禽蛋供应偏紧格局依旧后期价格高位震荡上行

虞华

摘 要:猪价仍在上涨途中,“火箭蛋”已来势汹汹,在产能淘汰、高温天气及生猪非洲猪瘟疫情多重因素支撑下,禽蛋市场看涨情绪浓厚。7月20日, 全国主产区蛋价突破9元/kg,零售价已破5元/500g,期货价格更是站上近五年的高点。从目前来看,非洲猪瘟导致的猪肉供应偏紧,也在一定程度上刺激了鸡蛋价格上涨。整体来说,在经历了春节前后、清明节前后、梅雨季节期间等几个阶段的淘汰,目前适龄老鸡的可淘汰量已处于偏低水平,但肉鸡和鸡蛋两个产业还是受自身供需规律影响,鸡蛋价格一般在国庆节前达到高峰,今年鸡蛋上涨的势头至多持续到国庆节。

关键词:禽蛋价格;非洲猪瘟;环保压力;市场风险;供给侧改革

猪价仍在上涨途中,“火箭蛋”已来势汹汹,在产能淘汰、高温天气及生猪非洲猪瘟疫情多重因素支撑下,禽蛋市场看涨情绪浓厚。7月20日, 全国主产区蛋价突破9元/kg,零售价已破5元/500g,期货价格更是站上近五年的高点。

1 1~7月国内禽蛋市场变化总体特点

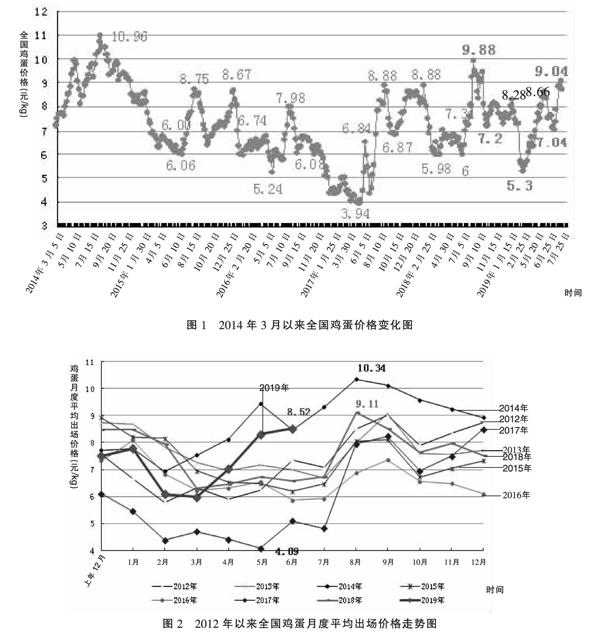

2019年1~7月鸡蛋价格走势基本可以分为5个时期:一是高位上行期(1月上半月):全国主产区蛋价从年初的7.50元/kg涨到1月15日的8.28元/kg;二是断崖式下跌期(1月中旬~2月下旬):1月15日至2月25日,短短40天蛋价由8.28元/kg跌至5.30元/kg,跌幅超过三成,达到36%,已属于2013年以来同期的最大跌幅;三是触底反弹冲高期(2月下旬~5月中旬):蛋价从5.30元/kg涨到5月20日的8.66元/kg,涨幅超过六成,达到63.3%;四是冲高回调震荡期(5月中旬~6月下旬):蛋价从8.66元/kg回调到6月25日的7.04元/kg,回调深度达到18.7%;五是季节性上涨期(6月下旬~):蛋价从7.04元/kg上涨到7月20日的9.04元/kg,上涨幅度达到28.4%,见图1。

国家统计局数据显示:2019年上半年全国家禽出栏61.85亿只,比上年同期增加3.05亿只,增长5.2%;禽肉产量952万吨,增加50万吨,增长5.6%;禽蛋产量1516万吨,增加53万吨,增长3.6%。6月底全国家禽存栏58.72亿只,同比增加2.23亿只,增长4%。

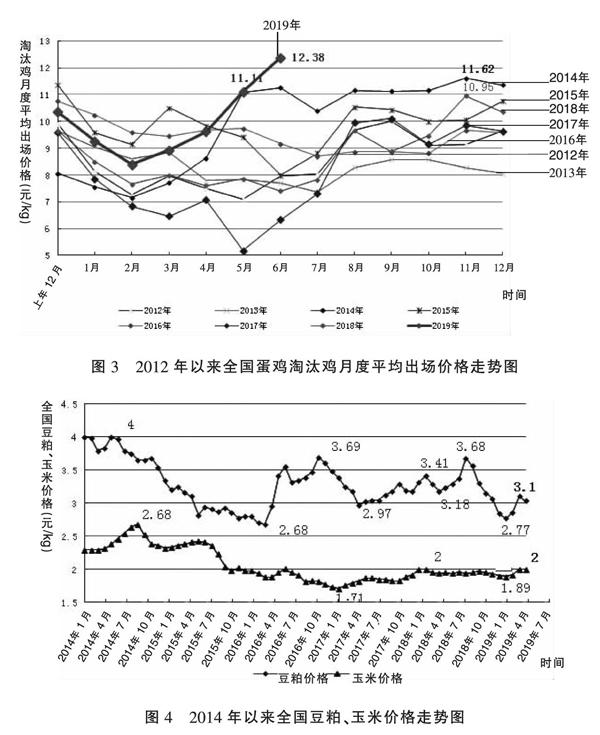

1.1 蛋价“破五奔六”,鸡价屡创新高 7月初以来,鸡蛋零售价格一反常态。原本应该进入“淡季”的鸡蛋市场却异常火爆,“火箭蛋”再度来袭!鸡蛋零售价格已“破五奔六”。全国价格监测数据显示,2019年7月20日,全国主产区蛋价已突破9元/kg,达到9.04元/kg,比2月25日上涨了70.6%。2019年1~7月全国鸡蛋平均出场价格为7.30元/kg,比2018年同期的7.03元/kg高0.27元,其中:1月份均价为7.78元/kg;2月份均价为6.09元/kg;3月份均价最低,仅5.98元/kg;4月份均价为7.02元/kg;5月份均价为8.31元/kg;6月份均价为7.39元/kg;7月份均价最高,为8.52元/kg,见图2。

与此同时,经过节前老鸡的集中淘汰,节后老鸡存栏数量大减,导致淘汰鸡身价履创新高。全国淘汰鸡出场价格由春节前的8.67元/kg涨至7月25日的高位点12.95元/kg,涨幅达到49.4%。2019年1~7月全国淘汰鸡平均出场价格为10.06元/kg,比2018年同期的7.84元/kg高2.22元,其中:1月份均价为9.27元/kg;2月份均价最低,为8.39元/kg;3月份均价为8.93元/kg;4月份均价为9.62元/kg;5月份均价为11.11元/kg;6月份均价为10.72元/kg;7月份均价最高,为12.38元/kg,见图3。

1.2 蛋鸡养殖利润丰盈 2017年上半年H7N9影响,蛋鸡存栏锐减,2017年7月份鸡蛋价格进入新的牛市周期,鸡蛋价格长时间维持高位,加上较低饲料原料价格,蛋鸡养殖利润较好。2017年下半年至今蛋鸡养殖盈利已经超过2年,期间虽然出现了2018年3月末及2019年3月份短时间养殖亏损,但持续时间较短,两次小幅亏损因为年后阶段性的需求淡季引发价格快速下跌,不具有持续性。2019年7月初鸡蛋价格刷新了近几年的同期新高,部分地区鸡蛋出场价格达到了9.40元/kg,当前鸡蛋单位生产成本在6元/kg左右,蛋鸡养殖利润达到了20~30元/只,养殖户对未来行情看好,补栏意愿强烈。2019年1~7月份全国玉米平均价格每千克比上年同期低0.01元,豆粕平均价格每千克比上年同期低0.28元。2019年1~7月份全国鸡蛋平均出场价格为7.30元/kg,饲料成本约为4.40~4.95元/kg,完全养殖成本约5.60~6.15元/kg,主流养殖利润约在1.15~1.70元/kg,其中:1月份盈利,2、3月份均有亏损,4月份盈利,5、6、7月份丰盈。

1.3 利空因素较多制约玉米和豆粕价格上涨空间 综合来看,玉米市场的利空因素较多,养殖业的刚性补库还不足以带动整个玉米市场,玉米价格要想重回上行通道,下游消费必须要全面打开,深加工产品出货通畅,养殖业大范围恢复,但从现在的形势来看,整体疲软的局面一时难有改观,只能让市场慢慢消化。7月23日国内玉米市场依旧维持穩定运行,山东个别深加工企业玉米收购价小幅上调,其他地区基本企稳,东北产区玉米价格整体企稳,部分企业停收,当地用粮企业采购积极性不佳,贸易商出货意愿较强,基层粮源供应呈现宽松状态;新玉米长势良好,降雨季节需关注后期生长情况;临储拍卖成交持续下滑,但拍卖价格支撑基层底部粮价。华北黄淮产区玉米市场整体供应宽松,东北粮入关数量增多,企业库存较高,采购意愿低迷;今日个别企业玉米挂牌价上调40元/吨。目前国内玉米市场进入较为稳定的运行阶段,临储拍卖第九轮成交比率继续下滑至13.47%,打压市场情绪,市场参拍意愿低迷,但拍卖底价仍支撑市场,导致行情走势较为稳定。下游需求较为低迷,市场供应宽松,预计未来价格偏弱运行的概率较大。2019年1~7月份全国玉米价格平均为1.94元/kg,与上年同期的1.95元低0.01元。其中:1月份均价为1.95元/kg,比上年同月的1.88元高0.07元;2月份均价为1.93元/kg,比上年同月的1.92元高0.01元;3月份均价为1.90元/kg,比上年同月的2元低0.10元;4月份均价最低,为1.89元/kg,比上年同月的2元低0.11元;5月份均价为1.92元/kg,比上年同月的1.95元低0.03元;6月份和7月份均价最高,都为2元/kg,分别比上年同月的1.94元和1.95元高0.06元和0.05元。

7月21日,新华社发文称,中美双方正在落实两国元首在大阪峰会期间会晤达成的共识,中国企业可以根据国内市场需求,向美国出口商就采购农产品进行询价,并根据相关规定申请排除对拟采购的部分美国农产品加征的关税。据外媒报道,涉及的农产品主要为大豆、猪肉和棉花,大豆方面的进口将在限制期限内按照正常关税,市场预估放开的进口量在300万~600万吨之间。而在周二收盘后,美国宣布美国贸易代表Robert Lighthizer和财政部长Steven Mnuchin将于7月29日前往中国上海,进行贸易谈判。中国向五家公司提供关税豁免政策,允许进口300万吨美国大豆。7月23日国内豆粕市场整体企稳,部分地区现货价格继续涨跌互现,大连豆粕期货收盘低开收涨。国内豆粕现货价格大部分地区保持稳定运行,少数地区油厂及贸易商豆粕报价下调10~20元/吨,极个别地区报价出现小幅反弹,沿海港口地区豆粕主流报价跌至2750~2800附近震荡运行,全国最高价维持在3000元/吨左右。东北及天津九三系油厂现货停报,基差折现价与22日持平;益海系油厂豆粕报价基本持稳,局部油厂小幅下调10~20元/吨;河北地区贸易商豆粕售价上调10元/吨。从供应端来看,进口大豆到港数量增加,油厂开机率处在偏高水平,供应压力较大。加之消息称我国采购美豆数量有望增加,国内大豆供应环境更趋宽松,短期仍可能延续震荡偏弱局面。由于非洲猪瘟持续性强,生猪存栏恢复进度缓慢将对未来1~2年的猪价构成支撑,预计猪价在2020~2021年都将在较高位置振荡,短时间对国内豆粕需求来讲都难以形成利多提振。2019年1~7月份全国豆粕价格平均每千克为2.98元,比上年同期的3.26元低0.28元。其中:1月份均价最高,为3.15元/kg,比上年同月的3.19元低0.04元;2月份均价为3.07元/kg,比上年同月的3.17元低0.10元;3月份均价为2.84元/kg,比上年同月的3.32元低0.48元;4月份均价最低,为2.77元/kg,比上年同月的3.41元低0.64元;5月份均价为2.86元/kg,比上年同月的3.29元低0.53元;6月份均价为3.10元/kg,比上年同月的3.18元低0.08元;7月份均价为3.03元/kg,比上年同月的3.24元低0.21元,见图4。

2019年7月第3周肉鸡配合饲料平均价格3.12元/kg,与前一周持平,同比上涨1%;蛋鸡配合饲料平均价格2.85元/kg,与上周价格持平,同比上涨0.7%。

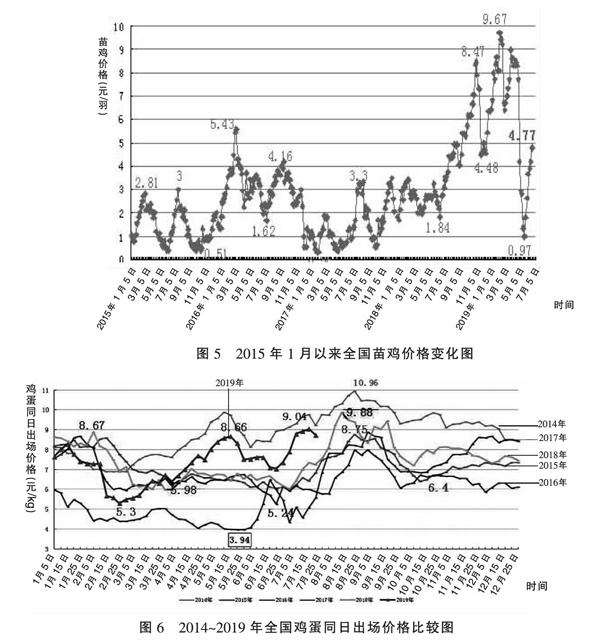

1.4 养殖户看好未来行情,补栏意愿强烈 2017年3月初肉苗鸡价格仅为1.15元/羽,5月底为3.9~4元/羽;2018年3月初肉苗鸡价格为3.40元/羽,5月底为6.8~7元/羽;而2019年1月底肉苗鸡价格已达6.33元/羽;2月份震荡上行,2月底达到6.96元/羽;3月份继续震荡上行,3月15日一度高达9.67元/羽,3月底肉苗鸡价格仍达9元/羽,4月份震荡于8.45~9.35元/羽,5月份震荡于7.70~8.60元/羽,6月5日回落到4.18元/羽,6月25日猛跌到0.97元/羽,见图5。

7月25日回升到4.77元/羽,比去年同期高出1元多,说明今年养鸡业在非理性发展。据农业部对全国480个集贸市场畜禽产品价格定点监测,2019年7月份第3周商品代蛋雏鸡平均价格3.71元/只,比前一周上涨0.8%,同比上涨15.2%;商品代肉雏鸡平均价格4元/只,比前一周上涨4.7%,同比上涨35.6%。

2 鸡蛋价格上涨原因分析

今年蛋鸡存栏整体应该属于偏中性年份,由于今年猪肉价格上涨、肉鸡价格销量偏好产生的商转种率高等原因,令原本宽松的预期转变为供需偏紧预期,叠加随后而来的中秋备货行情整体推高蛋价。

2.1 炎热天气导致产蛋量下降 进入伏季后,天气变得更加炎热,而蛋鸡在高温条件下会出现应激反映,食欲不振,产蛋量下降,从而导致鸡蛋供应趋紧,价格上涨,见图6。

2.2 糕点厂家提前备货影响鸡蛋价格 历年中秋节都是鸡蛋市场“旺季”,为了制作月饼、蛋糕等节日食品,厂商都会提前采购原材料。今年,糕点厂家更是在7月中旬就提前开始储存鸡蛋,导致了接单价格的上涨。

2.3 淘汰鸡变多,产量减少 自2018年10月起,全国鸡蛋价格连续6个月下跌,到今年春节前后,鸡蛋价格临近或低于盈亏平衡点,养鸡场盈利区间缩小或出现亏损,鸡蛋主产区陆续淘汰蛋鸡。今年春季由于淘汰鸡增加,导致产蛋鸡减少,从而使得鸡蛋供应偏少,最终造成鸡蛋价格上涨。

2.4 肉蛋比价发生变化,部分家庭鸡蛋替代消费增多 进入6月份,猪肉价格一直呈上涨的趋势,多地猪肉价格已超24元/kg,为近两个月的高点。

2.5 多地洪灾 使得鸡蛋市场供应受到一定影响。

3 后期禽蛋市场价格走势预判

从目前来看,非洲猪瘟导致的猪肉供应偏紧,也在一定程度上刺激了鸡蛋价格上涨。从CPI数据和两者现货价格走势上看,呈正向相关,而且本轮鸡蛋价格的上涨速度和幅度远远高于往年同期,应该说蛋价上涨与猪肉的替代有一定的关系。在非洲猪瘟的影响下,确实会有肉类上涨的趋势,但是具体的产业要具体分析,肉鸡和鸡蛋两个产业还是受自身供需规律影响,鸡蛋价格一般在国庆节前达到高峰。整体来说,今年鸡蛋上涨的势头至多持续到国庆节。

目前中国居民动物蛋白家庭消费总量虽然保持上升趋势,但近些年来不同类型动物蛋白消费却出现明显变化。其中,猪肉仍然是中国居民最主要的动物蛋白来源,但其在中国居民家庭膳食中的比例呈现下降趋势。而禽蛋比例基本保持稳定,不会因为收入水平的高低和价格的问题出现很大波动,基本稳定在20%左右。后期随着牛羊猪等动物肉价格的高位运行,还有人们对健康的重视程度,会加大对禽肉和水产品的消费比例,目前两者比例分别从90年代的8%和15%上升到目前的19%和24%。今年以来受非洲猪瘟疫情影响,硬性地改变了市民的猪肉、禽肉等消费结构,使得淘汰鸡价格创出了历史高位。此外,高温天气特别是持续10~15d以上的高温,将使蛋鸡的产蛋率下降5~10个百分点,同时鸡蛋的净重下降,减少市场鸡蛋供应。根据芝华数据统计监测,2019年6月在产蛋鸡存栏量为11.05亿只,环比减少0.14%,同比去年仅增加0.03%,见图7。6月份鸡蛋价格受梅雨季影响下跌,而淘汰鸡价格受猪价上涨影响反而上涨,7月25日全国淘汰鸡均价涨至12.96元/kg,涨至历史高点,同比涨幅超过50%,养殖户淘汰积极性增加,导致新增产量小于淘汰量,在产蛋鸡存栏量恢复不及预期。7~8月份全年中最热季节的到来,再加上厄尔尼诺的影响,北方容易出现高温干旱天气,影响产蛋率和蛋重,从而导致鸡蛋市场供应的减少。在经历了春节前后、清明节前后、梅雨季节期间等几个阶段的淘汰,目前适龄老鸡的可淘汰量已处于偏低水平。

历年的中秋都是鸡蛋市场的消费旺季,而且中秋月饼、糕点等传统节日食品类贸易商通常提早1.5~2个月就开始采购原料进行生产。从2014年以来的鸡蛋价格调查监测资料显示:每年的价格高点基本都在8月下半月,2014、2015年高点都在8月25日;2016年比较特殊,高点在1月25日,下半年高点也在8月25日;2017年高点为9月5日;2018年高点为8月15日。预计鸡蛋现货价格仍有进一步走高可能。非洲猪瘟带来的影响,不论是猪价上涨导致的鸡蛋需求上升,还是猪价推动的物价水平抬升,保守估计至少能抵消鸡蛋产能增长所带来的供给增加的影响。2018年中秋节前涨价接近4元/kg,如果今年达到同样涨幅,蛋价将超过11元/kg。如果2019年涨幅仅为5年最低值2.20元/kg,今年蛋價高点也有望达到9.50元/kg以上。