中国与新西兰乳制品出口竞争力比较研究

潘慧红

(浙江工业大学经济学院,浙江杭州 310023)

近年来,我国实行积极主动的开放政策,逐步形成了全方位、多层次、宽领域的全面开放新格局,截至2018 年6 月底,已签署16 个自由贸易协定,涉及24个国家和地区,还在推进14 个自贸区谈判。不断开放的国际国内市场给我国乳制品产业发展带来了不小的冲击和竞争压力,但也为乳制品产业出口贸易创造了广阔的发展空间。特别是随着“一带一路”战略的深入实施和沿线国家经济发展水平的不断提升,我国对外贸易迎来了新的发展机遇,完全可以通过大力拓展海外市场,进一步挖掘乳制品出口的空间和潜力。新西兰是世界第八大乳制品生产国,乳制品产量占全球产量的3%左右,但其乳制品出口量占全球乳制品贸易总量的1/3 以上,是全球最主要的乳制品出口国之一,在乳制品生产、销售和品牌上具有很强的国际竞争力。因此,本文以新西兰作为参照对象,总结了中国和新西兰的乳制品出口现状,比较了两国乳制品出口竞争力,分析了影响乳制品出口竞争力的主要因素,进而就加快我国乳制品产业转型升级、增强国际竞争力提出针对性的政策建议。

1 中国和新西兰乳制品出口现状

我国是全球第三大乳制品生产国,奶牛存栏量居世界第三位。2017 年我国奶类产量为3 655 万t[1],仅次于印度和美国,居世界第三位,约占全球产量的4.5%;乳制品产量2 935 万t,同比增长4.2%。新西兰是全球主要的乳制品贸易国,2017 年新西兰奶类产量2 153 万t,乳制品产量约2 100 万t。

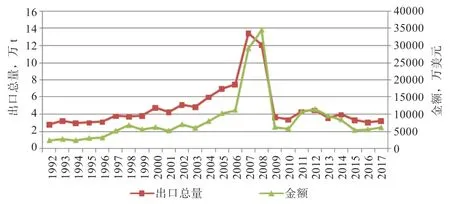

1.1 出口总量 1992 年以来,我国乳制品出口一直保持平稳增长态势(图1)。2007 年出口量达到峰值13.46 万t,出口额达到2.9 亿美元。2008 年受国际金融危机及国内“三聚氰胺”事件影响,出口量略有下降,为12.06 万t,出口额为3.45 亿美元。2009 年受全球奶业危机影响,我国乳制品出口量仅为3.68 万t,不到2007 年的1/3,出口金额下降到6 423 万美元。近几年,我国乳制品出口一直维持在3 万~4 万t 水平,仍处于低迷期。

图1 1992—2017 年中国乳制品出口

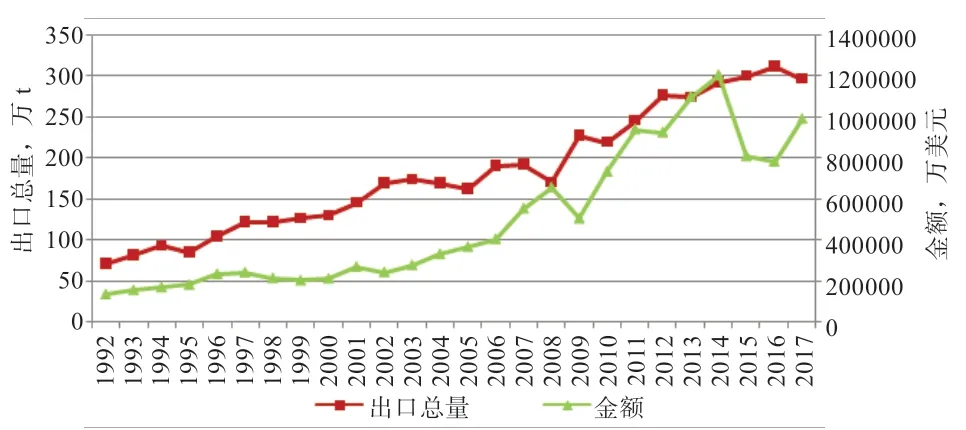

如表2 所示,20 世纪80 年代以来,新西兰乳制品出口一直保持增长态势。2008—2009 年,虽然受国际金融危机和全球奶业危机影响,新西兰乳制品出口略有下降,但很快恢复甚至超过以往出口水平。2016 年,新西兰乳制品出口达近年最高水平,为312.46 万t。与出口量相比,新西兰出口总额波动更大,2014 年达到近年峰值120.65 亿美元。2017 年,出口量和金额分别为296.97 万t 和99.18 亿美元。

图2 1992—2017 年新西兰乳制品出口

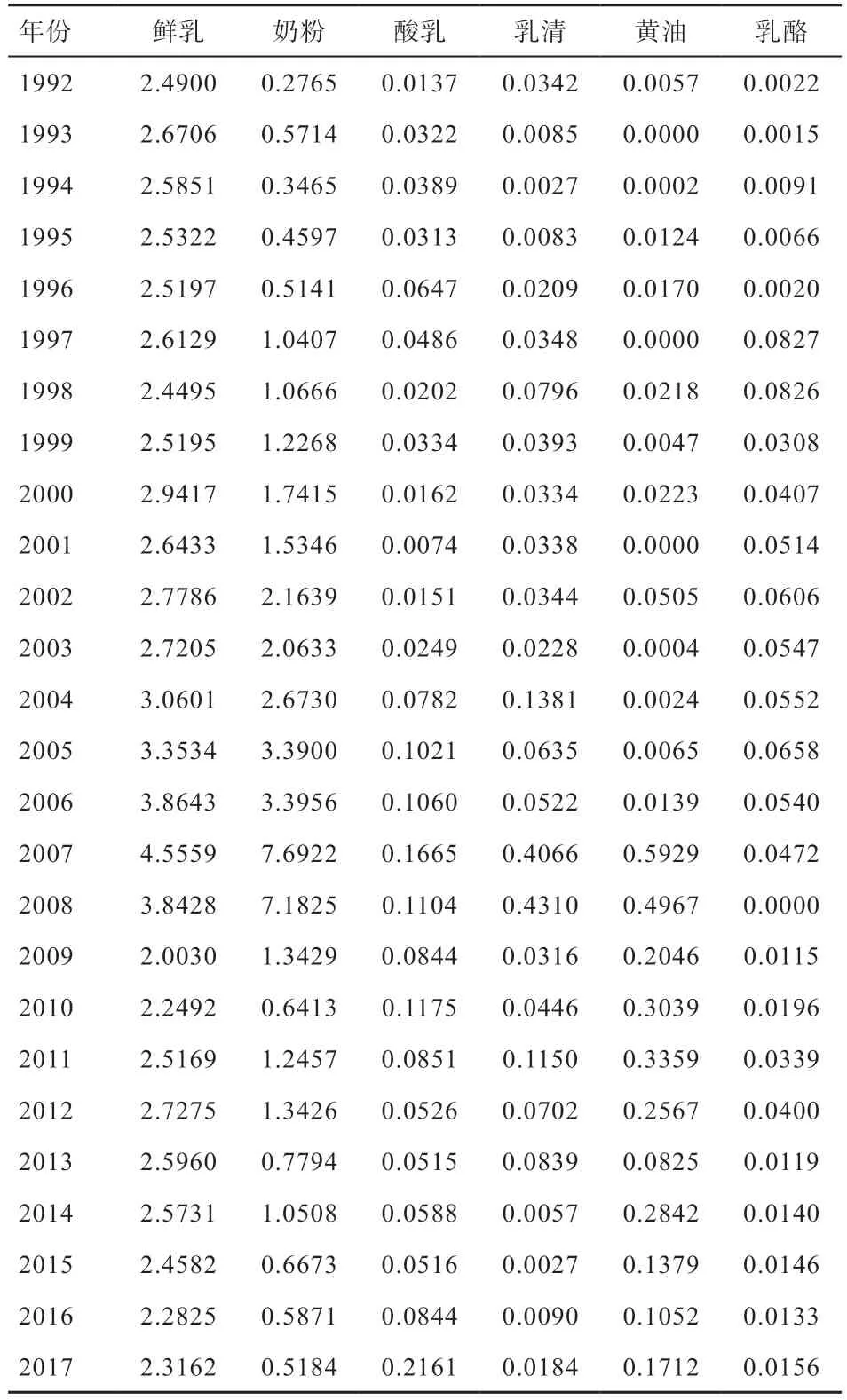

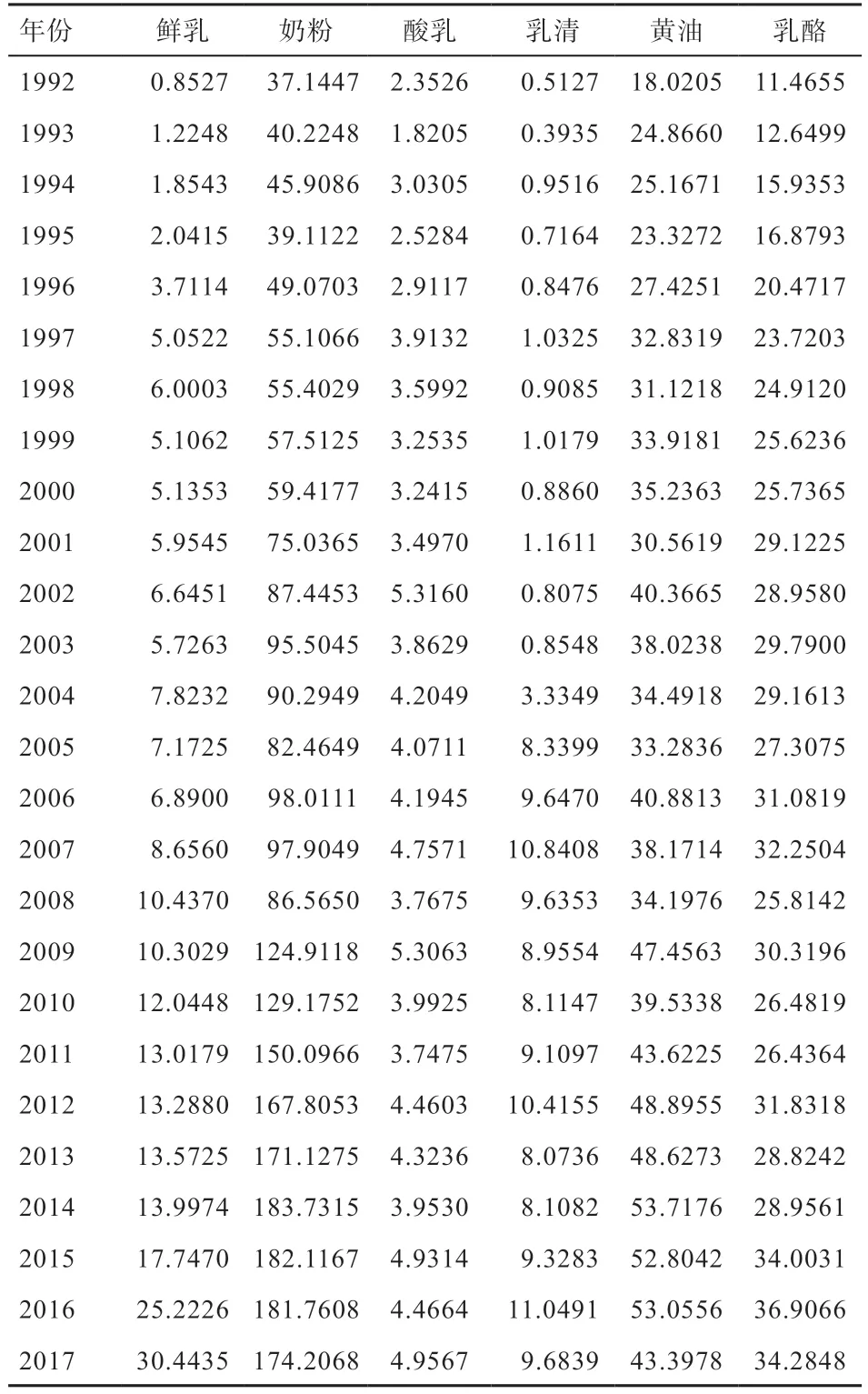

1.2 出口产品结构 从具体产品看(表1),鲜乳是我国乳制品出口的主要产品,且出口量相对稳定,其中2017 年出口2.32 万t、2 065.3 万美元。奶粉出口量波动较大,2008 年以前呈快速上升趋势,2007 年达到峰值7.69 万t;2008 年后,受“三聚氰胺”事件和全球奶业危机影响出口急剧下降,且近几年一直处于低迷状态。此外,酸乳、乳清、黄油、乳酪出口量都很小。

新西兰乳制品产业十分发达。鲜乳作为初级乳制品,在新西兰乳制品中的占比并不大,其中2017 年出口量及出口额30.4 万t、4.9 亿美元。奶粉在新西兰乳制品产业中占据绝对地位,2017 年出口量及出口额达到174.2 万t、51.3 亿美元,分别占新西兰乳制品出口总量和总额的58.7% 和52%。此外,黄油、乳酪出口量也较大,2017 年两者的出口量分别为43.4 万t 和34.3 万t,金额分别达到23.7 亿美元和13.8 亿美元(表2)。

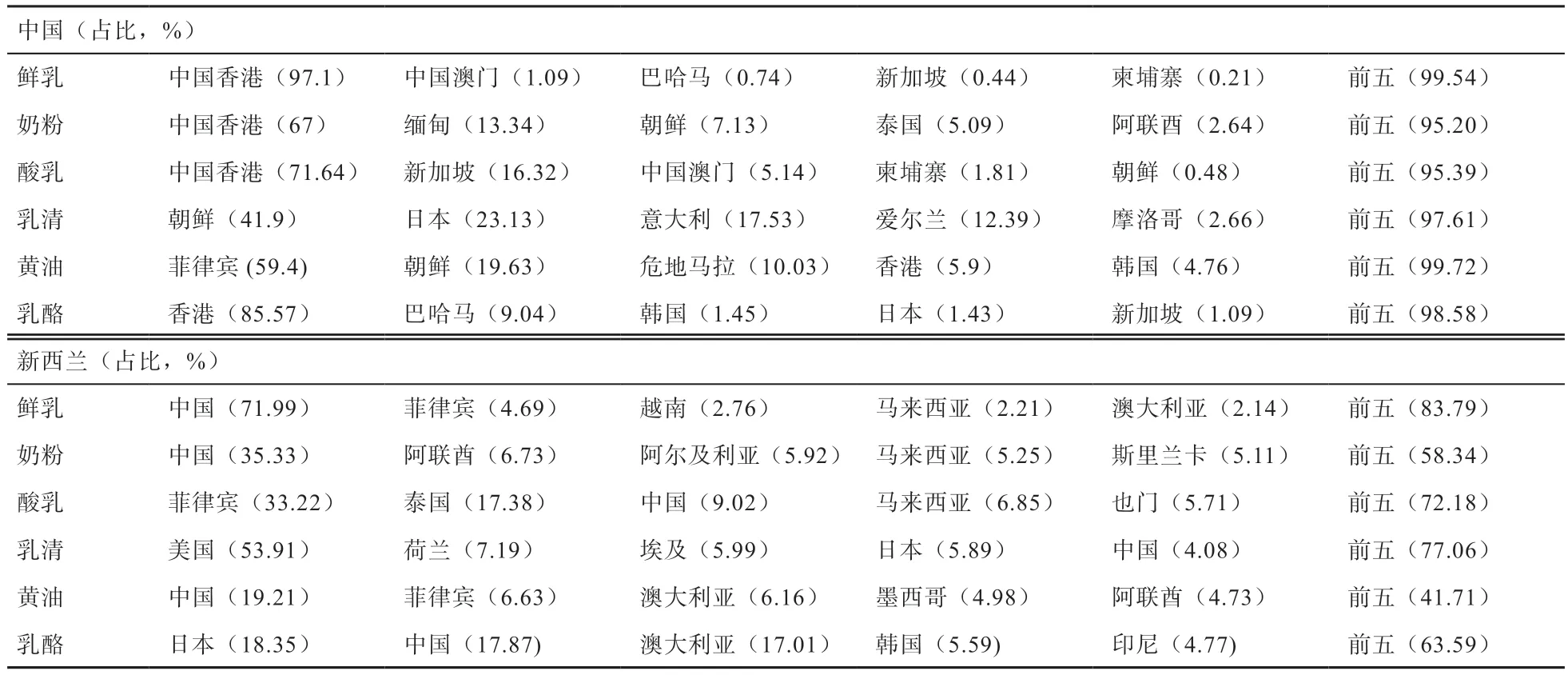

1.3 出口市场结构 我国乳制品的出口目的地比较集中,且十年来集中趋势愈发显著[2]。以2017 年为例(表3),六大类乳制品的前五大出口市场合计占比均超过95%,其中鲜乳、奶粉、酸乳和乳酪出口的主要目的地是香港,乳清出口的主要目的地是朝鲜、日本和意大利,黄油出口的主要目的地是菲律宾。

新西兰乳制品出口目的地更为多元。以2017 年为例,六大类乳制品的前五大出口市场合计占比均明显低于中国。其中,鲜乳的出口目的地最为集中,前五大出口市场占比达到83.79%,仅中国占比就高达71.99%;乳清和酸乳次之,前五大出口市场占比达到70%以上;乳酪、奶粉和黄油出口集中度更低一些。

表1 1992—2017 年中国乳制品分类出口情况 万t

2 中国和新西兰乳制品出口竞争力测算

目前,关于产业竞争力的研究多集中于发展现状的研究,主要采用事后评价方法,即从市场上取得的成效、竞争的结果表现角度来评价产业的竞争力。对于产业国际竞争力,不同学者有不同角度的认识。金碚[3]提出,产业国际竞争力是一国在某产业优于其他产业,向消费者提供更有效的产品或服务的能力。裴长洪[4]将产业国际竞争力定义为比较优势和竞争优势的总和。刘林青等[5]认为,全球价值链背景下,一国的产业国际竞争力要用产业国家竞争力和产业(民族)企业竞争力来评价,具体表现为国家及其企业在参与国际竞争时的市场力量和领导力量。

与其他工业品不同,乳制品是有机体,体大、量多,具有笨重性和鲜活易腐性,对收购、包装、运输、保管、销售方面要求较高,时间性很强,贸易地区和市场也相对集中。为此,本文选取国际市场占有率、显性比较优势指数和贸易竞争指数3 个指标,对我国和新西兰乳制品产业整体的出口竞争力进行测度和分析比较。

表2 1992—2017 年新西兰乳制品分类出口情况 万t

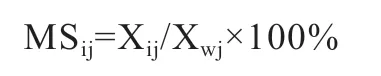

2.1 国际市场占有率 国际市场占有率(International Market Share Index,即MS 指数)是指某一国家或地区某种产品的出口额占世界该种产品出口总额的比重。

其中,MSij为i 国j 产品的国际市场占有率,Xij为i 国j 产品的出口额,Xwj为全球j 产品的出口总额。一般而言,国际市场占有率越高,则说明该国该产业的国际竞争力越强。

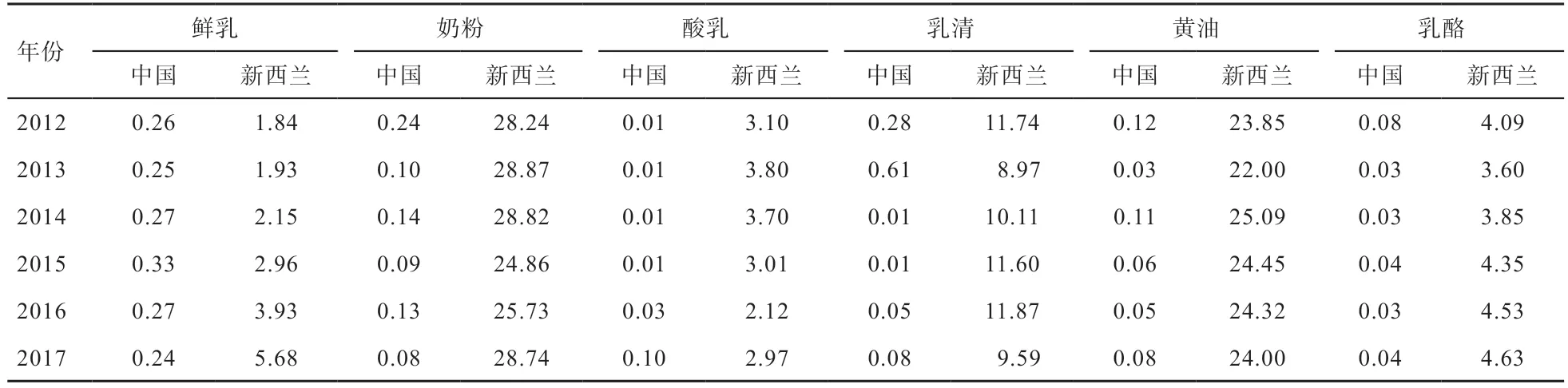

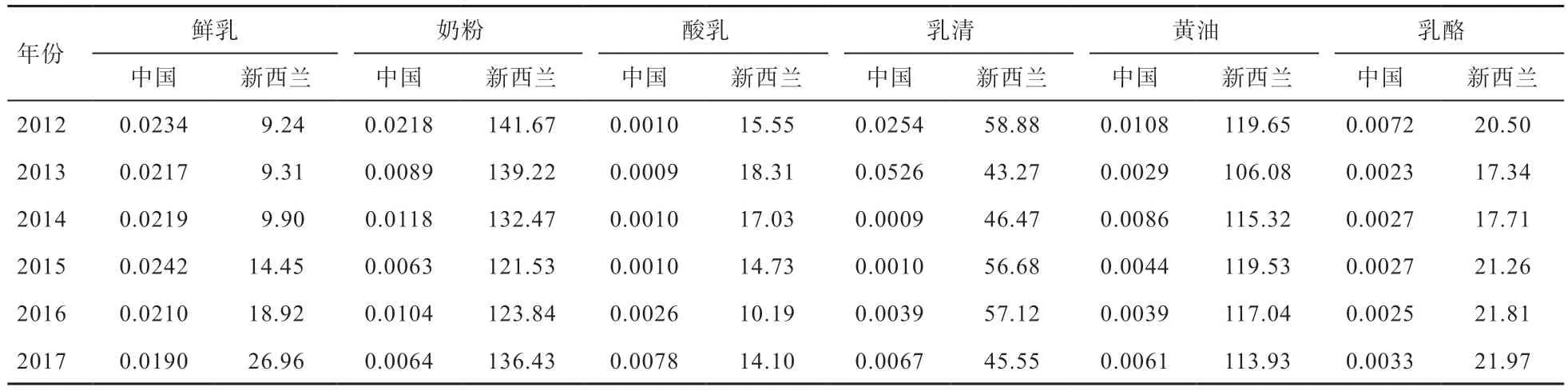

从表4 可以看出,中国虽然是乳制品生产大国,但国际市场占有率并不高。从近几年情况来看,鲜乳的国际市场占有率相对较高,2017 年达到0.24%,但主要出口目的地为中国香港,对国际市场影响非常有限。奶粉的国际市场占有率次之,但受“三聚氰胺”事件影响,2012 年以来占有率呈现下降态势。酸乳、乳清、黄油、乳酪的国际市场占有率更低。

新西兰乳制品产业十分发达,国际占有率因产品而异。其中,奶粉和黄油的国际市场占有率非常高,占全球相关产品贸易的1/4 左右,而且近几年占比相对稳定,对国际市场影响力非常大,竞争力很强。乳清产品国际市场占有率也高达10% 左右,对国际市场具有相当的影响力。鲜奶由于受运输和保鲜技术影响,出口目的地相对集中,国际市场占有率不高。酸乳和乳酪的国际市场占有率也低于5%。

中国与新西兰在乳制品国际市场占有率方面差距十分明显,特别是新西兰在奶粉和黄油两类乳制品上的国际市场占有率很高,具有很强的国际竞争力。奶粉、酸乳、乳清、乳酪等乳制品,新西兰的国际竞争力也明显高于我国同类产品。

表3 2017 年中国和新西兰乳制品出口目的地及金额占比

2.2 显性比较优势指数 显性比较优势指数(Index of Revealed Comparative Advantage,RCA 指数)是指某一国某一产业的出口值占该国出口总额的比重与世界该产业出口总额占世界出口总额比重的比值。

其中,RCAij为i 国j 产品的显性比较优势指数,Xij为i 国j 产品的出口额,Xit为i 国所有产品的出口总额,Xwj为全球j 产品的出口总额,Xwt全球所有产品的出口总额。RCA 指数是分析i 国j 产品是否具有比较优势经常使用的一个测度指标。若RCAij>1,表明i 国j 产品具有显性比较优势;若RCAij< 1,则表明i 国j 产品没有显性比较优势。显性比较优势是一个时点数,如果同一时期某产业的RCA 指数大于另一产业,则表明该产业的比较优势大于另一产业。同时,显性比较优势会随着时间的推移动态变化,形成动态显性比较优势指数,即一个时段内的RCA 指数与前一个时段的RCA 指数之比。若动态显性比较优势指数大于1,则表明该地区该产业的显性比较优势在提升。

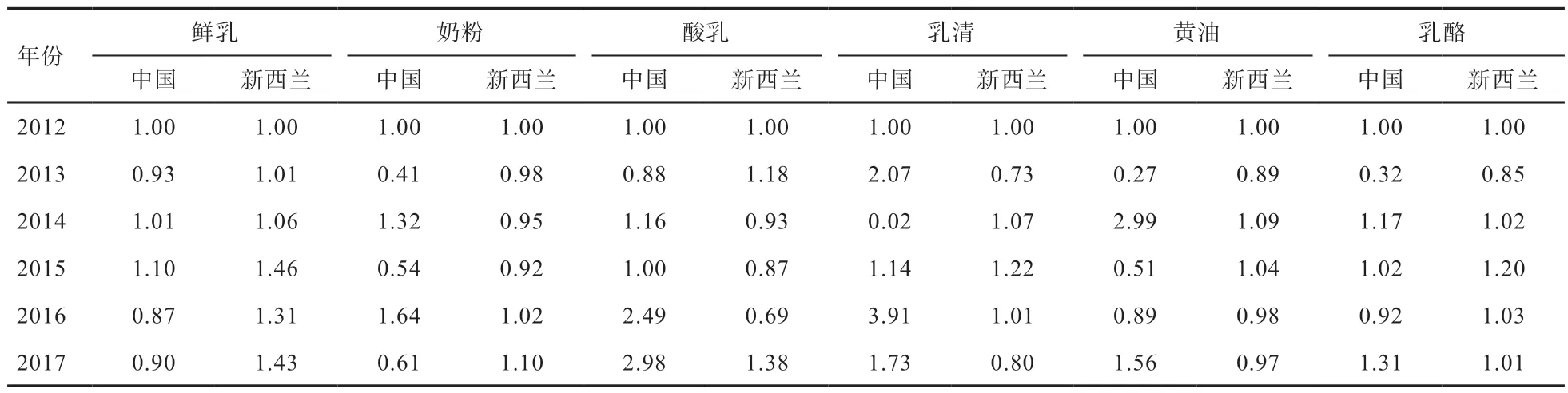

从表5 可以看出,我国六大类乳制品RCA 指数均小于0.1,没有显性比较优势。而新西兰乳制品的比较优势非常明显,特别是奶粉和黄油的RCA 指数高于100,具有很强的显性比较优势。新西兰乳清的RCA 指数也非常高,达到50 左右,具有较强的显性比较优势,鲜乳、酸乳、乳酪的RCA 指数也在10 左右或以上,具有显性比较优势。

表4 中国和新西兰乳制品国际市场占有率 %

表5 中国和新西兰乳制品的RCA 指数

从动态显性比较优势看(表6),近年来新西兰鲜乳、乳酪的显性比较优势在不断提升,奶粉显性比较优势稳中有升,黄油的显性比较优势略有下降,酸乳和乳清的显性比较优势波动较大。我国酸乳、乳清的显性比较优势提升较快,黄油、乳酪显性比较优势有所提升,而鲜乳、奶粉的显性比较优势却在减弱。

2.3 贸易竞争指数 贸易竞争指数(Trade Competition Index,TCI 指数),是指一国某一产品的净出口与进出口总额之比。该指标剔除通货膨胀、汇率波动等宏观经济影响因素的影响,是一个相对指标。因此,不同国家不同时间的贸易竞争指数具有可比性。

其中,TCIij为i 国j 产品的贸易竞争指数,Xij为i 国j产品的出口额,Mij为i 国j 产品的进口额。

TCI 指数在-1~1 范围内变动,若TCI 指数大于0,则表示该国是该产品的净出口国,产品具有出口竞争力,且TCI 指数越大,国际竞争力越强。一般而言,TCI 指数大于0.8 的产品具有高比较优势或竞争力很强。若TCI 指数小于0,则表明该国是该产品的净进口国,TCI 指数越小,贸易竞争力越弱。TCI 指数小于-0.8,则该国的该产品竞争力较差。

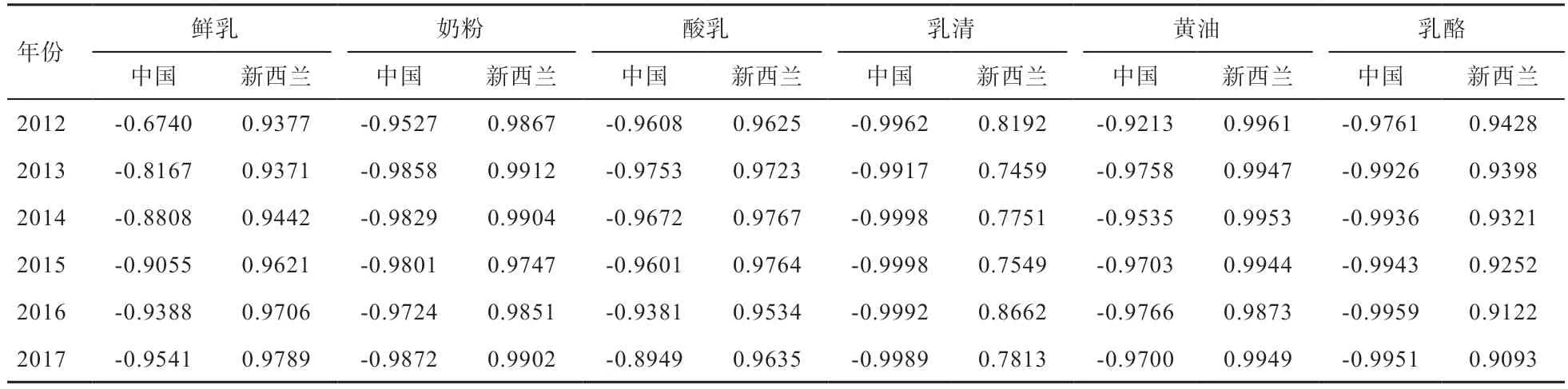

从表7 可以看出,我国是乳制品贸易净进口国,且贸易逆差较大,六大类乳制品TCI 指数几乎都小于-0.8,贸易竞争力较弱。新西兰是乳制品贸易的净出口国,贸易顺差明显,六大类乳制品中除了乳清的TCI 指数在0.8左右外,其他乳制品的TCI 指数均大于0.9,具有很强的贸易竞争力。

综合MS 指数、RCA 指数和TCI 指数3 个指标可以看出,新西兰六大类乳制品均具有较强的国际竞争力,其中奶粉和黄油的竞争力最强。我国是乳制品进口大国,六大类乳制品的出口竞争力都还比较弱,与新西兰同类产品差距较大。

表6 中国和新西兰乳制品动态显性比较优势指数

表7 中国和新西兰乳制品贸易竞争力指数

3 乳制品出口竞争力的影响因素分析

影响乳制品出口竞争力的因素是多方面的。从表面看,我国乳制品价格高但质量不高、缺少大品牌等严重影响了出口竞争力。但更深层看,我国乳制品供应链体系还需进一步完善,政府扶持政策还需进一步优化。

3.1 原料乳价格偏高 原料乳、干乳制品的成本与价格偏高是制约中国乳业国际竞争力的重要因素。目前,我国原料乳生产成本与国外差距明显。特别是2014 年以来,全球气候状况转好,原料乳供过于求,各国原料乳价格呈下降态势,我国价格虽有回落,但与这些国家的价格差距反而有所扩大。据全国市场的定点监测,2018年12 月内蒙古、河北等10 个奶牛主产省(区)生鲜乳平均价格约3.6 元/kg,比进口奶粉折原料奶的到岸价格高出约1 元/kg。

3.2 乳制品品质偏低 近年来,我国陆续制定了《婴幼儿配方乳粉产品配方注册管理办法(试行)》《巴氏杀菌乳和UHT 灭菌乳中复原乳的鉴定》《中国农垦生鲜乳生产和质量标准》等法规,进一步健全乳制品质量管理体系,使乳制品质量有了较大提高。但从总体上看,我国乳制品品质仍低于欧盟、新西兰、澳大利亚、美国等地区。特别是欧盟形成了非常完善的乳品质量安全监管体系,对乳制品实行“从农场到餐桌”的全产业链监管,乳制品质量和安全得到有效保障,也进一步提升了乳制品国际竞争力。

3.3 供应链体系亟需完善 供应链体系包含上游生产、中游加工和下游运输销售3 个环节,是决定乳制品品质和竞争力的前提和基础。与新西兰成熟稳定的供应链体系相比,我国乳制品供应链还有很大的提升空间。一方面,上游规模化生产程度还比较落后[6]。2016 年,我国100 头以上规模养殖比例为53%,但奶牛场(户)平均存栏奶牛仅75 头,100 头以上规模养殖场仅8 600 个,奶牛年均单产2.6 t。新西兰以科技化、规范化的牧场式饲养为主要模式,同期平均饲养规模为419 头,是我国的5.6 倍,奶牛年均单产4.3 t。另一方面,上游和下游合作模式和利益联结方式较为松散。新西兰的奶牛养殖场和乳品加工企业之间具有紧密的利益联结关系,乳制品加工业以牧场主拥有的合作企业为主体,奶农是乳企的股东,可以获得利益分红[7]。比如,新西兰最大的乳制品加工企业恒天然集团就源自奶农合作社组织,由约一万多名新西兰奶农共同拥有,企业的利益就是奶农的收益。我国奶农和加工企业是独立的利益主体,奶农处于弱势地位,缺少定价权,利润主要集中在加工企业,导致原料乳质量参差不齐,制约了乳制品产量和质量的提升。

3.4 政府引导和扶持亟需加强 欧盟奶业的发展在很大程度上源于奶业政策的有效实施。欧盟自1984 年4 月1 日开始实施牛奶生产配额政策,共实施了31 年,对稳定供给和价格、保护奶农利益、提高生鲜乳质量和引导奶牛养殖规模化发挥了重要作用。2009 年全球奶业危机之后,欧盟开始实施“牛奶一揽子计划”,提高奶农在供应链中的地位,增加奶农集体议价能力,稳定牛奶价格,为奶农提供收入支持和保护安全网络[8]。与欧盟系统化的奶业扶持政策相比,我国还需进一步建立健全奶业市场管理机制和扶持政策体系。

4 结论与建议

与新西兰相比,我国六大类乳制品出口总量小,国际市场占有率低,显性比较优势不明显,国际竞争力总体较弱。这主要是由于我国乳制品产业自身发展水平不高,特别是供应链体系中规模化养殖、标准化生产的程度较低,产品质量监控体系还不够健全。

作为重要的民生产业,近年来我国越来越重视乳制品产业发展,乳制品产业正处于大有可为的重要时期,建议瞄准标准化、科技化、国际化3 个方向,不断提升我国乳制品生产能力和国际竞争力。

4.1 加快推进标准化,提升乳制品产量和质量 标准化生产是提升乳制品质量的重要途径。建议加快奶源基地现代化建设,提倡适度规模经营;提高乳制品生产标准,加强乳制品质量安全监管体系建设,健全乳制品质量安全可追溯体系。加快培育现代化乳制品生产企业,建立完善的治理结构,鼓励优势企业兼并重组,提升行业集中度。完善乳制品供应链体系建设,推进养殖加工销售一体化,鼓励合作社入股乳制品加工企业,实现奶农乳企合作共赢。

4.2 加快推进科技化,切实提高乳制品科技含量 目前我国奶业科技贡献率已超过50%,但仍远远低于欧美等国70%~80%的水平,研发投入不足制约了乳业持续创新能力。建议进一步增加研发投入,加快推动乳制品产业由资源加工型向科技开发型的转化,开发具有自主知识产权的核心技术,发展具有自主知识产权和品牌的乳制品,提高乳制品的产品附加值。

4.3 加快推进国际化,不断拓展乳制品出口市场 积极推进乳制品企业国际化发展,加强两个市场、两种资源配置能力。加强与国际乳制品企业合作,提升质量、管理、销售、品牌能力。加强与“一带一路”国家的贸易合作,因地制宜地生产具有区域特色和文化特色的乳制品,特别是大力拓展东亚、南亚、西亚和俄罗斯等出口市场,提高我国乳制品在沿线国家的市场份额。