新个人所得税法下科研单位预扣预缴难点解析

黄凌云 夏敏 周华 祝燕萍

【摘要】 新个人所得税法实施后,科研单位预扣预缴综合所得个税工作遇到诸多难题:人员性质分类混乱;对于多次发放工资的人员,累计预扣法下计税方法复杂,税后工资无法利用软件计税;税后劳务报酬(专家费)在个税申报系统中要换算成税前收入填报;专项附加扣除信息采集存在问题;个税申报系统和单位工资(酬金)系统预扣税额存在差异等。文章在分析上述问题解决思路的同时,以税后专家费为例进行解析,并归纳了劳务报酬、工资薪金两种所得类别的税后专家费税款计算公式。

【关键词】 个人所得税;综合所得;预扣预缴;税后所得

【中图分类号】 F810 【文献标识码】 A 【文章编号】 1002-5812(2019)20-0106-05

一、新个人所得税法对扣缴义务人产生的影响

新个人所得税法自2019年1月1日开始实施。根据新个人所得税法及相关政策(以下简称“新税法”)规定,居民的工资薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得属于综合所得,按年计算个人所得税,有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款。对于传统的分类所得、按月计税和代扣代缴模式,新税法进行了颠覆式的变革,对扣缴义务人的扣缴工作产生了重大影响,对扣缴义务人的扣缴水平和能力提出了更高要求。

(一)综合所得合并计税。新税法采用综合所得税制,将居民个人的工资薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得纳入综合所得,按年合并计算个人所得税。一个纳税年度内,个人四项所得的应缴税额不是分项计算税额再汇总,而是将四项所得汇总后按照统一的适用税率计算得出应纳税额。

(二)按年计税。新税法规定,居民个人取得综合所得,按年计算个人所得税。居民综合所得的计税期间是一个纳税年度,应纳税额不是年度内12个月应纳税额的简单相加,而是该年度内取得的综合所得按照稅法规定税率计算应当缴纳的税额。可见,按年计税的税额不简单等同于传统的按月计税下各月税额之和。

(三)预扣预缴。新税法规定,居民个人取得综合所得,有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款。旧税法下扣缴义务人的义务是每月代扣代缴税款。预扣预缴和代扣代缴的差别在于:(1)税款性质不一样。预扣预缴税款是预计数,代扣代缴税款是应纳数。(2)税款计算时间长度不一样。预扣预缴下,每个月的收入额都应放在一个年度内衡量,以一个年度为标准计算税款;代扣代缴下,以一个月为标准计算税款。(3)适用税率标准不一样。预扣预缴适用预扣率,代扣代缴适用税率。(4)税款计算方法不一样。预扣预缴采用累计预扣法,计算方法比较复杂,各月间的计税依据与预扣预缴税额相互关联。代扣代缴采用一般方法计税,计算方法较为简单,各月间的计税依据与应纳税额无关联。(5)全年应纳税额与每月已纳税额之和关系不一样。预扣预缴下,除只有工资薪金所得且所得只来源于同一个单位外,其他情况下,全年应纳税额不等于每月预扣预缴税额之和。代扣代缴下,除在两处以上取得工资薪金的,其他情况下,全年应纳税额等于每月已纳税额之和。

(四)年度汇算清缴。综合所得需要办理汇算清缴的情形有4种:(1)从两处以上取得综合所得,且综合所得年收入额减除专项扣除后的余额超过6万元。(2)取得劳务报酬所得、稿酬所得、特许权使用费所得中一项或者多项所得,且综合所得年收入额减除专项扣除的余额超过6万元。(3)纳税年度内预缴税额低于应纳税额。(4)纳税人申请退税。这4种情形均涉及补税和退税。一个纳税年度内,工资薪金所得来源于同一单位,且无其他所得的纳税人,一般不需要办理汇算清缴。对于所得类别涉及一个以上,或所得来源单位涉及一个以上,或所得为工资薪金以外所得的纳税人,一般应进行汇算清缴。

二、科研单位遇到的问题

综合所得及其计税方法,使得计税依据的确定较为复杂,扣缴义务人的工作难度加大。为保证新税法的顺利实施,国家税务总局对个税申报系统自然人扣缴客户端进行了重大升级,申报个税时,只需输入纳税人当月的收入和专项扣除,下载填报专项附加扣除,申报系统可自动计算出当月的应预扣预缴税额。但在实际操作中,科研单位遇到了较大困难。

(一)人员性质分类。

1.单位人员情况。科研单位预扣预缴的对象,除了本单位职工(在编人员)外,还包括长期用工、退休后回聘用工、在本单位实习的学生、季节性临时用工(农业科研单位较多)、科研项目合作单位报账产生的用工、科研项目中发放绩效的合作单位科研人员,这部分人员的数量往往超过了本单位的职工人数。

2.人员性质分类。科研单位用工部门分散,用工人员对用工性质和所得类别认识不清,申报时传递给单位税务会计的信息较为混乱:同一人不同月份有不同的身份和所得,或同一月份有两个以上部门对同一人有不同的身份确认,发放用工费时所得类别各不相同。

3.人员性质影响。人员身份性质(雇员和非雇员)的确定,影响其所得类别,进而影响其个税的计算方法和应纳税额。在按月计税情况下,各月之间的所得和应纳税额相互独立,在申报时,只需对同一人确定一个身份进行纳税前调整、按月申报即可。但在按年计税情况下,在一个纳税年度内,各月之间的所得和预扣预缴税额相互关联,因人员性质不同而产生的纳税差异,不是简单地进行一个月的调整,而会涉及到是否使用累计预扣法,在工资薪金所得类别下,发放时的预扣税额与申报时的预缴税额差异会影响一个纳税年度的应纳税额。人员性质的不同在预扣预缴中产生的影响远远大于在代扣代缴中产生的影响,给科研单位的税务管理工作带来了较大麻烦。

(二)工资发放情况和累计预扣法。

1.工资发放频次多。科研单位的职工工资每月一般发放两次,一次发放全体职工财政统发工资,二次发放部分人员绩效工资、各种奖金和奖励。其他用工工资、职工专家费由各研究室预约报销发放,发放次数若干。

2.累计预扣法。工资薪金所得预扣预缴实行累计预扣法,具体计算公式如下:本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额;累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。

3.累计预扣法的难点。部分人员在一个月内会取得两次以上收入,每次发放时都需累计预扣税额。在发放财政统发工资时,财政工资软件无累计计税功能,也无法直接采集专项附加扣除信息,科研单位一般采用个税申报软件进行信息采集和计税后发放。在一个月内,个税申报软件无法在第二次及以后发放工资时就本次发放(增加)的工资额直接计税。在发放其他工资时,需要使用单位工资(酬金)软件计税。但由于累计预扣法是由国家税务总局于2018年12月21日发布确定的,自2019年1月1日起实行,各单位几乎没有时间准备,软件公司也无法及时开发、升级软件计税功能。截至目前,科研单位对职工获取的税后专家费仍无法准确进行累计预扣计税。

(三)税后专家费的计税。科研人员以专家身份参加项目咨询、检查、评价、验收、讲课时会获取专家咨询费或讲课费,按照行业惯例,专家取得的专家费均为税后所得,这个惯例在2017年《中央财政科研项目专家咨询费管理办法》和《中央和国家机关培训费管理办法》中得到确认。个税系统升级后,劳务报酬收入申报有了两个明显的改变:一是取消原有的税额承担选项“自行负担”和“雇主负担”,所有税额默认为自行负担,在申报时需将税后收入换算为税前收入;二是取消同一月份取得的多次劳务报酬可按多笔收入申报,改为同一月份取得的多次劳务报酬需合并收入按一次申报。这两个改变造成科研单位发放税后专家费计税困难。

(四)专项附加扣除信息采集。专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息或住房租金和赡养老人支出。因每个人的家庭情况不同,科研单位无法直接获得相关信息。目前,职工个人专项附加扣除信息采集广泛采用手机APP填报方式。由于科研单位人员数量较多,个人陆续填报信息后,单位如何确定获取时间点和获取次数,获取的信息如何在个税申报系统与单位工资(酬金)系统同步,对预扣预缴税额计算的正确性和一致性来说相当重要。

(五)单位工资(酬金)系统与个税申报系统的税额差异。单位在发放工资时,工资(酬金)软件会计算预扣税额,单位在申报工资薪金个税时,个税申报系统同样会计算预缴税额,这两者之间有时存在差异。在按月计税情况下,单位在申报工资薪金个税前由税务会计对申报数据进行调整即可,不必在工资(酬金)软件中进行操作。但在累计预扣法下,若差异额不在工资(酬金)软件中调整,会影响以后月份的预扣税额,其与申报系统中预缴税额的差异会随着时间的推移越来越大,导致一个年度内单位的预扣税额出现混乱。

三、解决问题的思路

(一)建立正确界定人员身份和所得类别的标准。

1.税法规定的工资薪金所得和劳务报酬所得。工资薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴,以及与任职或者受雇有关的其他所得。劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

2.工资薪金所得和劳务报酬所得的区分。个人从单位取得的劳动报酬属于工资薪金所得还是劳务报酬所得,应从劳动者与用人单位之间的合同关系进行判断。

劳动合同关系下,劳动者作为用人单位的成员,根据用人单位的需要进行劳动,并根据劳动者的职级、能力获得相应的劳动报酬;用人单位应根据劳动法律、法规及合同约定提供相应的劳动条件、社会保障和福利待遇,劳动者服从于用人单位。个人因与用人单位之间存在这种劳动关系而取得的劳动报酬是工资薪金所得。劳动者与用人单位存在隶属关系。

劳务合同关系下,劳动者在意思自治的原则下,根据合同约定事项自主安排劳动内容,不受支付报酬一方的管理,但服从于合同约定的劳务。个人因与用人单位之间存在这种劳动关系而取得的劳动报酬是劳务报酬所得。提供劳务的一方不受用人单位的行政领导和指挥,双方不存在隶属关系(于芳芳,2019)。

3.正确界定科研单位的用工性质。

(1)正确界定人员身份和所得类别。根据劳动者与单位之间是否具有劳动合同关系,对人员性质进行正确分类。科研单位在编职工、长期合同制用工和退休回聘用工,属于单位职工,其所得为工资薪金所得。其他用工与单位之间不存在隶属关系,不符合在单位任职或受雇的条件,其性质不能界定为雇员,其所得不属于工资薪金所得,应属于劳务报酬。

(2)特殊情况的处理。在科研单位发放用工费的几种情况中,项目合作单位报账的长期用工费和科研项目绩效中发放的项目合作单位科研人员绩效比较特殊。按所得性质分析,上述情况属于在所在单位任职获取的报酬,即工资薪金性质;按与发放单位的关系分析,上述人员与发放单位无任职受雇关系,发放单位在发放报酬时按工资薪金所得计税,与人员性质不符。本文认为这部分人员的用工费和绩效应转入其所在单位,由所在单位按工资薪金发放。但是在实践中,有些单位的财务人员不愿承担这部分报酬的发放工作,还有些科研人员不愿所在单位知晓这部分收入,科研单位在发放这类报酬时,应统一按劳务报酬所得预扣预缴税款。

理清人员性质和所得类别,可以有效解决预扣预缴中产生的混乱现象,使个税扣缴工作简单、清晰。

(二)税后专家费预扣预缴税额计算。科研单位发放的专家费,若发放给外单位人员,应按劳务报酬所得计税,若发放给本单位职工,按税法规定属于工资薪金所得,应按工资薪金所得計税。因专家费均为税后所得,在发放时,应将税后所得换算为税前收入,据以入账、计税。税后专家费税额计算步骤如下:

1.劳务报酬所得预扣预缴税款计算步骤:计算多次专家费税后所得合计金额;找出税后所得合计金额与预计税额之和减去费用后适用的预扣率和速算扣除数;计算税款;换算为税前收入;总结规律,归纳税款计算通用公式。

2.工资薪金所得预扣预缴税款计算步骤:根据个税申报系统中的上月工薪税申报表、本月工资发放表和本月上一次发放的专家费,获取发放专家费前某职工累计预扣预缴应纳税所得额;找出累计预扣预缴应纳税所得额对应的级数;计算本级金额上限与累计预扣预缴应纳税所得额的差额;比较该差额与专家费数额的大小,看是否跨级;找出专家费适用的预扣率;计算税款;换算为税前收入;总结规律,归纳税款计算通用公式。

(三)正确采集专项附加扣除信息。专项附加扣除信息由职工在手机APP上填报,单位可在个税申报系统中采集,用于纳税申报,并将信息传递至单位工资(酬金)系统,用于单位在发放工资薪金时预扣税款。年度内,所有职工专项附加扣除信息的填报时间不可能一致,中间还会有增加和减少,专项附加扣除信息需要时常进行更新和采集。为保证单位在预扣时和在申报时信息一致,专项附加扣除信息采集时间如下:年度第一个月在第一次发放工资前采集;以后每月初在上月工薪税数据导入个税申报系统、计算税款、生成申报数据后或进行个税申报后,第一次发放本月工资前,下载更新专项附加扣除信息。采集信息后,及时导入单位工资(酬金)系统,对下载信息后当月内信息的变动,一律在下月初进行采集,每月仅月初采集一次。

(四)调整单位工资(酬金)系统与个税申报系统税额的差异。因人员性质分类不一致和其他原因导致的预扣税额在两个系统中的差异,单位在申报个税前应分析查找原因,调整数据后再进行申报。工薪税累计预扣法的累计计算,使得各月间的数据相互关联和影响,调整的差异额应在单位工资(酬金)系统中更正,保证两个系统数据一致,从而使年度内各月和全年预扣预缴数据清楚明了。

(五)做好综合所得汇算清缴准备工作。新税法规定纳税人需办理四种情形综合所得的汇算清缴。纳税人需准备与收入、专项扣除、专项附加扣除、依法确定的其他扣除、捐赠、享受的税收优惠等相关资料,并按规定留存备查或报送。科研单位预扣预缴税款的各类人员中,除了只在本单位取得工资收入且无其他收入的职工,其他人员大多都会涉及到汇算清缴事项。科研单位要做好政策解读、咨询准备工作,纳税人要做好资料准备工作。

四、税后专家费案例解析

案例一:税后专家费属于劳务报酬所得。

A单位2019年3月发放B单位张某专家费1次,金额1 500元;发放C单位李某专家费4次,金额分别为3 000元、2 500元、2 000元、3 000元;发放D单位丁某专家费3次,金额分别为10 000元、15 000元、15 000元。

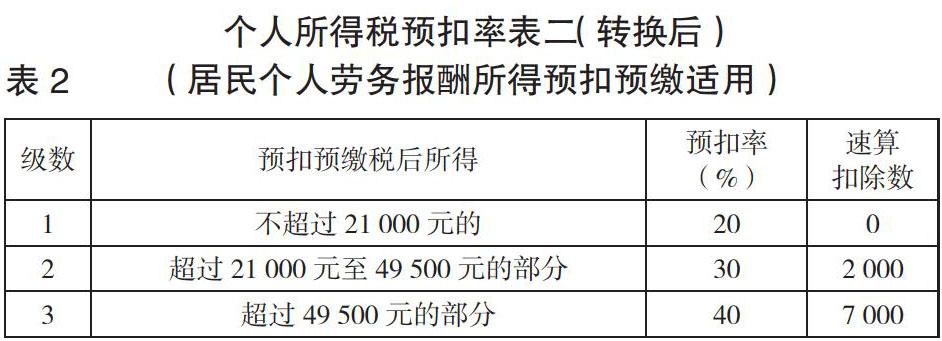

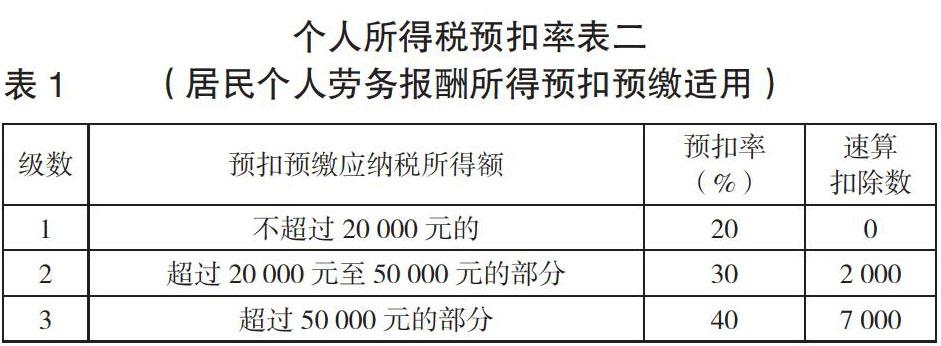

新税法规定:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。预扣率如表1所示。

1.A单位本月预扣预缴专家费税款。设税款为X元。

(1)张某税款和税前收入:(1 500+X-800)×20%=X,X=(1 500-800)×20%/(1-20%),X=175,则张某专家费税前收入为1 675元(1 500+175)。

(2)李某税款和税前收入:(3 000+2 500+2 000+3 000

+X)×(1-20%)×20%=X,X=10 500×(1-20%)×20%/[1-(1-20%)×20%],X=2 000,则李某专家费税前收入为12 500元(10 500+2 000)。

(3)丁某税款和税前收入:(10 000+15 000+15 000+X)×(1-20%)×30%-2 000=X,X=[40 000×(1-20%)×30%-2 000]/[1-(1-20%)×30%],X=10 000,則丁某税前收入为50 000元(40 000+10 000)。

说明:若一个月内对同一人多次发放专家费,每次发放时先计算出税后专家费合计发放数额应扣税额,减去上次发放时预扣的税额,即为本次发放时预扣的税额。

2.税款计算通用公式。从上述3个专家的税款计算过程可以看出,因劳务报酬减除费用有两个标准,税款的计算公式也呈现出两个规律。两个规律分界点的税前收入为4 000元,应纳税额为640元,则分界点的税后收入为3 360元(4 000-640)。该分界点也可通过上述税款的计算公式得出,设税后收入为M元,则(M-800)×20/(1-20%)=M×(1-20%)×20%/[1-(1-20%)×20%],M=3 360。设税后收入为M元(已知),税款为X元,通用公式如下:

当M小于等于3 360时,则:

X=(M-800)×税率/(1-税率) (公式1)

当M大于3 360时,则:

X=[(M×(1-20%)×税率-速算扣除数]/[1-(1-20%)×税率] (公式2)

3.税后所得预扣率表。表1各级税率对应的计税依据是应纳税所得额,可将表中的应纳税所得额转换为税后所得。即当应纳税所得额为20 000元时,税前收入=20 000/(1-20%)=25 000(元),税款=20 000×20%=4 000(元),税后所得=25 000-4 000=21 000(元);当应纳税所得额为50 000元时,税前收入=50 000/(1-20%)=62 500(元),税款=50 000×30%-2 000=13 000(元),税后所得=62 500-13 000=49 500(元)。由此,表1可转换为表2,即可适用于公式1、公式2。

案例二:税后专家费属于工资薪金所得。

甲单位2019年4月发放本单位职工专家费情况如下:江某2次,分别为800元和1 000元;任某1次,1 000元;陈某1次,2 500元。相关资料显示,发放前各人累计预扣预缴应纳税所得额及累计预扣税款为:江某35 000元,累计预扣税款1 050元;任某82 000元,累计预扣税款5 680元;陈某143 000元,累计预扣税款11 780元。预扣率如表3所示。

1.甲单位本月预扣预缴职工专家费税款。设税款为X元。

(1)江某的税款和税前收入:江某累计预扣预缴应纳税所得额35 000元与本级上限36 000元差额1 000元,且35 000元已扣除各项费用,所以,发放的专家费无任何扣除费用,全额纳税(以下各人同理)。预扣率为3%。

①第一次发放800元时,(800+X)×3%=X,X=800×3%/(1-3%),X=24.74;税前收入为824.74元(800+24.74)。

②第二次发放1 000元时,江某累计预扣预缴应纳税所得额35 824.74元(35 000+824.74),与本级上限36 000元的差额为175.26元(36 000-35 824.74),1 000元分两部分计税:175.26元与824.74元,预扣率分别适用3%和10%。累计预扣税款1 074.74元(1 050+24.74)。175.26×3%+(824.74+X)×10%=X,X=(175.26×3%+824.74×10%)/(1-10%)=97.48,则税前收入为1 097.48元。

第二次专家费发放后,江某累计预扣预缴应纳税所得额36 922.22元(35 824.74+1 097.48),累计预扣税款1 172.22元(1 074.74+97.48)。

(2)任某的税款和税前收入。(1 000+X)×10%=X,X=1 000×10%/(1-10%),X=111.11,税前收入为1 111.11元。专家费发放后,任某累计预扣预缴应纳税所得额83 111.11元(82 000+1 111.11),累计预扣税款5 791.11元(5 680+111.11)。

(3)陈某的税款和税前收入。陈某发放专家费前累计预扣预缴应纳税所得额143 000元,与本级上限144 000元差额1 000元,专家费2 500元分两部分计税:1 000元和1 500元,预扣率分别适用10%和20%。1 000×10%+

(1 500+X)×20%=X,X=(1 000×10%+1 500×20%)/(1-20%),X=500,则税前收入为3 000元(2 500+500)。专家费发放后,陈某累计预扣预缴应纳税所得额146 000元(143 000+3 000),累计预扣税款12 280元(11 780+500)。

2.税款计算通用公式。设税后收入为M元(已知),税款为X元,发放前适用的预扣率在表3中对应的累计预扣预缴应纳税所得额上限与发放前累计预扣预缴应纳税所得额之差为D元(可计算得出),通用公式如下:

当专家费发放后不跨级数时:

X=M×预扣率/(1-预扣率) (公式3)

当专家费发放后跨级数时:

X=[D×预扣率+(M-D)×下一级预扣率]/(1-下一级预扣率) (公式4)

說明:公式中的预扣率为发放前累计预扣预缴应纳税所得额适用的预扣率。

五、小结

新税法的实施得到了社会各界的广泛关注。科研单位作为个税扣缴义务人,在政策学习、落实的过程中遇到了一些困难,需要在学习和实践中积极寻找解决问题的方法,使个税扣缴申报工作顺利开展。

【主要参考文献】

[1] 于芳芳.新个税法下工资薪金及劳务报酬的涉税分析与会计核算[J].中国税务,2019,(01).

[2] 包燕萍,郑佳.新个人所得税法下的税收筹划空间探索[J].商业会计,2019,(13).