宏观经济的另一半

【提 要】创立于20世纪40年代末的宏观经济学学科,其基本假设是私人部门总是追求利润最大化。目前来看,现有宏观经济学仅仅反映了经济现实的两个阶段之一。被忽视的另一个阶段是私人部门追求债务最小化的阶段,这个阶段有助于解释经济陷入长期停滞以及量化宽松、零利率甚至负利率政策无法达到预期效果的原因。考虑到经济和收入增长放缓已经成为许多发达国家面临的紧迫问题,对于经济学家来说,是时候诚实面对宏观经济的另一半了。只有正确理解了宏观经济图景的另一半,政策制定者才有可能制定正确的政策措施,摆脱当前发达国家面临的经济停滞与通货紧缩等困境。

【关键词】 私人部门债务;资产负债表衰退;长期经济停滞;宏观经济政策

一、宏观经济学的基础:一人支出是另一人收入

一人支出是另一人收入,这种居民和企业部门之间的互动关系可能导致“1+1≠2”。例如,A决定从B那里减少购买东西,以为未来不确定性准备更多储蓄,B的收入就会随之减少,并减少向A的支出。于是,A的收入也降低了,从而导致A的储蓄减少。

支出与收入的这种相互关系还意味着,在国家层面,如果一部分人储蓄,另一部分人必须动用储蓄才能维持经济正常运行。在大多数情况下,动用储蓄的主体是因寻求扩大经营而负债的企业。如果每个人都储蓄,没有人动用储蓄,所有的储蓄都将从国民经济的收入流中漏出,导致国民收入减少。

例如,一个收入1000美元的人决定支出900美元、储蓄100美元。支出的900美元变成了其他人的收入,并继续在经济体系中循环。储蓄的100美元通过银行等金融机构借给需要用钱的其他人。当这个人借到并花掉100美元时,经济体系中的总支出达到了900美元加上100美元,等于初始收入1000美元,于是经济向前运行。

在标准经济学中,储蓄者和借款者的匹配就是金融业的功能,利率的高低变动取决于借款人的多少。如果借款人太多,则利率会升高,有人借不到钱;如果借款人太少,利率就会下降,刺激潜在借款人借钱。

政府则使用货币政策和财政政策,通过匹配私人部门的储蓄和借款来稳定经济。货币政策是更为频繁使用的政策,通过提高或降低利率,支持匹配机制。由于借款人超量通常与强劲的经济状态相关,为了避免经济过热和通货膨胀,采取较高的政策性利率措施则是正确的。同样,借款人不足通常与疲软的经济状态相关,为了扭转经济衰退和通货紧缩,采取较低的政策性利率措施则是必要的。

运用财政政策,即政府自己借钱,并将钱花在社会公共项目上,比如高速公路、机场和其他社会设施。中央银行行长可以很快就货币政策做出决策,而财政政策的实施则需要较长时间,因此,绝大多数经济波动问题都是中央银行运用货币政策加以解决的。

二、问题的出现:借款人消失

试想在一个经济体中,每个人都想储蓄,但没有人想借款,甚至在接近零利率的条件下,也没有人要借款。出现这样的情况,至少存在两个原因。

第一个原因是,私人部门企业无法发现有利可图的投资机会。当且仅当他们确信能够偿还有息债务时,私人部门才会借款。但这样的机会并非总是存在,事实上,它的出现在很大程度上取决于科学发现与技术创新,二者是高度非常规的,并且很难预测。

在开放经济体中,企业还有可能发现海外投资机会比国内更具吸引力。例如,如果新兴经济体的资本收益率较高,来自股东的压力将迫使企业更多地在海外投资,降低在本国的借款和投资。在现代全球化的经济中,这种来自股东的、追逐高资本收益率的压力比任何技术突破所起到的作用都要大,或者说,在国内借款和投资的决策就不复存在了。

第二个原因是,私人部门的借款人持续出现巨额损失,被迫重建储蓄,偿还债务,恢复财务健康。當私人部门债务引起的全国范围的资产泡沫破灭之后,这种情况就会出现。泡沫破灭留给借款人的是巨额负债,这些借款人别无选择,无论利率水平高低,为了修复他们的资产负债表,只能偿还债务或增加储蓄。

即使经济状态良好时,因为经营决策不善,总会有一些陷入财务困境或走向破产的企业。在全国范围的资产泡沫破灭之后,这样的企业数量会呈爆炸式增加。

对于企业来说,负资产净值或资不抵债意味着获得任何类型的融资都将有潜在的损失,包括商业信用。最坏的情况是,没有供应商或债权人愿意对一个寻求破产保护的实体提供信用,所有的交易都必须现金清算。为了保障储户的存款安全,政府监管部门会禁止银行和其他类型的储蓄机构向不具清偿能力的借款人延展贷款期限或提供贷款。对于居民来说,负资产净值意味着他们不再有为了退休生活或应对不时之需的储蓄了。无论是企业还是居民都将对这样的生存威胁做出回应,无论利率水平高低,他们都将致力于恢复财务健康,直至生活不受威胁。

基于上述原因,借款人消失时,会有什么情况发生呢?尽管利率降至零,如果没有借款人借入100美元的储蓄,经济生活中的总支出就会下降到900美元。经济总量实际上收缩了10%,从1000美元下降到900美元。而900美元又变成他人的收入,如果这个人决定储蓄10%,同时依旧没有借款人,仅仅花掉了810美元,导致经济收缩到810美元。这样的循环会不断重复,如果借款人依然旁观,经济会收缩到730美元。这样的收缩过程被称为“螺旋式通货紧缩”。

放在金融部门的100美元依然可以被投资于各种资产。但是,在实体经济中没有借款人,这笔资金就无法离开金融部门、支持增加GDP的交易(资产所有权变更并不增加GDP),只会生成泡沫。

当然,这个收缩过程不会一直持续下去。一旦人们因为收入下降而无法储蓄,全部收入会变成支出。例如,若一个人收入500美元,不可能有任何数量的货币用于储蓄,全部500美元会被花掉。同样情况下,一个人得到了500美元的收入,她也花掉了全部数额。结果是经济最终稳定在500美元,我们称之为通货紧缩。

三、私人部门债务最小化驱动的衰退

直到2008年,经济学界才开始重视由于借款人缺失导致的紧缩均衡(500美元经济现象)。经济学家之所以没有重视借款人不足的情况,是因为当宏观经济学作为一个独立的学术理论在20世纪40年代出现时,西方企业界拥有充分的投资机会。新型“必备”家用设施(从洗衣机到电视机)陆续发明上市。随着企业开始或扩大这些新产品的生产,私人部门的借款人是充沛的,并且利率相当高。

由于从来没有出现过借款人短期供给短缺的问题,经济学家非常强调储蓄的可得性以及正确运用货币政策,确保企业部门以足够低的利率获得所需资金。同时,经济学家轻视财政政策,即政府借贷与支持。在这个时期,经济学家还假设金融部门能够确保所有储蓄资金自动被借入和支出:如果借款人增加,利率会变高;如果借款人减少,利率会走低。正是因为这个假想的自动机制,以至于2008年前提出的绝大多数宏观经济理论与模型不包含金融部门,在建立理论模型时,经济学家假设私人部门总是追求利润最大化。

但是,私人部门追求利润最大化必须满足两个条件:必须拥有清洁的资产负债表;必须存在具有吸引力的投资机会。通过给定私人部门总是追求利润最大化,经济学家总是无意识地假设这两个条件能够得到满足。这种情况存在了数十年,直到1990年日本和2008年西方经济体资产泡沫破灭。当资产泡沫破灭时,私人部门的资产负债表被损害,不仅导致借款人消失,而且导致许多借款人不管利率多么低也不会借款,集中精力清偿债务。这意味着,一旦面对清偿能力约束,家庭和企业部门就会转变其优先选择,即从利润最大化转变为债务最小化。既然资产泡沫可以突然破灭,私人部门向债务最小化的轉变也可以突然发生。从净借款到净储蓄的巨大而突然的转变将使经济陷入衰退。

然而,经济学家们仍继续假设借款人是充足的,因为他们所有的理论和模型都假设私人部门追求利润最大化。基于这些理论和模型,他们关于2008年之后的增长和通货膨胀的预测出现了一致的不断重复的失误。

四、借款人和出借人的四种可能状态

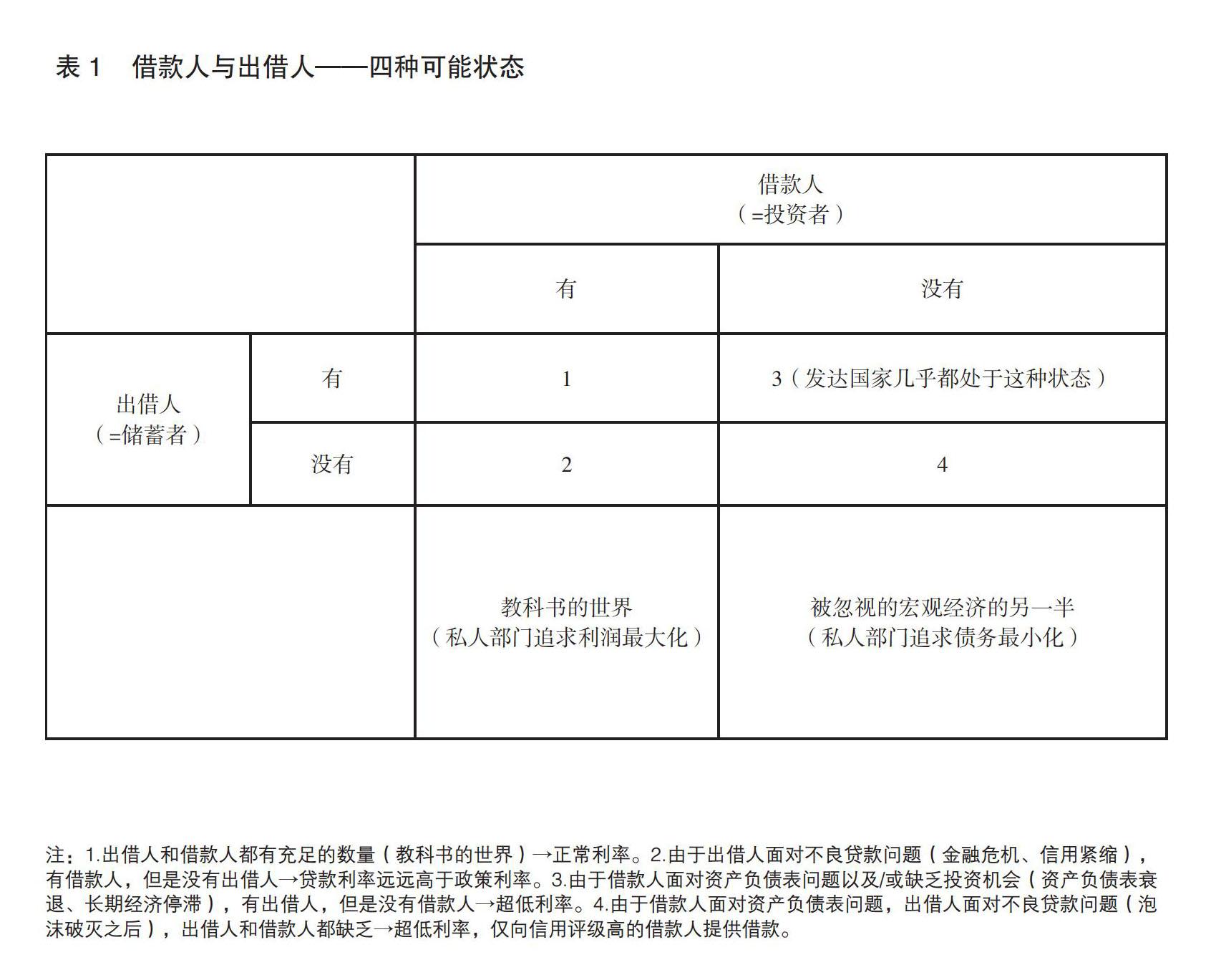

在新的模型中,基于有没有出借人(储蓄者)和借款人(投资者),经济体总是处在四种可能状态中的一种。这四种状态分别是:(1)出借人和借款人都有充足的数量;(2)在高利率条件下,有出借人,但是借款人不足;(3)在低利率条件下,有出借人,但是借款人不足;(4)出借人和借款人都缺乏(见表1)。

在表1所列的四种情况中,仅有状态1和状态2在传统经济学中讨论过,传统经济学隐含着这样的假设:只要利率足够低,总会有足够的借款人。或者更准确地说,经济学家们认为,假设经济处于状态1和状态2,刺激经济仅需要较低的利率。在这两种状态下,仅有状态1需要最少的政策干预,比如通过对利率的小幅调节,匹配储蓄者和借款人以及保持经济运行。所以,状态1是与正常利率相联系的,可以视为理想的教科书情境。

状态2(出借人不足)出现的原因涉及宏观经济和金融因素。最重要的宏观经济因素是,为了控制住通货膨胀,中央银行采取紧缩货币政策。在信用紧缩环境下,出借人一定不愿意借出资金。可是,一旦通货膨胀得到控制,中央银行就会采取宽松货币政策,经济重新回到状态1。

出借人承受重压的金融因素也可以将经济推向情况2。一个因素是银行系统的不良贷款(NPLs,指银行不良债权)过多,拉低了银行资本充足率,从而限制了银行出借资金。这种情况就是典型的“信用紧缩”。政府对金融机构的过度监管也可能导致信用紧缩。当许多银行同时面对不良贷款问题时,互信丧失不仅会导致信用紧缩,而且会导致银行间市场失去功能,这样的状态完全可以称为“金融危机”。

当出借人有不良贷款问题时,中央银行的政策性利率就会大大偏离银行所确定的实际利率,只有那些愿意支付较高实际利率的人们才能够借钱。为了增强银行资产负债表,在特定情况下,政府也会允许这样的“高利率”。

针对出借人短缺的原因,存在众所周知的药方。例如,政府可以向银行注入资本以恢复银行的借钱能力,或者政府放松阻碍金融机构作为金融中介的监管。一旦银行间市场失去功能,中央银行可以担当起最后贷款人角色,确保清算系统继续运行。中央银行还可以采取宽松货币政策。因此,对货币政策的重视以及关注财政政策的挤出效应在状态1和状态2中是合理的。

但在状态3和状态4下,问题是借款人短缺。这就是传统经济学家们忽视的“宏观经济的另一半”。今天,绝大多数发达国家都面临缺乏投资机会和资产负债表受损的问题,造成了借款人数量的下降。在某种程度上,资产负债表问题更加重要,因为资产负债表问题可以使经济快速走向萧条。

五、核心宏观政策面临的挑战

基于表1展示的经济变化过程,显然,陷入资产负债表衰退的经济体面临宏观经济政策的挑战。为了应对不确定的未来,家庭部门一如既往地进行储蓄;但是,企业部门即使在利率非常低的条件下也不再借款;为了保持宏观经济稳定,要么实现净出口增长,要么在不牺牲未来财政能力的前提下,政府借钱花掉这些储蓄。当前者在中短期内并非现实选项时(因为所有国家不可能同时增加净出口),政府就只能实施财政刺激计划。当政府公共债务达到警戒线水平时,就会有人指出,必须限制债务增长,即使不能真正降低债务水平。

这个观点的问题在于债务是储蓄的另一面。由于债务增长,有人必须储蓄,但是,只要经济体中有人继续储蓄,储蓄就注定增加。另外,如果有人继续储蓄,而债务水平无法提高(也就是,如果没有人借款并花掉被储蓄的资金),经济体将陷入“1000美元-900美元-810美元-730美元”的通货紧缩螺旋。债务增长(除了中央银行融资债务)只是私人部门继续储蓄的反映。

如果债务增长快于实际储蓄,仅仅意味着重复计算了,即有人借钱了但没有花掉,他可能按照不同的期限结构(到期日转变)或利率结构(固定利率转浮动利率,或者相反)将钱借给了其他人。随着套利交易和涉及多方的结构性金融产品的普遍化,账面债务数字会快速增长,但是实际债务绝不可能大于实际储蓄。

进一步讲,任何人能够承担的债务水平也都取决于利率水平和债务融资项目的品质。如果项目所得足以偿还借款成本和本金,那么,无论债务规模有多大,都没有人关心债务负担,因为对于任何人而言都不构成未来的负担。同样,无论国家债务规模有多大,如果资金被投入到公共工程项目后能够产生足够高的回报,足以偿还利息和本金,项目将自负盈亏,而不会增加未来的纳税人负担。

六、关于经济政策的再思考

发现宏观经济的另一半之前,对于基于私人部门追求利润最大化的传统框架无法解释的现象,经济学家不得不给出各种解释。这些现象包括长期经济停滞与失业,提出的解释包括结构性问题、预期(通货紧缩预期)、长期停滞以及“外部冲击”等。

(一)结构性问题还是资产负债表问题?

当传统宏观经济政策无法取得预期结果时,经济学家通常会建议关注结构性或供给侧问题。无论是在1990年后的日本,还是在2008年后的欧洲,大量经济学家和政策制定者提出要推进结构改革。但是,美国的里根时代和英国的撒切尔时代完全不同于日本和欧洲的后泡沫时期。在里根和撒切尔时代,美国和英国都面临着高通货膨胀和利率高企、持续不断的劳资纠纷以及大规模的贸易赤字问题。在当前的日本和欧洲,通货膨胀和利率均处于极端低位,劳资纠纷极少,贸易账户出现巨大顺差。更重要的是,西方在2008年之前和日本在1990年之前,经济都运行良好,对传统宏观经济政策的响应也很好。这就很难说明经济停滞是因为存在长期的结构问题。

事实上,资产负债表问题或投资机会缺乏问题也可以造成相同的结果。虽然取消监管和其他结构改革政策可以提高本国的资本收益,但结构改革需要解决的问题在经济体陷入资产负债表衰退之前就已经存在了。

换句话说,结构改革是必要的,但这不是泡沫破灭和私人部门开始去杠杆之后解决经济增长突然失速问题的方案。为了应对2008年以来的资产负债表衰退问题,需要的是财政刺激计划,而不是结构改革。

(二)长期停滞问题

2013年拉里·萨默斯(Larry Summers)第一次讨论长期停滞时,美国已经处在资产负债表衰退之中,零利率条件下私人部门储蓄超过了GDP的7%。后来,他指出,西方国家的资本收益于20世纪70年代就开始下降了,2008年爆发全球金融危机之前已经存在很长时间。

1970年之后资本收益下降很可能是因为以下事实:到20世纪70年代中期西方经济体全部进入了刘易斯拐点后的被追赶阶段,那时,日本开始追赶他们。从这个时点开始,这些国家越来越多的制造商发现海外资本收益高于国内。许多制造商决定从追赶国买入产品或在追赶国投资,当时日本就属于追赶国。于是,发达国家收缩的资本投资导致了生产力和工资增长速度下降。

在所有经济体经过较长时期跨越刘易斯拐點以及资本收益大体均衡之前,新兴经济体的特征就是从发达国家拿走投资机会。虽然中国已经跨越了刘易斯拐点,但是,印度和其他经济体还有很长的路要走。所以,当前的转型过程注定还要继续很多年。采取正确的经济发展政策,可以用相对直接的方式实现转型。这些措施包括为劳动力提供好的教育、创造必要的基础设施、根除腐败、鼓励企业家精神以及经济体开放。

(三)当心“外部冲击”的伪命题

经济学家还喜欢使用“外部冲击”的术语来描述2008年之后发生的事情。意思是事件源自经济体外部,所以无法预测(“冲击”)。笔者认可美国“9·11”恐怖袭击或日本“3·11”地震是无法预测到的外部冲击。但是,把雷曼兄弟破产和随后的全球金融危机称作外部冲击则是荒谬的。

雷曼兄弟破产前很多年,以次级抵押贷款以及过高评级担保债务凭证(CDOs)融资驱动为特征的住房泡沫就已经广为人知了。一旦泡沫破灭,金融系统中的高杠杆意味着经济体必然陷入资产负债表衰退。在这个意义上,2008年后发生的事情内在于这个金融系统中,并非是不可预测的外部因素诱发的。

危机爆发后,经济学家包括美联储前主席艾伦·格林斯潘(Alan Greenspan)都认为,这是一个“百年一遇的事件”,是无法预测的。但在笔者看来,在理解不同政策行动会有怎样的回应时,“冲击”发生之前的经济环境是至关重要的;在预测接下来会发生什么时,冲击本身的性质也是重要的。

如果纯粹是外部冲击,比如美国的“9·11”和日本的“3·11”,那么,一两年后经济体就会恢复。当然,这还要取决于事件的大小。但是当泡沫最终破灭时,高杠杆经济体需要经过多年才能复苏,因为各个市场主体遭到损害的资产负债表必须修复。虽然一些外部事件触发了崩溃,但是接下来的漫长而又痛苦的资产负债表衰退根本不是外部冲击问题。除了类似于“9·11”事件,经济学家不应当使用“外部冲击”来掩盖对冲击前经济体所发生的事情的无知。

(四)警惕“预期”暗示的伪命题

在经济学中存在大量关于预期的文献,尤其是关于通货膨胀预期。事实上,在实现通货膨胀目标方面,中央银行屡屡失败是显而易见的,但是推动继续采用货币刺激政策的经济学家和政策制定者认为,需要努力“锚定预期”。

然而问题在于,人们的预期根本取决于他们看到了什么以及他们过去经历了什么。在泡沫破灭后的日本,全国范围商业不动产价格下跌了87%,一名CEO忙于用公司的现金流来偿还债务,修复企业的资产负债表。他还意识到日本其他CEO也在做同样的事情。对于这些企业经理人而言,中央银行会增加经济体流动的货币数量,但由于没有借款人从金融机构借出资金并将这些资金注入实体经济,货币宽松政策不能促进经济增长,也不能提高通货膨胀率。

在这样的环境下,中央银行宣布的2%的通货膨胀目标是没有影响力的,因为CEO们认为这样的目标无法实现。既然逃离负资产是企业生存的关键,他们只能继续去杠杆,直到资产负债表得到修复。但随着企业继续去杠杆,信用不会增长,通货膨胀也不会提高。由于存在资产负债表问题,银行也不被允许放贷给企业。于是,中央银行通货膨胀目标之“箭”最终脱靶,又强化了CEO们对经济体的认识。在这样的世界里,宣布中央银行已经将通货膨胀目标由2%提高到4%并不会降低CEO们关于未来真实利率的预期,因为初始2%的通货膨胀目标就是不可信的。这还意味着中央银行与公众失去了联系。前者依然按照经济体处在状态1或状态2的假设进行操作,而后者正确地认识到经济体处在状态3或状态4。

相反,经济体处于黄金时代(状态1和状态2)的时候,绝大多数CEO为了扩大生产力与生产能力而投资,忙于获取资金。金融机构也尽可能借出所有可得资金,从而货币乘数达到了最大值。在这样的状态中,中央银行要通过限制准备金供给来控制通货膨胀,因为准备金可得性是货币与信用增长的约束条件。中央银行的可信度也非常高,尤其是当中央银行成功控制通货膨胀的时候。但是,在今天,发达国家发现自己已经不在那个环境中了。

许多经济学家包括美联储经济学家,依然担心通货膨胀预期下降会导致经济停滞,“像日本发生的那样”。但是,这只是20世纪60年代和70年代心理定式的延续,由于为了恢复价格稳定,不得不用巨大的紧缩措施对不当的货币政策加以根除,从而在某种程度上形成了根深蒂固的通货膨胀预期。他们的观点是,如果不当的通货膨胀预期可以通过严格限制的货币政策加以清除,那么,不当的通货紧缩预期也可以通过高度适应性货币政策加以校正。

但是,1990年后的日本和2008年后的西方经济体停滞不是因为不当的货币政策诱发的通货紧缩预期,而是因为私人部门资产负债表问题以及较高的海外资本收益率,二者均与预期和货币政策不相关。如果不用财政政策和结构政策解决这些真正的问题,任何数量的货币宽松政策都不可能改善经济,也不可能提高公众的未来预期。

上述日本CEO的例子表明,他们无视货币政策安排,不仅因为他们已经做出了某种程度的通货紧缩预期,而且因为他们知道自己所采取的债务最小化行动,由此知晓货币宽松政策没有效果。因此,不要将“预期”看成政策制定的某种变量,经济学家和政策制定者应当发现为什么人们会按照某种方式去行为。

(五)货币政策还是财政政策?

尽管在第二次世界大战过程中,凯恩斯主张的财政政策对于使发达国家从大萧条中摆脱出来起到了出人意料的效果,但是,凯恩斯从未认识到仅当私人部门最小化债务时,即当经济体处在状态3或状态4时,才应该使用财政刺激。由于这个疏漏,二战后经济学家狂热地相信财政政策可以解决绝大多数问题。

1929年后,美国花了整整30年修复私人部门的资产负债表,克服他们的债务痛苦(1959年之前,美国长期与短期利率都没有恢复到20世纪20年代的平均水平)。到20世纪50-60年代,私人部门资产负债表已经修复后,美国政府试图运用财政政策对经济进行微调,却最终造成了高通货膨胀、高利率和资源错配问题。20世纪70年代后期,通货膨胀达到了两位数,货币政策和小政府的主张成为主流。

1990年的日本和2008年的西方国家则延续了黄金时代的心理定式和货币政策主张。虽然彼时所有发达经济体均已处在状态3或状态4,但许多经济学家主张更多的货币政策安排——尽管财政政策是解决借款人消失诱发的衰退问题的唯一工具。雷曼倒闭不久,在2008年11月于华盛顿召开的G20紧急峰会上决定动用财政政策。可是,到了2010年G20多伦多峰会,参加国又将财政赤字砍掉一半,有效逆转了全球经济。

后来政策制定者很快认识到多伦多协议的错误,包括美联储前主席本·伯南克(Ben S. Bernanke)和珍妮特·耶伦(Janet L. Yellen)。为了确保政府继续担当最后借款人角色,他们发出了关于“财政悬崖”的严厉警告。这有助于美国经济避免萎缩。日本财政大臣麻生太郎也认识到这个危险,于2012年后期将财政刺激作为安倍经济学的第二支“箭”。他们的行动对日本与美国的经济提供了至关重要的支持,相应地,两国失业率下降到充分就业的水平,分别为2.8%和4.3%。

欧元区的政策制定者没有认识到经济体处于状态3或状态4,《马斯特里赫条约》要求成员国政府做与对抗资产负债表衰退相反的事情。尽管德国是第一个发现在20世纪30年代与资产负债表衰退斗争中财政政策有效性的国家,但也正是德国向欧元区国家施加了财政限制压力。

(六)基于经济发展状态的恰当政策回应

更一般地说,经济学家必须对这样的事实保持清醒:在他们假设的世界里,货币政策是有效的,因为具有广大的投资机会,私人部门拥有干净的资产负债表,而这描述的仅仅是宏观经济图景的一半(状态1和状态2)。在宏观经济图景的另一半中,因为存在资产负债表或国内投资机会匮乏问题,私人部门正在最小化债务(状态3和状态4)。

基于经济发展阶段不同,经济主体的行为和宏观经济政策效果也会发生变化。相应地,经济发展的不同阶段对通货膨胀、增长以及货币政策或财政政策的恰当形式具有重大影响。

黄金时代的经济体基本都是处于通货膨胀状态的,因为工资、消费以及企业为提高生产力与市场能力的投资需求都很高。这意味著为了确保经济稳定,在这个时期中央银行在应对通货膨胀方面保持着高度警惕。

可是,在被追赶阶段,经济体基本上都是无通货膨胀的,因为工资增长停滞、消费者过分讲究、进口商品泛滥以及企业削减在国内的生产力和生产能力投资。如果即使在非常低的利率条件下,私人部门的资金需求也下降到储蓄水平以下,为了稳定经济,政府就必须动用财政政策并担当起最后贷款人角色。

当泡沫破灭后,经济体也能够以很快的速度从状态1变为状态3或状态4。尽管政府和中央银行有办法刺激经济,使之在一两年内从状态3转变为状态4,但是,如果要从状态3恢复到状态1,至少需要数年甚至数十年时间。

唯有财政政策能够支持处于状态3和状态4的经济体。财政支持必须持续实施,直到私人部门重新借款。虽然在绝大多数发达国家存在大规模公债的条件下,这似乎是难以完成的任务,但当私人部门追求债务最小化且政府是仅有的借款人时,债券收益降到了极低的水平。在极低的债券收益条件下,许多公共工程项目能够自负盈亏。

事实上,对于处于状态3和状态4的经济体的政策制定者来说,最重要的任务就是指派最优秀、最聪明的人成立一个独立委员会,界定并实施能够保证社会收益率超过超低政府债券收益率的社会公共工程项目。在黄金时代,独立的中央银行在稳定经济中起到了关键作用;在被追赶时代,取而代之的是后来创设的独立财政委员会。在稳定经济中,独立财政委员会必须起到核心作用。这个委员会必须不断发现能够自负盈亏的项目,直至私人部门借款人回归。这样的项目将提高国家债务,但是不会增加未来纳税人负担,因为它们是自负盈亏的。在经济体处于状态1和状态2时,利率非常高且很难发现能够自负盈亏的公共工程项目,这样的政策选择是不可取的。

就货币政策而言,政府应当认识到当经济体处于状态3和状态4时,货币政策不仅不像黄金时代那样有效,经济体自身也基本上无通货膨胀。在这样的环境下,中央银行必须采取各种手段实现通货膨胀目标,比如使用量化宽松和负利率政策,但结果是不仅未能实现目标,反而使经济体背负了超额风险与资源错配后果,包括泡沫滋生。另外,政府还将面临一个艰巨的任务,即吸收目前充斥在银行体系中的超额流动性。因此,由于在根本没有通货膨胀的环境下试图激起通货膨胀是弊大于利的,故中央银行应当远离通货膨胀目标,引导社会各界在财政政策的方向上进行辩论。他们必须让公众知晓,即使利率非常低,私人部门也不愿再吸收家庭部门形成的全部储蓄,政府部门这时需要发挥核心作用。

七、总结与结论

在黄金时代,私人部门投资机会充足,利率居高,经济学家关注的是强化货币政策能力,控制通货膨胀,而对财政政策的重视不足。但是对于西方国家而言,黄金时代结束于20世纪70年代;对于日本而言,黄金时代结束于20世纪90年代。

一旦经济体处于被追赶阶段而且利率非常低,私人部门就常常成为净储蓄者,货币政策与财政政策的效果就反转了。尤其是一旦政府成为最后借款人,货币政策的效果就取决于政府借款规模,因为政府是有能力并愿意向金融机构借款并将借款注入实体经济的仅有的主体。所以政策制定者必须转换他们的关注点,从货币宽松政策转变到寻找可行的基础设施项目。

经济学家也应当认识到,在当前被追赶阶段里,经济发展的早期阶段所具有的乘数和弹性完全没有了作用。这些指标也是变化的,在同一阶段有时变化是惊人的,决定于经济体处在状态1和状态2,还是处在状态3和状态4。例如,即使经济体基本上处在黄金时代,资产泡沫崩溃也可以使经济体陷入没有私人部门借款人的状态3或状态4。这也是大萧条时期的美国以及1997年货币危机期间亚洲国家发生的情况。

在最基本的层面上,经济学界必须认识到,除了投资机会过剩的工业化早期阶段,对于其他经济发展阶段而言,借款人缺乏一直是比贷款人缺乏更大的问题。今天,发达国家的经济绩效差以及生产力增长水平低,根源于这样的事实:为了不确定的未来,家庭继续储蓄,但是在国内,企业找不到资本收益率足够高的充足的投资机会去吸收这些储蓄。

与“趋势增长率”的假设以及借款人充足的假设不同,经济学家必须直面国内高收益投资机会短缺问题。在处于资产负债表衰退或被追赶的国家,这一点尤为正确。

参考文献

[1]Eggertsson, Gauti B. and Paul Krugman (2012) “Debt, Deleveraging, and the Liquidity Trap: A Fisher-Minsky-Koo Approach.” The Quarterly Journal of Economics, 127(3), pp. 1469–1513.

[2]International Monetary Fund (2015) “IMF Survey: Top Researchers Debate Unconventional Monetary Policies.” by Maurice Obstfeld and Gustavo Adler,IMF News on November 20, 2015. www.imf.org/en/news/articles/2015/09/28/04/53/sores111915a

[3]Koo,Richard and Fujita, Shigeru(1997) “Listen to the Bond Market for the Timing of Fiscal Reform.” Shukan Toyo Keizai, pp.52-59.

[4]Koo, Richard (2015a) “The Escape from Balance Sheet Recession and the QE Trap: A Hazardous Road for the World Economy. ”Singapore: John Wiley & Sons.

[5]Markey-Towler, Brendan (2017a) “Foundations for Economic Analysis: The Architecture of Socioeconomic Complexity.” PhD thesis, School of Economics, University of Queensland.

[6]Robinson, Joan (1972) “The Second Crisis of Economic Theory.” American Economic Review 62(1/2), pp. 1–10.

[7]Summers, Lawrence H. “Secularstagnation.” http://larrysummers.com/category/secular-stagnation/

(責任编辑:吴思)

* 辜朝明(Richard C. Koo),野村综合研究所首席经济学家。

THE OTHER HALF OF MACROECONOMICS

Richard C. Koo

Abstract: The discipline of macroeconomics, which was founded in the late 1940s and was based on the assumption that the private sector always seeks to maximize profits, considered in its short history only one of the two phases an actual economy experiences. The largely overlooked other phase, in which the private sector may instead seek to minimize debt, can help explain why economies undergo extended periods of stagnation and why the much-touted policies of quantitative easing and zero or even negative interest rates have failed to produce the expected result. With sluggish economic and wage growth becoming a pressing issue in many developed countries, it is time for economists to leave their comfort zones and honestly confront the other half of macroeconomics. Once the other half of macroeconomics is understood both as a post-bubble phenomenon and as a phase of post-industrial economies, it should be possible for policymakers to devise appropriate measures to overcome the difficulties faced by advanced countries today, including stagnation and deflation.

Keywords: Private Sector Debt; Balance Sheet Recession; Long-term Economic Stagnation; Macro Economic Policy