美联储停止缩表的原因、影响及中国对策

摘 要:近期美联储停止缩表引起广泛关注。美联储停止缩表主要有以下几个原因:一是货币需求大幅上升,二是美联储控制短期利率的能力出现下降,三是美国经济前景存在不确定性。此外,美联储停止缩表还有助于继续发挥财政作用、改善货币政策传导效率、降低污名效应、降低私人部门安全资产的供应以及降低对美联储信用风险和银行清算风险。美联储停止缩表对美国和中国都会产生十分广泛的影响。对美国的影响主要有:资产价格将获得支撑、投资可能出现过热、通胀可能出现阶段性上升、金融风险可能加大、美联储独立性可能受到影响、可能加剧收益率曲线倒挂;对中国的影响主要有:人民币汇率压力有望缓解、资产价格可能上升、短期资本流入可能增多。因此,中国货币政策应保持定力,密切关注国际资本流动趋势的变化,防范资产价格暴涨风险,同时,应加强人民币汇率风险管理。

关键词: 联邦基金利率;量化宽松;美联储缩表

中图分类号:F821.0文献标识码: A文章编号:1003-7217(2020)01-0002-07

一、引 言

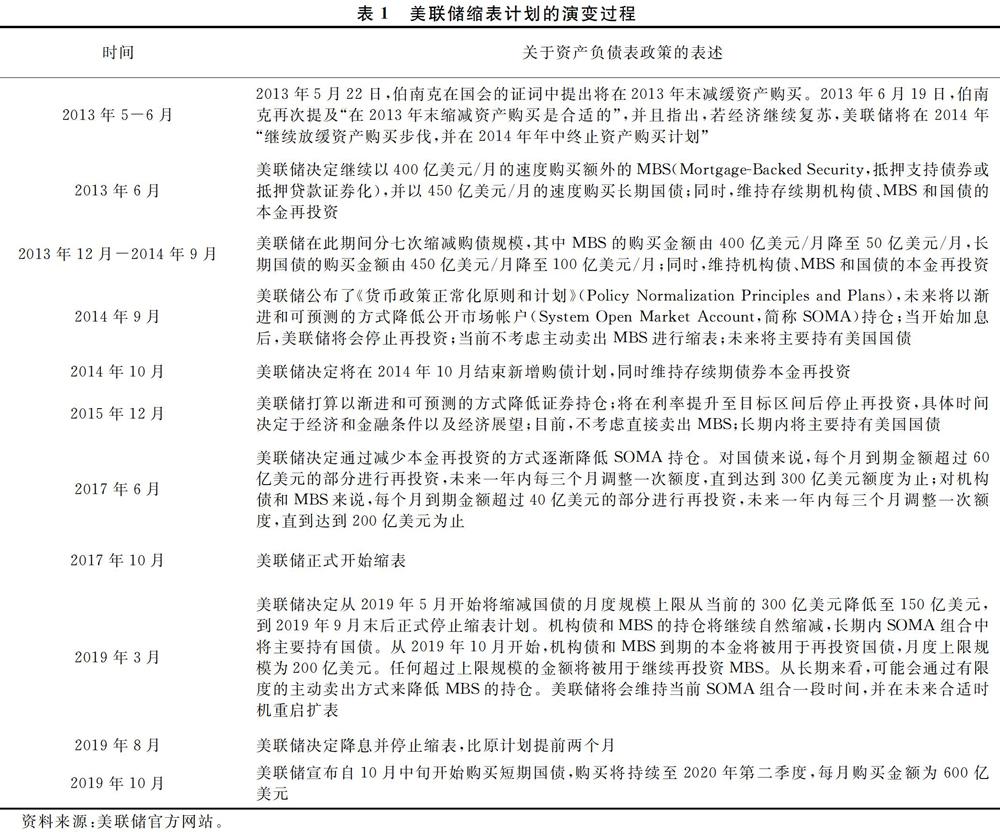

2019年3月21日,美联储在议息会议后意外宣布将于2019年9月结束缩表。事实上,自2015年底美联储宣布加息以来,是否应该缩减资产负债表一直是美联储和学术界研究的重点问题,同时,也是市场高度关注的问题。关于这一问题还掀起了一场非常广泛的讨论,形成了截然不同的两派意见。以美联储前主席耶伦为代表的学者认为,由于大资产负债表会降低美联储控制短期利率的能力以及大量超额准备金可能造成高通胀等原因,美联储需要缩减资产负债表。而以格林伍德为代表的学者认为,由于大资产负债表可以解决类货币产品供应不足的问题并且能够改善货币政策传导效率,美联储应维持大资产负债表。关于缩表问题不仅在学术界,在美联储内部也经历了十分广泛的讨论。美联储对于缩表问题的表态也不断变化,并对市场造成了较大影响。例如,2013年时任美联储主席伯南克暗示结束量化宽松政策的时间可能早于投资者预期,导致美国贷款利率大幅上升,资金疯狂出逃新兴市场,引发“缩减恐慌”(taper tantrum)(见表1)。2017年6月,美联储公布了缩表计划,宣布将于2017年10月开始缩表。缩表计划从实施到结束,美联储总资产规模已经由4.5万亿美元下降至2019年8月初的3.8万亿美元①。

虽然此前美联储公布了具体的缩表方式,然而,并未给出缩表计划持续的时间以及目标规模,上述问题一直在讨论之中[1]。美联储缩表的最终规模取决于以下两个因素:一是美联储需要多少负债,二是美联储货币政策操作框架的选择。纽联储在2017年6月曾经发布过一篇研究报告,对美联储未来缩表进程进行了情景模拟分析。第一种情景是大负债模式,即到2019年将资产负债表规模缩减至3.5万亿美元,之后重新开始扩表;第二种是中等负债模式,即到2021年左右将资产负债表规模缩减至2.8万亿美元,之后重新开始扩表;第三种情景是小负债模式,即到2023年左右将资产负债表规模缩减至2.5万亿美元,之后重新开始扩表[2]。此前,市场预计美联储缩表计划将执行很長一段时间。然而,在缩表计划实施一年半后,美联储意外宣布将于2019年9月结束缩表进程。从美联储的行动来看,很明显已经选择了大负债模式(即大资产负债表模式)。那么,美联储缘何提前结束缩表、结束缩表会有哪些影响、中国应该如何应对,这是本文所要回答的问题。

二、美联储停止缩表的原因

美联储选择停止缩表不能简单理解为仅仅是由于美国经济不确定性增强而采取的宽松措施,其背后有着非常复杂的其他考量,涉及货币需求的变化、货币政策操作框架的选择以及财政可持续性等一系列问题。

(一)直接原因

1.货币需求大幅上升。

一是对准备金的需求大幅上升。次贷危机后,为了增强银行系统抵御流动性风险的能力,美联储在监管方面提高了对流动性资产的要求。根据最新的监管要求,商业银行需要保持流动性覆盖率(Liquidity Covered Ratio,简称LCR)② 至少为100%。当前银行系统中有3.9万亿美元高质量流动性资产(High Quality Liquid Assets,简称HQLA),其中准备金为1.6万亿美元,是HQLA重要组成部分。HQLA对于满足LCR的要求至关重要。自美联储缩表以来,准备金已缩减1.2万亿美元,缩减幅度高达43%。如果美联储继续缩表,准备金势必将再度大幅减少,商业银行持有的HQLA也将大幅下降,这将使得商业银行难以满足监管要求。因此,准备金继续减少是不可接受的。此外,由于全球金融危机的爆发,商业银行等金融机构对资金的预防性需求大幅上升,货币需求也因此进一步增加[3]。

二是对通货的需求存在趋势性增长。在经济正常时期,美国通货增速大致与名义GDP增速相等。次贷危机前(2000-2008年),美联储资产负债表中通货增速为4.70%,而名义GDP增速为4.80%[4]。截至2008年末,美联储通货规模为8866.46亿美元。而次贷危机已经过去十年时间,通货需求也因经济增长出现了提升。截至2018年末,美联储通货规模为1.665万亿美元①。考虑到美国经济增长以及外国对美元通货需求上升等因素,当前通货的规模是合适的。

三是财政部在美联储的存款大幅上升。2008年以前,财政部在美联储国库总账户(Treasury General Account,简称TGA)的资金多数时间基本仅为50亿美元左右,通常使用商业银行的私人账户管理现金流。2008年以后,财政部开始使用TGA账户作为其主要账户管理现金流。2015年5月,财政部宣布在TGA账户中持有的资金需要能够覆盖未来一周的现金支付需求(即最低存款规模为1500亿美元),主要是为了防止出现因极端天气、技术性或操作风险导致无法从债券市场融资的情况,以避免影响金融稳定。自从该政策实施后,TGA账户中的资金持续高于这一最低水平。截至2018年末,TGA账户中的存款高达3700亿美元①。

四是外国官方账户的逆回购协议规模大幅上升。长期以来,美联储为国外央行、政府和国际官方机构提供银行及监管服务。外国官方账户的逆回购协议是美联储为外国机构提供即时美元流动性的工具,主要是用于清算证券以及应对非预期的美元短缺或汇率波动。外国官方账户的逆回购协议规模已经从2007年末的405亿美元上升至2018年末的2438亿美元①。上述变化也反映了美联储维持美元流动性稳健的偏好趋于上升。

五是美联储其他存款持续上升。其他存款是指由国际多边组织、政府发起机构持有的存款以及其他杂项。近年来,美联储其他存款从2007年末的3亿美元上升至2018年末的824亿美元。其他存款大幅增加很大程度上是由金融市场基础设施机构(Designated Financial Market Utilities)的存款增加驱动。上述机构主要是为过户、清算、支付以及金融机构之间的其他交易提供基础设施。

2.美联储控制短期利率的能力出现下降。

当前美联储控制利率的框架被称之为“下限系统”。其中,超额准备金付息率(Interest on Excess Reserves,简称IOER)为联邦利率目标区间的上限,隔夜逆回购(Overnight Reverse Repurchase Program,简称ON RRP)利率为联邦利率目标区间的下限[5]。虽然当前框架在过去很长一段时间内调节联邦基金利率十分有效,然而,该框架有一个重要缺陷,即美联储在该框架下仅具有控制利率下限的能力,并不具有控制利率上限的能力。在经济低迷时期,由于资金回报率较低,联邦基金利率贴近ON RRP利率运行。随着美国经济持续复苏,市场利率水平不断上升,导致联邦基金利率贴近IOER运行(见图1)。为了增强对利率上限的控制力,2018年6月,美联储对IOER进行了技术性调整,将IOER设定为低于上限5bp,意在控制联邦基金利率位于目标区间以内。此后,美联储又分别于2018年12月和2019年5月两次下调IOER,最终将IOER设定为低于上限15bp,以缓解联邦基金利率持续上升并接近IOER的问题。然而,该种方法只能一定程度上缓解突破上限的问题,美联储仍然无法有效控制短期利率。2019年1月和9月先后两次出现因国债发行导致隔夜回购利率飙升超过联邦基金利率目标区间上限的情况。

联邦基金利率持续上行并突破上限主要有两个原因:一是前期美联储持续紧缩导致市场流动性不断减少,银行系统准备金大幅下降,利率持续上升。美联储资产负债表准备金规模已经由2014年10月末的2.8万亿美元下降至2019年7月末的1.5万亿美元①③。如果准备金继续下降,联邦基金利率势必会继续上升。二是短期国债大量发行,导致市场资金出现紧张。一般来说,短期国债以及国债逆回购利率要低于联邦基金利率。然而,随着短期国债供给的增加,短期国债利率已经接近甚至高于联邦基金利率,从而推升联邦基金利率。因此,为了进一步增强美联储对联邦基金利率的控制力,确保联邦基金利率位于目标区间以内,美联储需要停止缩表。

3.美国经济前景存在不确定性。

从美国国内经济来看,2019年第二季度经济增速仅为2.1%,远低于第一季度3.1%的增速。虽然当前美国劳动力市场依然强劲,消费者信心稳固,然而,美国经济依然面临一系列不确定性:一是全球经济放缓。当前全球主要经济体都出现不同程度经济放缓的迹象,IMF等国际机构纷纷下调对未来全球经济增长的预期。二是全球贸易保护主义升级。贸易摩擦持续的时间及深度仍未可知。三是英国脱欧问题也给全球经济带来了不确定性。综合内外部经济和金融环境,美联储需要继续维持货币宽松以避免经济下滑。

(二)间接原因

除上述原因外,选择大资产负债表模式还可以带来其他好处,这也一定程度上促使美联储选择停止缩表。

1.继续发挥财政作用。

次贷危机后,由于大规模资产购买计划(Large Scale Asset Purchase)的实施,美联储持有的国债和MBS逐渐增多。随着資产负债表规模逐渐扩大,利息收入也不断增加,向财政部的缴款也越来越多④[6]。图2为2007-2018年美联储SOMA组合净利息收入情况。从图2可以看出,次贷危机后美联储净利息收入自2014年一直呈持续增长态势,由2007年的393亿美元增长至2014年的1090亿美元。2015年底以后,由于美联储不断加息,再加上缩表计划的启动,致使美联储利息支出不断增加,利息收入也不断减少。2018年净利息收入为692亿美元,比2015年下降了152亿美元。特朗普政府税改后,美国财政状况更加恶化,美联储的缴款对于缓解财政压力的作用也比以前更大。如果美联储选择继续缩表,美联储向财政部的缴款也会继续减少,而如果美联储选择停止缩表,则有助于继续发挥更大的财政作用。

此外,美联储停止缩表以及实施扩表计划与美国财政状况也不无关系。2019财年结束时,美国国债总额达到22.72万亿美元,相当于2018年末GDP的106.5%,为历史最高水平⑤。由于政府债务负担繁重,美国财政部面临再融资压力越来越大。因此,美联储不得不停止缩表,甚至通过隔夜回购工具以及购买短期国债的方式进行扩表,大幅增加银行系统准备金水平,以避免国债发行利率大幅上升。

2.改善货币政策传导效率。

虽然美国利率市场化程度较高,然而,货币政策的最终效果依然还是会受到金融条件的限制。由于市场摩擦和流动性的波动,联邦基金利率向存贷款利率以及金融市场利率的传导效率并不理想,而大资产负债表可以改善货币政策传导效率。在大资产负债表模式下,一方面,商业银行系统准备金较为充裕,有助于降低利率波动,联邦基金利率向其他利率的传导效率更高;另一方面,美联储也可以保持一定规模的ON RRP,通过ON RRP建立短期政策利率和证券市场利率的直接连接通道,降低货币政策通过银行系统间接传导的依赖性,从而提高货币政策向货币市场和金融市场的传导效率。

3.降低污名效应。

次贷危机前,由于美联储与金融机构的联系较少,金融机构惧于向美联储融资。因为一旦借款就意味着其财务状况可能出了问题,这种现象被称为“污名效应”(stigma)。而欧央行这一问题较轻,主要是因为欧洲金融机构在欧央行既有相当的存款也有借款,在正常时期经常与欧央行有资金往来,危机期间即便是向欧央行融资也不会传递其财务状况出现显著变化的信号,有效降低了“污名效应”。对美联储来说,如果选择大资产负债表模式,美联储就可以保有更大规模的ON RRP,从而与更多的金融机构保持资金上的往来,这样即便是某些金融机构由于资金紧张向美联储融资也不会造成不利影响。因此,大资产负债表可以有效减轻“污名效应”,降低金融机构流动性风险并增强金融系统的稳定性[7]。

4.降低私人部门安全资产的供应。

现有研究表明,投资者对短期安全高流动性债券有强烈的需求,愿意接受比六个月期限债券低得多的利率来持有超短期国债[8]。为了满足市场需求,次贷危机前大量公司发行短期商业票据为长期投资进行融资,造成了资金“短贷长用”的现象。当经济或金融环境恶化时,由于商业票据发行难度大幅上升,导致发行企业现金流急剧紧张,不得不出售长期投资项目以偿还商业票据,进一步加剧了流动性风险和经济衰退,这也是危机恶化的主要原因之一。而当美联储提供更多短期安全资产时(准备金和ON RRP),将会降低短期安全资产的稀缺性,挤出私人部门创造的短久期金融资产,同时,也能降低金融中介进行短期融资的动机。为了有效达到上述目的,美联储需要维持当前规模并继续扩大ON RRP规模,通过降低金融市场期限错配的程度增强金融稳定。

5.降低对美联储信用风险和银行清算风险。

当美联储维持大资产负债表时,就可以保有更大规模的准备金和ON RRP。商业银行等金融机构在美联储存放的资金也将更多,这将大幅降低金融机构对美聯储的信用风险。金融机构之间的清算风险也将降低。总之,美联储选择停止缩表有利于金融稳定。

三、美联储停止缩表的影响

(一)对美国的影响

1.资产价格将获得支撑。

一般来说,金融市场流动性与资产价格高度相关。如果美联储按照此前计划持续加息缩表,市场利率水平必将不断上升,流动性也将趋于紧张,金融条件也将持续收紧。美联储停止缩表有助于维持资金相对宽松的状态,股票市场和房地产市场面临的流动性环境更加宽松,股票价格和房地产价格也将获得一定程度的支撑。

2.投资可能出现过热。

次贷危机后,美国非金融企业部门债务经历了剧烈的出清过程,杠杆率也出现大幅下降。随着美联储货币政策持续宽松以及美国经济的复苏,非金融企业杠杆率不断上升,由2007年末的70%上升至2018年末的75%(见图3)。当前美国非金融企业杠杆率已经超过了次贷危机前的水平,无论是从绝对水平还是相对水平来说杠杆率均已经较高。如果美联储停止缩表,金融市场流动性将更加宽裕,资金成本也将维持在较低水平。这将刺激企业进一步加大投资,有可能出现投资过热问题,企业部门债务风险也将上升。

3.通胀可能出现阶段性上升。

次贷危机后,美国居民部门杠杆率持续维持在相对稳定的水平。如果美联储停止缩表,将不仅会鼓励企业部门加杠杆,居民部门杠杆率也可能会出现上升,商业银行信贷规模也会因此大幅增加。在当前美国金融市场流动性较为宽松的情况下,私人部门和商业银行的行为将可能导致通胀率持续上升,给经济带来潜在风险。美联储既无法准确预测也无法有效阻止这一进程。

4.金融风险可能加大。

在大资产负债表模式下,美联储将保有规模较大的ON RRP以提高货币政策的传导效率和金融系统的稳定性。然而,ON RRP自身可能就是金融不稳定的因素。ON RRP相当于向市场提供短期安全资产,由官方提供此类资产可以减少私人部门发行短期债务的规模。然而,一旦再次爆发危机,投资者将会大量卖出私人部门短期债务,并以通过ON RPP向美联储出借资金的方式持有安全资产。这将会进一步放大破坏性的安全资产转移行为,进而损害金融稳定[9]。

5.美联储独立性可能受到影响。

美联储选择大资产负债表模式后,今后也将持有越来越多的美国国债,其向财政部的缴款也将很快恢复上升。美联储此前也曾多次表态,未来在SOMA组合中将仅持有美国国债,这就意味着美联储在维持庞大资产负债表的同时,也扮演了类似财政部债务管理的角色,未来也将不可避免地受到财政部越来越大的影响。尤其是考虑到特朗普政府减税后,美国财政前景日益恶化这一现实条件;再加上境外投资者对美国国债的需求也出现了下降,财政部将会要求美联储持有更多的美国国债以降低自身压力。美联储财政属性的增强也意味着其政治独立性将日益受到威胁。

6.可能导致收率曲线出现倒挂。

次贷危机后,美联储实施量化宽松政策的主要政策目标之一就是压低长期利率。现有研究表明,量化宽松政策的确有效降低了长期利率水平[10,11]。由于当前美联储依然持有大量证券,致使长期利率被人为压低,一定程度上造成了收益率曲线扁平化的问题。如果美联储停止缩表,长期利率将继续维持在低于市场均衡的水平,收益率曲线将更容易出现倒挂问题。而一旦出现倒挂,商业银行获取短期资金的成本将超过长期贷款的收益,从而商业银行将出现惜贷行为,不利于经济进一步复苏,并且可能会加大商业银行经营风险。

(二)对中国的影响

1.人民币汇率压力有望缓解。

自2015年底美联储开启货币政策正常化进程以来,随着美联储持续紧缩,中美息差不断收窄,人民币持续面临贬值压力。2016年,美元兑人民币贬值幅度高达6.4%。虽然2017年人民币汇率有所上升,然而,2018年随着美联储紧缩力度的增强,人民币汇率再次出现贬值压力,当年最大贬值幅度高达7%。美联储停止缩表后,美国长期利率上涨将会放缓,中美息差收窄趋势将会受到抑制,人民币汇率压力也有望减轻。

[5] 张启迪.次贷危机后美联储货币政策操作框架的演进与启示[J].债券,2017(6):59-65.

[6] 张启迪.美联储2017-2019年收益情况预测及对缩表进程的影响[J].金融理论与教学,2018(4):20-23+34.

[7] 张启迪,陈颖.美联储缩表:原因、进程、溢出效应及中国对策[J].上海经济研究,2018(3):95-107.

[8] Greenwood R, Hanson S G, Stein J C. The Federal Reserves balance sheet as a financial-stability tool[C]∥designing resilient monetary policy frameworks for the future, Jackson Hole Symposium: Federal Reserve Bank of Kansas City. 2016.

[9] Bernanke B S. Should the fed keep its balance sheet large?[DB/OL]. https://www.brookings.edu/blog/ben-bernanke/2016/09/02/should-the-fed-keep-its-balance-sheet-large/2016/9/2.

[10]DAmico S, English W, López-Salido D, et al. The Federal Reserve's large-scale asset purchase programmes: rationale and effects[J]. The Economic Journal, 2012, 122(564):415-446.

[11]Krishnamurthy A, Vissing-Jorgensen A, Gilchrist S, et al. The effects of quantitative easing on interest rates:channels and implications for policy with comments and discussion[J]. Ssrn Electronic Journal,2011(3):215-287.

(责任编辑:宁晓青)

The Reasons, Impacts and China's Countermeasures of the

Federal Reserve Stopping Shrinking the Balance Sheet

ZHANG Qidi

(Center for International Finance Studies, Central University of Finance and Economics, Beijing 100081, China)

Abstract:Recently, the Fed stops shrinking the balance sheet and has caused widespread concern. The research in this paper shows that the Fed has chosen to stop shrinking the balance sheet mainly for the following reasons: first, the demand for money has risen sharply; second, the ability of the Fed to control short-term interest rates has declined; and third, the outlook for the US economy is uncertain. In addition, the Fed's cessation of contraction will help to continue to play its fiscal role, improve monetary policy transmission efficiency, reduce stigma effects, reduce the supply of safe assets in the private sector, and reduce the risk of credit risk and bank liquidation for the Fed. The Fed's cessation of contraction has a very broad impact on the United States and China. The impact on the United States mainly includes the following six aspects: first, asset prices will be supported; second, investment may be overheated; third, inflation may increase in stages; fourth, financial risks may increase; fifth, the independence of the Fed may be affected; and sixth, the yield curve inverted may be exacerbated. The impact on China mainly has the following three aspects: first, the pressure on the RMB exchange rate is expected to ease; second, asset prices may rise; and third, short-term capital inflows may increase. China's monetary policy should keep steady, pay close attention to changes in international capital flows, prevent the risk of asset price inflation, and strengthen the risk management of the RMB exchange rate.

Key words: Federal Funds Rate; quantitative easing; reduction of Fed's balance sheet

收稿日期: 2019-05-13; 修回日期: 2019-10-01

基金項目: 国家社会科学基金项目(18BMZ134)、北京市社会科学院2020年青年课题基金项目

作者简介: 张启迪(1986—),男,黑龙江齐齐哈尔人,金融学博士,高级经济师,中央财经大学国际金融研究中心客座研究员,研究方向:宏观经济理论与政策。