新能源汽车:“苹果时代”来了

林楠

中国新能源汽车后补贴时代,将百舸争流。

到2020年底,新能源汽车补贴将有可能完全退出,随之而来的是严格的双积分考核,以及大量外资新能源汽车涌入中国。

天风证券相关研报认为,补贴时代过后,新能源汽车产销波动将随之平滑,更趋近于传统车市的淡旺季节点,特斯拉Model 3、大众ID.3的量产,将使中国电动车市场进入充分竞争阶段。

同时,就像苹果的崛起扶持了一大批中国手机供应商,并间接推动中国手机品牌后起之秀华为、OPPO、小米在手机行业的发展壮大一样,国产特斯拉也将给中国众多产业链配套企业带来机会。

汽车行业的“苹果时代”

2020年1月7日,首批国产Model 3的交付,标志着新能源汽车行业的“苹果时代”来了。

众所周知,苹果的崛起,扶持了一大批中国手机供应商。根据苹果披露的2019苹果全球200大供应商名录,中国供应商占到86家,占比43%。苹果在2012年首次披露的156家供应商名单中,仅8家来自中国,中国企业所得利润仅占单台手机利润的2%。

中国手机产业链的崛起,间接推动了中国手机品牌后起之秀华为、OPPO、小米的发展壮大,目前它们的市场份额逐渐接近甚至超越了苹果。

Model 3在美国已成爆款明星车型。2019年,其单款车型在美国新能源汽车的市场占有率,从2019年初的38.9%迅速上升至57.7%。

首批国产Model 3已经交付,这意味着特斯拉有望在中国市场复刻美国的成功。特斯拉中国工厂已于2019年9月竣工并进入调试、产能爬坡阶段,预计一期产能可达15万辆/年。

天风证券相关研报显示,达产后,中国工厂将进一步提升Model 3的交付能力,而中国较低的人工成本、制造成本,完备的零部件产业配套和提升的规模效应,也将提振特斯拉的盈利、造血能力,支撑其未来车型的迭代创新。国产特斯拉也将如苹果一样,给中国众多产业链配套企业带来机会。

特斯拉还将促进汽车供应链变革。

传统汽车厂家在产品定位上,有着丰富的产品线,覆盖多种消费场景和需求配置,库存多;特斯拉则由电动超跑向下渗透至中高端电动车,再渗透至大众款电动车型,精耕细作,库存少。

传统汽车厂家在销售上,是以4S店为主要经销体系,特斯拉则采取“体验店+网上预订”直销模式。

传统汽车厂家在供应链上,采取多级配套模式,OEM供应商可分为一级系统集成商、二三级配件配套商及通用件配套商,汽车零部件产业链长,数量多达两三万个,对库存、物流、经销商的管理带来极大挑战;与燃油车相比,特斯拉电动车零部件数减少了三分之一,又由于采取垂直采购,破除了传统汽车多层级供应商配套模式。

特斯拉的直采模式,极大地减少了渠道成本。集中的产品线,又极大地利用了标准化带来的规模效应。这些扁平化的供应链举措,均可增加单一供应商份额,利润率也会高于传统零部件企业。

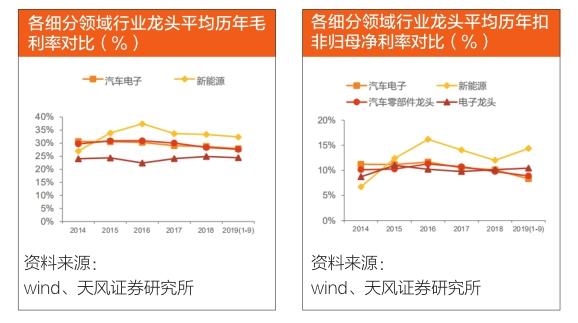

天风证券相关研报显示,从中国2015年至2019年前三季度各领域代表企业的平均毛利率看,新能源汽车零部件的毛利率水平最高。未来伴随新能源汽车放量,新能源高端供应链相关零部件企业有望收获更大盈利空间。

产销将趋于平稳

2014年,政府启动新能源汽车补贴,成功推动产业快速增长。随着产业成熟及过度补贴弊端渐显,2017年政府制定了补贴“破退”进程,政策由“补贴奖励”转向“双积分推动”。

天风证券相关研报显示,2017年以来,新能源乘用车渗透率逐步提升至4.35%,纯燃油车占比稳步下降。2017年1月至2019年10月,纯汽油动力的乘用车销量占比从98.8%下降到了93.8%。

2019年10月,非純汽油动力类型的销量,主要由普通油电混动、纯电动、插电混动、天然气车贡献,其渗透率分别为2.8%、2.2%、0.8%、0.4%。2019年1-10月,新能源车(BEV纯电动车+PHEV插电式混合动力汽车)渗透率提升至4.35%。

自2017年补贴退坡以来,行业产销节奏随着退坡时间点而波动。退坡前的抢装潮,使得退坡前销量激增,主要体现为新能源纯电动车销量渗透率的大幅提升。

另外,新能源车企生产节奏和新产品上市节奏,也受补贴退坡时间点影响。2019年6月,新能源汽车销量激增,但退坡后连续4个月同比下滑。2019年1-10月,新能源汽车销量85.8万辆,同比上升15.1%,预计2019年全年新能源汽车销量同比持平。

2020年为新能源汽车补贴收官之年,补贴将完全退出。预计新能源汽车产销波动将随之平滑,更趋近于传统车市的淡旺季节点。

国门逐步放开,竞争加剧

值得注意的是,新能源外资企业股比限制放开,海外车厂入华加速。2018年6月,发改委、商务部发布《外商投资准入特别管理措施(负面清单)(2018年版)》,取消了专用车、新能源汽车最高50%的外资股比限制,以及最多两家合资企业的限制。

随后,特斯拉迅速进入中国筹备建厂,最终落户上海,成为放宽汽车行业外资股比限制后我国第一家外商独资车企;宝马、大众、丰田也纷纷寻找中国企业“联姻”,加快新能源车型产品的研发和投放。

同时,动力电池“白名单”也已取消,外资电池厂获准进入中国。2019年6月,工信部发文废止《汽车动力蓄电池行业规范条件》,第一、第二、第三、第四批符合规范条件企业目录同时废止,这标志着中国电池“白名单”废除,也意味着日韩电池SK、LG、三星SDI、松下将成为国内电动车车企的新选择。

中国即将成为全球新能源汽车电池配套主战场之一。“白名单”的取消,使得原先半停工的日韩电池厂投资加速:SKI常州工厂及配套隔膜工厂,预计2020年全面量产;三星SDI开启了西安二期建设计划和天津工厂建设计划;LG除2023年全面达产的南京工厂外,还将和吉利、华友鈷业合资生产动力电池及配套上游材料;松下也扩建了大连工厂,苏州、无锡产地于2019年和2020年投产。外资电池厂的加入,必将带来鲶鱼效应,加剧中国电池供应链的竞争。

天风证券相关研报表示,“2020年多款重磅合资车型进入中国,市场即将进入充分竞争阶段”。

2020年,特斯拉国产化Model 3交付,大众MEB平台的ID.3也将通过上汽大众安亭MEB工厂国产,ABB、沃尔沃等车企也均有多款车型上市,外资电动化步伐加快,大举进入中国市场,将进一步丰富中国新能源车市场选择,市场竞争将日趋激烈。

后补贴时代来临

在新能源汽车上,政府政策由“补贴奖励”转向“双积分推动”。2017年9月,工信部、财政部、商务部、海关总署、质检总局五部委联合发布了双积分政策——《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》,提出车企双积分考核方法,规定2019年和2020年度,新能源汽车积分比例要求分别为10%、12%。该办法自2018年4月1日正式落地实施。

2019年9 月11日,工信部对修改《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》发布征求意见稿。修改意见中,2021-2023年度,新能源汽车积分比例要求分别为14%、16%、18%,按照每年2%的比例提升。

这将对新能源车的产量和销量造成较大影响。

天风证券相关研报预测,在产量端,预计到2023年,车企为双积分达标所需新能源车产量至少为386万辆,对应中国新能源乘用车渗透率,从2018年的4.6%上升至2023年的15.4%(以2023年乘用车销量为2500万辆作为假设),2018-2023年预计新能源乘用车产量复合增长率约30%。

销量端:2019年12月3日,工信部发布《新能源汽车产业发展规划(2021-2035年)(征求意见稿)》。该规划提出,到2025年,新能源汽车(包括新能源乘用车和新能源商用车)新车销量占比达到 25%左右。基于此,若2025年中国汽车销量达3000万辆,则2025年新能源汽车销量可达750万辆。

新能源车进入产品时代

天风证券相关研报表示,“通过对真实需求的研究发现,高端新能源车的需求受补贴政策影响较小,销售质量和真实性较高。未来的电动车,将走向‘高端车新能源化和‘中低端新能源车运营化的两大方向”。

新能源车型越高端,销售真实性越高。30万-40万元及40万元以上的新能源车型真实销量占比,在2019年均维持了100%,13万-20万元、20万-30万元的新能源车真实销量占比,则在50%-80%之间波动,体现了随抢装节奏波动的特征。

同时,中高端新能源份额持续提升。30万元以上的新能源车型占比无惧补贴退坡,具备强大成长属性,销量占比从2017年10月的6.2%,上升到了2019年10月的25.4%,增长9.2个百分比。

其中,30万-40万元区间的销量占比一直较低,这一价格带产品较少,仍处于蓝海,特斯拉国产Model 3定价32.38万元,扣除补贴后售价29.91万元,上海工厂大规模量产后,这一价格带具备较大扩张潜力。

此外,13万-20万元为运营车型的核心价格带。30万元以下的新能源车型,因使用经济性而成为运营车辆租赁公司、滴滴车主等的选择。补贴的大幅退坡,使得13万元以下车型相对燃油车的价格优势丧失,产品力不足以与同级别燃油车抗衡,续航、性能也不适合作为网约车使用,其在租赁用途车型销量中的占比,从2017年10月的39.4%,下降到了2019年10月的13.4%。

13万-20万元的车型,逐渐成为租赁用途车型核心价格带。2019年以来,其在租赁销量中的份额迅速上升至65%左右。

2015年起,广深、佛山、昆明、太原、大连、沈阳、郑州陆续出台措施加快网约车、出租车电动化发展。网约车、出租车市场,为中低端新能源市场的重要需求来源,新增网约车与燃油出租车、公务用车的存量替代,也是重要的增长驱动点。

天风证券相关研报认为,在“高端车新能源化”和“中低端新能源车运营化”的两大方向判断下,未来真实需求带中的中高价位带(30万元以上),以及运营需求带的中低价位带(20 万元以下)均有快速增长潜力,而A00带(微型轿车)需求将逐渐萎缩。