多元线性回归背景下的科创板拟上市企业估值探究

许鹏远

[摘 要]文章针对科创板模拟上市企业估值问题进行研究,通过建立相应的数学模型,对比中国与美国的股票市场估值水平,通过多次数据筛选分析采用因素方差分析法、AR时间序列模型分析法等建立中国A股市场的估值量化模型。

[关键词]企业估值;方差分析;多元线性回归;AR时间序列;RBF神经网络

[DOI]10.13939/j.cnki.zgsc.2020.35.036

1 引言

科创板企业是不同现有主板市场的新设板块。科创板对企业盈利不做要求,暂未盈利的企业采取市销率法进行估值。因为是新型板块,估值可参照美国纳斯达克市场(以下简称NASDAQ市场)上市公司的平均市销率,因为国内市场与美国市场上市的企业盈利能力不同以及投资者结构不同,造成基本面与流动性均存在较大差异,导致中国与美国的股票市场估值水平存在估值水平的差异。

不妨提出以下问题分析解决使市场立体化:

问题一:分别预测分析2019年中国A股市场和美国NASDAQ市场的基本面指标、流动性指标的数据,建立有效的数学模型;并根据预测结果,测算出这两个市场2019年的估值指标。

问题二:依据93家未上市企业2016—2018年的基本面数据,参照美国NASDAQ市场的估值量化模型,利用中国A股市场的流动性指标,预测我国首批科创板企业上市后的估值水平。

2 模型的建立与求解

2.1 关于“问题一”的分析

采用时间序列模型对指标数据变化建立预测模型。根据预测结果,带入到“问题二”得到的多元线性回归模型,便可以计算出两个市场2019年的估值指标。

2.2 模型的建立与求解

2.2.1 数据处理

为预测2019年中国A股市场和美国NASDAQ市场的各项指标值,将2009—2018年的指标数据进行数据清洗、数据变换等操作剔除无效数据后,计算各年份各指标的平均值,預测2019年中国A股市场和美国NASDAQ市场的基本面指标和流动性指标。

2.2.2 时间序列预测模型

(1)模型的算法。对于(X,Y)的样本观测数据(x1,y1),(x2,y2),…,(xn,yn),可得各分量X,Y的一元样本数据x1,x2,…,xn与y1,y2,…,yn。设x1,x2,…,xn的秩统计量是R1,R2,…,Rn;y1,y2,…,yn的秩统计量是S1,S2,…,Sn。Spearman 相关系数定义为这两组秩统计量的相关系数。

可证明:

qXY=1-6n(n2-1)∑ni=1d2i

对于Spearman相关系数假设检验:

H0:ρXY=0,H1:ρXY≠0。

其中,ρXY为总体的相关系数,当(X,Y)是二元正态总体,且H0成立时,统计量:

T=qXYn-21-q2XY

服从自由度为n-2的t分布t(n-2)。

对于给定的显著水平α,通过t分布表可知道统计量T的临界值tα/2(n-2),当T≤tα/2(n-2)时,接受H0;当T>tα/2(n-2)时,拒绝H0。

对于时间序列的样本a1,a2,…,an,at的秩为Rt=R(at),考虑变量对(t,Rt),t=1,2,…,n的Spearman相关系数q,有:

qs=1-6n(n2-1)∑ni=1(t-Rt)2

构造统计量:

T=qsn-21-q2s

H0:序列Xt平稳;

H1:序列Xt非平稳。

Daniel 检验方法:对于显著水平α,由时间序列αt计(t,Rt),t=1,2,…,n的Spearman秩相关系数qs,若T>tα/2(n-2),则拒绝H0,认为序列非平稳。且当qs>0时,认为序列有上升趋势;qs<0时,认为序列有下降趋势。当T≤tα/2(n-2)时,接受H0,认为Xt是平稳序列。

(2)模型的构建。①中国A股市场。以营业收入为例,记原始时间序列数据为at(t=1,2,…,10),检验序列at是否是平稳的,对显著水平α=0.05,算得qs=0.67,计算的统计量T=2.57,上α/2分位数的值tα/2(8)=2.31,所以T>tα/2(n-2),序列是非平稳的;qs>0,所以序列有上升趋势。计算其余5项指标值可以看出营业收入序列是非平稳的,为构造平稳序列,对序列at(t=1,2,…,10)作一阶差分运算bt=at+1-at,得到序列bt(t=1,2,…,10)。从bt散点图来看,时间序列是平稳的。

可建立如下的自回归模型对bt进行预测:yt=c1yt-1-c2yt-2+εt,其中c1, c2为待定参数; εt为随机扰动项。

根据已有数据,采用最小二乘法可计算得出bt的预测模型为:

yt=-0.31yt-1-0.04yt-2+εt

求得t=11,营业收入预测值为2.23×1010。

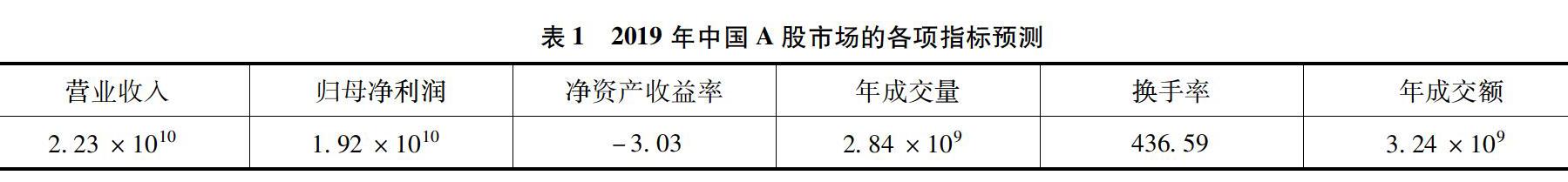

利用Matlab软件将2009—2018年实际数据与预测数据进行作图分析,随着时间推移,两者差距将逐渐减小,因此拟合情况较为良好。对于2019年中国A股市场的各项指标进行预测,详见表1。

根据多元线性回归模型:

y=10.81-1.78×10-9x1+1.92×10-8x2+4.99x3-3.25×10-9x4-1.22×10-2x5+3.95×10-10x6

2019年中国A股市场的估值水平为5.39。

②美国NASDAQA市场。仿照中国A市场算法算出序列是非平稳的;因为有qs>0,所以序列有上升趋势。分别计算其余5项指标值。

只有净资产收益率、股票交易量序列是平稳的,以营业收入为例,构造平稳序列,对序列at(t=1,2,…,10)作一阶差分运算bt=at+1-at,得到序列bt(t=1,2,…,10)。从时间序列bt散点图来看,时间序列是平稳的。

可建立如下的自回归模型对bt进行预测:yt=c1yt-1-c2yt-2+εt,其中c1, c2为待定参数; εt为随机扰动项。

根据Matlab软件工具箱的数据,采用最小二乘法可计算得出bt的预测模型为:

yt=-1.18yt-1-0.20yt-2+εt

利用该模型,求得t=11,即2019年时,营业收入预测值为2.63×105。对于已知数据上述模型的预测相对误差见表可用Matlab软件处理得出。对于2019年美国NASDAQA市场的各项指标进行预测,详见表2。

根据多元线性回归模型:

y=-310.27+1.87×10-3x1-2.61×10-3x2+9.65×10-2x3+4.18×10-7x4+0.20x5+1.94×10-5x6

2019年的美国NASDAQA市场估值水平为136.58。

2.3 关于“问题二”的分析

搜索数据求已知93家公司的基本面指标的平均值,参照美国NASDAQ市场的估值量化模型,求出其每年的拟合回归方程,参照中国A股市场的流动性指标,将2016—2018年每个指标平均值带入拟合方程,預测出我国首批科创板企业上市后的估值水平。

2.4 模型的建立与求解

(1)数据的处理。根据题中信息,运用美国NASDAQA市场的估值量化模型,将搜索的数据表中的各项数据进行处理。

(2)模型的建立。公司尚未上市,缺少流动性指标数据,为测算其估值水平,选取中国A股市场2016—2018年的流动性指标的平均值作为估算指标。利用2016年美国NASDAQA市场数据建立的线性回归模型为:

y=7.26-2.27×10-6x1+1.46×10-6x2-1.29×10-5x3+2.02×10-11x4-9.19×10-5x5+3.21×10-7x6

计算得出:2016年中国93家预上市企业估值水平为7.74。利用2017年美国NASDAQA市场数据建立的线性回归模型计算得出2017年中国93家预上市企业估值水平为5.79。利用2018年美国NASDAQA市场数据建立的线性回归模型计算得出2017年中国93家预上市企业估值水平为4.53。科创板企业市销率逐年递减,说明科创板企业投资价值越来越大。预计2019年科创板企业市销率平均值为2.92。

3 总结

通过上述模型的建立,可对数据进行归一化处理,使数据立体鲜明化,减小误差,实际情况中仍有许多未知因素,限于储备知识可能存在未知偏差。参考文献:

[1]叶臣,毛小燕.神经元形态分类和识别的数学建模[J].高等数学研究,2015,18(1):96-100.

[2]苏为华. 多指标综合评价理论与方法问题研究[D].厦门:厦门大学,2000.

[3]王惠文,孟洁.多元线性回归的预测建模方法[J].北京航空航天大学学报,2007(4):500-504.

[4]谭春枝,黄家馨,莫国莉.我国科创板市场可能存在的风险及防范[J].财会月刊,2019(5):143-149.

[5]利亚涛.上市公司股票估值与A股市场实证研究[D].北京:中国社会科学院研究生院,2010.

[6]DOMINIC E,KONSTANTINOS F,MARIA P. An updated literature review of distance correlation and its applications to time series[J]. International Statistical Review,2019,87(2).

[7]FARSHAD F,AHMAD F F,TAHA B M J OUARDA,et al.Modeling streamflow time series using nonlinear SETAR-GARCH models[J].Journal of Hydrology,2019(573):82-97.