原油2020春季策略:疫情下半场的三国杀

张峥

一、概况与结论

展望未来半年,供给的被动收缩和疫情后的需求恢复速度是主导油价的两大核心因素。其中,供给的收缩方式可以分为OPEC+减产和页岩油多余产能出清,前者反映时间短而反弹高度低,后者反映时间长而反弹高度高,而需求恢复速度主要取决于全球央行政策工具和各国财政政策的刺激。此外,疫情严重扩散并长期存在,以及疫情后的逆全球化进程,可能导致油价破位下跌或反弹受阻。

方向上,我们看多中长期油价,WTI和Brent的波动区间分别为(15-45)和(20-50)美元/桶。节奏上,疫情拐点出现的时间决定短期底部,OPEC+在4月达成新的减产协议后,5月开始的OPEC+减产执行率和页岩油减产速度将决定反弹高度(见图1)。

图1:Brent价格的未来半年展望

数据来源: Wind, 中粮期货研究院

我们将预计的布油走势结合疫情发展给出了三种情景,其中的油价中枢预测是基于疫情缓慢消退下的判断。如果疫情严重扩散并长期持续,导致全球性的金融危机和各国采取逆全球化行动,或者疫情在中东地区扩散并影响地缘政治,会导致该预测出现较大的预期偏差。

二、核心因素分析

(一)供给的两种收缩路径

1.OPEC+再次合作减产

4月12日,OPEC+达成减产协议,首阶段将于今年5-6月减产原油970万桶/日,这是OPEC+成立以来达成的最大规模减产协议。

即使考虑到OPEC+和页岩油减产,二季度的全球原油库存增长速度仍超过1000万桶/日。由于供需缺口巨大,加之无风险的月差套利机会,全球的商业库存已面临紧张的局面。如果库存继续积累,无处安放的原油现货将倒逼OPEC+进一步减产。

2.页岩油被动减产

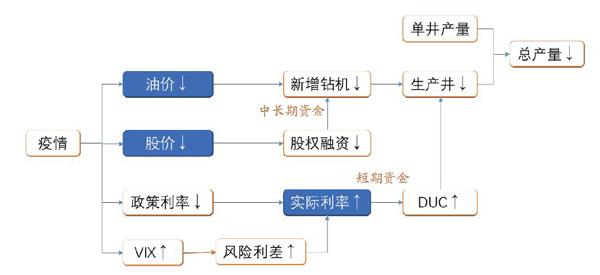

整体来说,疫情对于页岩油产量的影响有油價、股价、利率三条传导路径,且不同路径的传导时间和影响幅度不同(见图2)。

图2:疫情对页岩油产量的传导路径

数据来源: 中粮期货研究院

疫情冲击油价、进而影响页岩油产量的路径较短,但传导时间相对较长。由于生产商从制定计划、租赁新钻机到开钻,需要2-3个月的时间,因此,至少持续1个季度以上的油价变动才会影响到页岩油生产商的生产计划和未来产量。

由于油价和美股暴跌,页岩油生产商的股票面临α和β双杀。页岩油生产商股价暴跌,股权融资的吸引力下降,生产商的中长期资金减少,生产计划被搁置,新增钻机和页岩油产量下降。以EOG能源公司为例,近期的疫情发展已经导致股价跌至2016年初的水平,而当时的布油价格在40美元/桶以下。

新冠肺炎疫情冲击全球需求和金融资产后,美联储降息概率加大,页岩油生产商融资成本下降,短期资金增加,可以将更多的DUC转化为生产井,页岩油产量增长。从美国1-3年期企业债收益率和DUC的历史规律来看,前者领先于后者约两个半月。可以预计,未来的2-3个月内,有较多库存井转化为生产井,页岩油产量大概率继续增长。

但是,由于疫情冲击全球金融市场,波动率快速上升并创出历史新高,低评级企业的违约风险加大,风险利差快速拉宽,相比之下,无风险利率的下降空间有限,企业债的实际利率上升,因此页岩油公司面临的债务融资成本上升。

(二)疫情后的需求恢复速度

尽管疫情对全球经济的冲击尚未结束,但从目前的资产价格来看已经大部分将疫情影响反映出来。未来的需求恢复速度将在很大程度上决定油价持续反弹时间和高度,其中,各国央行的货币政策有利于平复波动率和推升通胀,各国财政政策有利于直接拉动需求。

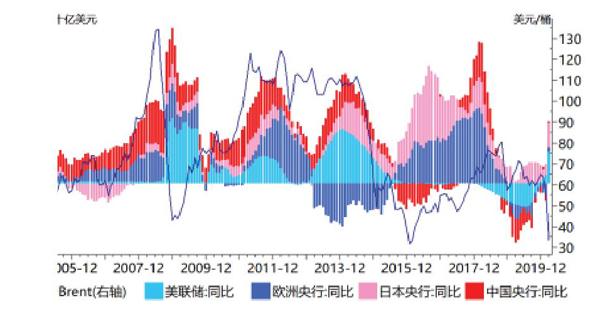

1.全球央行新一轮扩表

从投资属性来说,黄金是零收益资产,而原油是变动收益资产。对于长期持有原油ETF的基金来说,当原油远期曲线是contango结构时,换月损失会导致基金收益跟不上原油价格,而当远期曲线是backwardation结构时,换月收益会导致基金收益高于原油价格。因此,只要基本面得到改善,原油的投资价值甚至高于黄金(见图3)。

图3:油价和四大央行资产同比

数据来源: Wind, 中粮期货研究院

从2002年以来的美、欧、日、中四大央行总资产同比和Brent油价来看,二者正相关性较高。3月23日,美联储宣布广泛新措施(extensive new meaures)来支持经济,为确保市场运行和货币政策传导,将不限量按需买入美债和MBS。如果原油的供给端不出现大的增量,全球宽货币会逐步带动原油真实需求回暖及投资性需求增长,进而推动中长期油价反弹。

2.财政政策看中国

需求的恢复一方面看全球央行能提高多少流动性,另一方面看政府加杠杆的力度。由于发达经济体的基础设施建设相对完善,且政府杠杆率较高,政府加杠杆的空间和效果一般,而中国加杠杆的效果则不同,会在很大程度上拉动原油尤其是柴油的需求。

从过去20年的中国经济发展规律来看,当内需(房地产)和外需(出口)旺盛时,政府的杠杆率趋于下降;而当内需(房地产)和外需(出口)下滑时,政府的杠杆率趋于上升。2月21日的中央政治局会议定调:稳健的货币政策要更加灵活适度,积极的财政政策要更加积极有为。横向相比发达国家,中国政府杠杆率还有较大提升空间。纵向对比国内居民和企业杠杆率,政府杠杆率处于最低水平。按4万亿期间30%的柴油增速计算,柴油需求可能增长60万-100万桶/日(见图4)。

图4:中国房地产投资、出口和政府杠杆同比

数据来源: Wind, 中粮期货研究院

三、预期偏差

油价向上突破区间的预期偏差在于中东地区的地缘政治。尽管疫情对油价的冲击主要在需求端,尤其是欧美各国后期的疫情持续时间将很大程度上决定原油需求的恢复速度,但疫情对于中东主要产油国的影响同样会影响供给端。如果疫情冲击中东各国的政治平衡,会加速改变当前的油市供需格局,对油价的冲击可能在10美元/桶以上。

油价向下突破区间的预期偏差来自疫情的长期化和伴生影响。一方面,疫情在欧美各国尚未出现拐点,也不排除病毒发生变异,对于原油需求的冲击可能进一步恶化和长期化;另一方面,疫情可能导致欧美各国的逆全球化和民粹主义,尤其是对于英国脱欧后的欧盟影响,同时全球再次大放水后必然导致进一步的贫富两极分化,由此带来的民粹主义可能深刻改变全球政治格局和金融市场。