投资东部非洲:税收政策及税务风险研究

王素荣 许甲强

【摘要】东部非洲多数国家经济基础差、经济发展水平低,但东部非洲地区丰富的矿产资源、清洁能源和旅游资源,发展潜力大,当地政府对华合作意愿强烈,对中国企业依然有很大吸引力。近年来,中国对东部非洲国家投资不断增加,但东部非洲国家法制不健全,政局不稳,税务风险比较大。因此,全面了解东部非洲国家税制和吸引外资税收优惠政策,进行合适的税务筹划,是资产保值增值、降低海外纳税风险和海外税负的有效措施。

【关键词】东部非洲;税收政策;税务风险

【中图分类号】F279.2

一、引言

东部非洲国家的坦桑尼亚、肯尼亚、乌干达、卢旺达、布隆迪和南苏丹等6国成立了东非共同体(EAC);坦桑尼亚还是南部非洲发展共同体的成员国,卢旺达同时是中部非洲国家经济共同体成员国。东非共同体宗旨是加强合作,共同发展基础设施,实现可持续发展,建立关税同盟、共同市场和货币市场。东部非洲国家人口密度较大,东非共同体6国面积约为244.03万平方公里,2018年人口高达1.85亿,2018年除南苏丹外,其余5国GDP合计为1859.16亿美元。

东部非洲地区经济发展极为落后,除肯尼亚外,坦桑尼亚、乌干达、卢旺达、布隆迪和南苏丹等5国均被联合国贸易和发展会议列为2018年最不发达国家。索马里也是东部非洲国家,该国军阀割据,政局动荡,海盗猖獗,经济发展落后,也属于最不发达国家;索马里早在2015年开始多次申请加入东非共同体,但均未被接纳。东部非洲国家农业发展不平衡,南苏丹、卢旺达粮食不能自给,2020年初东非发生严重蝗灾,肯尼亚、乌干达、南苏丹等地受灾严重,将进一步加剧粮食危机。

二、自然资源、投资及经贸现状

东部非洲国家矿产资源和旅游资源丰富,坦桑尼亚主要矿产包括黄金、金刚石、铁、铀及各类宝石,总量居非洲第5位;旅游资源极为丰富,全国1/3国土为森林、动植物保护区。肯尼亚矿产主要有稀土、钛、重晶石、金、银、锌等,英国、加拿大和澳大利亚在肯尼亚矿业投资较大。乌干达有丰富的石油、云母、长石、锡、铀等资源,探明石油有65亿桶、磷酸盐2.5亿吨、铁矿石1亿吨,维多利亚湖是世界上最大淡水鱼产地之一。卢旺达矿产资源匮乏,但钨矿丰富,卢旺达的尼亚卡班戈钨矿是非洲最大的钨矿之一。布隆迪有丰富的镍、泥炭、高岭土、黄金、磷酸盐、钒和锡等,其中镍矿储量达2.61亿吨,居世界第6位,泥煤储量达6亿吨。南苏丹境内石油、铁、铜、锌、铬、钨、云母、金、银等储量较大,探明的石油约47亿桶,但还未进行大规模勘探,未来新勘探和开发的资源潜力很大。

2018年中国对东部非洲6国投资流量为6.72亿美元,同比增长4.44%;占2018年中国对非洲投资流量总额(53.89亿美元)的12.46%,其中投资流量过亿的有:坦桑尼亚1.77亿美元、肯尼亚2.32亿美元、乌干达2.26亿美元。2018年对东部非洲6国投资存量40.52亿美元,同比增长13.91%,占2018年中国对非洲投资存量总额(461.03亿美元)的8.79%;其中投资存量前2名为:肯尼亚17.56亿美元、坦桑尼亚13.03亿美元。

世界银行发布的最新2020年《营商环境报告》显示,东部非洲国家在全球190个经济体中营商环境排名为:坦桑尼亚第141位、肯尼亚第56位、乌干达第116位、卢旺达第38位、布隆迪第166位、南苏丹第185位。其中,肯尼亚和卢旺达营商环境改善显著,位居第7位和第10位。虽然东非共同体整体营商环境排名较靠后,但中国与东非共同体成员国之间政治、经济关系日益紧密。在坦桑尼亚注册的中資企业近700家。肯尼亚政府公布的30多个“旗舰项目”,有近50%是中肯合作项目,其中蒙内铁路是“一带一路”中肯合作的代表作。中国是坦桑尼亚、肯尼亚的第一外资来源国和最大的工程承包方,中国还是肯尼亚增长最快的海外游客来源国。中国是卢旺达第一大工程承包方、主要投资国之一,卢旺达清洁能源行业投资吸引力全球第5;IMF预测卢旺达GDP在2020年增速将达8%。已经连续7年中国是乌干达直接投资最多的国家,有近百家中资企业在乌投资;中资企业在水电站、公路交通、通讯、房屋建筑等领域具有高市场占有率。布隆迪政府和居民对华亲善友好,但由于基础落后、电力严重短缺、严格的外汇管制和市场活力弱,中国在布隆迪投资较少,存量仅有1252万美元,主要中资企业有13家。南苏丹战乱频发,安全等级低,但南苏丹渴望与中国合作,对华友好关系发展迅速;中国是其最大投资来源国和重要援助国之一。

2018年中国与东部非洲国家贸易总额为120.28亿美元,其中,出口总额97.67亿美元,进口总额22.61亿美元,贸易顺差为75.62亿美元。中国是坦桑尼亚第1大贸易伙伴。中坦双方贸易总额为39.76亿美元,占中国与东部非洲国家贸易总额的33.06%;中方向坦出口主要是手机、电器、机械、汽配件、生活用品等,中方从坦进口主要是矿产品、棉花等初级农产品、渔类产品等。肯尼亚是中国在东部非洲国家最大的贸易伙伴,中肯贸易达53.72亿美元,占整个中国与东部非洲国家贸易总额的44.66%。近年来,中国与卢旺达贸易关系发展迅速,中国是卢旺达主要贸易国之一;2018年中国与卢旺达贸易总额为2.05亿美元,同比增长30.1%。中国与南苏丹贸易近年增速较快,中国一直处于贸易逆差。

三、东部非洲国家的税收政策

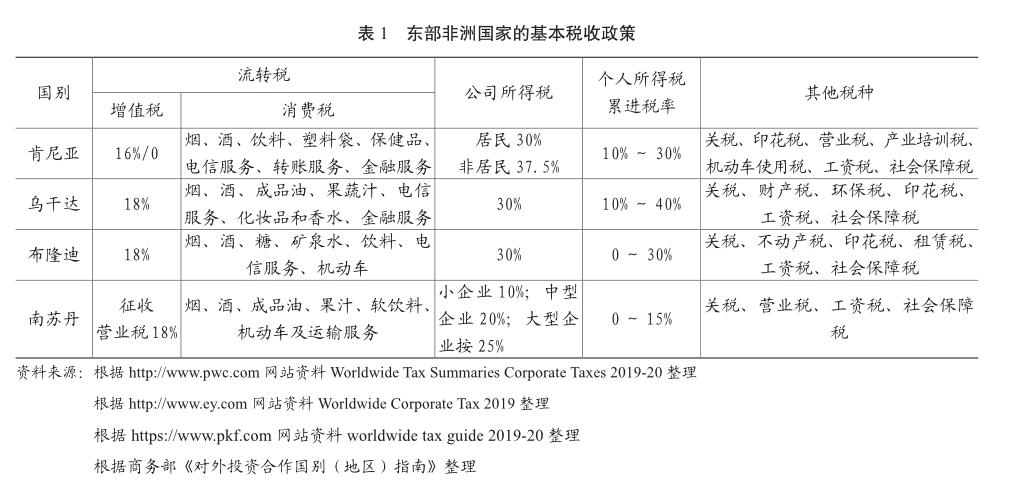

税收政策是政府根据本国实际情况制定的,税收政策不仅影响本国企业发展,还很大程度上左右着外资投资情况。跨国公司在选取东道国时,除关注市场和自然资源外,还特别关注东道国的税收优惠政策、反避税政策、预提税政策及外汇管制政策。为了使读者了解东部非洲国家基本税制情况,现将其汇总,列示于表1中。

由表1可知,东部非洲国家的增值税(南苏丹为营业税)税率均较高,且没有低税率。东部非洲国家除将烟、酒、成品油征税外,且将电信服务和金融服务纳入消费税征收范围。就公司所得税而言,南苏丹公司所得税根据企业规模不同,税率分为10%、20%和25%;最高为25%,与中国一致;其余国家公司所得税税率均为30%,高于中国企业所得税税率。若不能享受税收优惠政策,则海外投资企业的境外税负肯定比境内经营税负高很多(因为还有预提税)。从个人所得税来看,东部非洲各国均为累进税率,南苏丹税率最低为0~15%;乌干达最高为10%~40%;坦桑尼亚、肯尼亚、卢旺达、布隆迪等四国税率为0~30%之间;均低于中国的(0~45%)个人所得税税率。在东部非洲各国的中国员工,回国后需要进行个人所得税纳税申报和汇算清缴。

四、东部非洲国家的税收优惠政策

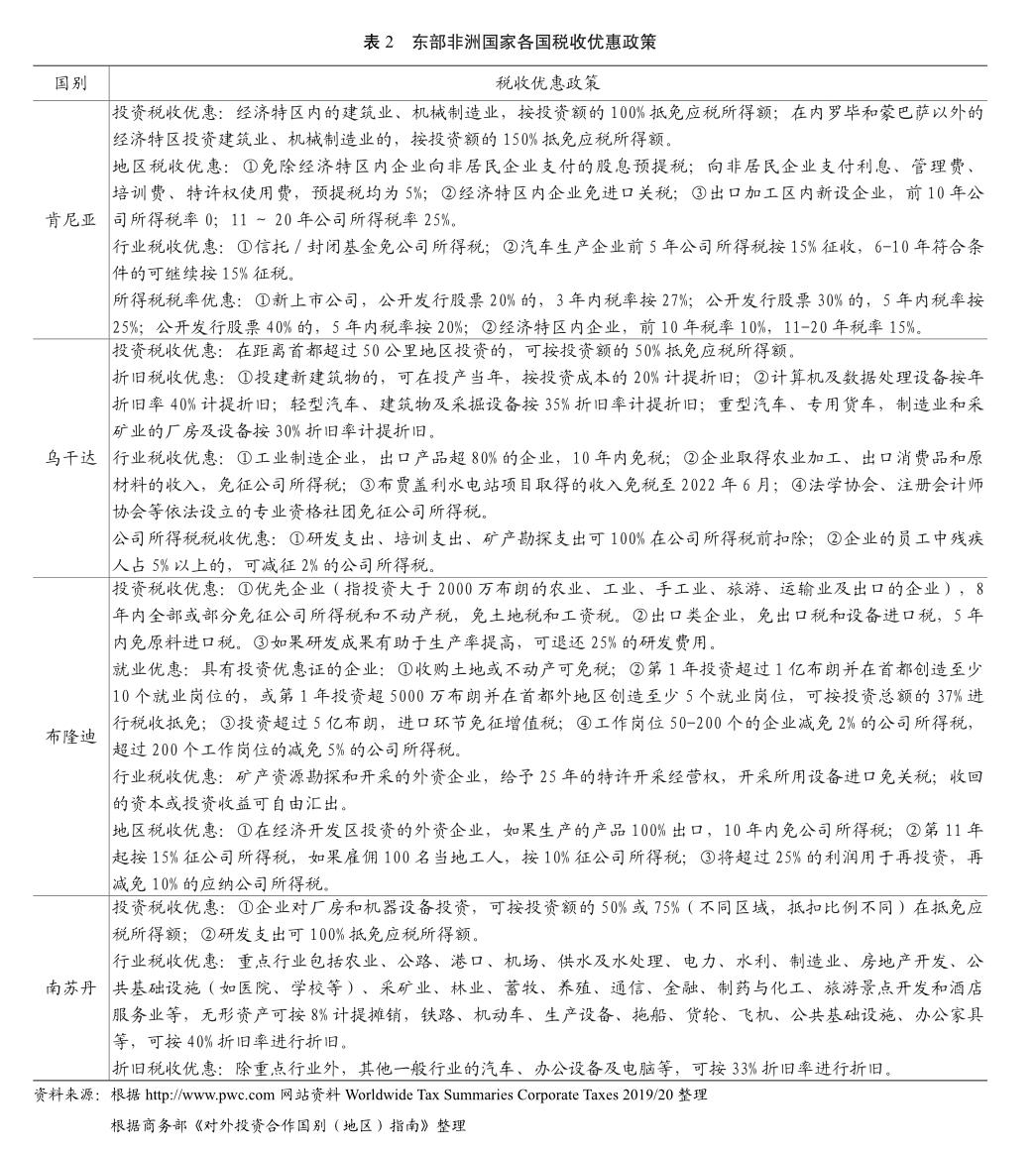

税收优惠政策是海外投资考虑的重要因素之一,东非共同体各国均有税收优惠政策。税收优惠政策主要包括:特定行业税收优惠,农业、出口加工、高新技术行业、机械制造业、矿产勘探和开采等行业享受一定期间内免税、减税和所得税前抵免等税收优惠。特定区域税收优惠,主要是在出口加工区、经济特区等生产经营的企业,减免进口关税和增值税,并给予一定期间免所得税和预提税。特定类型企业优惠,对新设企业、上市公司实行一定期间免税或适用优惠税率。特定行为税收优惠,对投资、研发、教育培训等特定行为,给予所得税前抵免等优惠。东部非洲国家的税收优惠政策主要适用于居民企业。为方便读者理解,现将东部非洲国家税收优惠政策进行整理,列示在表2中。

五、东部非洲国家的涉外税收政策

涉外税收政策主要包括对境外收入是否征税,有无受控外国公司规定,对境外付款是否征收预提税和双边税收协定网络等。东部非洲的肯尼亚、乌干达和南苏丹等国,均对境内境外收入征收公司所得税,但都没有受控外国公司规定。这三个国家对居民企业向境外支付的股息和利息,均征收预提税,税率在10%~15%左右。中国与肯尼亚、乌干达两国签订了避免双重征税协定,但尚未生效。为了使读者清晰了解东部非洲各国涉外税收政策,现将其归纳整理,列示于表3中。

由表3可知,虽然肯尼亚与赞比亚协定股息预提税为0,但赞比亚对境外收入征收35%的公司所得税,故不具备设立控股公司条件,所以,投资肯尼亚,应由中国境内母公司或境内具有高新技术企业资质的子公司直接控股。乌干达与中国协定股息预提税7.5%,与荷兰协定,持股50%以上时,荷兰税收居民公司股息预提税为0,故投资乌干达,应通过荷兰公司控股,因为荷兰有参股免税规定,即持股10%以上,对境外汇回股息免征公司所得税;持股10%以上,对税收协定各国股东免征股息预提税。南苏丹只与摩洛哥有协定,摩洛哥对中国支付股息征收预提税10%,故不适合设立控股公司。所以,投资南苏丹,应由中国境内母公司或境内具有高新技术企业资质的子公司直接控股。上述单个国家项目的借款来源,最好是中国境内的政策性银行(免征利息预提税)。若集团内借款,肯尼亚和南苏丹借款应选择中国境内母公司或子公司,乌干达借款可以选择毛里求斯财务公司,但等到中国—乌干达税收协定开始执行后,乌干达项目的借款来源应选择中国境内母公司或子公司。

海外投资的中国企业还应熟悉非洲联盟、东非共同体内部的税收优惠政策,充分利用这些区域组织内部的税收优惠政策降低海外税负。

此外,外汇管制政策直接关系到企业的资本和收益能否真正实現,是海外投资企业在选取东道国考虑的重要因素之一。东部非洲国家对外汇管理比较宽松,一般无专门的外汇限制,但超过一定数额或具有特殊性质的交易需提供书面报告。肯尼亚对超过1万美元的外汇交易要求提供书面文件,乌干达重点关注债务形成的外汇支付,要求发生外币债务引起外汇变动的,需书面向税务机关报告。南苏丹要求对重大外汇交易需要上报中央银行。中国企业在投资东部非洲国家地区时,应履行东道国外汇管理要求,及时提供书面报告,避免引起洗钱嫌疑。

六、投资东部非洲国家的税务风险防范

东非共同体大部分国家在结束殖民统治后,建立了自己的政治法律制度,但基本还是延续了原宗主国的制度,税法政策也带有浓重的西方色彩,与中国征税习惯、征管流程相差很大,涉及到复杂的跨国交易税务争议风险日益增多。东道国各国税制、税种、税收优惠政策、涉外税收政策均有不同。同一家中资企业可能在多个东道国有投资,相同业务可能面临着不同税务处理,增大了纳税风险。

防范转让定价风险,中国企业应熟知东部非洲各国转让定价规定:肯尼亚的转让定价管理比较严格,其转让定价指南基于OECD的转让定价指南确定。乌干达和南苏丹要求关联方交易要遵循公平交易原则,并要求提供关联方交易价格的书面报告。所以,投资这些国家的中资企业,应严格遵循公平交易原则,避免引起东道国税务主管部门介入而带来关联交易纳税调整风险。

防范利息税前扣除带来的纳税调整风险,中国企业应熟知东部非洲各国的资本弱化规定:肯尼亚规定一般企业的债务权益比例为3:1,采矿业的债务权益比例为2:1。南苏丹无资本弱化规定,乌干达虽取消了资本弱化比例限制,但对利息扣除标准做了具体限制。所以,投资肯尼亚的中国企业在投资期和经营期内均应遵循债务权益比例规定,防止利息不允许税前扣除导致的纳税风险。

目前,东部非洲各国尚未加入《BEPS多边公约》,由此带来的税务风险较小。但进行海外投资的企业均面临着地域管辖权和居民管辖权重叠的双重征税风险。企业应保留境外纳税的证据,在中国进行所得税汇算时选择“不分国别/地区”进行境外税收抵免。