降低养老保险缴费比例能抑制企业避税吗?

赵健宇 王文慧

【摘 要】 利用A股上市公司“应付职工薪酬”明细科目构建企业层面的养老保险实际缴费比例指标,实证检验了养老保险企业缴费比例与企业避税的关系,结果表明养老保险实际缴费比例与企业避税程度正相关。进一步发现养老保险缴费比例与企业避税之间的正相关关系在劳动力密集度较高和员工平均工资较低的企业中更加显著。路径分析检验发现,养老保险缴费比例的降低通过增加企业的自由现金流量,降低企业的避税动机。将企业总部所在地的法定养老保险企业缴费比例作为工具变量进行两阶段回归后,上述结论依然稳健,为我国正在推进的“减税降费”综合改革提供了实证数据支撑。

【关键词】 养老保险缴费比例; 企业避税; 劳动力成本; 劳动力密集度

【中图分类号】 F812;F230 【文献标识码】 A 【文章编号】 1004-5937(2020)14-0070-07

一、引言

劳动力保护政策如何影响企业财务行为,是近年来国内外研究的热点。致力于维护企业普通员工利益的劳动力保护政策会在一定程度上增加企业的劳动力成本,影响企业生产经营活动(特别是成本削减)的灵活性[ 1-2 ],因此企业可能调整财务政策、财务行为以应对劳动力保护政策带来的负面冲击,如减少对外投资[ 3 ]、增加盈余管理[ 4 ]等。

避税活动是企业财务行为中的一个重要方面。中国企业的实际所得税率与名义所得税率之间存在巨大差异。2008年1月1日施行的《中华人民共和国企业所得税法》规定,一般企业的所得税税率为25%。然而,根据叶康涛等[ 5 ]的统计,我国上市公司在2008年以后的平均实际所得税率(本期所得税费用/利润总额)仅为18%,名义所得税率与实际所得税率之差高达7%。相比而言,2018年税改前,美国上市公司缴纳的联邦所得税名义税率为33%,平均实际税率约为32%,实际所得税率几乎等于名义所得税率。在美国的学术文献中,广泛讨论的议题是如何激励经理人为企业进行更加有效的税收筹划,而在中国,上市公司的税收规避行为为何如此广泛,是更值得我们关注的问题。已有研究分别从政府角度[ 6 ]、管理层角度[ 7-8 ]、外部投资者角度[ 9-10 ]、供应商与客户角度[ 11 ]等入手,探讨可能影响企业避税的因素。另外,从劳动力保护的角度来看,Chyz et al.[ 12 ]研究发现工会组织力量是否强大也会影响企业的避税程度;Li et al.[ 13 ],刘行和赵晓阳[ 14 ]研究发现,最低工资标准的上涨会显著增加企业避税的程度。在我国,企业为员工承担的社会保险支出负担相对较重。Nielsen and Smyth[ 15 ]的统计结果显示,中国企业的社会保险支出占用工支出的比重高达40%~50%,显著高于亚洲其他国家。2019年4月,国务院办公厅印发《降低社会保险费率综合方案》(国办发〔2019〕13号),降低城镇职工基本养老保险单位缴费比例,以期能有效降低企业税费负担。作为我国劳动保护制度的重要调整内容之一和“减税降费”措施的一环,降低城镇企业职工养老保险缴费比例是否有助于减轻企业的避税行为,是本文重点关注的问题。

为回答这一问题,本文采用中国A股上市公司2007—2015年数据,分析并检验企业是否会通过更多的避税来应对企业养老保险缴费制度对企业劳动力成本的影响。研究发现,企业的养老保险缴费比例越高,其所得税实际税率越低,企业的避税行为越严重。进一步的分组回归结果表明,养老保险缴费比例与企业实际税率的负向关系主要集中在企业劳动力密集度较高和员工平均工资较低的样本中。路径分析检验发现,养老保险缴费比例的降低通过增加企业的可支配现金流量,降低企业的避税动机。

二、研究假设

(一)文献回顾

已有文献发现,致力于维护企业普通员工利益的劳动力保护政策会在一定程度上增加企业的劳动力成本,影响企业生产经营活动(特别是成本削减)的灵活性[ 1-2 ],增加企业的经营风险[ 16 ],因此企业可能调整财务政策、财务行为以应对劳动力保护政策带来的负面冲击,比如减少对外投资[ 3 ]、增加盈余管理[ 4 ]、调整融资方式[ 17 ]等。除上述投融资、财务报告行为外,企业还会通过避税来应对劳动力保护政策调整给企业带来的负面影响。Nguyen[ 18 ]发现企业对高技能员工的依赖程度越高,劳动力的调整成本就越高,企业越倾向于进行避税活动。但是,Devos and Rahman[ 19 ]发现,企业所在地的员工解雇成本越高(劳动力保护程度越高),企业越不会进行避税活动。Li et al.[ 13 ],刘行和赵晓阳[ 14 ]均发现,最低工资制度增加了企业避税的动机。

与最低工资制度一样,养老保险制度也是我国重要的劳动力保护制度安排,在中国制度背景下研究养老保险制度及其政策调整可能带来的经济后果同样具有十分重要的现实意义。关于中国的养老保险政策,已有文献分别从正面经济效果和非预期负面效应进行研究。(1)正面经济效果。郑伟和孙祁祥[ 20 ]基于一般均衡框架构建动态生命周期模拟模型,分析了养老保险制度的建立带来的积极经济效应,包括提高资本效率、改善劳动者效用、缩小收入分配差距等。何立新[ 21 ]利用国家统计局城镇住户调查数据,研究发现中国养老保险制度改革改善了代际间和代际内的收入不平衡。(2)非预期的负面效应。白重恩等[ 22 ]研究表明由于员工无法通过信贷途径将退休后的养老保险提前贴现,提高养老保险缴费率会明显抑制家庭消费。马双等[ 23 ]基于规模以上制造业企业的财务数据,研究发现提高养老保险企业缴费比例将挤出员工工资、降低員工福利。在公司财务领域,研究养老保险缴费比例变化经济后果的文献较为匮乏,据笔者所知,唯一一篇是赵健宇和陆正飞[ 24 ]的文章,他们采用上市公司的数据发现,养老保险缴费比例与企业的全要素生产率负相关,并导致企业创新产出的下降。

(二)养老保险缴费比例对企业避税行为的影响

本文认为,养老保险企业缴费比例降低影响企业避税行为的逻辑主要在于:劳动保护政策可能带给企业的负面影响减轻,企业避税的预期收益降低。具体可从以下三个方面分析:

首先,降低养老保险缴费比例能直接节约企业的用工成本,为企业减轻负担。马双等[ 23 ]发现,养老保险企业缴费比例每增加1%,企业将挤出员工工资的0.6%。那么,如果养老保险企业缴费比例下降1个百分点,即使员工工资增加0.6%,企业仍然可以节约0.4%的员工工资支出。Edwards et al.[ 25 ]发现,当公司面临融资约束时,管理层更有动机通过避税来增加税后现金流量。由养老保险企业缴费比例降低带来的额外现金流量可以弥补避税活动减少带来的现金流损失,因此管理层避税的收益降低。

其次,降低養老保险企业缴费比例可以增加企业的用工弹性,降低劳动力调整成本,从而降低企业经营风险和财务困境的可能性,管理层也不必为了控制未来可能的经营风险而进行避税。大量研究发现,企业的经营风险降低后,避税活动也随之减少。例如,Nguyen[ 16 ]发现企业对高技能员工的依赖程度越高,劳动力的调整成本就越高,企业越倾向于进行避税活动。

最后,降低养老保险企业缴费比例带来的劳动力成本降低增加了企业的税前利润,从而降低了管理层为了业绩压力而进行避税的动机。根据Graham et al.[ 26 ]的问卷调查结果,在美国有57%的公司高管认为增加每股盈余是他们进行避税的重要动机之一。如果企业的营业收入保持不变,而劳动力成本降低导致营业成本降低,那么企业的税前净利润也相应增加,管理层不必为了业绩压力而进行避税。

综上所述,从成本—收益权衡的角度来看,降低养老保险企业缴费比例不会改变企业避税的边际成本,但由于该劳动保护政策可能带给企业的负面影响降低,企业经营风险会减弱,企业避税的边际收益显著下降,企业避税的动机有所弱化。因此,本文提出第一个假设:

H1:养老保险缴费比例与企业避税正相关。

(三)养老保险缴费比例对企业避税行为的影响在不同企业间的差异

养老保险法定缴费率降低对企业避税行为的影响路径主要是“养老保险法定缴费率降低——劳动保护政策可能带给企业的负面影响——企业避税的预期收益降低——企业避税动机弱化——企业避税程度降低”。对于劳动力密集型企业而言,用工成本占据了企业生产成本的较大部分,因此,本文预期养老保险缴费比例对企业避税行为的影响主要集中在劳动力密集型企业样本中。

企业实际缴纳的基本养老保险差异部分源于缴费基数的差异。根据国家规定,企业为员工缴纳养老保险的缴费基数,既可以是实际支付的职工工资,也可以根据当地上年城镇职工平均工资自主选择合适的缴费基数,但是必须满足上下限的要求:企业为员工计算缴纳养老保险的缴费基数,下限为上年度当地平均工资的60%,上限为上年度当地平均工资的300%。上述缴费基数的自主选择和上下限要求可能会导致高收入员工的养老保险实际缴费比例低于低收入员工的养老保险实际缴费比例。员工平均工资较低的企业,养老保险实际缴费比例更高,缴费比例的变动对企业劳动力支出的影响更大。

综上,本文提出第二、三个假设:

H2:企业养老保险缴费比例与避税程度的正向关系集中在劳动力密集度高的样本中。

H3:企业养老保险缴费比例与避税程度的正向关系集中在员工平均工资低的样本中。

三、研究设计

(一)样本选取与数据来源

2007年上市公司开始执行新企业会计准则,在财务报表附注中披露“应付职工薪酬”及其相应明细科目的期初余额、本年增加额、本年减少额以及期末余额。计算企业实际养老保险缴费比例时需要利用上一年的养老保险减少额数据,因此本文的样本从2008年开始,初始样本为2008—2015年的A股非金融业上市公司。进一步参考赵健宇和陆正飞[ 24 ]的研究进行样本筛选:(1)剔除当年被特殊处理和当年员工数少于100人的企业样本;(2)在计算企业的实际所得税率时,剔除当年利润总额为负的企业样本,因为这部分样本在计算实际所得税率时没有经济意义;(3)剔除企业变量缺失的样本。最后得到10 711个观测值。上市公司的名义所得税率来自WIND数据库,其他财务数据来自CSMAR数据库。此外,在内生性检验中采用了上市企业总部所在地的法定养老保险缴费比例数据,这部分数据通过人工浏览各地级市人力资源和社会保障局网站、百度搜索等方式进行搜集①。除避税指标另有说明外,本文对其他连续性变量在1%和99%分位数进行了缩尾处理,以减小极端值对研究结论的干扰。

(二)模型与变量设定

本文设计模型(1)考察企业养老保险缴费比例与实际所得税率的关系。

TaxAvoidancei,t= ?琢0 +?琢1*RetireRatei,t +?琢2*Controlsi,t+

?琢year+?琢industry+?琢province+?着i,t (1)

1.企业避税

TaxAvoidance为企业的避税程度指标。参考叶康涛等[ 5 ]的研究,本文采用两种方法度量。首先,用企业当年的所得税费用/利润总额作为企业实际所得税率的度量指标(ETR),并在控制变量中控制了企业的名义所得税率。其次,由于我国存在各种税收优惠政策(如高新技术企业的所得税率减按15%征收),上市公司的名义所得税率也不尽相同,本文采用企业名义所得税率与实际所得税率之间的差额作为避税程度的第二个指标(STR-ETR)。两个指标的不同之处在于,是否将享有的税收优惠视为企业避税的一种形式。杨国超等[ 25 ]发现,上市公司会为了享受高新技术企业的税收优惠政策而操纵研发支出,以达到高新技术企业认定标准。本文第一个度量指标就将这种情形视为企业避税的一个具体手段。参照已有研究的一般做法,剔除了实际有效税率(ETR)小于0和大于1的观测值。

2.实际养老保险缴费比例

RetireRate为企业当年的实际养老保险缴费比例。根据规定,实际养老保险缴费比例由养老保险缴费基数和养老保险缴费比例共同决定。每年6月,企业按上年6月至当年5月的员工实际平均货币薪酬计算当年养老保险缴费基数,养老保险缴费基数不得低于当地上年城镇职工平均工资的60%,也不得高于当地上年城镇职工平均工资的300%。养老保险缴费比例分为企业缴纳部分和员工缴纳部分,各地市规定的缴纳比例不尽相同。企业在计提养老保险时需要进行会计处理,其中企业缴纳部分应贷记“应付职工薪酬——养老保险”,企业为员工代缴部分应贷记“其他应收款”。2007年新企业会计准则要求上市公司在财务报表附注中披露“应付职工薪酬”及其明细科目的期初、期末余额,本期增加额和本期减少额。企业的实际养老保险缴费比例为“应付职工薪酬——养老保险”科目本期增加额与“应付职工薪酬——合计”科目上期增加额(扣除上期董监高薪酬)的比值。

3.劳动力密集度和员工平均工资

借鉴卢闯等[ 3 ]的研究,采用“(应付职工薪酬本年增加额-董监高薪酬)/销售收入”度量企业的劳动力密集度,该指标越大,企业的劳动力密集度越高。借鉴赵健宇和陆正飞[ 24 ]的研究,采用“(应付职工薪酬本年增加额-董监高薪酬)/(员工人数-董监高人数)”度量企业的员工平均工资,该指标越大,员工平均工资越高。

4.控制变量

参考已有研究[ 24 ],本文控制了一系列可能影响企业避税程度的变量。在企业财务特征层面,控制了企业规模(LnAsset)、杠杆率(Leverage)、成长性(MTB)和固定资产占比(PPE);在公司治理层面,控制了企业的董事会规模(LnBSize)、董事长与总经理是否两职合一(Dual)、第一大股东持股比例(Top1)、产权性质(SOE)、高管平均薪酬(LnMngWage)、员工平均薪酬(LnEmpWage)以及高管和员工的薪酬差距(PayGap)。此外,还控制了企业总部所在地宏观经济状况(LnGDP)、年度以及公司固定效应。本文对回归系数的标准误在公司层面进行了聚类调整,以修正公司在不同年份之间聚类相关对结论的影响。

四、实证结果

(一)描述性统计

表1为主要变量的描述性统计结果。ETR的中位数是0.172,平均数是0.199,即样本企业的平均实际所得税率约为17%。STR-ETR平均数为-0.006,这意味着即使不将企业通过各种手段享有的税收优惠视为一种避税方式,样本企业平均而言,实际税负仍低于优惠后的名义税率。RetireRate的平均数是0.099,中位数是0.096,说明样本企业平均为员工支付的养老保险约占员工工资的10%。CityRate的中位数是0.2,平均数是0.183。RetireRate平均数远小于CityRate的平均数,说明样本企业普遍以低于员工实际工资的养老保险缴费基数为员工缴纳养老保险,与笔者了解到的现实情况相符。

(二)多元回归结果

表2是企业层面养老保险缴费比例与避税的回归分析。第(1)列采用企业的实际所得税率作为因变量,ETR越小,避税越严重。第(2)列采用企业的名义税率与实际税率之差作为因变量,STR-ETR越大,避税越严重。在控制了一系列的公司层面和宏观经济层面影响后,表中第(1)列RetireRate的系数为-0.110,在5%水平显著,第(2)列RetireRate的系数为0.115,同样在5%水平显著。这意味着,企业实际养老保险缴费比例越低,企业的实际所得税率越高,名义所得税率与实际所得税率的差额越小,即降低养老保险缴费比例能抑制企业的避税行为。假设1得以证实。

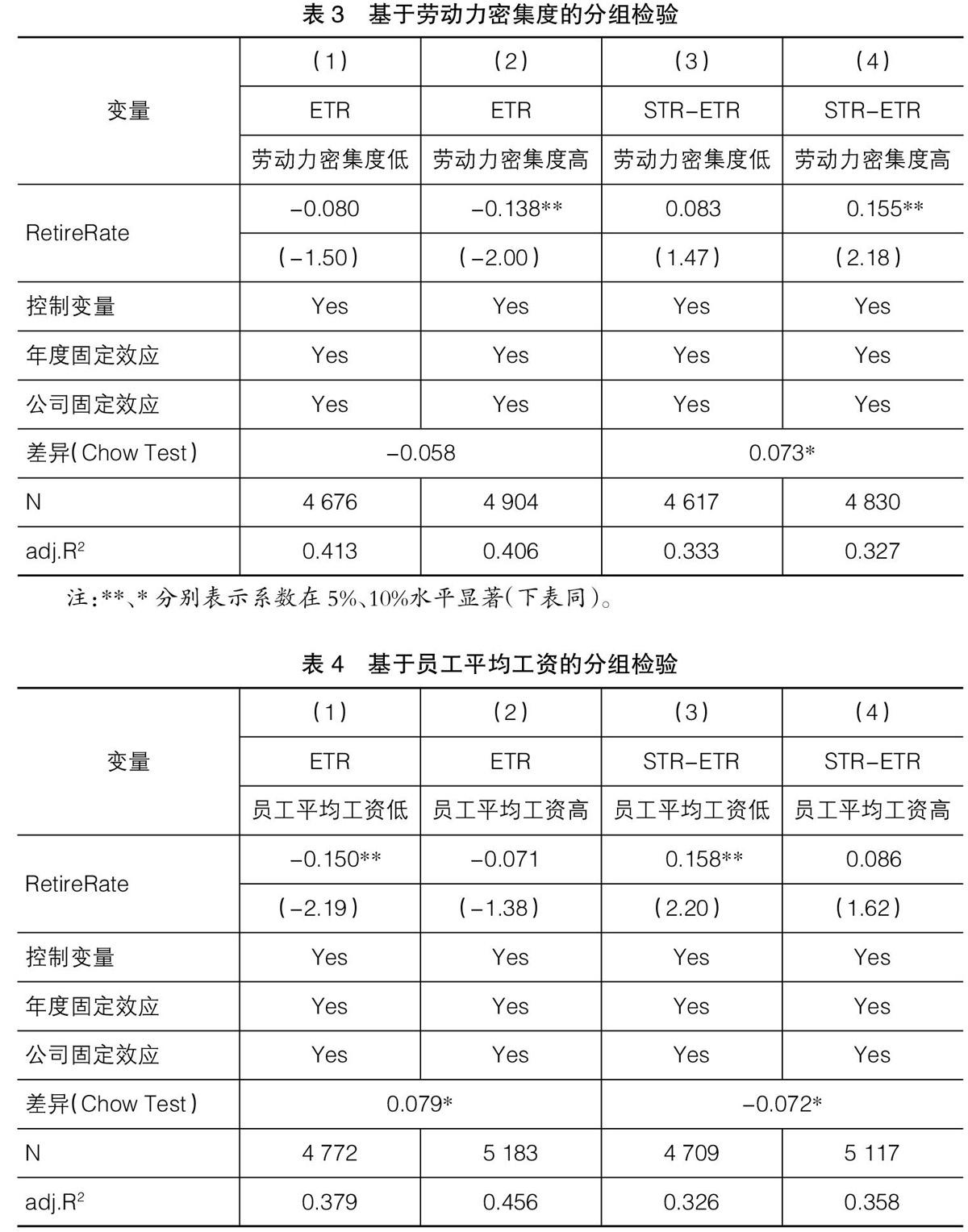

按当年的中位数对样本进行分组,低于当年劳动力密集度(员工平均工资)中位数的样本为劳动力密集度低(员工平均工资低)组,高于或等于当年劳动力密集度(员工平均工资)中位数的样本为劳动力密集度高(员工平均工资高)组,并分组对养老保险缴费比例与避税程度的关系进行了检验,结果如表3和表4所示。研究发现,企业养老保险缴费比例与避税程度的正向关系集中在劳动力密集度高和员工平均工资低的样本中。本文还采用Chow检验对组间系数进行了差异性检验,结果发现,除了表3的第(1)列和第(2)列系数差异不显著外,其他组间系数的差异在统计意义上都是显著的②。假设2和假设3得以证实。

(三)路径检验

本文就养老保险缴费比例变化對企业避税的影响路径进行了检验。根据本文的假设,养老保险缴费比例的降低主要通过增加企业的可支配现金流降低了企业的避税动机。采用温忠麟等[ 27 ]的方法,首先检验养老保险缴费比例对企业避税的直接影响,其次检验养老保险缴费比例对中介变量——可支配现金流的影响,最后检验中介变量与养老保险缴费比例对企业避税的联合影响。本文采用自由现金净流量除以营业收入刻画企业可支配的现金流(FCF)。结果显示,RetireRate与FCF显著负相关,即降低养老保险缴费比例可以增加企业的可支配现金流。当同时控制了企业的可支配现金流后,RetireRate的系数显著,但是t值有所下降,同时FCF的系数依然显著。这表明,可支配现金流起到了部分中介的效果。

五、稳健性检验

本文从三个方面进行稳健性检验,以保证研究结论的可靠性。

(一)替换因变量的衡量方式

在稳健性检验部分,进一步将递延所得税因素考虑进来,采用现金实际所得税率度量企业避税程度。借鉴刘行和赵晓阳[ 14 ]的方法对所得税现金流支出进行推算。具体而言,所得税现金流支出=企业的所得税费用-递延所得税费用+期初应交所得税-期末应交所得税,现金实际所得税率(CashETR)=所得税现金流支出/利润总额。回归结果显示,RetireRate与CashETR的系数显著为负,而与STR-CashETR系数显著为正,这与表2的结论一致。

(二)替换自变量的衡量方式

应付职工薪酬中的一部分并不属于养老保险缴费的计算基础(如员工培训支出、福利费支出等),本文计算的企业实际养老保险缴费比例可能会偏低。因此,在稳健性检验部分,本文进一步调整养老保险缴费比例的衡量方式,即企业当年“应付职工薪酬——养老保险”科目贷方发生额与企业上年“应付职工薪酬——工资、奖金、津贴”科目贷方发生额(同样扣除上年董监高薪酬总额)的比值。回归结果显示,本文的主要结论并未发生任何改变。

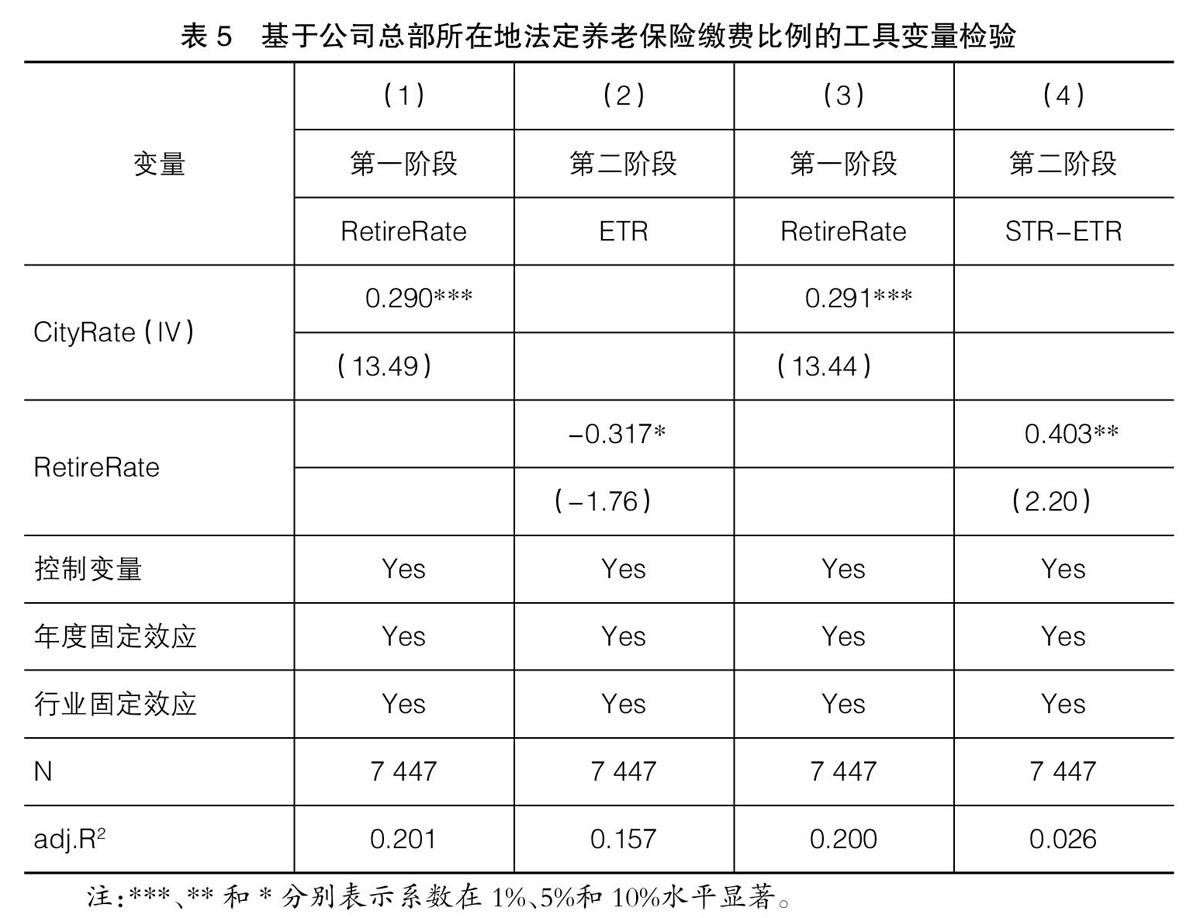

(三)工具变量检验

在表2中,通过控制公司固定效应,试图缓解因不随时间变化的公司层面遗漏变量对回归结果带来的影响。为了进一步厘清养老保险缴费比例与企业避税的因果关系,本文选取公司总部所在地的法定养老保险缴费比例这一外生变量作为工具变量,采用两阶段最小二乘法进行了估计。

我国目前的养老保险基金并未实现全国统筹,各地方政府可根据实际情况,在一定范围内自行拟定养老保险缴费率,因而形成了地级市层面的养老保险缴费比例年度和地区差异。根据表1的统计,在样本年度内,地方的法定养老保险缴费比例最低為养老保险缴费基数的8%,最高为缴费基数的22.5%,中位数为缴费基数的20%。理论上,地级市层面的法定养老保险缴费比例与企业层面的特征和避税情况无关,满足工具变量的外生性要求。企业实际养老保险缴费比例主要受养老保险缴费基数和养老保险企业缴费比例两个因素的影响,法定养老保险缴费比例与企业实际养老保险缴费比例正相关,满足工具变量的相关性要求。因此,本文采用企业总部所在地的法定养老保险缴费比例作为工具变量,用两阶段最小二乘法估计企业的实际养老保险缴费比例对企业避税的影响。通过人工浏览各地级市人力资源和社会保障局网站、百度搜索等方式搜集了2008—2015年各地级市法定养老保险缴费比例的数据,鉴于部分城市数据缺失,研究样本减少到7 447个。表5报告了相关结果,其中第(1)列和第(3)列是第一阶段的回归结果,工具变量CityRate与企业的实际养老保险缴费比例RetireRate显著正相关。第(2)列和第(4)列是第二阶段的回归结果,在考虑了可能存在的遗漏变量影响后,RetireRate与ETR显著负相关,与STR-ETR显著正相关。这进一步证明了本文的假设。

六、结论

本文采用中国A股上市公司2007—2015年数据,研究了企业养老保险缴费比例与避税行为的关系。利用上市公司财务报表“应付职工薪酬——养老保险”科目贷方发生额计算养老保险缴费比例,并构建企业所得税实际税率指标,通过回归分析后发现,企业的养老保险缴费比例越低,其所得税实际税率越高,企业避税越少。进一步分组回归的结果表明,养老保险缴费比例与企业实际税率的负向关系主要集中在企业劳动力密集度较高和员工平均工资较低的样本中。路径分析检验发现,养老保险缴费比例的降低通过增加企业的自由现金流量,降低企业的避税动机。选取企业总部所在地的法定养老保险缴费比例作为工具变量,采用两阶段回归方法控制内生性问题对研究结论的干扰,发现本文的结果依然稳健。

第一,本文为劳动力保护政策与企业避税行为研究提供了新的证据。基于美国数据,现有文献对劳动力保护政策导致企业更多避税还是更少避税,并未得出一致结论。本文研究发现,企业为员工缴纳的养老保险比例越低,其实际税率越高,企业的避税程度越低。

第二,本文的研究结论拓展了养老保险制度在企业层面的经济后果研究。劳动经济学文献主要探讨我国不同时期的养老保险政策对劳动者收入和消费的影响[ 20-23 ]。本研究进一步发现,降低养老保险缴费比例有利于减轻企业的避税程度。

第三,从政策制定角度而言,本文的研究为正在进行的“减税降费”综合改革提供了经验证据。2016年4月国务院决定阶段性降低企业职工基本养老保险费率,至2019年5月,各地的养老保险单位缴费比例均已降低至16%。本文结论表明,降低养老保险缴费比例能有效规范企业的纳税行为。

【参考文献】

[1] BANKER R D, BYZALOV D, CHEN L T.Employment protection legislation,adjustment costs and cross-country differences in cost behavior[J]. Journal of Accounting and Economics,2013,55(1):111-127.

[2] 刘媛媛,刘斌.劳动保护、成本粘性与企业应对[J].经济研究,2014,49(5):63-76.

[3] 卢闯,唐斯圆,廖冠民.劳动保护、劳动密集度与企业投资效率[J].会计研究,2015(6):42-47,96.

[4] 陆瑶,施新政,刘璐瑶.劳动力保护与盈余管理:基于最低工资政策变动的实证分析[J].管理世界,2017(3):146-158.

[5] 叶康涛,侯唯珠,黄铮.中国上市公司避税行为:事实与解释[J].当代会计评论,2018,11(3):23-46.

[6] TANG T Y, MO P L L, CHAN K H.Tax collector or tax avoider an investigation of intergovernmental agency conflicts[J].The Accounting Review,2017,92(2):247- 270.

[7] ARMSTRONG C S,BLOUIN J L,LARCKER D F.The incentives for tax planning[J].Journal of Accounting and Economics,2012,53(1/2):391-411.

[8] REGO O S,WILSON R.Equity risk incentives and corporate tax aggressiveness[J].Journal of Accounting Research,2012,50(3):775-810.

[9] CHENG C S A,HUANG H H,LI Y,et al. The effect of hedge fund activism on corporate tax avoidance[J].The Accounting Review,2012,87(5):1493-1526.

[10] KHAN M, SRINIVASAN S, TAN L. Institutional ownership and corporate tax avoidance:new evidence[J].The Accounting Review,2017,92(2):101-122.

[11] CEN L, MAYDEW E, ZHANG L,et al. Customer-supplier relationships and corporate tax avoidance[J].Journal of Financial Economics,2017,123(2):377-394.

[12] CHYZ J A,LEUNG W S,LI O Z,et al.Labor unions and tax aggressiveness[J]. Journal of Financial Economics,2013,108(3):675-698.

[13] LI X, LIM C Y, XU Y.The minimum wage and corporate tax planning[J].SSRN Electronic Journal,2019.

[14] 刘行,赵晓阳.最低工资标准的上涨是否会加剧企业避税?[J].经济研究,2019,54(10):121-135.

[15] NIELSEN I, SMYTH R. Who bears the burden of employer compliance with social security contributions?Evidence from Chinese firm level data[J].China Economic Review, 2008,19(2):230-244.

[16] 廖冠民,陈燕.劳动保护、劳动密集度与经营弹性:基于2008年《劳动合同法》的实证检验[J].经济科学,2014(2):91-103.

[17] AGRAWAL A K,MATSA D A. Labor unemployment risk and corporate financing decisions[J].Journal of Financial Economics,2013,108(2):449-470.

[18] NGUYEN J H. Labor adjustment costs and corporate tax avoidance:evidence from labor skills[J].SSRN Electronic Journal,2019.

[19] DEVOS E,RAHMAN S. Labor unemployment risk and corporate tax avoidance[R].2018.

[20] 鄭伟,孙祁祥.中国养老保险制度变迁的经济效应[J].经济研究,2003(10):75-85,93.

[21] 何立新.中国城镇养老保险制度改革的收入分配效应[J].经济研究,2007(3):70-80,91.

[22] 白重恩,吴斌珍,金烨.中国养老保险缴费对消费和储蓄的影响[J].中国社会科学,2012(8):48-71,204.

[23] 马双,张劼,朱喜.最低工资对中国就业和工资水平的影响[J].经济研究,2012,47(5):132-146.

[24] 赵健宇,陆正飞.养老保险缴费比例会影响企业生产效率吗?[J].经济研究,2018,53(10):97-112.

[25] EDWARDS A, SCHWAB C,SHEVLIN T. Financial constraints and cash tax savings[J].The Accounting Review,2016,91(3):859-881.

[26] GRAHAM J R, HANLON M, SHEVLIN T,et al.Incentives for tax planning and avoidance:evidence from the field[J].The Accounting Review,2013,89(3):991-1023.

[27] 温忠麟,张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004(5):614-620.