基于收益法的企业价值评估

梁玉玲

摘 要:收益法是企业价值评估三个基础方法中最为重要的一种,其立足当下、着眼未来的评估视角特别适合用于企业价值评估。医疗制药行业近20年来在我国实业市场和资本市场都表现得可圈可点,尤其其关乎国计民生,越来越受到人民群众的关注。本文选取制药行业的龙头企业恒瑞制药,利用收益法对其进行价值评估,以求为制药行业和资本市场投资者分析制药企业和投资决策提供有力的数据和分析参考。

关键词:企业价值;收益法;医药

中图分类号:F23 文献标识码:A doi:10.19311/j.cnki.1672-3198.2020.33.049

2020年5月22日,第十三届全国人民代表大会第三次会议召开,李克强总理在政府工作报告中明确指出,加强公共卫生体系建设,提高基本医疗服务水平。医疗卫生行业整体进入成长期。对该行业尤其是行业内的具有代表性的企业进行研究势在必行。

1 行业背景分析

目前,我国65岁及以上人口比例由2001年的0.91%上升至2019年的1.76%,尤其在最近5年加速上升,2019年加速上升率为6.02%,我国人口老年化趋势凸显。与此同时,人民生活水平逐步提高,医疗保健意识增强。全国卫生总体费用已由1999年的4048亿元上升至2018年的59122亿元,年均增长率为14.96%,去除通胀因素后年均增长率为12.69%;人均卫生费用由1999年的322元/人/年上升至2018年的4237元/人/年,年均增长率14.59%,去除通胀因素后年均增长率为12.13%。政府医疗投入增加,2003年至2019年近二十年间,医疗财政支出占财政总支出比例逐年增加,由3%增长至7%。医疗行业需求强劲。

供给方面,医药尤其是医药行业,已进入生物制药和精准化医疗时代。各药企新药研发和仿制药力度加大,行业整体高速发展。2003年至2019年近二十年间,医疗行业营业收入平均增长率15.11%,利润总额平均增长率17.68%。截至2020年6月底,境内上市公司共计3971家,总市值703万亿,其中医疗行业上市公司共计339家,占8%,总市值68万亿,占9.67%。

作为医药龙头企业的恒瑞医药,近5年来营收平均增长率25.68%,研发费用平均增长率43.17%,研发支出收入比年均13%,创新药已上市6项、审批1项、临床24项,均处于全国前列。2019年总市值为3871亿元,研发人员数量3442人,位居沪深股市医药制造类榜首。其以抗癌、麻醉和造影三大板块支撑,尤其在抗癌药领域处于该行业的绝对领先地位,其注射用卡瑞利珠单抗、注射用紫杉醇为重要抗癌药物。当前,立足三大主要板块,恒瑞还在不断开拓海外市场,新拓慢病用药板块,未来的发展不容小觑。本文采取收益法,根据近10年恒瑞医药的经营状况,结合恒瑞医药的战略和业务特点,对其进行价值评估。

2 评估模型介绍

基于资产评估的持续使用假设,结合医药行业尤其以创新科研为差异化竞争战略的特点,根据恒瑞制药目前的市场体量、历史财务数据总结出来的规律,本文采取三阶段模型进行预测。

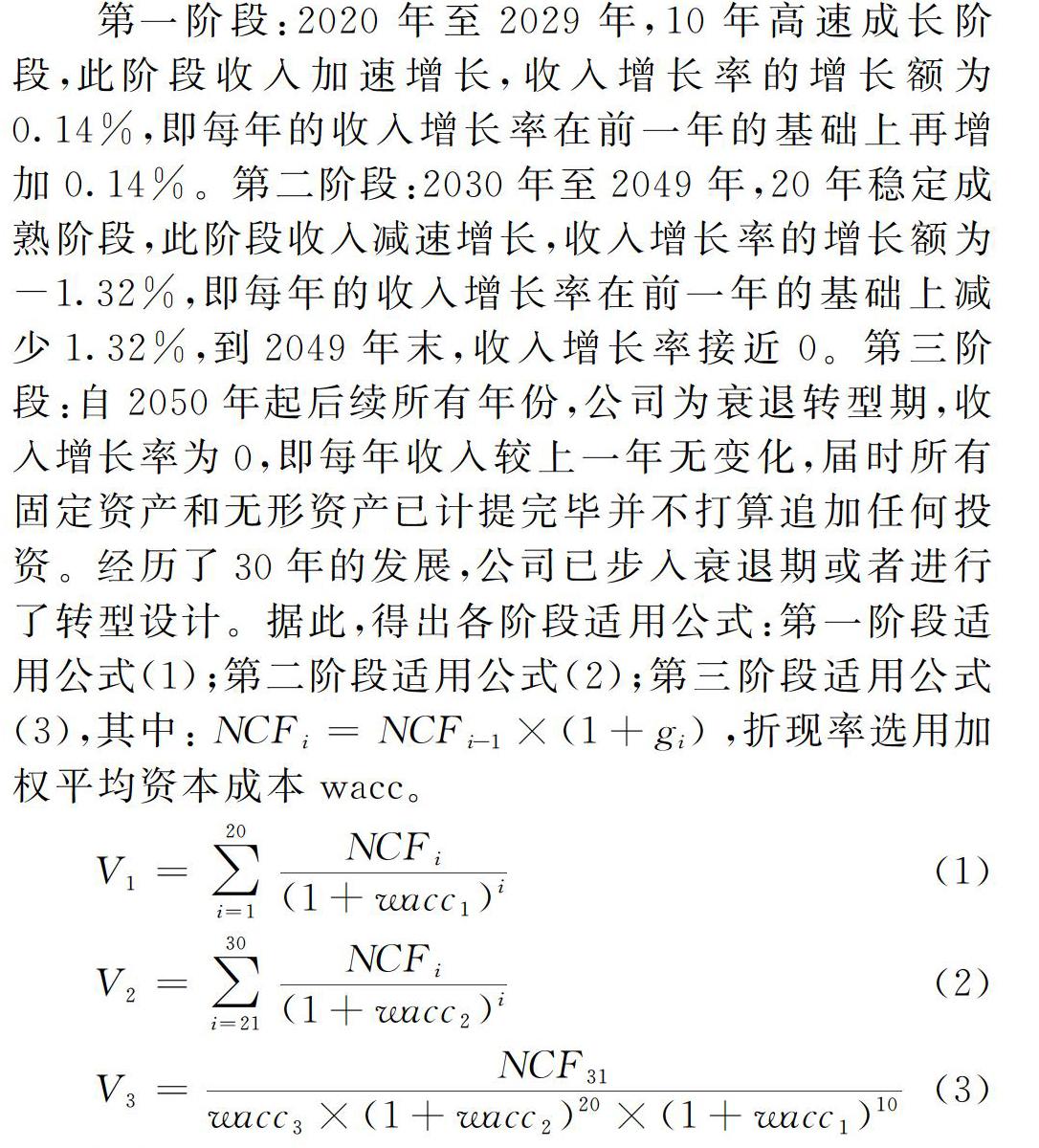

第一阶段:2020年至2029年,10年高速成长阶段,此阶段收入加速增长,收入增长率的增长额为0.14%,即每年的收入增长率在前一年的基础上再增加0.14%。第二阶段:2030年至2049年,20年稳定成熟阶段,此阶段收入减速增长,收入增长率的增长额为-1.32%,即每年的收入增长率在前一年的基础上减少1.32%,到2049年末,收入增长率接近0。第三阶段:自2050年起后续所有年份,公司为衰退转型期,收入增长率为0,即每年收入较上一年无变化,届时所有固定资产和无形资产已计提完毕并不打算追加任何投资。经历了30年的发展,公司已步入衰退期或者进行了转型设计。据此,得出各阶段适用公式:第一阶段适用公式(1);第二阶段适用公式(2);第三阶段适用公式(3),其中:NCFi=NCFi-1×(1+gi),折现率选用加权平均资本成本wacc。

3 價值评估

3.1 参数设计

针对三阶段模型,选取适用参数。

3.1.1 资金流入类指标

针对历史数据分析,恒瑞制药息税前利润(EBIT)与营业收入比近20年、10年和5年的平均值分别为22%、25%和26%,且最近几年起伏不大,考虑到第二阶段成熟起期属于获利收获期,故第一、二和三阶段EBIT/营业收入的参数设置分别为26%、28%和22%。恒瑞自2008年起获得高新企业资格认定,享受国家所得税税收优惠,且十多年以来,恒瑞在高新技术资格认定指标上均一直保持稳定状态,故未来继续设定其享受高新技术企业所得税优惠税率15%。

3.1.2 投资类指标

资本性支出/折旧摊销近20年平均值为320%,考虑恒瑞当前已处于高速增长期,第一阶段继续保持近20年发展态势,设置为320%,但是随着稳定期和发展期的到来,恒瑞势必压缩资本性支出的投入,而既有固定资产和无形资产尚未折旧摊销完成,故第一、二和三阶段该指标设置呈现减弱趋势,本别设置为320%、267%和191%。同理,根据成熟期特点,同质类固定资产和无形资产投入增加,资本性支出/收入增长比率在第一、二和三阶段分别设置为36%、57%和24%。Δ非现金营运资本/Δ营业收入指标是用来衡量新增收入再投入的程度,近5年、10年和20年恒瑞的实际数据分别为76%、61%和34%,足以看出恒瑞10年前既已进入加速发展阶段,本文预测该阶段将在接下来10年继续保持,故该指标在接下来第一、二和三阶段的预测值分别为76%、61%和0,其中第三阶段因收入增长率0,故Δ非现金营运资本/Δ营业收入亦为0。

3.1.3 折现率指标