高管海外经历影响审计费用吗?

陈紫怡

【摘要】伴随着一系列吸引海外人才回国的政策出台,海归高管已成为公司治理中不可忽视的新兴力量。但现有关于海归高管对审计费用乃至公司整体经营是否存在影响的研究仍有所欠缺。基于此,文章以2008—2018年间A股上市公司作为研究样本进行实证检验。研究结果表明,海归高管所在企业的审计定价更高,且高管团队中海归高管比例也与企业审计定价呈现显著的正相关关系。通过使用倾向得分匹配等方法控制自选择效应,该结论依然成立。文章进一步探讨了这种影响的作用机制,发现具有海外背景的管理人员更倾向于从事国际化经营业务,如海外投资、海外并购等,使审计人员提高风险溢价以应对可能的经营风险。文章在理论上丰富了高管海外经历、审计费用等相关文献,在实践上对提升公司治理水平,实现高管队伍合理配置和优化审计师决策具有重要的启示。

【关键词】高管特征;海外经历;审计费用;经营风险

【中图分类号】F275

一、引言

随着“一带一路”建设的稳步推进,越来越多的中国企业加快了开拓国际市场的步伐。然而,复杂多变的国际市场环境使企业在国际化经营中面临着极大的障碍和挑战。因此,组建具有先进的知识经验、全球化视野、具备追逐国际市场能力的管理队伍成为当前企业增强国际竞争力的重要手段(郭淑娟等,2019)[1]。早在1994年,中国科学院就启动了高目标、高标准和高强度支持的海外人才引进与培养计划——“百人计划”。2008年12月中央决定组织实施海外高层次人才引进计划,出台《中央人才工作协调小组关于实施海外高层次人才引进计划的意见》,为归国人才提供了一系列优惠政策及便利条件,着力引进一批战略科学家和科技领军人才,突破关键技术,发展高新技术产业,带动新兴学科发展。教育部发布的《2019年度出国留学人员情况统计》显示,1978—2019年间共有490.44万出国留学人员完成学业,其中回国发展的留学人员占到86.28%。

这一政策的实施吸引了大量海外留学及就职人员,使他们在面临择业时更倾向于回国发展。海归高管的数量逐年增多改变了我国企业管理团队的特征,在促进知识流动和弥补国内重要技术缺口方面扮演着独特的角色(鲁小凡等,2020)[2]。高层梯队理论指出认知能力、价值观念的异质性会使高管在决策过程中做出高度个性化的选择,最终影响企业的战略选择和执行(Hambrick and Mason,1984)[3]。近年来,学者们尝试将高管的特征引入到审计研究领域,深入研究高管个人特征与外部审计费用之间的关系,并试图破译两者之间的影响机制。蔡春等(2015)研究表明高管的审计从业经历使其拥有更强的议价能力,因此能够相对降低公司的审计费用支出[4];Scott等(2015)发现管理层过度自信使得审计师预期其运营的公司经营风险更高,因而审计师会提高审计费用作为审计风险溢价[5];权小锋等(2018)提出具有从军经历的高管能够降低公司的代理风险进而降低审计费用[6]。由于不同的学者在研究时选取的特质有所不同,所得出的对审计费用的影响力度和方向的结论也会不尽相同。因此引起思考,高管的海外经历是否影响企业审计定价?目前尚未有研究就此做出回答。

本文利用中国A股上市公司2008—2018年的面板数据,考察了高管的海外背景对审计定价的影响。结果发现,有海外背景高管的企业其审计定价更高,且有海外背景的高管数量占比越大,企业的审计费用便越高。这一效应在控制内生性问题后依然成立。进一步探索审计费用增加的作用机制探索表明有海外背景高管的企业更倾向于实施海外投资、海外并购等国际化经营业务,致使审计师增加风险溢价以应对可能存在的经营风险。本文从高管海外背景的视角丰富了审计费用影响因素。审计费用是审计师对客户企业所感知的审计风险的函数(Simunic,1980)[7],現有研究主要面向企业特征、事务特征以及环境制度对审计服务和审计风险进行评估,进而判断是否影响到审计定价等决策。本文则将研究视角着眼于企业高管层面,为审计师关注和考察企业控制环境的因素提供新的思路和视角。其次,从审计定价的层面出发,充实了高管海外经历的经济后果的研究。基于审计风险的传导机理,验证了高管海外背景与审计定价之间的正向关系,扩展了高阶梯队理论的应用性。实践上,考察高管海外背景、企业风险与审计定价之间的关系,有助于理解“一带一路”背景下审计师对具有海外背景高管的企业进行海外投资、并购的风险应对行为具有一定的实践意义。此外,我国的经济发展正处于转型的时期,研究高管团队背景特征对于微观企业的影响能为政府加快推进人才发展体制机制改革,提供了微观企业层面的经验证据。

二、文献回顾、理论分析与研究假设

(一)文献回顾

高阶梯队理论指出高层管理者的个体特征、认知结构与价值观念等因素的差异会极大地影响企业的战略决策(Hambrick and Mason,1984)[3]。而后,众多学者承袭这一思想,对高管异质性与企业经营之间的关系予以关注。现有研究包括高管“硬性”特征如性别、年龄等因素,还有研究关注高管的价值观和信念等“软性”特征,如学术经历(周楷唐等,2017)[8]、过度自信(田曦和王晓敏,2019)[9]等。

海外经历通常被看作是具有良好的教育背景和专业技能知识的标志。在宏观层面上,目前的研究主要集中于海归人才给所在企业带来的知识补充和技术溢出效应,即随着海归人才的流动,先进的科学技术从发达国家流向新兴经济体。强烈的技术溢出效应存在于有海归人才引入的企业当中,且与对外贸易和外商直接投资等其他国际技术转移方式相比,这一效应的有效性更为显著(罗思平和于永达,2012)[10],但不同地区之间的技术进步效应差异显著(李平和许家云,2011)[11]。在微观层面上,具有海外经历的高管由于接触了先进的教育或培训,对其个人的知识水平和管理技能的提高有积极影响。除技术优势外,高管在海外求学或工作的过程中也积累了独特的社会资本。因此,过往的海外经历能够帮助管理层制定更有利于企业发展的决策(Filatotchev et al.,2009)[12]。一方面,高管的海外经验使其了解海外消费者需求,帮助企业识别和挖掘国际市场的商业机会(张娆,2015)[13];在面临国外复杂和陌生的市场时,能够根据高管的经验更好地通过信息运作来减少环境的不确定性(李自杰等,2017)[14],从而使国际交易成本降低,使企业的国际化程度得到增强。另一方面,海归高管还能够改善企业的治理水平(Giannetti et al.,2015)[15]和增强信息披露质量,有助于企业形成高质量的内部控制,进而提升企业业绩(杜勇等,2018)[16]。此外,还有学者研究发现高管的海外背景对于企业创新(刘凤朝等,2017)[17]、社会责任的履行(文雯和宋建波,2017)[18]、投资效率(代昀昊和孔东民,2017)[19]等方面也发挥了积极作用。上述文献极大程度丰富了学界对于高管具有海外背景对企业的经济后果的认识,但目前尚未有研究探索高管的海外背景如何影响企业审计费用,对于二者间作用机制的研究更是稀缺。因此,本文试图为这一领域的研究提供增量经验证据,丰富海归高管的经济后果研究。

(二)理论分析与研究假设

现代审计的基本模式是风险导向审计,要求审计师应当了解被审计单位及其内部状况,从而识别财务报表中的重大错报风险,为设计和实施进一步审计程序打下良好的基础(郭梦岚和李明辉,2009)[19]。审计风险与企业的经营和治理状况息息相关,企业风险偏好和公司治理能力又因管理者的视野、认知及管理方式的差异而不同。在经济全球化的背景下,具有海外经历的高管逐渐进入公众视野,在资本市场上受到广泛青睐。因此,本文将讨论上市公司管理层中存在高管具有海外背景,会对审计费用产生怎样的影响。

一方面,公司治理构成了会计系统的重要环境,有效的公司治理可以降低管理层信息披露过程中的机会主义,降低财务报表中的重大错报风险,提高会计信息质量(杜兴强和温日光,2007)[21]。会计信息质量较高的企业,更能有效地避免会计信息披露失真、重大遗漏等情况发生,相互印证的信息增加了对审计师的信息供给,减少审计风险的同时减少审计工作量,从而降低审计成本(高万青,2014)[22]。如果公司治理机制存在缺陷,治理层缺少对财务报告过程的有效监督,审计师就会在风险发生时通过实施进一步的审计程序,增加审计投入,并考虑通过收取风险溢价的方式来弥补潜在损失。海外的学习和工作经历让高管接触到丰富专业知识和管理经验,能为企业带来先进的公司治理理念,有助于企业的治理更趋于规范化,在一定程度上增强企业信息的透明度。

海归高管能够采取有效措施减少公司的盈余管理,提升公司治理水平(Giannetti et al.,2015)[15],且其具有较强的独立性与客观性,有助于公司形成高质量的内部控制,提高会计信息质量(杜兴强和熊浩,2018)[23]。同时,海外经历将使其在西方社会责任教育的影响与渗透下,更易于形成重视社会责任的履行、严格信息披露的价值判断[18]。此外,出于维护社会认同与声誉的动机(谢获宝等,2019)[24]和保护中小股东利益的意愿(王化成等,2015)[25],具有海外背景高管在提升公司治理水平过程中,通过提高会计信息质量,以減少信息不对称对审计成本造成的影响,为审计活动创造良好的外部条件,审计风险的降低使审计师收取更少的审计费用。

另一方面,海外经历会使高管的认知模式和价值取向受到强调自由和竞争的西方个人主义文化的潜移默化,个体风险承担意识更强(Kreiser et al.,2010)[26]。接受了个人主义文化熏陶的高管,在行事决策上更偏好风险,对创新和不确定性的容忍度更高,更愿意接受新的挑战(张信东和吴静,2016)[27]。与没有海外高管的企业相比,有海外背景的高管的企业在制定战略决策时,将更倾向于国际化。首先,海归高管视野广阔,面向全球,更为开放进取,也在一定程度上为企业开展国际化经营打下了良好的基础;其次,具有先进知识技术的海归高管,以及其所掌握的国内外关系网络,通过自身的管理经验将二者相结合,促使企业进行海外投资和海外并购(刘传志等,2017)[28]。可见,团队中有海归高管将提高企业承担风险的倾向与能力,对企业国际化决策具有积极的推动作用(Masulis et al.,2012)[29]。

审计风险模型表明,审计风险由重大错报风险和检查风险两部分构成。在确定了可接受审计风险水平后,重大错报风险评估水平与检查风险水平之间存在反比关系。换言之,在公司重大报错风险水平较高的情况下,审计人员应投入更多的审计资源,以减少检查风险,使其达到可接受的水平,从而增加了审计费用(蔡吉甫,2007)[30]。从事国际化经营的企业,其资产规模将随之扩大,经营业务复杂程度也将不断提高,同时,境外经营企业也必须遵守当地会计准则的规定,在编制会计信息时根据所在国家或地区的要求转换为用于合并报表的信息。这就需要审计人员具备了解其他国家与地区税制、准则的能力,否则将需要在境外聘请当地审计人员协助审计工作。由于上述各种因素的共同作用,审计师在审计这类企业的过程中,需要花费更多的审计资源,从而使审计成本增加。在不同投资区位的制度环境下企业的财务风险(杨柳等,2009)[31]、政治风险(张雨和戴翔,2013)[32]、法律风险(李猛,2018)[33]也会有所提高,产生风险溢价。因此,审计师对具有海外经历高管所在的公司的审计风险的主观判定可能更高,采用收取相应风险溢价的方法,提高审计定价降低风险。综合上述分析,本文做出如下假设:

H1a:在其他条件相同时,对于高管有海外背景的企业,审计收费更低。

H1b:在其他条件相同时,对于高管有海外背景的企业,审计收费更高。

三、研究设计

(一)样本选择与数据来源

本文选取我国2008—2018年沪深A股上市公司作为研究对象,其中高管海外经历数据通过查阅上市公司年报中高管简历手工收集完成,审计费用与各项基础财务指标来自CSMAR数据库,借鉴已有研究做法对初始样本进行如下处理:第一,剔除所属行业为金融、保险业的上市公司。第二,剔除观测期间出现ST、*ST、PT的上市公司。第三,剔除存在关键变量缺失或异常的样本。最后得到15 506个观测值,为消除极端值影响,对文中连续型变量进行1%到99%的Winsorize处理,使用Stata15.0对数据进行处理和分析。

(二)变量测度

第一,审计费用。审计费用(Af)采用审计收费的自然对数测度。

第二,高管海外经历。本文主要构造虚拟变量Oversea,定义为若公司在当年度的管理团队中至少有一名有海外背景的高管则取1,否则取0。此外,用海归高管比例变量来衡量,定义为当年度有海外背景的高管人数除以公司高管队伍总数。

第三,控制变量。本文参照已有文献,控制了企业规模(Size)、资产负债率(Lev)、存货比例(Inve)、应收账款比例(Rec)、速动比率(Liq)、账面市值比(MB)、现金持有(Cash)、第一大股东持股比例(First)、企业年龄(Age)、高管持股比例(Share)、审计意见类型(Opinion)、是否亏损(Loss)、是否四大(Big4)、总资产收益率(Roa)、总经理董事长是否两职合一(Dual)、董事会人数(Board)、企业价值(Tobin)、独董比例(Indep)以及行业(Ind)和年份(Year)变量。所有变量具体定义见表1。

(三)模型设定

四、实证研究结果

(一)描述性统计

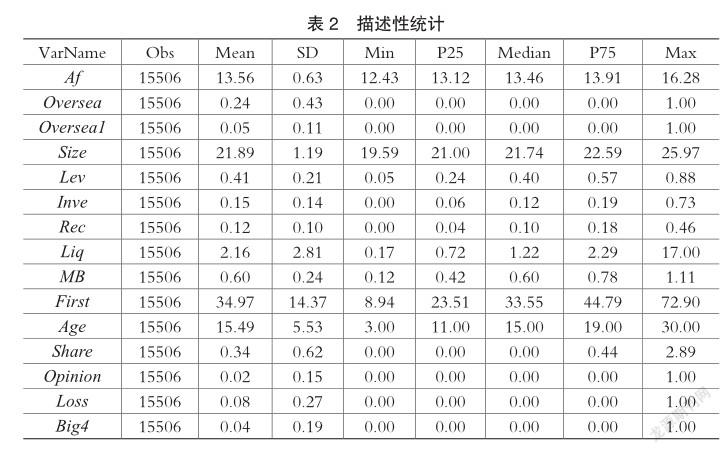

表2报告了变量的描述性统计结果。Af的最小值为12.43,最大值为16.28,表明我国上市公司审计费用存在较大差异。Oversea的均值为0.24,标准差为0.43,即约有24%的上市公司的高管具有海外背景,说明在上市公司中有海外经历的高管已经形成一定规模,但不同企业的海归高管规模相差比较大。Oversea1 的均值为0.05,即企业中海归高管人数占高管团队成员总数的比例有5% 。控制变量中Size均值为21.89,说明我国上市公司的规模大小也存在较大差异。Lev的均值为0.41说明样本公司的负债率普遍较高。First 的均值为34.97,最大值为72.9,表明我国上市公司第一大股东总体持股比例较高,股权集中,“一股独大”现象仍比较突出。Opinion 均值为0.02,代表只有 2% 的上市公司获得了非标准审计意见。

(二)多元回归分析

表3描述了高管海外经历与审计收费的全样本回归结果。列(1)可以观察到 Oversea 的估计系数为 0.095且在1%的水平上显著,列(3)可以看到 Oversea1 的估计系数为 0.358且在1%的水平上显著,在控制了行业和年份后结果相同。说明企业有海外背景的高管增加了审计定价,且海外背景高管比例越高,审计定价越高,支持了假设H1b。假设H1b的成立具备了探讨中介效应存在的基本条件。此外,Size的估计系数显著为正,表明企业规模越大,涉及的经济业务和会计事项越多,审计费用也相应越高;Rec的估计系数显著为正,这是因为应收账款涉及第三方、坏账准备、账龄等问题,将增加审计的资源投入和风险,从而增加审计收费;Opinion的估计系数显著为正,表明如果审计人员出具非标准审计意见,则会收取较大的审计风险溢价以应对潜在的诉讼风险;Loss在1%水平上显著正相关,表明相对于未亏损公司,亏损公司支付更高的审计费用。这些结果均符合预期假设。

(三)稳健性检验

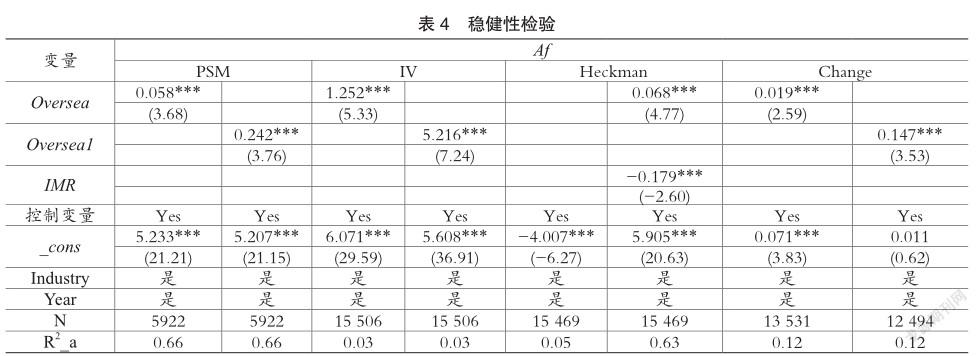

为避免可能出现的内生性问题,本文采用以下四种方式对研究结果进行检验(见表4)。企业是否有海归高管对审计费用的影响,可能存在样本选择差异,为减少因样本选择差异而产生的内生性问题。

一是采用倾向值匹配法(简称PSM)对有无海外背景的企业进行1∶1最近邻匹配,结果和全样本回归检验结果一致。

二是采用两阶段工具变量IV法。参考 Ang 等(2014),本文的研究选择工具变量有:第一,截至1920年年末,中国各省基督教传教士创办的大学数量(Christian);第二,虚拟变量(British),若清朝末年时期,英国在一个省建立了一个殖民地或一个租界地,那么将该省内的企业样本取值为1,否则取0。同时,该变量为历史性数据,基本不会直接影响到当前公司的审计定价。结果显示,髙管海外经历与审计费用在1%水平上显著正相关,再次支持假设H1b。

三是采用 Heckman 两阶段估计法。第一阶段探究高管海外背景的影响因素,计算高管内部纳入海归的概率,得出逆米尔斯比例(IMR),第二阶段以IMR为控制变量,加入主模型进行回归分析。结果显示,Oversea的系数为0.068在1%的水平下显著,假设H1b再次得到验证。

四是采用一阶差分模型。为了消除因变量、自变量和控制变量等由于时间趋势带来的影响,对假设进行重新检验。结果显示,再次支持假设H1b。

(四)进一步分析

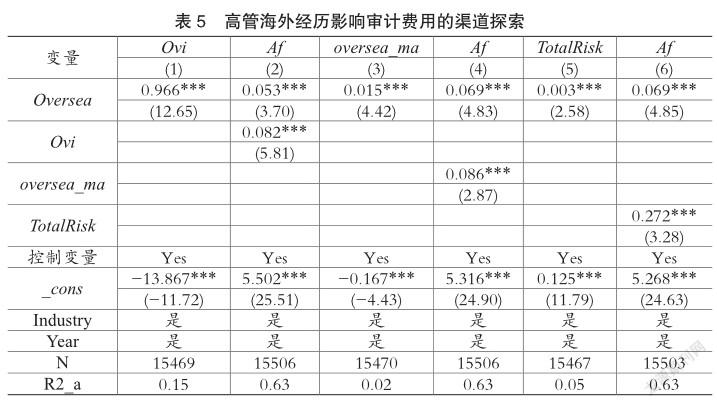

根据前文分析,高管海外经历会增加企业审计费用。接下来,本文将检验海外投资、海外并购和企业风险是否为高管海外经历影响企业审计费用的有效作用路径,进一步丰富本文的研究内容。企业海外投资、并购后的会计事项和经济业务增多,加之地理距离、制度距离和监管环境差异等因素,引发的信息不对称,审计业务复杂度和审计风险也随之更高。审计师需要收集更多的审计证据,进行更广泛的审计测试,投入更多的资源和时间,从而增加了审计成本。此外,参与海外经营的公司在披露会计信息时需要遵守投资国会计制度和准则的规定,这无疑增加了合并报表审计的难度,审计人员需要更多地了解别国和地区的会计准则、税务制度等,或聘请境外审计人员协助审计工作,都将增加审计成本(陈冬等,2020)[35]。企业进行国际化经营如海外投资、海外并购面临的一系列风险均在不同程度上威胁着企业运营,加大企业整体风险。谨慎的审计师会相应提高审计定价以转移潜在风险,弥补未来可能遭受的损失。

回归结果如表5所示。在对海外投资进行度量时,本文借鉴 Tallman and Li(1996)[36]的研究,若企业开展海外投资,Ovi则取值为 1,否则为 0。同时,借鉴毛新述等(2013)[37]的研究,若企业开展海外并购,oversea_ma则取值为 1,否则为 0。此外,从CSMAR获取股票的日收益率数据,然后计算日个股收益率的年度標准差用以衡量TotalRisk。

列(1)、列(3)、列(5) 的解释变量为高管具有海外背景,被解释变量分别为海外投资、海外并购和企业风险;列(2)、列(4)、列(6) 的解释变量为高管具有海外背景、海外投资、海外并购和企业风险,被解释变量为审计费用。表中Oversea、Ovi、oversea_ma、TotalRisk的系数均显著为正,说明高管的海外背景可以通过提升企业海外投资和并购的可能性使企业整体风险提高,进而提升审计定价,海外投资、海外并购和企业风险在其中至少起到了部分的中介作用。说明具有海外背景的高管能够帮助缺乏国际经营经验的企业认识和理解国际市场,促进企业开展海外投资和并购活动,但与此同时,也在一定程度上增加了企业整体风险,因而对企业的审计费用产生显著的影响。

五、研究结论与启示

我国政府高度重视关于海归人才的引进工作,出台了一系列优待政策和便利条件,加之近几年国内经济的高速发展,面临着经济结构的转型,也为海归人才回国提供了机遇。但是,海归人才能否真正为我国的现代化建设发挥积极作用,仍有待检验。基于此,本文从微观层面出发,探讨海归人才在我国企业经营中所起的作用,无疑具有重要的研究价值。本文以2008—2018年我国A股上市公司为样本,研究了企业高管的海外背景对审计收费的影响。实证结果表明,拥有海归高管的企业其审计费用显著更高,且有海外背景的高管数量占比越大,企业的审计费用便越高。这一效应在控制内生性问题后依然成立。通过进一步探究这种影响的作用机制,本文发现具有海外背景的高管提升了企业的海外投资和海外并购的可能性,致使审计师增加风险溢价以应对可能存在的经营风险,这是高管海外背景影响公司审计费用的有效路径。

本文的研究发现具有如下启示:第一,对进行国际化战略的企业而言,应当积极延揽具备海外背景的人才,以增强决策的全球视野,帮助企业把握国际市场动态,促进国际化经营。海外背景高管的风险观念对企业持续发展具有积极影响,同时也要意识到其对企业经营所造成的不利影响,对高管团队进行合理配置,避免高管在推进企业国际化经营过程中做出过激决策,防范经营风险过大。第二,从审计师的角度出发,公司高管的“软”信息,如个性特征、教育背景和个人经历等,是判断客户审计风险和优化审计师决策的重要依据。第三,从相关监管机构的角度出发,应当要求上市公司披露重要的“软”信息,如高管的简历、生活经历等,为投资者、分析师和其他利益相关者提供财务决策依据。

主要参考文献:

[1]郭淑娟,路雅茜,常京萍.高管海外背景、薪酬差距与企业技术创新投入:基于PSM的实证分析[J].华东经济管理,2019,33(7):138-148.

[2]鲁小凡,窦钱斌,宋伟等.海归高管与企业创新效率:助力还是阻力?[J].科技管理研究,2021,41(1):143-150.

[3]Donald C. Hambrick,Phyllis A. Mason. Upper Echelons: The Organization as a Reflection of Its Top Managers[J].The Academy of Management Review,1984,9(2).

[4]蔡春,谢柳芳,马可哪呐.高管审计背景、盈余管理与异常审计收费[J].会计研究,2015(3):72-78.

[5]Scott Duellman,Helen Hurwitz,Yan Sun.Managerial overconfidence and audit fees[J].Journal of Contemporary Accounting &, Economics,2015,11(2).

[6]權小锋,徐星美,蔡卫华.高管从军经历影响审计费用吗 ——基于组织文化的新视角[J].审计研究,2018(2):80-86.

[7]Simunic, D.A.The Pricing of Audit Services:Theory and Evidence[J].Journal of Accounting Research,1980,18(1): 161-190.

[8]周楷唐,麻志明,吴联生.高管学术经历与公司债务融资成本[J].经济研究,2017,52(7):169-183.

[9]田曦,王晓敏.企业国际化速度与企业绩效:高管过度自信与海外背景的影响[J].国际商务(对外经济贸易大学学报),2019(3):142-156.

[10]罗思平,于永达.技术转移、“海归”与企业技术创新:基于中国光伏产业的实证研究[J].管理世界,2012(11):124-132.

[11]李平,许家云.国际智力回流的技术扩散效应研究:基于中国地区差异及门槛回归的实证分析[J].经济学(季刊),2011,10(3):935-964.

[12]Igor Filatotchev,Xiaohui Liu,Trevor Buck,et al.The Export Orientation and Export Performance of High-Technology SMEs in Emerging Markets: The Effects of Knowledge Transfer by Returnee Entrepreneurs[J].Journal of International Business Studies,2009,40(6).

[13]张娆.高管境外背景是否有助于企业对外直接投资[J].宏观经济研究,2015(6):107-116.

[14]李自杰,李毅,陈达.国际化经验与走向全球化:基于中国电子信息技术产业上市公司的实证研究[J].中国软科学,2010(8):126-137.

[15]MARIASSUNTA GIANNETTI,GUANMIN LIAO,XIAOYUN YU.The Brain Gain of Corporate Boards: Evidence from China[J].The Journal of Finance,2015,70(4).

[16]杜勇,张欢,陈建英.CEO海外经历与企业盈余管理[J].会计研究,2018(2):27-33.

[17]刘凤朝,默佳鑫,马荣康.高管团队海外背景对企业创新绩效的影响研究[J].管理评论,2017,29(7):135-147.

[18]文雯,宋建波.高管海外背景与企业社会责任[J].管理科学,2017,30(2):119-131.

[19]代昀昊,孔东民.高管海外经历是否能提升企业投资效率[J].世界经济,2017,40(1):168-192.

[20]郭梦岚,李明辉.公司治理、控制权性质与审计定价[J].管理科学,2009,22(6):71-83.

[21]杜兴强,温日光.公司治理与会计信息质量:一项经验研究[J].财经研究,2007(1):122-133.

[22]高万青.信息披露质量、审计风险与审计定价关系研究:基于深交所A股公司的经验证据[J].经济经纬,2014,31(4):150-155.

[23]杜兴强,熊浩.外籍董事对上市公司违规行为的抑制效应研究[J].厦门大学学报(哲学社会科学版),2018(1):65-77.

[24]谢获宝,丁龙飞,廖珂.海外背景董事与债务融资成本:基于董事会咨询和监督职能的中介效应[J].管理评论,2019,31(11):202-211.

[25]王化成,王裕,胡静静等.独立董事的海外背景与高管薪酬契约[J].东南大学学报(哲学社会科学版),2015,17(3):67-75.

[26]Patrick M.Kreiser,Louis D.Marino,Pat Dickson,K. Mark Weaver.Cultural Influences on Entrepreneurial Orientation: The Impact of National Culture on Risk Taking and Proactiveness in SMEs[J].Entrepreneurship Theory and Practice,2010,34(5).

[27]张信东,吴静.海归高管能促进企业技术创新吗 [J].科学学与科学技术管理,2016,37(1):115-128.

[28]刘传志,杨根宁,余兴发.海外背景董事对企业国际化程度的影响研究:来自中国上市公司的证据[J].国际商务(对外经济贸易大学学报),2017(1):140-150.

[29]Ronald W. Masulis,Cong Wang,Fei Xie. Globalizing the boardroom—The effects of foreign directors on corporate governance and firm performance[J].Journal of Accounting and Economics,2012,53(3).

[30]蔡吉甫.公司治理、審计风险与审计费用关系研究[J].审计研究,2007(3):65-71.

[31]杨柳,吴泗宗,佟爱琴.我国制造业跨国并购财务风险的实证研究[J].财会通讯,2009(30):110-112.

[32]张雨,戴翔.政治风险影响了我国企业“走出去”吗[J].国际经贸探索,2013,29(5):84-93.

[33]李猛.“一带一路”中我国企业海外投资风险的法律防范及争端解决[J].中国流通经济,2018,32(8):109-118.

[34]James S Ang,Yingmei Cheng,Chaopeng Wu. Does Enforcement of Intellectual Property Rights Matter in China Evidence from Financing and Investment Choices in the High-Tech Industry[J].Review of Economics and Statistics,2014,96(2).

[35]陈冬,郭茜林,潘敏.中国企业对外直接投资会提升审计收费吗 [J].审计与经济研究,2020,35(5):41-50.

[36]Stephen Tallman,Jiatao Li.Effects of International Diversity and Product Diversity on the Performance of Multinational Firms[J].The Academy of Management Journal,1996,39(1).

[37]毛新述,余德慧.会计准则趋同、海外并购与投资效率[J].财贸经济,2013(12):68-76.