基于权衡理论的海外子公司内部融资结构研究

强静波

海外子公司作为一个经济实体,它的日常运营必然离不开资金,而它的一个重要融资渠道就是来自于母公司的内部融资。笔者基于权衡理论,假设来自于母公司的内部融资是其唯一融资渠道,通过具体分析跨国集团海外子公司的融资考虑因素,权衡节税价值、政治风险成本和汇率变動成本,得出海外子公司内部融资的资本结构。

一、研究背景

跨国公司进行资金融通通常有两个金融市场,一个是外部金融市场,即跨国公司系统之外的金融市场;另一个是内部的金融市场,即跨国公司内部融资所形成的市场。从国内外的调查可知,对于跨国公司而言,相当一部分资本融通发生在它的内部。这是因为部分国家对跨国公司在本国融资加以限制、某些海外子公司在东道国的融资成本较高、融资内部化有利于母公司对海外子公司的有效控制等原因。

一直以来,因为海外子公司的融资环境比较特殊,它涉及到税收的考虑、汇率风险、政治风险等因素,所以子公司的内部融资问题是比较复杂的。它通常有两种方式:向母公司的融资;各子公司之间应收账款的轧算等特殊形式的内部融资。为了方便研究,本文主要探讨的是子公司向母公司的融资,且假设海外子公司只存在内部融资,也就是说,来自母公司的内部负债和内部权益是海外子公司的唯一融资渠道。

二、基于权衡思想的内部融资结构

1958 年,美国经济学家Modigliani和金融学家Miller 在《美国经济评论》上共同发表了《资本成本、公司财务和投资理论》一文,提出了融资结构理论发展史上著名的MM理论。MM公司税模型可表达为: VL= VU+ TS (VL 表示负债企业的市场价值, VU 表示无负债企业的市场价值, TS 为负债带来的节税价值的现值)

Jensen & Meckling、Warner等研究了实际市场条件下破产成本与代理成本与资本结构的关系, 奠定了权衡模型理论的雏形。这一模型弥补了MM模型仅考虑负债的正面效应的缺陷, 指出负债对企业价值带来的负面效应, 即由负债产生的破产成本和代理成本都将降低企业的市场价值。权衡模型的核心思想就是企业在负债的节税效益与增加的成本之间进行权衡, 从而能确定能使企业市场价值最大化的最优资本结构。该模型表达式如下:

VL= VU+ TS- BC- AC

VL:有内部负债时的子公司价值

VU:无内部负债时的子公司价值

TS:节税价值

BC:破产成本

AC:代理成本

这里假设有一子公司完全通过内部权益融资,且与有内部负债的海外子公司处于同一个风险等级。

作为母公司,它不会像其他债权人那样“无情”。因为它以债权的形式向海外子公司融出资金的目的仅仅是为了向子公司提供日常经营、投资所需资金,对它提供支持,而不是为了定期收取利息,所以它要求的利率仅为无风险利率。即使海外子公司无法偿付债务,一方面它会通过向子公司注资等方式保证海外子公司的偿债能力;另一方面它可以通过债务重组的方式延迟债务的履约期限或是减免利息;此外,因为母公司对海外子公司有控制权,母公司可以为其经营、投资等提供指导,帮助其度过财务难关。所以一般而言不会有破产风险,所以本文不予考虑BC。

另一方面,由于母公司对海外子公司有控制权,公司经理人由其指派,海外子公司需要定期将自身的信息披露给母公司,期末母公司还需编制合并财务报表,而且母公司对其日常运营、投资活动都有控制权,因此能够掌握其信息;而且由于此时股东和债权人都是母公司,不存在普通企业的股东、债权人之间信息不对称的问题。所以海外子公司不存在代理成本或代理成本很小,因而本文不考虑AC。

很明显,如果在这个时候将适用于国内企业的权衡理论直接用于跨国集团海外子公司,那么显然是不正确的,因为增加内部负债并不见得会增加代理成本和破产成本。

个人觉得,权衡是一种思想,而不是模式,我们不能把节税收益、破产成本、代理成本直接生搬硬套在各种情况下。在各个成本之间存在此消彼长的关系时,我们就应当将各种成本的变动予以权衡,找出它们对企业价值的综合影响。所以说,虽然因为海外子公司的特殊情况,我们不予考虑破产成本和代理成本,但是权衡模型的权衡思想是值得我们借鉴的。

除了内部负债带来的节税收益,内部负债也会放大或缩小因两国汇率变动、东道国政治风险给公司带来额外的融资成本,所以我们在考虑海外子公司内部融资结构时,要同时考虑这几个方面。

因此,假设海外子公司完全通过向母公司内部融资的情况后,我们要将权衡模型做一个稍稍的修改。

VL=VU+(-)节税价值+(-)汇率变动成本+(-)政治风险成本

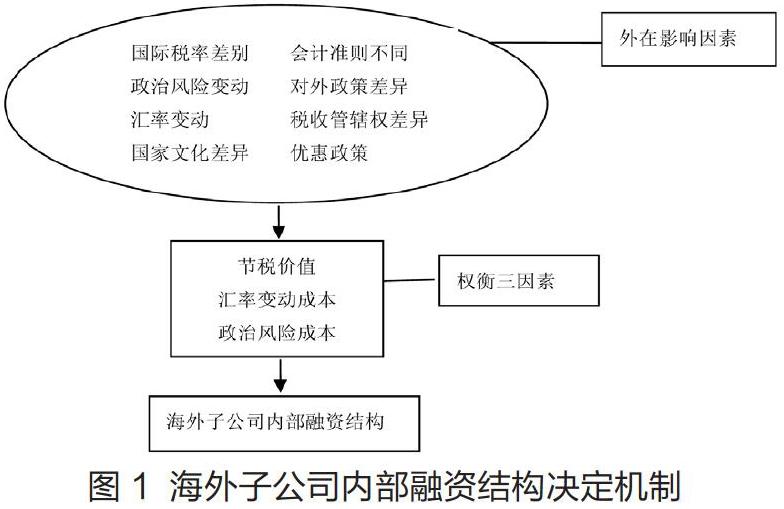

这里我们认为节税价值、汇率变动成本、政治风险成本对海外子公司的价值有一个双向的影响,至于原因下面我们会进行具体讲述。引入权衡思想的海外子公司内部融资结构机制如图1所示:

图1 海外子公司内部融资结构决定机制

(一)海外子公司的节税收益

海外子公司涉及的不仅仅是一个国家的税收问题,它要同时兼顾东道国和母公司的税差问题,所以我们在考虑海外子公司的节税收益时,需要考虑的问题会更复杂。它牵涉到税收管辖权的差异、税种税率等等。

因为税收管辖权的差异涉及到具体的税种,比较复杂,所以这里我们主要研究因东道国和母国税率不同时带来的节税方面的影响。

假设东道国的所得税率为Ts,母国的所得税率为Tp,向母公司的总融资规模为V,其中债务融资B,权益融资S。那么内部负债利息在东道国的节税效益为:

TSs=B*r/(1-TP)*Ts=B*r,*Ts

r为无风险利率,这里我们设子公司的负债成本为r/(1-Tp),因为假设融出方为母公司,它仅要求一个无风险利率。

因为跨国公司是一个整体,所以我们还要考虑到母公司收取债权利息所要支付的收益成本。在母国需缴纳的税收为:TSp=B* r,*Tp

那么海外子公司向母公司的内部负债总的节税价值为TS= B* r,*(Ts-Tp)

顯然,当东道国的税率高于母公司的税率时,有一个正的节税收益,那么海外子公司就会考虑多向母公司进行负债融资;而如果母国的税率高于东道国的税率时,海外子公司就会考虑多向母公司进行股权融资以解决节税收益为负的问题。

这是和传统的权衡模型中的节税价值不同的,以往只要增加负债一定会有节税收益。这里不是,如果母国的所得税率高于东道国的,节税价值为负,海外子公司进行内部负债的节税收益并不会发生作用。因而这个时候我们要考虑双方税率差的正负值。

(二)海外子公司的政治风险成本

政治风险是指东道国或其它国家由于国家政治制度的改变、国际关系的变化、经济政策的改变所导致的风险。对于海外子公司而言,指的是东道国政府的相关政策变化可能对其造成的危害和损失,比如征用控股子公司或是冻结子公司资金。所以当公司在东道国投资的政治风险比较大时,海外子公司就会倾向于以内部负债的形式向母公司融资,因为定期偿付本金和利息是任何一个公司的法定义务,母公司有权收回这些资金;相反的情况下,海外子公司就会倾向于以权益的形式向母公司融资,这样能在汇回股利不受限制的基础上保证股利汇回的灵活性。

尤其是在母公司的投资收益率高于子公司的收益率时,无法汇回股利所产生的不利影响会比较大。如果海外子公司能将股利汇回母公司,那么母公司可以将其用于投资或其他用途,产生一定收益D*rp,此时留在子公司的收益可能只有D*rs(rp>rs),这个时候东道国的政治风险将会对公司产生不利影响。

所以当政治风险较大的时候,海外子公司增加内部负债会有一个正效益,而当政治风险较小的时候,增加内部负债会有一个负效益。

(三)海外子公司的汇率变动成本

跨国子公司在融资过程中,必然涉及多国货币,融资成本不可避免的受汇率变动的影响。汇率风险又称外汇风险,是指一个经济实体或个人在一定时期内的国际经济交易中,在不同货币之间进行相互兑换和折算中,因汇率在一定时期内的意外变动给这些经济实体或个人手中持有的外币计价的资产或负债的市场价值带来上升或下跌而获得利益或蒙受损失的可能性。

海外子公司在内部借债时不仅受到负债利率的影响,还受到东道国和母国利率变动的影响。这里需要公司对未来汇率的走向作出一个专业的预期,这是至关重要的,如果作出的预期错误,会给企业带来很大的汇率变动成本。

如果企业预测出未来汇率的变动对自身会有不利影响,那么海外子公司在进行内部融资时会倾向于选择权益融资或是期限较长的债务融资。这是因为,如果选择权益融资,公司就可以控制收益汇回母国的时间。负债利息必须在当期支付给母公司,而股利却比较灵活。如果预期未来汇率变动会产生不利影响,那么公司就可以延迟股利发放时间,等到汇率变动的不利影响消除以后再予收回。

选择期限较长的债务融资也是一样的道理,期限较长的情况下可以规避当前汇率变动不利影响所带来的成本。同样的道理,当企业预测出未来汇率变动对自身产生有利影响时,就会倾向于选择债务融资。所以当汇率变动存在不利影响的时候,增加内部负债会有一个负面的价值。而当汇率变动存在有利影响的时候,增加内部负债则会有一个正面的价值。

三、结语

如果东道国税率高于母国的(Ts>Tp),增加内部负债带来的节税价值对子公司有正影响;而如果东道国税率低于母国的(Ts 可见,我们虽然假设子公司只依靠来自于母公司的内部融资,但是在确定内部负债和内部权益的比重时仍然非常复杂。我们要在不同的情况下,权衡内部负债增加对节税价值、政治风险成本、汇率变动成本的不同影响,找出在何种情况下,能最大化子公司价值。在考虑各方因素后,通过权衡增加内部负债对节税价值、政治风险成本、汇率变动成本的影响,找出使海外子公司价值最大化的内部负债额,进而求出相应的内部融资比率。 (作者单位: 江苏省惠山中等专业学校)