政府税率、铸币税税率和经济增长率的非线性关系——对经济增长拉弗曲线模型的扩展

陆前进,武 磊

(1.复旦大学 经济学院 国际金融系,上海 200433;2.复旦大学 货币金融研究中心,上海 200433)

1 研究背景

20世纪70—80年代,美、英等国相继陷入滞胀经济,由此诞生了从供给面刺激经济的“供给学派”,其主要政策为采取减税、削减政府福利开支、减少货币供给量、控制通货膨胀等措施来促进经济增长.根据供给学派的观点,减税是一项重要的政策,而在刻画税率和税收收入之间的关系上,“拉弗(Laffer)”曲线无疑是一个有力的工具,它是一个“倒U”型的曲线,换言之,在政府税收最大值的左边,随着税率的上升,政府税收是上升的;在政府税收最大值的右边,随着税率的增加,政府税收是下降的.政府税收和税率存在“倒U”型的特征,即存在一个最优税率,这个税率使得政府的边际税收为0,从而总税收达到最大化,这体现了实体经济中政府税收和税率之间的关系.在20世纪80年代,里根政府以“拉弗曲线”为理论依据,采取了降低个人所得税和企业所得税的政策以刺激投资.美国特朗普政府所提出并于2018年1月起正式实施的《减税和就业法案》(Tax Cuts and Jobs Act)也同样是基于供给学派的减税思想.无独有偶,英国、德国、法国等西方主要发达国家都在酝酿着一系列的减税措施.因此,在欧美主要发达国家掀起减税风潮的时代背景下,更为深入地研究与探讨政府税率与一国经济产出与增长的理论关系日益重要起来,这对我国供给侧改革的深化与发展也有着颇为深刻的借鉴意义与启迪.

从某种意义来说,政府的目标并不是追求政府税收的最大化,其征税的目的归根结底是希望能够促进经济增长,因此人们更为关心的是经济增长和政府税率之间的关系.实际上,经济增长和政府税率既可能正相关,又可能负相关,较低的税率能够促进经济增长,较高的税率可能会抑制经济增长,因此经济增长和政府税率也可能会存在“倒U”型的曲线关系.

从经济增长的理论来看,在早期的拉姆齐模型(Ramsey[1])的基础之上,新古典的经济增长模型研究了最优的经济增长率变动路径(Solow[2];Cass[3];Koopmans[4]),但这些模型都没有探讨政府决策对经济增长的影响.Romer[5]构建了一个内生的长期经济增长模型,探讨了公共政策对经济增长的影响.而Barro[6]在内生经济增长模型的基础之上,考察了经济增长和政府税率之间的关系,认为政府税率和经济增长也存在拉弗曲线的关系(Minea等[7-8];Ehrhart等[9]),其原因主要有两个方面:一是通过提高税收可以获得更多的公共投资的资源,有利于促进经济增长,因此税收的提高和经济增长是同向变动的,处于拉弗曲线的左端;二是过高的税收可能会对私人投资产生挤出效应,抑制私人投资,不利于经济增长,过高的税收和私人投资负相关,税率上升,经济增长下降,处于拉弗曲线的右端.也有一些学者利用实证方法对政府税率与经济增长之间的关系进行了经验分析.Mountford等[10]利用1955—2000年美国的经济数据,分析了不同的财政政策冲击对经济增长的影响,结果表明:政府税收收入一个单位的正向冲击会使得美国国内生产总值出现负向响应,因而减税政策有利于刺激经济增长.Romer等[11]利用总统发言和国会报告等文字资料来识别二战后美国所有重大的税收政策的规模、时间和动机,进一步分析了肯尼迪政府、里根政府和布什政府的减税政策对美国经济的影响,他们分析发现:税收收入每减少1%,美国的GDP将会提高2.5%~3%,这表明政府税收的经济增长效应是十分显著的.

同样地,政府税收是一种税收,铸币税也是一种税收,铸币税反映的是由于货币发行引发通货膨胀而导致货币的实际购买力下降,这本质上相当于向货币的持有者征收了一笔税收.从以前一些学者的研究可知:通货膨胀率和政府税率既可能正相关,也可能负相关.Poterba等[12]提供了多个国家通货膨胀和税收联合变动情况的证据,同样的证据还可见Trehan等[13]、Edwards等[14]、Evans等[15]、Nissan等[16]的研究.通货膨胀作为铸币税融资的一种方式,从理论上来看,经济增长和铸币税税率也可能存在“倒U”型的非线性关系,其原因主要有两个方面:一是通过提高铸币税税收可以获得更多的公共投资的资源,有利于促进经济增长,因此铸币税税收的提高和经济增长是同向变动的;二是过高的铸币税税收也会对私人投资产生挤出效应,抑制私人投资,不利于经济增长,铸币税税收和私人投资负相关,铸币税税率上升,经济增长下降.因此从前面的研究可以看出:政府税率、铸币税税率和经济增长都可能存在非线性的关系.

国内研究经济增长和政府税率之间关系的相关文献主要有:郝春虹[17]的研究表明我国国内生产总值(Gross Domestic Product,GDP)对税收有显著的正向影响,税收与GDP的关系不会明显偏离均衡状态,说明了“拉弗”曲线在我国的重要现实意义;栾恩杰[18]通过回顾拉弗曲线提出的历史背景及主要观点,分析了拉弗曲线存在的问题;付广军等[19]从一般理解的拉弗曲线理论出发,扩展了该曲线的内涵和外延,验证了税收和税基最小最大相容,税收和税基最小相容;罗美娟等[20]利用Feige和Mcgee的理论模型推导了拉弗最适税率,认为提高税率并不是增加税收的有效途径,相反,确定合理的征税边界才能建立起有效的征税机制;王伟[21]认为在拉弗曲线平滑上升的表面现象背后,隐藏着一种无序的状态或混沌特征,因此,在经济发展、税基扩大的情况下,应慎重提高税率,防止税收的大起大落,这是从另一个角度来进行分析.以上文献主要是从政府税率与经济增长的角度来研究的,而国内研究法定准备金率的文献主要是从法定存款准备金率调整的宏观经济效应着手的,如吴丽华等[22]、张晓慧等[23]、周炎等[24],而将政府税率同时结合铸币税税率、法定准备金率等来研究拉弗曲线的文献相对较少.

我国经济正处于经济结构转型的重要时期,中央强调供给侧改革的重要性,希望通过减税等措施来刺激经济增长,我国存在经济增长的“拉弗曲线”吗?相较于传统拉弗曲线的研究,本文在典型代理人跨期叠代模型效用最大化[25-26]的基础上,融入存量流量一致性模型,确定了预算约束平衡,研究了经济增长和政府税率、铸币税税率之间的非线性关系及变动特点,同时结合法定准备金率变化对经济增长的影响,并在理论模型的基础上进行了实证研究.本文的新意主要体现在两个方面:一是在跨期叠代均衡模型的基础上,构建了拉弗曲线经济增长的模型;二是根据存量流量一致性模型的分析,确定政府预算约束平衡的条件,分析政府税率、铸币税税率等和经济增长率的3次非线性关系.

2 经济增长的拉弗曲线

为了考察经济增长和政府税率、铸币税税率之间的非线性关系,本文构建了一个代际交叠模型.假设在一个开放经济的小国中,每一代人的生存期包括两个时期,这两个时期中均有新一代人诞生.典型代理人消费非耐用的消费品,同时也通过银行中介借款融资.代理人年轻时工作并获得收入,年老时不工作,依赖银行本息等生活.

2.1 家庭部门

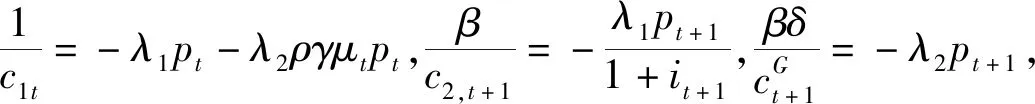

假定典型代理人年轻时的消费为c1t,而c2,t+1表示该居民年老时(即第t+1期)的消费.为了方便起见,我们将人口标准化,使每一代居民仅包含一个成员.第t期出生的居民的效用函数如下:

(1)

典型代理人第1期预算约束方程:

ptc1t+st=(1-τt)wt.

(2)

式(2)表明:典型代理人在年轻时获得的工资收入为wt,其中τtwt用于缴纳收入税,剩下的(1-τt)wt用于消费c1t以及储蓄st,pt是t期的价格水平.

第2期预算约束方程:

pt+1c2,t+1=(1+it+1)st,

(3)

(4)(1)为了研究的方便,假定铸币税用于政府消费.

2.2 银行部门

由商业银行的资产负债表来看:资产项目中最主要的是贷款lt和缴存准备金存款ht(主要是指商业银行存放在中央银行账户上的准备金存款);银行的负债主要是企业和居民在商业银行的储蓄st.由商业银行的资产和负债均衡即有下面的等式成立:

lt+ht=st,

(5)

其中:st是总储蓄;ht是法定准备金,也是基础货币;lt是银行贷款.γ是法定准备金率(0<γ<1),且

ht=γst,

(6)

lt=(1-γ)st.

(7)

式(6)表示法定准备金等于准备金率乘以银行储蓄,式(7)表示贷款等于银行储蓄减去法定准备金.

根据式(2),st=(1-τt)wt-ptc1t,同时根据式(6),结合式(3),(4),两个预算约束方程分别可写为下面的形式:

(8)

(9)

2.3 企业和生产要素

根据Cobb-Douglas生产函数,竞争性国内企业的生产要素包括劳动、资本和政府投入:

(10)

其中:Lt是劳动投入;Kt-1是资本投入;Gt-1是政府投入.模型在生产函数的设定中引入政府支出,一些文献也采用了类似的做法,如Ehrhart等[9]、Sugata等[29],其经济含义为:政府支出可以分为消费性支出和投资性支出两类,其中投资性政府支出通过对基础设施建设、法律制度建设、科研投入等的投资对于改进要素生产的效率、提高产出有着积极的意义.因此在生产函数中引入政府支出,本质上相当于将传统生产函数中的资本要素投入细分为私人部门资本投入和公共资本投入.一般说来,在收益率一定的情况下,企业规模并不确定.因此我们可以假设生产是由一个代表性企业进行的,t期的产出是由t-1期的资本、政府投入和t期的劳动投入决定的.

根据上述分析,可以得出利润最大化时劳动力和资本要素的1阶条件:资本的边际产出等于利率,劳动的边际产出等于工资,即

(11)

(12)

当劳动者的边际产出等于边际工资时,企业将停止雇用新工人;当资本的边际产出等于世界利率时,企业将不再投资.为便于分析,我们忽略劳动供给决策,并假设个人在年轻时的劳动供给是1个单位,在年老时的劳动供给为零.

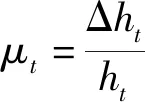

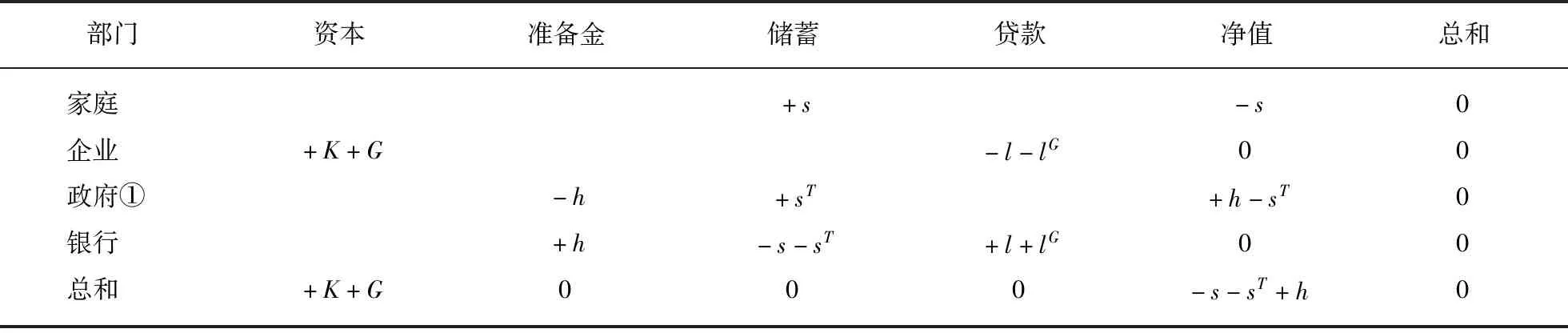

2.4 政府部门

政府预算平衡等式:

(13)

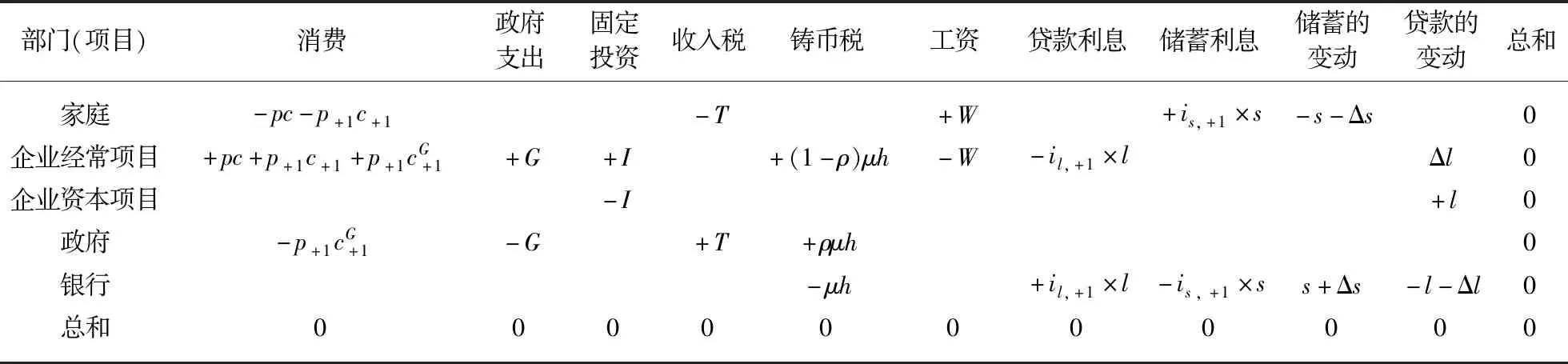

从以上的分析可知:该模型包括家庭、企业、政府和银行4部门,4部门的资产负债表如表1所示.表1中,家庭储蓄为s,也是企业投资的资金来源,净值-s;企业贷款资金l来源于家庭储蓄s,形成了企业的固定资本K;政府的税收存款sT形成了企业固定资本G的一部分.因此,银行储蓄主要有两种路径:家庭储蓄s的一部分形成贷款l给企业,剩余部分形成准备金h,政府税收储蓄sT形成贷款lG给企业.这里还假定银行是政府的代理部门,政府的存贷款是没有利息的.政府部门向公众征税T=τw.根据存量流量一致性模型我们能够分析资金的流动和均衡[35].

表1 各部门的资产负债表Tab.1 Balance sheet of each department

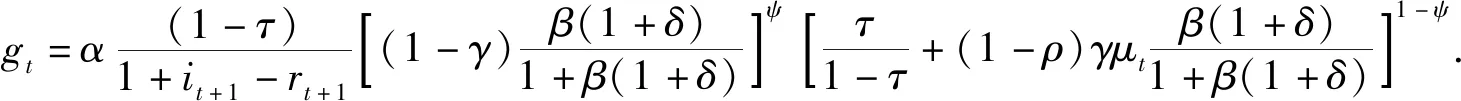

进一步地,可分析各部门之间的交易.表2是交易流量矩阵,家庭年轻时的消费c和年老时的消费c+1都来自企业的生产,政府对家庭收入征税T,构成了政府支出G的部分来源,家庭储蓄获得的利息为is,+1×s,家庭在t期的储蓄为s,在t+1期的储蓄变动为Δs.所以从家庭的角度来看,第1期预算约束方程为ptc1t+st=(1-τt)wt,第2期预算约束方程为pt+1c2,t+1=(1+is,t+1)st.

表2 交易流量矩阵(4)因为本文模型是跨期叠代的两期模型,因此交易流量矩阵是由第1期预算约束方程和第2期均衡方程综合在一起的.Tab.2 Transaction flow matrix

把资本投入、政府支出代入工资方程,能够得:

进一步整理得:

(14)(6)从该模型的假定来看,在完全竞争、弹性价格的条件下,均衡的工资的增长率就体现了均衡经济增长率(Balanced growth rate).

由式(14)可以看出:经济增长率是政府税率、法定准备金率、货币增长率等的函数,即gt=f(τt,μt,γt),政府税率、法定准备金率等都影响经济增长率,政府税率代表着财政政策,利率、法定准备金率反映了货币政策,综合体现了财政政策和货币政策两大经济政策对经济增长的影响.依据典型代理人模型的简化惯例,令L=1,因此(7)③ 由于是名义工资,剔除掉价格水平,得到实际经济增长率.其中通货膨胀率πt+1=(Pt+1-Pt)/Pt=Pt+1/Pt-1.

(15)

(16)

(17)

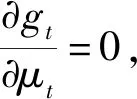

2.5 经济增长和政府税率、铸币税税率等之间的关系

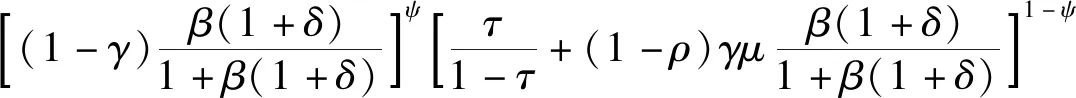

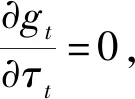

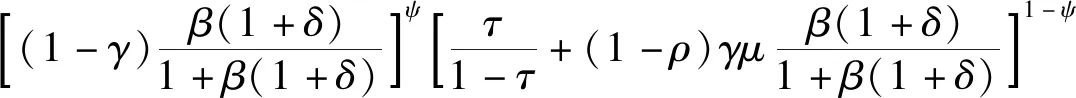

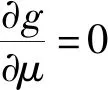

式(17)两边对铸币税税率μt求导得:

在经济增长率最大化的条件下,政府税率和货币增长率存在上述函数关系.同时,在求解极值问题时,函数的1阶导数等于0只是极大值点的必要条件,还需补充函数的2阶导数小于0的条件,才构成极大值点的充分必要条件(8)从该模型来看,一是1阶导数等于0,如果经济增长拉弗曲线存在,在极大值点处必须满足2阶导数小于0;二是如果实证研究结果为极大值点存在,那么选择合适的参数,一定可以满足2阶导数小于0..因此,在经济增长率最大化的情况下也意味着经济增长率对铸币税税率的2阶导数要小于0,即

在μ*处,经济增长率达到最大值.如果存在经济增长变动的拉弗曲线(9)所谓经济增长拉弗曲线:随着税率的不断上升,经济增长率先是上升,在达到一个最大值后会逐渐下降.当铸币税税率为μ*时,经济增长率达到最大值.,在拉弗曲线的不同区间,铸币税税率和经济增长率之间的关系也有所不同.在经济增长率最大值的左边,随着铸币税税率上升,经济增长率是上升的,经济增长率对铸币税税率的1阶导数大于0,2阶导数小于0,则经济增长率是递增的;在经济增长率最大值的右边,随着铸币税税率上升,经济增长率是下降的,经济增长率对铸币税税率的1阶导数小于0,2阶导数小于0,则经济增长率是递减的.

同样,式(17)两边对τt求导得:

(18)

如果τ*是经济增长率最大化的税率,同样也意味着经济增长率对政府税率的2阶导数要小于0,即

在τ*处,经济增长率达到最大值.如果存在经济增长变动的拉弗曲线,在拉弗曲线的不同区间,政府税率和经济增长率之间的关系也有所不同.在经济增长率最大值的左边,随着政府税率上升,经济增长率是上升的,经济增长率对政府税率的1阶导数大于0,2阶导数小于0,则经济增长率是递增的;在经济增长率最大值的右边,随着政府税率上升,经济增长率是下降的,经济增长率对政府税率的1阶导数小于0,2阶导数小于0,则经济增长率是递减的.

本文把2次非线性关系拓展到3次非线性关系并进行实证分析.一般来说,2次曲线能够判断经济增长和税率是否为“倒U”型的曲线,2阶导数反映的是1阶导数的变动是上升还是下降,它反映了函数的凹凸性,而3阶导数反映的是曲线上凹凸性变化的剧烈程度(10)3阶导数反映的是曲线上凹凸性变化的剧烈程度,也就是曲线“变弯”的快慢,它反映了“曲率”的变动.实际上,4阶导数反映的是3阶导数变动是上升还是下降,它反映了曲线“变弯”的快慢增长率的情况,当然也还可以研究更高阶导数,本文只关心曲线的弯曲程度,考虑到3阶导数就可以了,更高阶不在本文的研究范围之内.,也就是曲线“变弯”的快慢,它反映了“曲率”的变动,因此3次非线性关系能够更加准确地拟合经济增长率曲线的变动,如果3次项也是显著的,就可能存在3次线性关系,因此我们可以把式(17)关于政府税率、铸币税税率拓展至3阶泰勒线性展开,构建实证模型,进行实证研究.

另外,法定准备金率也是影响经济增长的重要因素.Chari等[39]和Roubini等[40]认为较高的法定准备金率导致金融中介的成本上升,金融机构给企业和家庭的贷款成本上升,不利于经济增长.另一方面,Basu[41]认为法定准备金率增加了铸币税收入,如果铸币税收入投向生产性部门,则有利于促进经济增长.因为

由此可见法定准备金率对经济增长的影响可正可负,根据具体参数而定.

3 实证研究

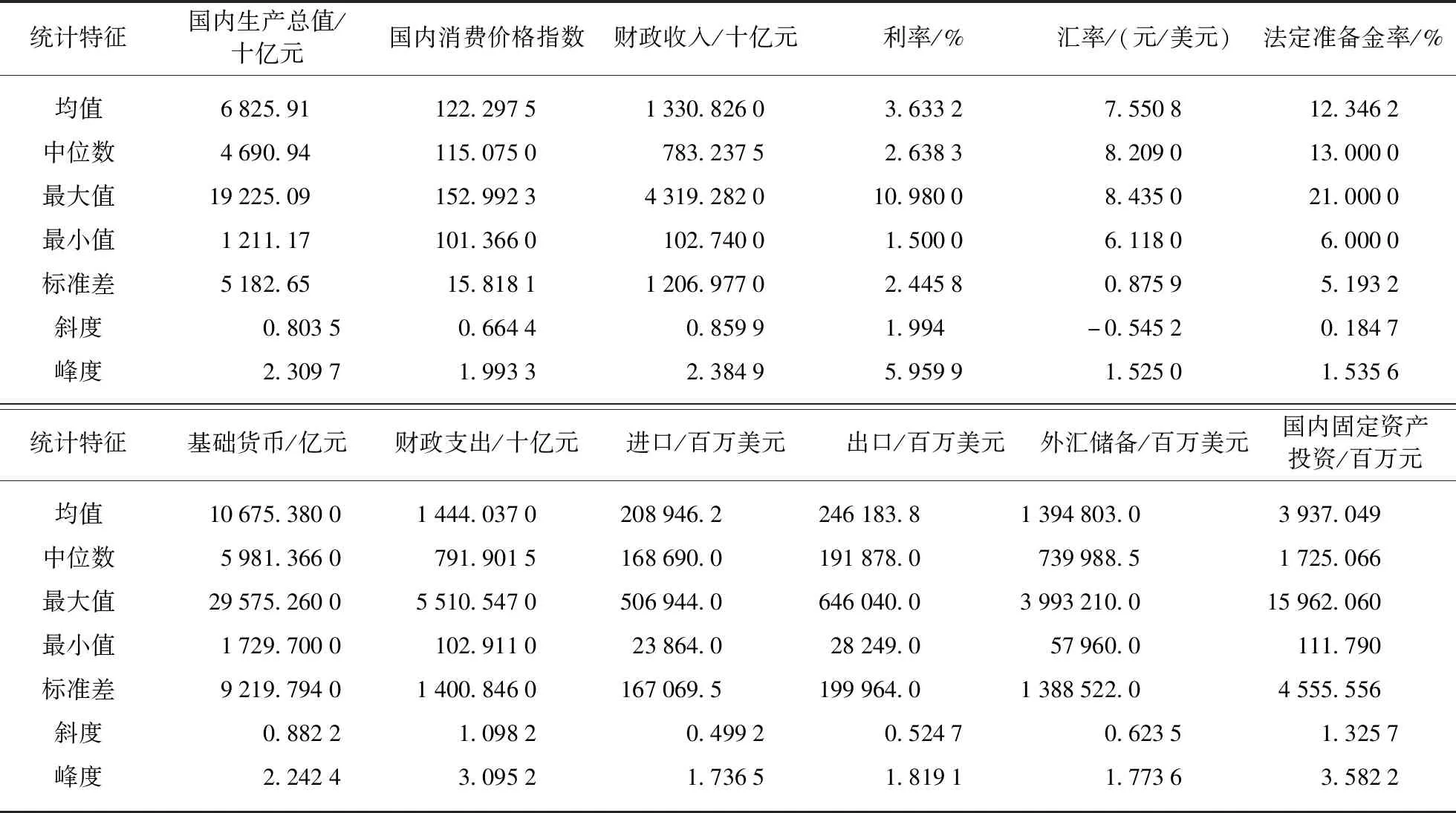

本文采用我国的季度数据进行实证研究,选取的数据区间为1995年第1季度至2015年第1季度.主要变量包括:国内生产总值、财政收入、国内消费物价水平、财政支出、法定准备金率、基础货币、人民币对美元双边汇率、进出口贸易额、外汇储备和固定资产投资等.本文根据消费者物价指数的环比数据计算得到定基的物价指数(2005年记为100).数据来源:国内生产总值、价格水平、财政收入和财政支出等年度数据均来自CEIC数据库(https:∥www.ceicdata.com/),人民币对美元双边汇率、基础货币、法定准备金率和外汇储备等来自外汇管理局(www.safe.gov.cn)和中国人民银行网站(www.pbc.gov.cn).表3给出了主要变量的描述性统计,分别概括了主要变量的均值、标准差等统计特征.

表3 主要变量的描述性统计Tab.3 Descriptive statistics of main variables

(19)

由于是季度数据,对经济变量进行季节调整.由于2005年7月我国进行了汇改,因此2005年第3季度是一个断点,设置虚拟变量.本文实证研究采用最小二乘法(Least square method)和广义矩估计(Generalized Method of Moments,GMM)两种方法.

3.1 单位根检验和模型估计

首先对相关经济变量进行单位根检验.本文采用Eviews9.0软件进行ADF和PP检验,结果见表4.

表4 单位根检验结果Tab.4 The results of unit root test

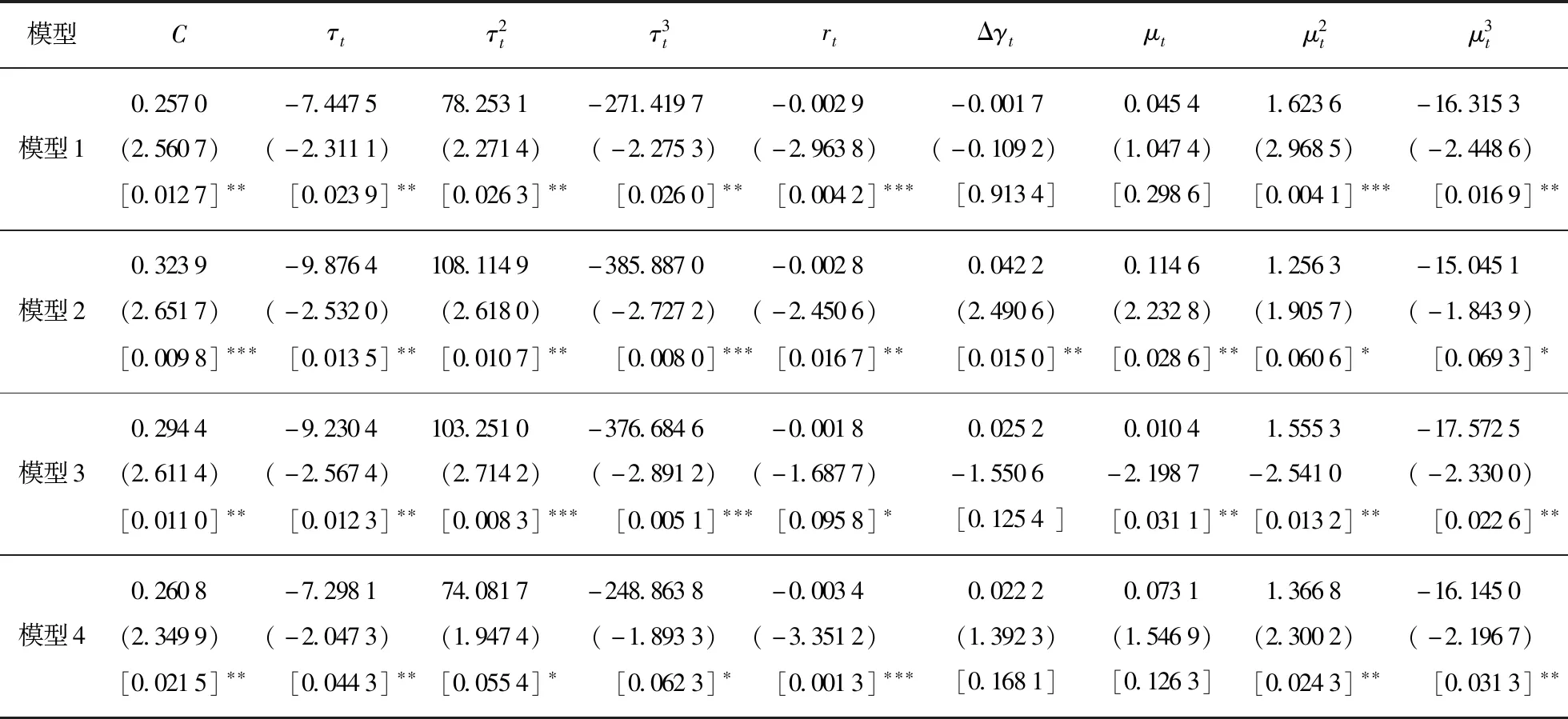

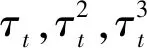

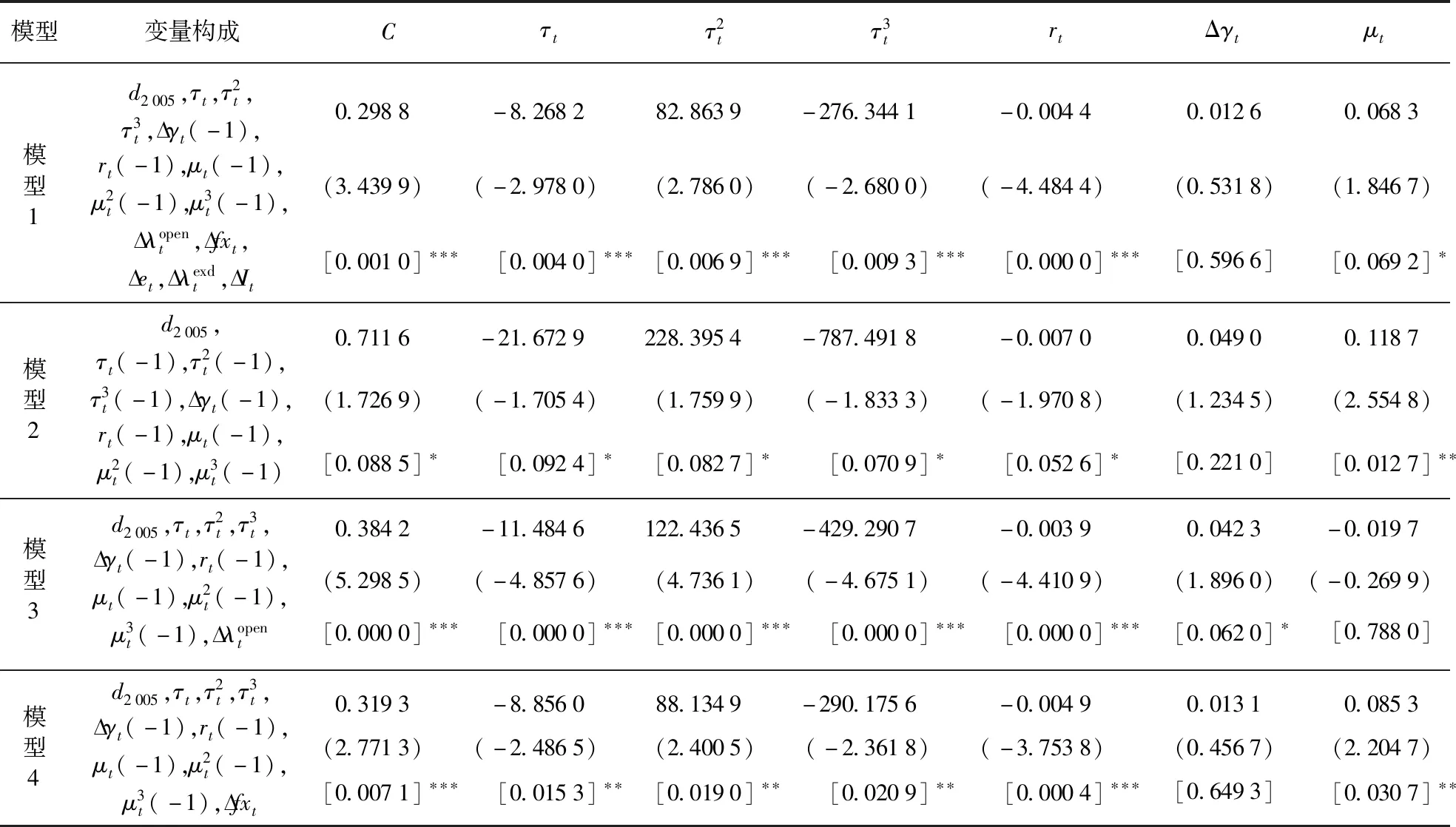

从检验结果来看,在5%的显著水平下,经济增长率、政府税率、铸币税税率、实际利率以及法定准备金率、开放度、政府支出、人民币汇率、外汇储备和固定资产投资等的变动率都是平稳序列,因此可以进行线性回归分析,不会产生伪回归.模型(19)的估计结果见表5,其中模型1表示将开放度、外汇储备、人民币汇率、政府支出、固定资产投资这5个控制变量全部纳入回归模型,模型2表示全部不纳入,模型3~模型7表示依序每次将1个控制变量纳入回归.

表5 模型(19)的估计结果Tab.5 Estimation results of model (19)

(续表)

从回归结果来看,政府税率的1次项、2次项和3次项的回归系数全部通过检验,并且3次项符号为负,2次项符号为正,1次项符号为负,意味着经济增长率与政府税率之间存在非线性关系,但经济增长率和政府税率并不是纯粹的“倒U”型的2次曲线关系,而是非线性的3次曲线关系.同样铸币税税率的1次项、2次项和3次项的回归系数全部通过检验,并且3次项符号为负,2次项符号为正,1次项符号为正,意味着经济增长率与铸币税税率之间也不是纯粹的“倒U”型的2次曲线关系,而是非线性的3次曲线关系(12)3次曲线的关系拟合更适当,也更正确,否则2次曲线的拟合要么是“U”型曲线,要么是“倒U”型曲线,难以对两者之间的关系进行准确判断..另外,由检验结果可知:法定准备金率对经济增长率影响的显著项都显著为正.

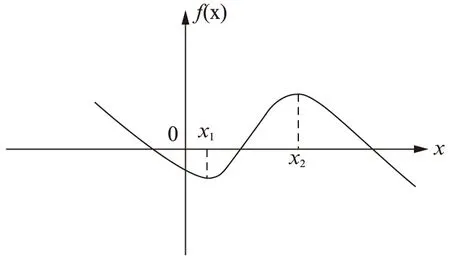

根据一元三次函数f(x)=ax3+bx2+cx+d(a≠0)的特点,其1阶导数f′(x)=3ax2+2bx+c,判别式Δ=4b2-12ac=4(b2-3ac),分情况讨论:

(2)若a<0,Δ≤0,则f(x)在上是单调递减函数,此时函数图形如图2所示.

图1 情况(1)的一元三次函数图形Fig.1 The graph of univariate cubic function in Case (1)

图2 情况(2)的一元三次函数图形Fig.2 The graph of univariate cubic function in Case (2)

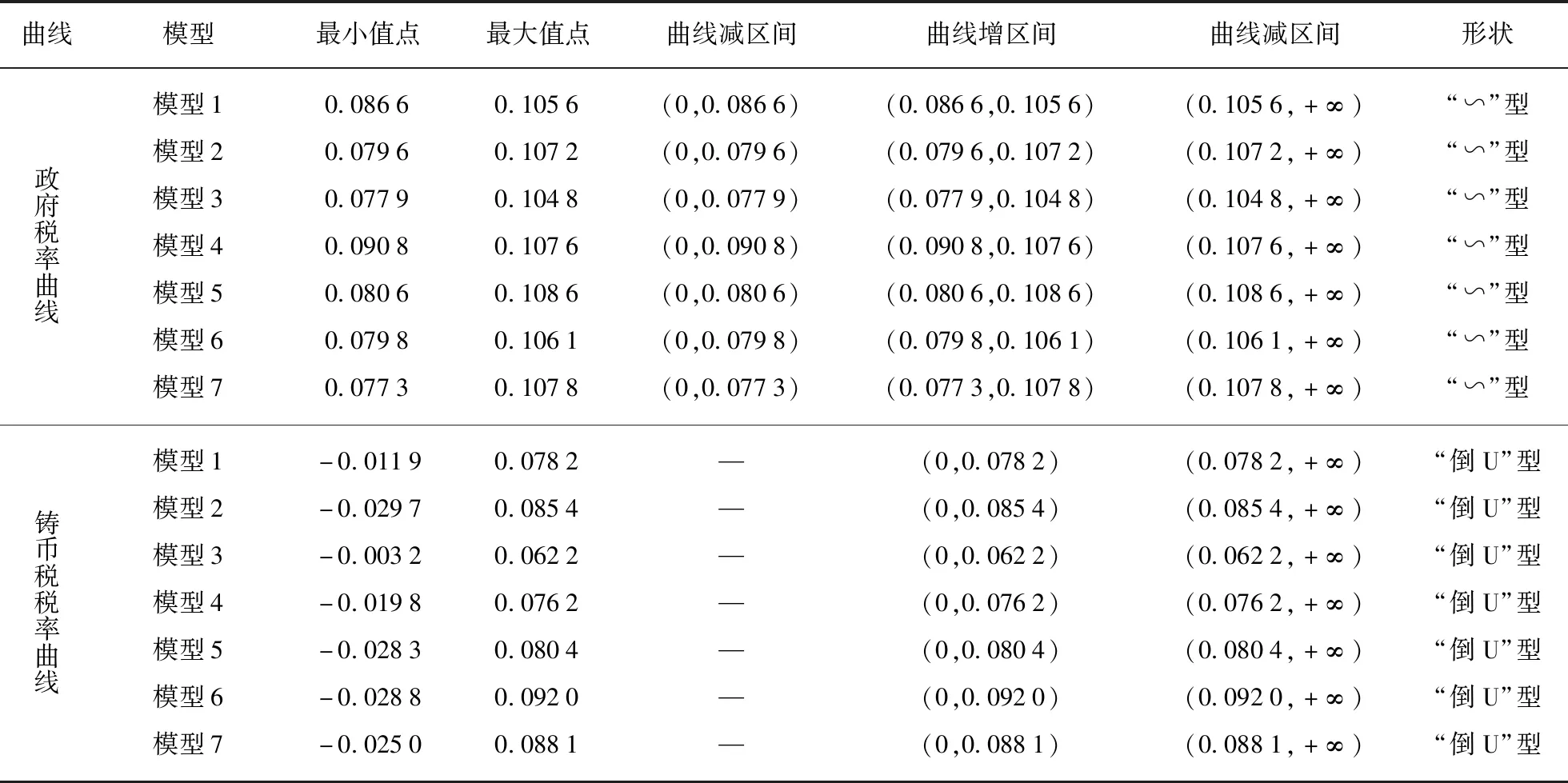

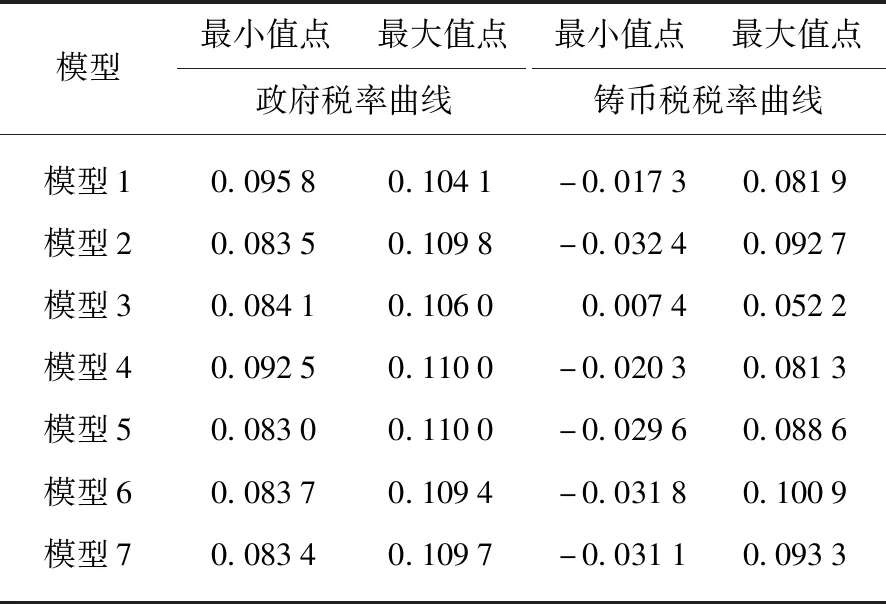

从上面的实证分析可以看出:经济增长和政府税率存在非线性的3次曲线关系,模型的3次项系数都小于0,并且判别式Δ都大于0,因此经济增长率和政府税率的关系曲线呈现“∽”型.由于经济增长率对政府税率的3阶导数的系数绝对值要大于对铸币税的3阶导数的系数绝对值,因此政府税率的3次曲线弯曲程度更大,意味着“倒U”型曲线部分更尖、更陡,也就是说,经济增长率对政府税率的弹性系数更大,同等程度的税率变化,政府税率对经济增长的影响更大,铸币税税率对经济增长的影响相对小一些,这也体现了财政政策和货币政策影响的相对大小.如果从税率大于零的有效区间来看,政府税率的3次曲线是“∽”型,因为该曲线的两个驻点x1(最小值点)和x2(最大值点)都大于0,因此曲线在(0,x1)之间是下降的,在(x1,x2)之间是上升的,在(x2,+∞)之间是下降的.而铸币税税率的3次曲线是“倒U”型的,由于该曲线的两个驻点x1(最小值点)<0和x2(最大值点)>0,一正一负,因此曲线在(0,x2)之间是上升的,在(x2,+∞)之间是下降的.具体见表6.

表6 政府税率和铸币税税率的曲线特点Tab.6 Characteristics of government tax rate curve and seigniorage rate curve

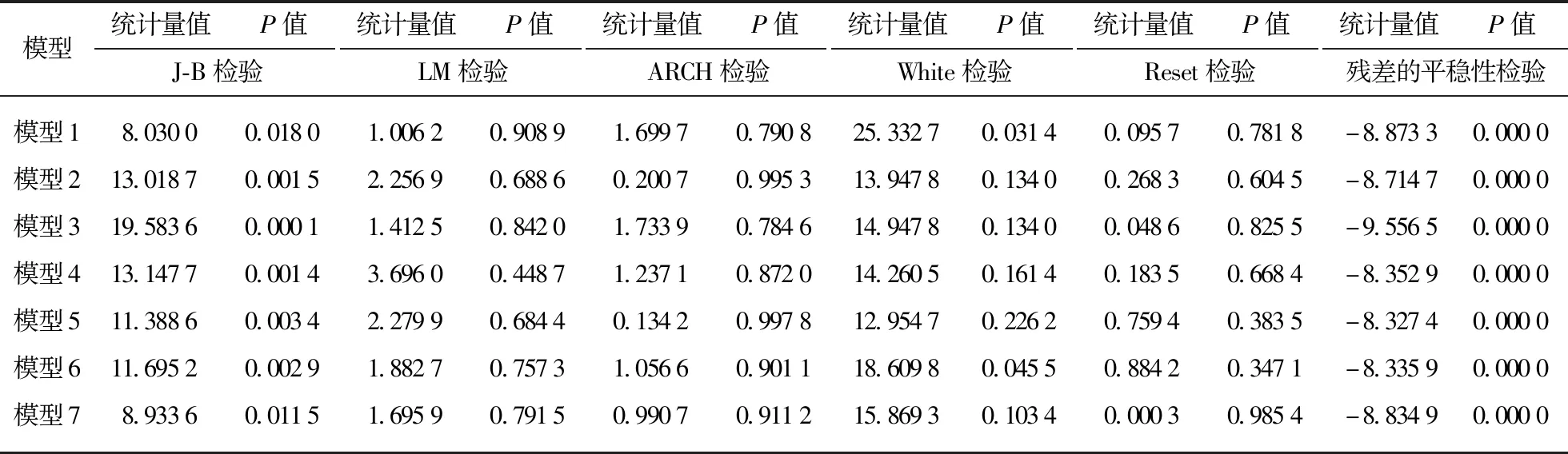

进一步,我们对模型进行诊断检验,用Jarque-Berra指标评估残差分布的正态性,用Breusch-Godfrey LM检验序列相关,用ARCH检验自回归的条件异方差,用White检验残差项的异方差,用Reset检验模型设定是否合理.由于是季度数据,诊断检验我们选取滞后期为4,结果见表7.从诊断结果来看,除了正态分布,模型基本上都通过了相关检验.模型的残差也是平稳的,模型的回归不是伪回归.

表7 模型的诊断检验Tab.7 Diagnosis and test of model

3.2 变量之间的格兰杰因果关系检验

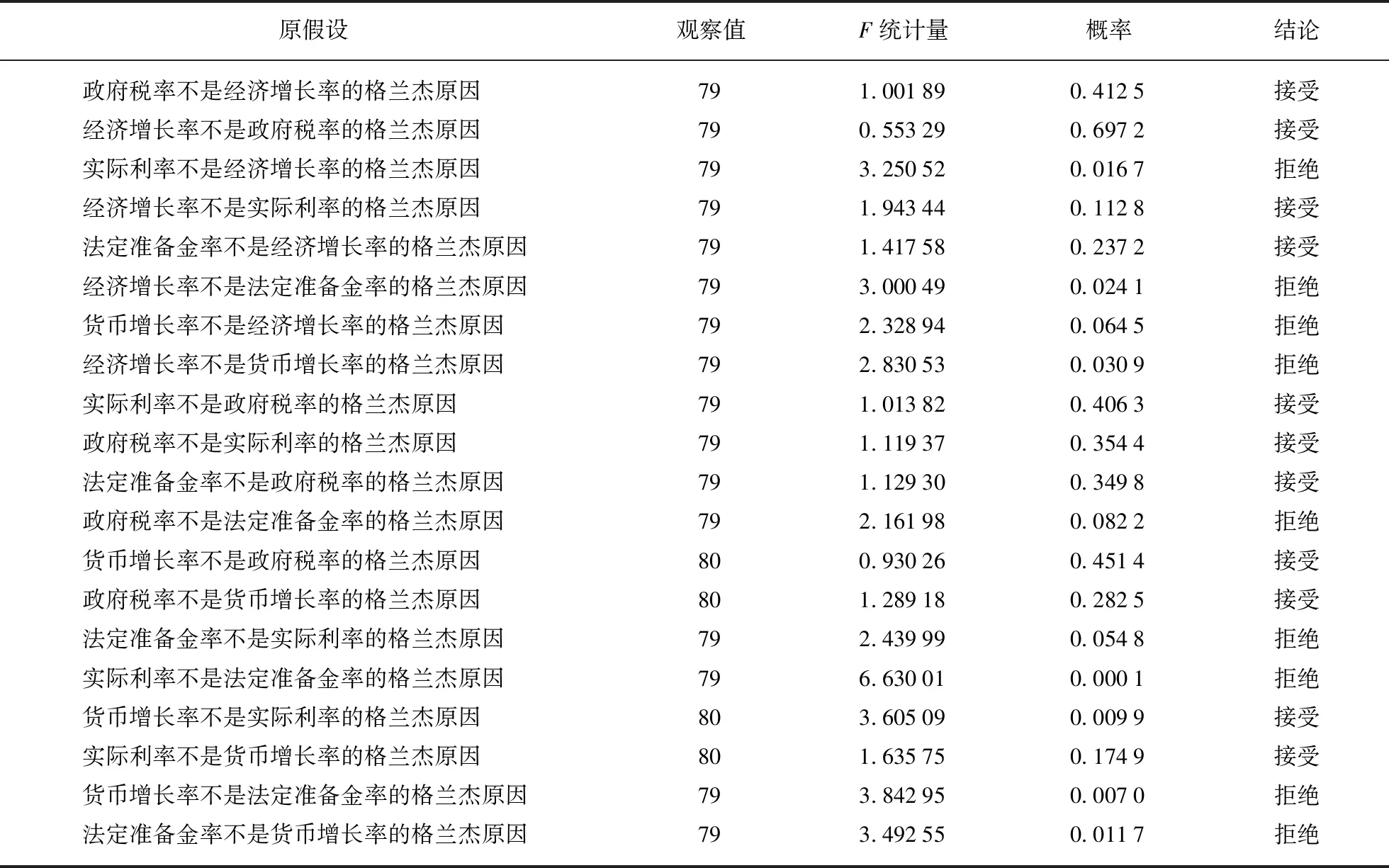

从理论上来看,经济增长率和政府税率、铸币税税率、法定准备金率、实际利率等是相互联系的.下面我们通过格兰杰因果关系检验来看经济增长率和政府税率、法定准备金率、基础货币增长率、实际利率等之间的相互影响关系.格兰杰因果关系检验对变量的平稳性和滞后阶数非常敏感,根据前面单位根检验的结果可知,这些变量都是平稳序列,由于都是季度数据,滞后阶数选择4,格兰杰因果关系检验结果见表8.

表8 变量之间的格兰杰因果关系检验Tab.8 Granger causal relation test between variables

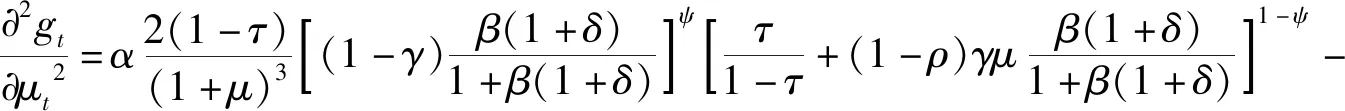

从表8的格兰杰因果关系检验来看,实际利率是经济增长率变动的格兰杰原因,经济增长率是法定准备金率变动的格兰杰原因,货币增长率和经济增长率互为格兰杰原因,政府税率是法定准备金率变动的格兰杰原因,法定准备金率和实际利率互为格兰杰原因,货币增长率和法定准备金率互为格兰杰原因.因此实证结果说明:基础货币增长率是影响经济增长率的重要因素,法定准备金率和实际利率是影响货币增长率的重要因素,政府税率是影响法定准备金率变动的重要因素,进而影响经济增长率的变动.从上面的分析也可以看出我国货币政策的传导机制:利率和法定准备金率的变化引起货币供给的变化,进一步导致经济增长率的变动.对于中央银行调控而言,控制货币供应量是关键,货币增长率仍然是决定经济增长率的关键因素,利率和法定准备金率是影响货币供给的重要因素,而政府税率是影响利率和法定准备金率的重要因素(见图3).由此可以看出:政府税率的变化导致货币政策工具操作的变化,进而传导到货币政策的最终目标,而货币供应量作为中介目标直接影响经济增长率.

图3 政府税率、铸币税税率对经济增长率的影响机制Fig.3 The influence mechanism of government tax rate and seigniorage rate on economic growth rate

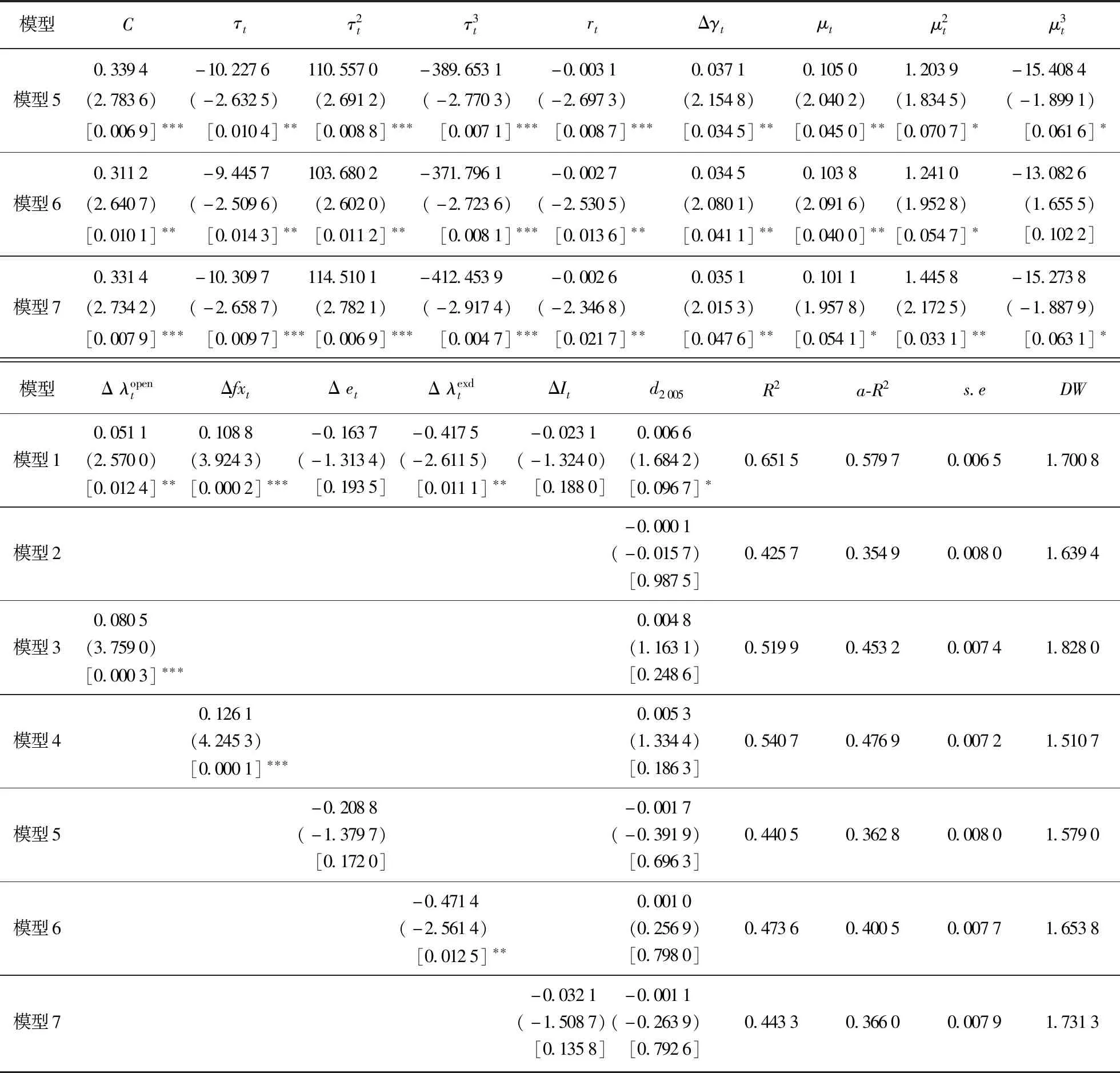

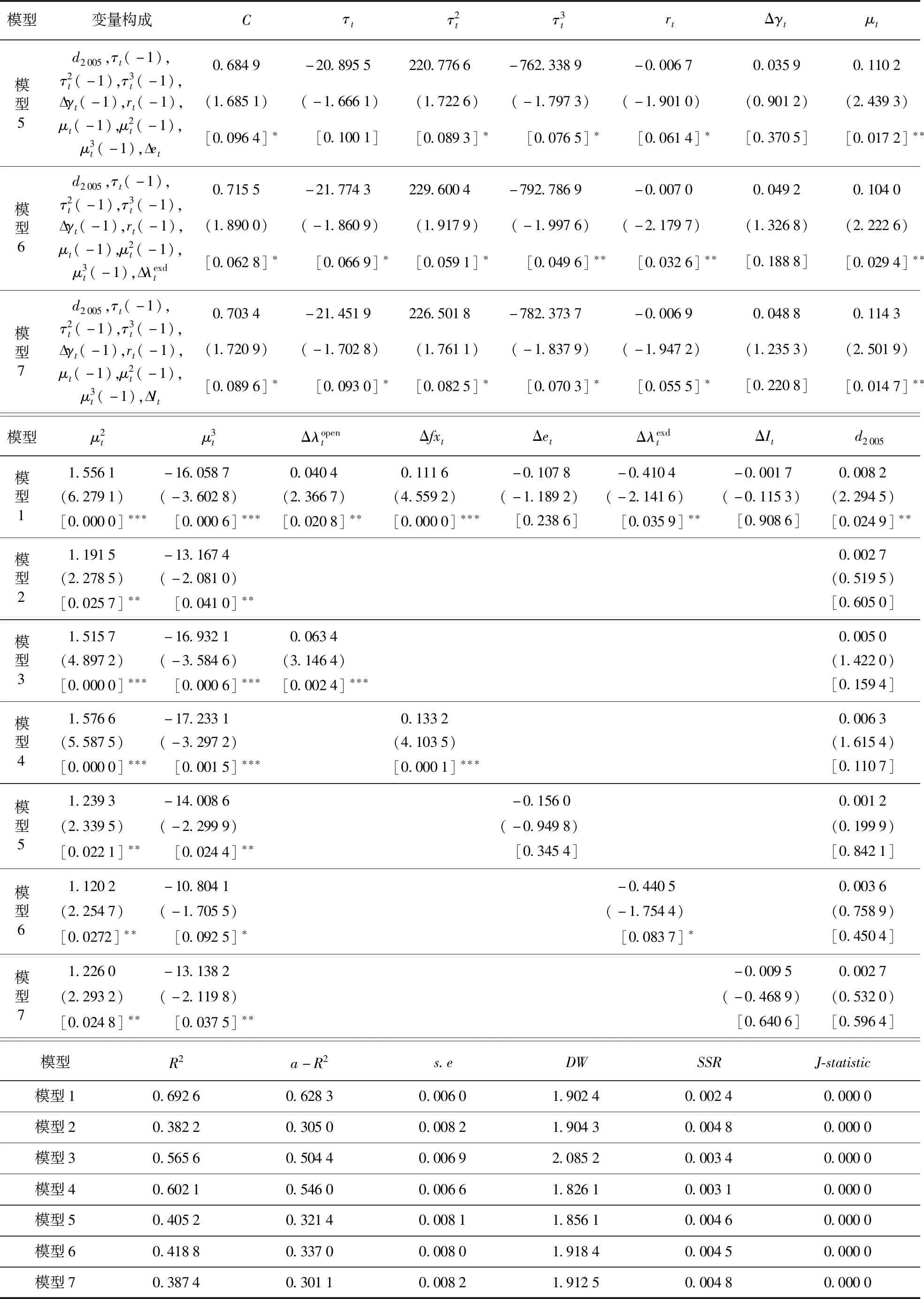

3.3 经济增长率和政府税率、铸币税税率等之间关系的GMM实证分析

表9 GMM的估计结果Tab.9 Estimation results of GMM

(续表)

表10 政府税率和铸币税税率的曲线特点Tab.10 Characteristics of government tax rate curve and seigniorage rate curve

从GMM的估计结果来看,和最小二乘法回归一致,政府税率、铸币税税率的1次项、2次项和3次项回归系数全部通过检验,在5%的显著性水平下是显著的.这进一步证明经济增长率与政府税率、铸币税税率之间存在非线性关系,但经济增长率和政府税率、铸币税税率并不是纯粹的“倒U”型的2次曲线关系,而是非线性的3次曲线关系,而且较之铸币税税率,政府税率的3次项回归系数的绝对值更大.这也进一步说明政府税率的3次曲线弯曲程度更大,也就是说,经济增长率对政府税率的弹性系数更大,即对同等程度的税率变化而言,政府税率对经济增长的影响更大.同样地,估计结果显示政府税率的3次曲线是“∽”型的,而铸币税税率的3次曲线是“倒U”型的(见表10).

另外,从检验结果可知:法定准备金率对经济增长的影响都为正,但只有模型3显著.从上述的实证结果来看,模型变量的预期符号能够解释理论模型的结论,模型的结论是稳健的.

4 主要结论和政策含义

本文在跨期叠代均衡的框架内,融入政府税率、铸币税税率和法定准备金率,构建经济增长率和政府税率、铸币税税率等的非线性模型.根据存量流量一致性模型,本文确定了跨期叠代模型的预算约束均衡,在典型代理人最优化的框架下,同时结合生产者最优化和政府的预算约束均衡,得到经济增长率与政府税率、铸币税税率等的非线性关系,以及利率、法定准备金率等对经济增长率的影响.从理论上来看,政府税率和铸币税税率对经济增长既可能有正的影响,也可能有负的影响.传统的经济增长的拉弗曲线分析认为,这种非线性关系可能为“倒U”型的2次非线性关系,实际上从许多文献可以看出3次非线性关系能够更准确地拟合经济增长率曲线的变动.因此本文把2次非线性关系拓展到3次非线性关系,其中3阶导数反映的是曲线上点的切线的斜率变化的剧烈程度,也就是曲线“变弯”的快慢,3阶导数的变化影响曲线变动的总体趋势.

在此基础上,本文对该模型进行了实证研究,结果显示经济增长率和政府税率、铸币税税率并不是纯粹的“倒U”型的2次曲线关系,而是非线性的3次曲线关系.与传统模型分析的结论不同的是,本文模型的结果表明经济增长率和政府税率存在非线性的3次曲线关系,模型的3次项系数都小于0,并且判别式Δ都大于0,因此经济增长率和政府税率的曲线呈现“∽”型.由于经济增长率对政府税率的3阶导数的绝对值要大于其对铸币税税率的3阶导数的绝对值,因此政府税率的3次曲线弯曲程度更大,意味着“倒U”型曲线部分更尖、更陡,也就是说,经济增长对政府税率的弹性系数更大,对同等程度的税率变化而言,政府税率对经济增长的影响更大,铸币税税率对经济增长的影响相对小一些.如果从税率大于零的有效区间来看,政府税率的3次曲线是“∽”型的,而铸币税税率的3次曲线是“倒U”型的.另外,从理论和实证结果可知法定准备金率等也是影响经济增长率的重要因素,符号均与理论分析相一致.

自我国经济进入新常态以来,经济增长有所下滑,如何稳增长,进行供给侧结构的调整是当前面临的重要任务.从本文的结论可以看出:在政府税率较高的情况下,减税有利于促进经济增长.同样,由于经济增长率和铸币税税率的“倒U”型曲线关系,在货币增速较高的情况下,降低货币增长速度不仅不会抑制经济增长,还会提高社会公众的福利,这与我国不再通过货币刺激经济的政策是一致的.