芯片企业财务报表分析

——以W股份为例

辛 红

(东北师范大学,长春 130024)

一、引言

近些年,随着我国经济的发展和科学技术的进步,国内以华为、中兴、海康威视等为代表的企业逐渐兴起,尤其是我国5G技术的发展,威胁到了美国在相关行业的领先优势,美国率先挑起了贸易战,对中兴、华为等企业实施制裁,暴露出我国芯片行业和国外差距较大,面临“卡脖子”难题。尤其是2020年新冠肺炎疫情暴发,全球大流行,全球经济衰退,在贸易战和疫情双重影响下,国产芯片处于不断发展阶段,芯片行业国产势头正盛。

二、宏观环境对芯片行业影响

2020年,新冠肺炎疫情暴发,到目前为止已经蔓延到全球一百五十多个国家和地区,近两年多国疫情反复,除了我国疫情得到基本控制,其他地区在加速扩散。受疫情影响全球投资萎缩,贸易保护主义抬头,产业供应链受阻,全球经济出现衰退,世界各国面临通货膨胀压力。据世界银行有关数据显示,2020年全球经济增长为-3.363%,我国是唯一实现经济正增长的主要经济体(见图1)。

图1 全球GDP增长率

随着科学技术的进步,社会逐步电子信息化、智能化,计算机、手机、电器、汽车、数码等电子产品已步入我们生活各个方面,这些都需要芯片。因为贸易战和疫情,全球供应链循环受阻,芯片产能下降,新冠肺炎疫情的影响催生了线上办公、远程会议、线上教学、云计算等的快速发展,同时安防、医疗、物联网等的发展对芯片需求上升,导致了全球“芯片荒”。

据WSTS(世界半导体贸易统计协会)2021年秋季预计,2021年全球芯片市场将增长25.6%,2022年将进一步增长,预计增长至8.8%,达到6 010亿美元左右。我国一直以来在芯片等领域存在短板,原材料和设备依赖进口,关键设备零部件自给率较低,中兴、华为等企业受制裁使我们更加深刻地认识到,“卡脖子”问题会给社会生产生活带来重大影响,因此,芯片半导体行业“国产替代”势头正盛。

2021年,我国全面实现小康社会,也是我国“十四五”规划开局之年,“两个一百年”奋斗目标历史交汇期,为了解决“卡脖子”技术难题,实现2035远景目标,国家加大了对基础研究和关键技术攻关,出台了一系列政策支持促进集成电路和软件等产业的发展,半导体芯片行业处于政策红利期。

三、我国半导体芯片行业波特五力分析

(一)新进入者威胁

半导体芯片行业空间增长性较好,但是资金密集、技术密集型行业,研发端、客户资源等壁垒较高,因此,新进入者由于壁垒较高,威胁不大。

(二)供应商议价能力

半导体芯片行业上游主要是原材料和设备供应商,而这些需要较高的技术水平,属于卖方市场,90%的份额被国际巨头垄断,全球最大的半导体设备公司是美国的AMAT,而荷兰的ASML则是光刻机霸主,半导体芯片设计几乎被博通、高通、英伟达几家公司包揽,因此,该行业对供应商议价能力一般甚至较弱。

(三)购买者的议价能力

随着我国“制造2025”战略的实施和社会主义现代化强国的建设,下游企业升级换代进程加快,受疫情和经济发展影响,我国智能化、云计算、物联网等的发展,对半导体芯片行业产品需求较大,所以对购买者议价能力较强。

(四)替代品威胁

目前及未来一段时间芯片产品可替代性较小,来自替代品的威胁较弱。

(五)同业竞争者的竞争程度

由政策利好、市场需求旺盛等因素所决定,我国半导体芯片行业保持持续增长态势,有关报告显示,2021年我国新增芯片相关企业多达10万家,较2020年同比增长56%,很多企业扎堆“造芯赛道”,其中芯片设计企业2021年底已由2020年的2218家增长到了2 810家。国外技术较为成熟,国内竞争者众多,产品技术更新换代较快,同业竞争激烈。

四、W股份财务报表分析

(一)W股份企业简介

W股份成立于2007年,主要从事半导体芯片产品设计,也是目前我国主要的半导体产品分销商之一,于2017年在A股上市,后陆续收购全球排名靠前的H科技和SBK,成为了领先的芯片设计公司之一,在图像传感器和触控显示驱动集成芯片方面占有优势,在汽车市场、手机市场和CIS市场占有较大份额,尤其是智能汽车、自动驾驶等技术的发展与升级,使得W股份有望充分享受行业发展红利。

(二)W股份财务报表分析

现根据W股份2017—2020年有关财务数据分析企业的盈利能力、偿债能力、营运能力和发展能力指标。

1.盈利能力指标分析

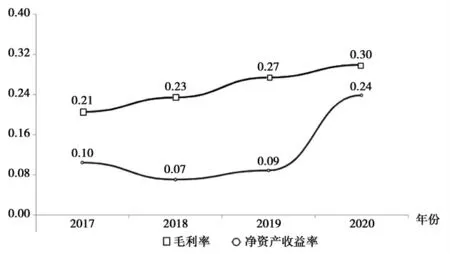

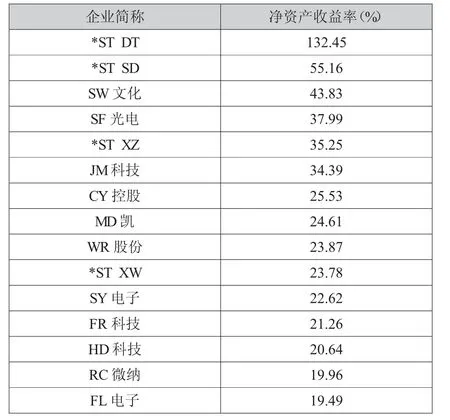

由图2可知,W股份毛利率呈逐年上升趋势,2020年毛利率为29.91%,分析主要原因是企业收购了H科技后,其主营产品CMOS图像传感器的毛利率较高,随着其营收占比的提高带动了企业整体毛利率的提高;净资产收益率2017—2020年间有升有降,但整体处于上升趋势,尤其是2020年出现大幅度上升,达到了23.87%,在整个半导体芯片行业中排名第九(如图3所示);总资产周转率为11.85%,行业中排名第十五位。说明企业投入产出水平较高,对总资产的利用效率高,盈利能力较好。

图2 W股份毛利率和净资产收益率变化趋势图

图3 行业净资产收益率

2020年,该企业毛利润和净利润分别为198.24亿元和26.83亿元,在整个行业中排名前三。毛利率是反映企业盈利能力最直观的指标,净利润是衡量企业经营效益的主要指标,该指标越高说明企业经营效益越好。

结合以上分析,W股份的盈利能力处于行业中上水平,且在上升。

2.偿债能力分析指标分析

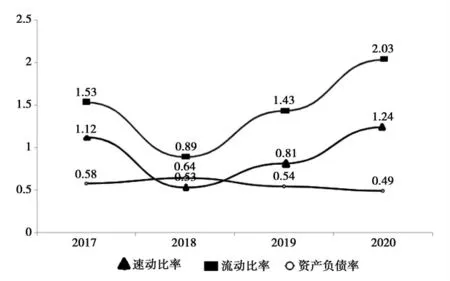

从图表中可以看出,W股份的流动比率、速动比率处于1.5-2.1之间(如图4所示),属于合理区间,资产负债率几乎没太大变化,几乎处于50%左右,最高57%,2020年有所降低为49%,对于经营风险较大资金密集型的高科技企业来说,W股份资产负债率比较合理,企业偿债能力较强。

图4 W股份流动比率、速动比率与资产负债率变化趋势图

2018年流动比率和速动比率有所下降及资产负债率小幅上升,主要是因为收购H科技和SBK导致的负债增加,随后2019年、2020年恢复正常,变化不大。因此,整体来看W股份的短期偿债能力和长期偿债能力处于比较稳定的合理区间,财务风险较小。

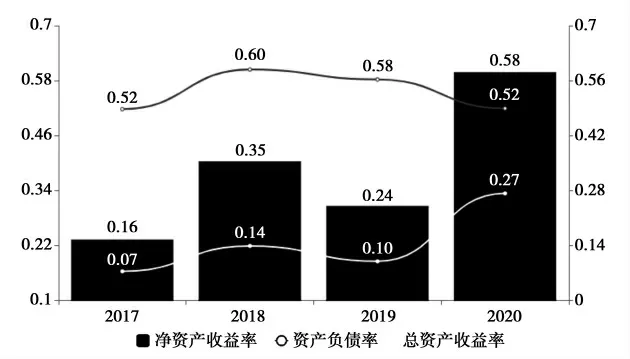

综合分析W股份的盈利能力和偿债能力指标(如图5所示)可以看到企业权益资本盈利能力稳步上升是由于资产盈利能力提升,同时企业财务风险并没有加大,更加说明企业财务状况良好,盈利能力较强。

图5 W股份盈利能力、偿债能力综合分析

3.营运能力指标分析

W股份2020年总资产周转天数为417天,应收账款周转天数为46.51天,分别位于半导体芯片行业第18和22名,说明企业对总资产利用效率较好,但仍远高于行业最高水平的191.63天,对资产利用效率有待进一步提高;应收账款周转天数远高于行业前两名的8.85天和11.06天,可见企业应加强对应收账款的管理,提高应收账款回收变现,提升企业对流动资金的使用效率,提升营运能力。

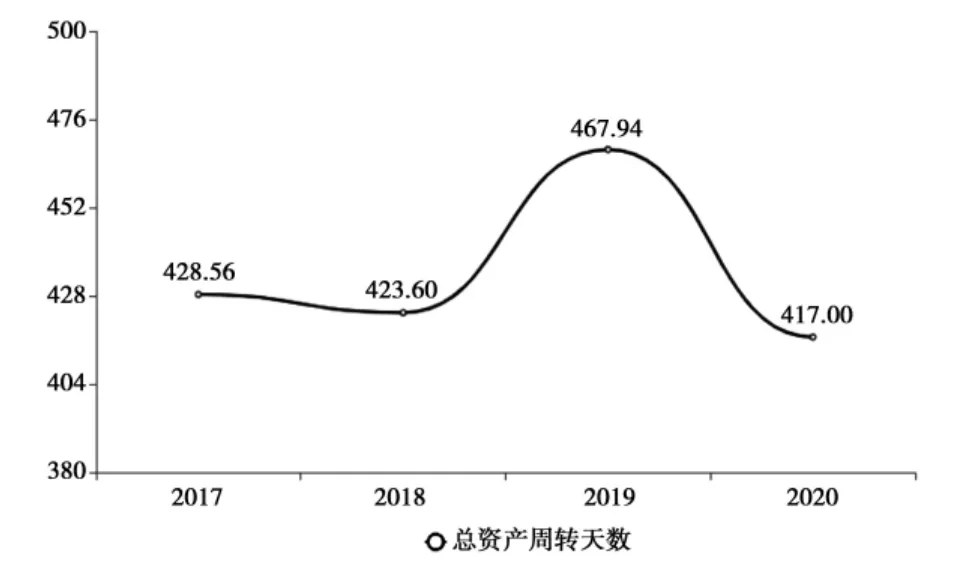

可以看出企业总资产周转天数2017—2020年间由短暂上升,随后小幅下降(如图6所示),说明企业对总资产利用效率有小幅度上升,且平均来看企业总资产周转率变化不大,近几年企业营运能力保持平稳。

图6 W股份总资产周转天数变动趋势

4.发展能力指标分析

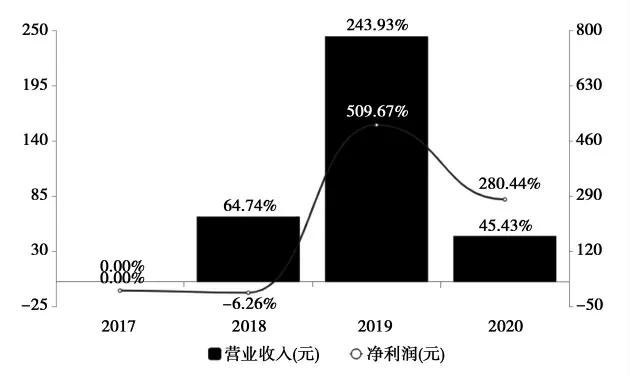

W股份受政策红利和行业红利影响,在国内芯片设计行业处于比较领先的水平,尤其是收购了H科技和SBK之后一跃成为市场前几大占有率企业。净利润增长率在2020年达到了280.44%,位列行业第三;营业收入增长率也达到了45.43%,位列行业第16位。

近几年企业净利润增长率处于缓慢上升的过程(如图7所示),2019年,营业收入增长率和净利润增长率大幅度变动是因为上一年收购H科技和SBK使得企业在图像传感器芯片一跃成为市场前几位,并抓住中美贸易摩擦、国产代替加速的机会,在其他半导体产品领域也有所突破,营业收入和净利润大幅上升。

图7 W股份营业收入、净利润增长率变化趋势

这些指标和图表说明W股份经营状况、市场占有能力和业务拓展能力较强,企业创造利润的能力逐年上升,有一定的发展能力。

五、结论与建议

综合W股份财务报表分析发现:该企业营运能力较强,但较之行业优秀企业有一定差距,处于行业中上水平,企业盈利能力表现比较优秀,处于行业上游水平,一定程度上有助于企业增强偿债能力,企业财务表现稳健,综合来看企业发展能力表现优秀,有较大的发展空间。

企业应该扬长补短,加强对应收账款管理,根据历史经验和外部环境的变化制定适合企业的信用政策,同时充分利用信息化手段加强应收账款的回收变现;同时提升资产的利用效率,不断加大技术研发,保持已有领先市场地位,拓展客户资源和市场,提升企业竞争力。抓住芯片行业国产替代的时机,把握机会为解决“卡脖子”技术难题贡献一份力量,同时壮大自己,实现企业与国家双赢。