可持续发展报告体系之争

——ISDS 与ESRS 的理念差异和后果分析

黄世忠(博士生导师)

国际可持续发展准则理事会(ISSB)、欧洲财务报告准则咨询组(EFRAG)和美国证监会(SEC)近期相继发布了可持续发展报告准则(Sustainability Reporting Standards,SRS)征求意见稿,在ESG 或可持续发展报告领域形成了三足鼎立的格局。但SEC 发布的征求意见稿仅涉及气候相关信息披露,尚未就其他SRS的制定和实施阐明立场,因此,ISSB发布的ISDS 和EFRAG 发布的ESRS 成为SRS 的两大体系。毋庸置疑,ISDS 和ESRS 将成为推动ESG或可持续发展报告朝着规范化方向发展的重要制度安排,对于促进经济、社会和环境的可持续发展意义重大。但由于ISSB和EFRAG 制定SRS的正当性(Legitimacy)来源迥异,秉承的重大理念分歧较大,导致这两大准则体系存在诸多差异。如果这些差异得不到消弭,20 国集团(G20)、金融稳定理事会(ISB)、证监会国际组织(IOSCO)、国际会计师联合会(IFAC)等国际组织以及投资者和其他利益相关者寄予厚望的建立一套全球统一的SRS 体系的目标将难以实现。

消弭差异的前提是辨识差异及其产生原因。将ISSB 发布的《可持续相关财务信息披露一般要求》(简称《一般要求》)和《气候相关披露》征求意见稿与EFRAG 发布的《一般原则》和《气候变化》征求意见稿进行对比分析,可以发现ISDS和ESRS之间存在一些明显差异,既有细节规定方面的差异,也有基本理念方面的差异。本文侧重于对基本理念差异进行分析,包括理念差异衍生的后果分析。

一、准则属性的差异分析

与会计准则一样,SRS在性质上亦可分为法规属性与非法规属性。不论是国际会计准则理事会(IASB)发布的国际财务报告准则(IFRS),还是ISSB 发布的ISDS,均不具备法规属性,其正当性和权威性主要来自国际组织和相关国家的承认(Recognition)和背书(Endorsement)。

2001 年以来,得益于IOSCO 等国际组织和欧盟对国际财务报告基金会(IFRS Foundation,简称“IFRS 基金会”)的承认和背书,IASB 制定IFRS 的正当性得以承认,IFRS 的权威性显著提高。离开IOSCO等国际组织和欧盟的承认和背书,IASB 的正当性和IFRS 的权威性将黯然失色。同样,IFRS基金会成立ISSB 制定ISDS,其正当性也需要得到G20、IOSCO和IFAC等国际组织的承认和背书。当然,IASB 成功制定一套全球性会计准则的溢出效应,也间接地提升了ISSB 制定ISDS 的正当性。但是,ISSB制定ISDS的正当性并非没有争议。2020年,IFRS 基金会就应否由其成立专门机构制定SRS发布了《可持续发展报告咨询文件》(Consultation Paper on Sustainability Reporting,CPSR),广泛征求意见。虽然赞成意见占绝大多数,但也不乏反对意见①,学术界尤其如此。英国Durham 大学的Adams和Mueller 教授分析了来自20 个国家74 个学术组织的104位学者对CPSR的39份反馈意见,结果发现只有11 份(占28.2%)反馈意见支持IFRS 基金会制定SRS,多达28份(占71.2%)反馈意见反对IFRS基金会制定SRS。反对的主要理由是:第一,应否由IFRS基金会制定SRS 缺乏充分论证,没有充分证据表明IFRS 基金会制定SRS 的正当性优于全球报告倡议组织(GRI)等国际组织;第二,IFRS基金会缺乏制定SRS 所需要的胜任能力和相关经验;第三,其他准则制定者特别是GRI已经与投资者、各国政府和其他利益相关者建立了重要的工作网络并保持着密切的合作关系,在这方面IFRS 基金会不见得有比较优势[2]。更重要的是,不同于IFRS已经得到欧盟的承认和背书,ISDS 能否得到欧盟的承认和背书还是未知数。考虑到欧盟另起炉灶独立制定ESRS且其基本理念与ISDS存在较大差异,ISDS得到欧盟承认和背书的前景不容乐观。如果ISDS 缺乏欧盟的承认和背书而不能在欧盟成员国采用,其将难以成为名副其实的国际准则,权威性存疑。

与ISDS 相反,ESRS 具有明显的法规属性。首先,根据欧盟《公司可持续发展报告指令》(CSRD)的规定,EFRAG 获得欧盟委员会(EC)的授权负责ESRS 的具体制定工作,其制定的ESRS 经EC 批准后由EC 颁布实施。2001 年成立的EFRAG 是一个非官方的专业机构,主要向EC是否采纳IFRS提供专业技术和咨询建议,并没有准则制定权。2020年6 月和9 月,EC 邀请EFRAG 成立工作组并改革其治理结构为制定ESRS 做好组织准备。2021 年3月,EFRAG 成立了两个委员会:财务报告委员会(FRB)继续履行向EC提供应否采纳IFRS的技术咨询建议;可持续发展报告委员会(SRB)负责根据EC的授权起草和制定ESRS。2021年4月,EC依据CSRD正式授权EFRAG制定ESRS,并提供资金支持。自此,EFRAG 成为兼具技术咨询和准则制定双重职能的专业机构。这种“公私合营”的准则制定模式,既赋予EFRAG制定ESRS的正当性,又提升了ESRS 的权威性和专业性,在体制机制上颇具创新性。其次,根据CSRD 的规定,ESRS 一经发布,成员国有义务在规定的时间内将ESRS 转化为本国的法规并遵照执行,其在执行层面的强制性是ISDS所不能企及的,后者没有强制性,各国可自愿选择是否执行。最后,CSRD 是EFRAG 制定ESRS的最重要法源,EFRAG据此制定的ESRS及其提出的披露要求必须符合CSRD的规定,CSRD对可持续发展提出的信息披露要求,EFRAG 必须无条件将其作为重要的可持续发展事项(Sustainability Matters),落实到ESRS 的具体披露要求中。此外,EFRAG 在《一般原则》中还明确要求企业必须遵循CSRD 关于信息质量、双重重要性、边界和价值链、时间范围和尽职调查等概念要求。

准则属性的差异,导致ESRS与ISDS约束性迥异。ESRS 的法规属性使其具有很强的约束性。EFRAG 在《一般原则》中明确指出,企业只有遵守了ESRS所有适用的披露要求(包括行业通用、行业特定和企业特定的披露要求),才能声称其遵守了ESRS。换言之,对ESRS的遵循属于“一刀切”的刚性约束,欧盟成员国及其企业没有自由选择的余地。相比之下,鉴于ISDS 的制定缺少法源支持,ISSB 明确将ISDS 定位为综合性全球基准底线(Comprehensive Global Baseline),赋予各国较大的选择权,各国可根据实际情况在基准底线上增加额外的披露要求。ISSB虽然没有明确各国能否在基准底线的基础上减少披露要求,但《一般要求》在“合规声明”(Statement of Compliance)部分却规定,如果当地法律法规禁止企业披露ISDS 所要求的信息,则免除企业披露该等信息的责任,但这并不妨碍使用这一豁免条款的企业声称其遵守了ISDS。在合规声明中作出如此宽松的豁免规定,存在较大争议,有损ISDS的权威性。假设一个国家禁止企业披露温室气体排放,导致企业未能按照《气候相关披露》准则的要求披露范围1、范围2 和范围3 的温室气体排放,在这种情况下,若企业还能够声称其遵守了ISDS,那就匪夷所思了。为了维护ISDS 的权威性和一致性,ISSB有必要对合规声明中的豁免规定增加限制性条款,明确企业如果因当地法律禁止而未能披露重要的可持续发展事项,不得声称其遵循了ISDS。

二、政策目标的差异分析

准则制定机构设定的政策目标,既涉及使用者导向,也涉及是否试图改变企业行为。ISSB 和EFRAG在这两方面都存在显著差异。ISDS以投资者为导向,蕴含着ISSB 对股东至上主义的坚守,而ESRS以利益相关者为导向,蕴含着EFRAG对利益相关者主义的接纳。ISSB 无意通过ISDS 改变企业行为,彰显了中立主义的原则立场,而EFRAG 试图通过ISDS 引导企业行为的改变,体现出积极主义的政策取向。

ISSB 制定ISDS 具有典型的反应性特点。从历史上看,IFRS成为国际准则且在140多个国家和地区得到采纳和应用,主要得益于IOSCO对IFRS基金会的支持和对IASB 所发布的IFRS 的承认和背书。作为资本市场监管者的国际组织,IOSCO对上市公司和金融机构影响力无与伦比,其对IFRS 的态度直接关系到IFRS 的权威性和适用性。2005 年欧盟决定采纳IFRS 在很大程度上与IOSCO 对IFRS的承认和背书有关。鉴于IFRS 基金会的正当性和IFRS 的权威性主要来自IOSCO 的承认和背书,IFRS 基金会以满足资本市场的信息需求为己任,通过其章程要求IASB制定的IFRS必须以投资者为导向,这种做法顺理成章,无可非议。从近期发展来看,ISSB 的成立和ISDS 的制定,与IFRS 如出一辙,同样离不开IOSCO 的承认和背书。2015 年以来,G20 和IASB 对气候变化可能影响金融稳定性严重关切,这反过来促使IOSCO 更加关注气候变化等可持续发展议题对企业价值的影响,希望上市公司和其他公共利益主体在现有财务信息披露的基础上披露更多的可持续发展相关信息。尽管上市公司和其他公共利益主体近年来披露的可持续发展相关信息日益增多,但由于缺乏统一的SRS,不同上市公司和其他公共利益主体披露的可持续相关信息缺乏可比性,既增加了披露成本,也让投资者无所适从。资本市场要求规范可持续发展相关信息披露的呼声日盛,为此,IOSCO 希望IFRS 利用其制定全球性会计准则的丰富经验以及行之有效的治理机制和应循程序,肩负起制定全球性SRS的重任。2021 年3 月,IOSCO 支持IFRS 基金会设立技术准备工作组(TRWG)为拟成立的ISSB 提供技术准备,并指派来自证券界的技术专家组(TEG)支持TRWG 开展工作。2021 年6 月,IOSCO 发表报告明确支持IFRS基金会成立ISSB,并指出:“为了指导IFRS 基金会的工作最大限度实现证券监管者的目标,IOSCO深化了与IFRS基金会的合作”[3]。

面对制定全球统一的SRS的有利形势和IOSCO前所未有的支持,IFRS 基金会审时度势,顺势而为,于2021年11月成立了与IASB平行的ISSB,负责制定ISDS。鉴于ISDS的制定和实施离不开IOSCO的承认和背书,IFRS 基金会理所当然地要求ISSB制定的ISDS 必须以投资者为导向,聚焦于提供有助于投资者评估企业价值的可持续发展相关财务信息。IFRS基金会设定以投资者为导向、以评估企业价值为重心的政策目标,迎合了IOSCO 的目标偏好,希望继续得到IOSCO 的承认和背书,以提高其制定ISDS 的正当性和权威性。为了实现这一政策目标,同时也为了弥补其缺乏制定SRS经验和能力不足的短板,IFRS 基金会寻找ISSB 的合作伙伴时,优先选择了价值报告基金会(VRF)和气候披露准则理事会(CDSB)。VRF 于2020 年11 月由可持续发展会计准则理事会(SASB)和国际整合报告理事会(IIRC)合并而成,2021 年11 月VRF 和CDSB被ISSB 吸收兼并。在发布ESG 或可持续发展报告标准的国际组织中,SASB和IIRC在企业界的影响力显然不及GRI,CDSB 在气候信息披露方面的影响力也逊色于气候相关财务信息披露工作组(TCFD),但SASB、IIRC 和CDSB 均以投资者为导向和聚焦于企业价值,与IFRS 基金会的政策目标相吻合,将理念相同或相近的SASB、IIRC和CDSB吸收兼并,既可大幅提升ISSB 制定ISDS 的胜任能力,又可在利用其工作成果时解除理念冲突的后顾之忧,不失为明智之举。但IFRS 基金会在理念上过于求同而忽略存异,可能带来本文最后一部分所分析的意外后果。

如前所述,EFRAG制定ESRS的正当性和权威性来自EC 的授权和CSRD 的规定,因此,EFRAG的政策目标必然以EC 的可持续发展目标和CSRD的立法宗旨为依归。EC 对可持续发展的关注可追溯至2001 年,当年发布的欧盟绿皮书督促成员国政府积极制定公共政策,督促公共利益主体履行企业社会责任(CSR)和公司受托责任(Corporate Accountability)。自此,欧盟陆续制定了一系列旨在推动可持续发展的法律法规,如2007 年的《股东权指令》、2014 年的《非财务报告条例》(NFRD)、2019年的《欧洲绿色协议》和《可持续金融披露条例》、2020 年的《欧盟分类条例》以及2021 年的CSRD。虽然这些法律法规都在不同程度上推动了可持续发展报告在欧盟的发展,但直接催生ESRS的制定当属CSRD。2021年4月,EC发布了CSRD,取代了2014年10月发布的NFRD。根据CSRD的规定,EFRAG制定ESRS 必须遵循两个重要原则(Overarching Principles):利益相关者导向和原则导向。其中的利益相关者导向要求制定ESRS 时应充分考虑并尽量满足利益相关者的信息需求[4],而不能仅仅考虑投资者的信息需求或以投资者的信息需求为优先。CSRD将投资者、非政府组织、社会合作伙伴以及其他利益相关者作为可持续发展报告的主要使用者,且没有给予投资者任何优先待遇[5]。CSRD 是EFRAG制定ESRS的法源,满足利益相关者评估企业可持续发展相关风险和机遇的信息需求理所当然成为EFRAG设定的政策目标。可见,ESRS选择了更加宽泛的利益相关者导向,是CSRD 的规定使然;而ISDS 选择了狭隘的投资者导向,是IOSCO政策偏好影响的结果。正因为秉持利益相关者导向,EFRAG 从一开始就选择了同样以利益相关者为导向的GRI作为其战略合作伙伴,而不会选择在理念上与其相悖的VFR或CDSB。

在制定SRS 时是否寻求改变企业行为方面,ISDS与ESRS也存在明显的差异。作为一个非官方的国际组织,IFRS基金会历来秉持中立原则,要求IASB 制定的IFRS 不应试图改变企业行为,而是如实披露相关信息,让投资者根据披露的信息自行判断是否采取改变企业行为的行动。诚如时任IASB主席Hoogervors 和IFRS 基金会受托人委员主席Prada 指出的,IFRS 基金会迄今为止从未尝试通过IFRS 改变企业行为,其致力于制定描述经济现实而不是重塑经济现实的准则[6]。他们还以巴塞尔委员会的资本要求和IFRS 为例加以解释,巴塞尔委员会的资本充足率要求银行必须拥有多少资本,试图改变银行的投融资行为,而IFRS 仅仅要求银行披露实际上拥有多少资本,不试图改变银行的投融资行为。从ISSB 颁布的《一般要求》和《气候相关披露》征求意见稿可以看出,IFRS 基金会过去要求IASB 保持不试图改变企业行为的中立态度,同样适用于ISSB 制定的ISDS。也就是说,ISSB 致力于制定能够如实反映企业价值受环境和社会影响的ISDS,而不试图通过ISDS 去改变企业的可持续发展行为。相比之下,EFRAG 制定的ISDS 蕴含着寻求改变企业可持续发展行为的政策目标,通过披露企业对环境和社会的影响以及企业受环境和社会的影响,促使企业成为环境友好型、社会担当型的企业公民,进而促进经济、社会和环境的可持续发展。EFRAG 将改变企业的可持续发展行为嵌入其政策目标,是为了更好地实现CSRD和欧盟其他相关法规的立法意图。

三、重要事项的差异分析

与财务报告一样,可持续发展报告也不需要“事无巨细”“面面俱到”,而需要“抓大放小”“突出重点”,聚焦于披露重要的可持续发展事项(亦称环境、社会和治理事项,即ESG事项)。为此,企业需要确定哪些可持续发展事项是重要的,哪些是不重要的,由此就产生了重要性的确定问题。可持续发展事项是否具有重要性,可以从两个视角确定:基于由外到内的视角,只考虑可持续发展事项对企业价值的影响,称为财务重要性(Financial Materiality);基于由内到外的视角,只考虑企业(包括其价值链)活动对环境和社会的影响,称为影响重要性(Impact Materiality)。财务重要性和影响重要性均属于单一重要性(Single Materiality),因为它们都基于单一的视角。同时基于由外到内和由内到外的视角,既考虑企业受环境和社会的影响,也考虑企业对环境和社会的影响,称为双重重要性(Double Materiality)。可见,可持续发展报告领域的重要性比财务报告领域的重要性更加复杂,因为前者需要考虑财务之外的影响和更多利益相关者的利益,而后者只需要考虑财务影响和投资者的利益。

IFRS 基金会以满足投资者评估企业价值为政策目标,故要求ISSB 在制定ISDS 时选择侧重于财务影响的单一重要性,聚焦于要求企业披露可能对企业价值产生影响的可持续发展相关风险和机遇,极少考虑甚至不考虑要求企业披露其自身和价值链活动对环境和社会的影响。IFRS 基金会在2020 年发表的CPSR对选择单一重要性阐述的理由是,双重重要性将极大增加(准则制定)任务的复杂性,可能会影响或耽误准则的采纳[7]。IFRS 基金会选择财务重要性,与IASB 侧重于财务重要性相一致,这在IASB发布的《管理层评论》(Management Commentary)征求意见稿中得到体现,其指出:“如果一项信息影响了对主体的现金流量前景或管理层对主体资源的经营责任(管理层有效率和有效果地使用和保护主体资源)的评估,进而影响投资者和债权人的决策,则该项信息就是重要的”[8]。

学术界对于IFRS 基金会秉持的侧重于财务影响的单一重要性立场,赞成和反对的意见都有,但反对意见多于赞成意见。前述Adams和Mueller[2]的研究表明,对CPSR 提供反馈意见的学者中,超过70%的人反对IFRS 基金会所秉持的单一重要性立场,主要理由包括:第一,单一重要性有违很多国家政府对联合国可持续发展目标(UN SDGs)作出的承诺;第二,财务重要性并不能满足投资的信息需求,双重重要性确有必要;第三,单一重要性将助长企业的短期主义,导致企业忽略负外部性、滋生漂绿或漂洗SDG行为;第四,单一重要性有悖于持续经营原则。在反馈意见中,即使是对IFRS 基金会选择单一重要性持赞同意见的学者,也认为双重重要性仍然是可取的,但他们对于IFRS 应否采纳双重重要性的看法不一。

在确定哪些可持续发展报告事项必须纳入ESG或可持续发展报告时,EFRAG 的做法明显有别于ISSB。EFRAG 认为,在评估和确定哪些可持续发展相关影响、风险和机遇(SRIRO)具有重要性时,企业首先应考虑影响重要性,其次才应考虑财务重要性。EFRAG 秉持这种观点是为了与CSRD 的规定保持一致。根据CSRD的规定,企业应当报告有助于使用者了解企业对可持续发展事项的影响,以及可持续发展事项如何影响企业的发展前景、经营业绩和财务状况。如前所述,CSRD 是EFRAG 制定ESRS 的最重要法源,CSRD 提出的双重重要性要求,EFRAG 只能遵守,不得逾越。必须说明的是,双重重要性并非CSRD 首次提出,2014 年的NFRD就提出了双重重要性的要求,而且将影响重要性放在第一位,足见欧盟历来重视企业活动产生的环境影响和社会影响。CSRD 虽然取代NFRD,但并没有全盘否定NFRD,而是继承了其合理成分,包括双重重要性的规定。

笔者认为,要求企业披露可持续发展相关信息,初衷是为了促进经济、社会和环境的可持续发展,而不仅仅是为了便于投资者评估可持续发展事项对企业价值的影响。从这个意义上,EFRAG 依照CSRD 的规定选择双重重要性,比ISSB 选择单一重要性格局更大,更加契合编制和披露ESG或可持续发展报告的初衷。ISSB选择单一重要性,格局不够大,不仅偏离了ESG 或可持续发展报告的初衷,而且有将ESG或可持续发展报告庸俗化之虞。

值得说明的是,单一重要性和双重重要性之间的关系并非相互排斥,而是相互作用。2021 年EFRAG 提出以相关和动态的方式制定ESRS 的建议就指出影响重要性具有“反弹效应”(Rebound Effect)或“飞镖效应”(Boomerang Effect),即企业活动影响了环境和社会,这种影响随后反弹至企业的战略和商业模式,进而影响企业的价值。从这个意义上说,影响重要性和财务重要性之间存在一种互动关系,“它们创造或侵蚀企业价值的程度在不同时期可能发生改变,这就是所谓的‘动态重要性’(Dynamic Materiality)”[9]。从动态重要性的角度看,EFRAG 选择双重重要性更加合理,因为在当期具有影响重要性而没有财务重要性的可持续发展事项,在嗣后期间可能转化为财务重要性的事项。只披露具有财务重要性而不披露具有影响重要性的可持续发展事项,既不利于利益相关者评估企业对环境和社会产生的影响,也不利于投资者评估可能对企业价值产生潜在影响的可持续发展事项。这也是很多学者认为IFRS 选择的单一财务重要性不能满足投资者信息需求的一个重要原因。

四、信息定位的差异分析

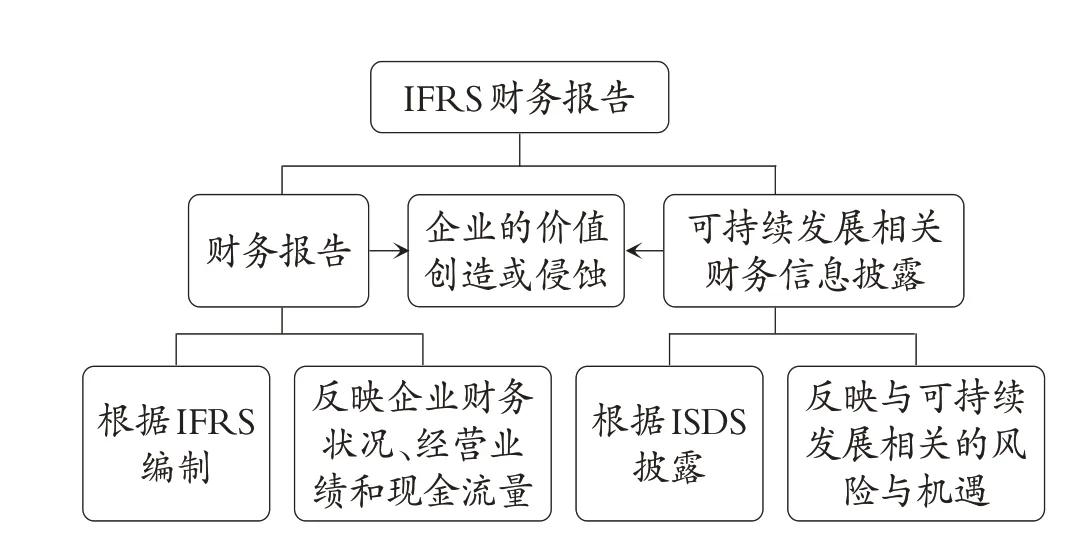

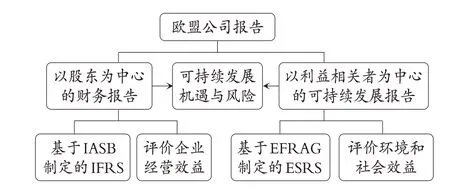

准则制定机构对单一重要性和双重重要性的选择,不仅影响对重要可持续发展事项的评估,而且影响对可持续发展报告的定位。从单一重要性的角度界定财务重要性,准则制定机构倾向于将可持续发展报告所披露的信息定位为财务报告的组成部分,而从双重重要性的角度界定影响重要性和财务重要性,准则制定机构更有可能将可持续发展报告所披露的信息定位为独立于财务报告的信息[10]。ISSB 选择了单一的财务重要性,因而将可持续发展报告披露的信息定位为财务报告的组成部分,如图1 所示。基于这样的定位,ISSB 将可持续发展报告披露的信息统称为“可持续发展相关财务信息”(Sustainability-related Financial Information),而EFRAG 选择了兼具影响重要性和财务重要性的双重重要性,故将可持续发展报告披露的信息定位为独立于财务报告的信息,如图2 所示。基于这样的定位,EFRAG 将可持续发展报告披露的信息统称为“可持续发展相关信息”(Sustainability-related Information)。

图1 ISSB对可持续发展相关信息的定位

图2 EFRAG对可持续发展相关信息的定位

笔者认为,EFRAG 对可持续发展报告披露的信息定位更加精准和合理,更加符合会计界对财务信息与非财务信息的认知。财务信息是指经过会计程序确认、计量和报告的信息,而非财务信息是指未经过会计程序确认、计量和报告的信息。财务信息是借助货币计量的定量化历史信息,而非财务信息通常未经货币计量,主要以实物计量的方式表现,既可以是定量的历史信息,也可以是定性的前瞻信息。可持续发展报告披露的绝大部分信息未经会计程序的确认、计量和报告,包含着大量非货币计量的定性化前瞻信息,明显属于非财务信息的范畴。EFRAG 将这些信息定位为独立于财务报告的非财务信息,建构了由财务报告与可持续发展报告所组成的公司报告,便于利益相关者评估企业对环境和社会的影响以及环境和社会对企业的影响,逻辑脉络更加清晰,理论依据更加充分。而ISSB将非财务信息生硬地称为可持续发展相关财务信息,不仅牵强附会,而且于理不通,突破了会计界对财务信息的认知,有必要借鉴EFRAG 的做法,改称可持续发展相关信息。

可持续发展报告披露的信息定位问题,既是重大的理论问题,也是重大的实务问题。首先,定位问题涉及对报告频率的规定。ISSB将可持续发展报告披露的信息定位为财务报告的组成部分,因而要求可持续发展报告必须与财务报表同时披露,且二者涵盖的期间应保持一致。EFRAG 将可持续发展报告的信息定位为独立于财务报告的信息,故不要求可持续发展报告与财务报告同时披露,而仅要求可持续发展报告涵盖的期间必须与财务报告涵盖的期间保持一致。笔者认为,要求可持续发展报告与财务报表同时披露不切实际,因为绝大多数企业迄今尚未建立可持续发展相关信息的收集、验证、分析和报告系统。可持续发展相关信息的披露仅限于年报比较合适。其次,定位问题直接影响由企业的哪个部门主导可持续发展报告的编制和披露。如果将可持续发展报告披露的信息定位为财务报告的组成部分,编制和披露可持续发展报告的责任通常由财务部门承担,但可持续发展报告披露的绝大部分信息既超出了财务信息的范畴,也超越了财务部门的胜任能力,由财务部门主导可持续发展报告的编制和披露工作,可能会弱化董事会、高管层以及业务部门对可持续发展报告的重视程度,不利于企业编制和披露高质量的可持续发展报告。反之,如果将可持续发展报告披露的信息定位为独立于财务报告的非财务信息,反而有助于提高董事会、高管层和业务部门对可持续发展报告的重视程度,促使董事会和高管层组织协调更具胜任能力的业务部门负责可持续发展报告的编制和披露工作,更有可能形成高质量的可持续发展报告。最后,定位问题影响治理职责的划分。如果将可持续发展报告披露的信息定位为财务报告的组成部分,治理职责通常划归审计委员会,可能因此弱化对可持续发展相关风险和机遇的治理。反之,如果将可持续发展报告披露的信息定位为独立于财务报告的非财务信息,治理职责更有可能划归发展战略委员会或风险管理委员会,毋庸置疑,这两个委员会显然比审计委员会更适合对可持续发展相关风险和机遇的治理。

五、报告边界的差异分析

可持续发展报告边界的确定,是以财务控制(Financial Control)为基础,还是以可持续发展控制(Sustainability Control)为基础,也是一个重要的理念问题。因为对可持续发展报告的不同信息定位,ISSB 和EFRAG 使用的术语也存在差异。ISSB 使用的术语是报告主体(Reporting Entity),而EFRAG使用的术语则是报告边界(Reporting Boundary)。报告主体蕴涵着财务控制的理念,报告边界则蕴涵着可持续发展控制理念,同时涵盖了财务控制和经营控制。

在《一般要求》征求意见稿中,ISSB要求可持续发展相关财务信息披露的报告主体必须与通用财务报表的报告主体保持一致。如果报告主体是企业集团,合并范围将包括母公司及其子公司,因此,该主体的可持续发展相关财务信息披露应使通用目的财务报告使用者能够评估母公司及其子公司的企业价值。但在报告主体部分,该准则对第二段关于“主体应披露其面临的所有可持续发展相关重大风险和机遇的重要信息”作了进一步解释,指出这些风险和机遇与活动、互动和关系以及主体价值链周围的资源使用相关,包括:主体及其供应商的雇佣行为、与其销售产品相关的废弃物,或可能扰乱其供应链的事件;主体控制的资产(如依赖于稀缺水资源的生产设施);主体控制的投资,包括对联营企业和合营企业的投资(如对合营企业的温室气体排放活动提供了融资);融资来源[11]。ISSB 的上述解释虽然将报告主体延伸至价值链,但列举的四种价值链主要还是基于财务控制的理念,而不是可持续发展控制的理念。

相比之下,EFRAG 在确定报告边界时更多地体现了可持续发展控制理念。可持续发展控制理念同时从组织边界(Organizational Boundary)和经营边界(Operational Boundary)两个维度界定可持续发展事项的报告边界。组织边界的确定基于财务控制理念,与合并报表保持一致,从横向角度将企业控制的子公司、合营企业的可持续发展事项纳入报告范围。经营边界的确定基于经营控制理念,超过合并报表范围,从纵向角度将价值链上下游企业的可持续发展事项纳入报告范围。EFRAG 在确定报告边界时之所以采纳比ISSB 更加宽泛的可持续发展控制理念,既与CSRD的要求有关,也与其密切合作的GRI的理念保持一致。在《一般原则》征求意见稿中,EFRAG 要求企业在确定可持续发展报告的报告边界时,应当将财务报表边界延伸至价值链的上下游企业。采用权益法核算的联营企业和合营企业视为价值链上下游企业的组成部分,采用比例合并核算的主体视为合并报表的组成部分。EFRAG认为,报告边界扩大至价值链,将与企业有直接和间接业务关系的其他企业的影响、风险和机遇信息进行整合,既有助于可持续发展报告使用者了解企业对环境和社会的重要影响,也有助于其了解可持续发展相关风险和机遇如何影响企业的发展前景、经营业绩和财务状况,还有助于形成一套完整的符合信息质量特征的可持续发展相关信息[12]。此外,EFRAG 还要求企业在确定可持续发展事项的影响重要性时,不应局限于直接控制,而应考虑企业(企业自身的经营活动、产品和服务、价值链的上下游活动)与这些影响相互关联的所有证据以及这些影响的相对严重性。在确定财务重要性时,企业不应局限于在其控制范围内的可持续发展事项,而应超越财务报告的范围,将可能对企业创造价值产生重大影响的其他企业和利益相关方的风险和机遇的因素考虑在内。

将报告边界延伸至价值链的上下游企业,这是财务报告与可持续发展报告的最显著差别之一,目的是鼓励企业(特别是大企业)充分发挥其在价值链中的影响力,督促其上下游企业节能减排和低碳发展,善待供应商、员工、客户和其他利益相关者,善尽环保责任和社会责任,推动企业及其价值链上下游企业为经济、社会和环境的可持续发展作出贡献。但也应认识到,将报告边界延伸至价值链的上下游企业,会带来数据难以获取和验证等实际问题,当企业在价值链中的影响力有限,或者企业在经营方面对上下游企业有较大依赖时尤其如此。

六、理念差异的后果分析

IFRS 基金会修改章程扩大职责范围,成立ISSB 制定ISDS,目的是在可持续发展报告方面建立一套综合性全球基准底线,在很大程度上也是对IOSCO、IFAC 等国际组织和投资者要求改变目前报告框架林立、报告标准不一、可比性缺失局面的诉求而匆促作出的反应性制度安排。但由于理念上与EFRAG 存在重大差异,ISSB 能否实现其政策目标,不辜负IOSCO和IFAC等国际组织和投资者的厚望,尚待时间检验。笔者认为,ISSB 与EFRAG的重大理念差异,可能导致以下四个意外后果。

首先,ISDS 与ESRS 在使用者导向、重用性原则、信息定位和报告边界等方面存在着重大理念差异,预计ISDS 难以像IFRS 那样得到欧盟的承认和背书。离开欧盟的承认和背书,ISDS难以成为名副其实的国际准则。在缺少欧盟支持的情况下,除非得到美国、中国和日本等三大经济体的背书和采用,否则ISDS的权威性和适用性将大打折扣。从目前情况看,美国、中国和日本对ISDS的态度尚不明朗,存在较大不确定性。2005年以来,IFRS在成为全球性准则方面取得长足进步,其中的一个重要原因是获得欧盟的承认和背书。此外,欧盟至今仍然是IFRS基金会的最大资金资助者,还通过EFRAG为IFRS的制定、修订和完善提供技术支持。时过境迁,欧盟已经开始独立制定ESRS,要期望欧盟像过去那样支持ISDS,可能性极小,ISSB 制定ISDS将比IASB制定IFRS面临更大的困难和挑战。

其次,理念差异将严重阻碍ISDS和ESRS两大准则体系的协调和趋同,IOSCO和IFAC等国际组织和投资者寄予厚望的提高可持续发展报告标准一致性和信息可比性的目标恐难以实现。特别是,ISSB和EFRAG各自都选择了理念相近的国际专业组织作为其战略合作伙伴,ISSB、IIRC、CDSB、GRI和TCFD 这些造成ESG 报告标准差异的国际专业组织,势必以不同方式继续对ISDS和ESRS施加影响,过去五大框架体系造成的差异有可能转化为ISDS和ESRS两大准则体系的差异。如果这两大准则体系的差异长期得不到消除,提高可持续发展报告标准一致性和信息可比性的目标就可能落空。2008 年全球性金融危机发生后,G20 和ISB 要求IASB和FASB协调两套准则之间的差异并降低金融工具的复杂性,经过多年的尝试,国际准则和美国准则的差异依然故我,IASB和FASB不得不忍痛放弃趋同努力,而在以预期损失模型(ELM)取代已发生损失模型(ILM)后,金融工具的复杂性不降反升。IASB和FASB在准则趋同和降低金融工具复杂性方面的尝试归于失败,根本原因在于理念差异。技术差异易于解决和趋同,理念差异的解决和趋同则困难重重。IASB 和FASB 的殷鉴不远,但愿ISSB和EFRAG能够从中吸取教训。

再次,理念差异有可能导致ISDS沦为纯技术标准,难以成为推动经济、社会和环境可持续发展的政策工具。如前所述,EFRAG基于利益相关者导向和双重重要性等理念,通过ESRS 对企业提出更加严格的可持续发展相关信息披露要求,试图改变企业行为,促使企业成为环保友好型、社会担当型的企业公民,进而推动经济、社会和环境的可持续发展。与此相反,ISSB仍然恪守不试图改变企业行为的中立原则。如果ISSB不转变观念,继续坚持与可持续发展报告初衷相悖的投资者导向和财务重要性等理念,其所制定的ISDS就会沦为帮助投资者评估企业价值的技术工具,而不是推动经济、社会和环境可持续发展的政策工具,其对监管部门和其他利益相关方的效用将大幅减弱,不利于ISDS的推广和应用。

最后,如果ISSB 和EFRAG 不能消除理念差异,将形成ISDS和ESRS两大准则体系长期并存的格局,可能导致欧盟企业与非欧盟企业之间的不公平竞争,使欧盟企业处于竞争劣势,产生更严重的经济后果。ISDS 和ESRS 这两大准则体系宽严不一,ESRS的要求远高于ISDS,ESRS的遵循成本预计将远大于ISDS,从而使披露义务更重的欧盟企业处于不利的竞争地位。作为一种救济,不排除欧盟对采用ISDS 的非欧盟企业开征更重的碳关税,这反过来又会引发其他国家的报复,从而对国际贸易和跨国投资产生负面影响。2021 年6 月,欧盟提出了建立碳边境调整机制(CABM)的法案,CABM俗称碳关税。2022年6月,该法案获得通过,欧盟将对钢铁、铝制品、水泥、化肥、电力、有机化学品、塑料等高碳排放产品征收额外的二氧化碳排放税;同月,美国民主党参议员也向参议院金融委员会提交了《清洁竞争法案》,建议对减排不力的国家出口到美国的商品开征碳排放税。可以预计,碳排放越来越敏感,可持续发展准则的经济后果将日益显现,围绕碳排放核算和报告标准的博弈将愈发激烈。

【注 释】

①例如,美国证监会委员Peirce女士2021年7月发表了公开信,对IFRS 基金会涉入可持续报告准则的制定提出质疑,其主要理由是会计准则与可持续发展准则存在着本质差异,IFRS基金会不应超越其职责范围和胜任能力贸然卷入可持续发展准则的制定工作[1]。

【 主要参考文献】

[1]SEC. Statement on the IFRS Foundation's Proposed Constitutional Amendments Relating to Sustainability Standards[EB/OL].www.sec.gov,2021-07-01.

[2]Adams C. A.,Mueller F.. Academics and Policymakers at Odds:The Case of the IFRS Foundation Trustee's Consultation Paper on Sustainability Reporting[EB/OL].www.emerald.com,2022-04-01.

[3]IOSCO. Report on Sustainability-related Issuer Disclosure.Final Report[EB/OL].www.iosco.org,2021-06-01.

[4]黄世忠.谱写欧盟ESG 报告新篇章——从NFRD 到CSRD的评述[J].财会月刊,2021(20):16 ~23.

[5]Giner B.,Vilchez M. L.. A Commentary on the“New”Institutional Actors in Sustainability Reporting Stanndard-setting:A European Perspective[EB/OL].www.emerald.com,2022-03-01.

[6]Hoogervorst H.,Prada M.. Working in the Public Interest:the IFRS Foundation and IASB[EB/OL].www.ifra.org,2015-01-01.

[7]IFRS Foundation. Consultation Paper on Sustainability Reporting[EB/OL].www.ifra.org,2020-01-01.

[8]IFRS Foundation. Management Commentary. Comments to be Received by 23 November 2021[EB/OL].www.ifrs.org,2021-01-01.

[9]EFRAG. Proposals for a Relevant and Dynamic EU Sustainability Reporting Standard-setting[EB/OL].www.efrag.org,2021-01-01.

[10]黄世忠,叶丰滢.可持续发展报告的双重重要性原则评述[J].财会月刊,2020(10):12 ~19.

[11]ISSB. Exposure Draft. IFRS S1 General Requirements for Disclosure of Sustainability-related Financial Information[EB/OL].www.ifrs.org,2022-03-01.

[12]EFRAG. Exposure Draft. ESRS 1 General Principles[EB/OL].www.efrag.org,2022-04-01.