科创板上市公司并购重组交易估值与定价实证研究

■ 沈 琦 李业强 孟 博

(中联资产评估集团有限公司,北京 100032)

一、科创板并购交易概览

2019 年8 月23 日,证监会正式发布了《科创板上市公司重大资产重组特别规定》,调整了科创公司重大资产重组认定标准,将发行定价标准调减为市价八折,对涉及创新试点红筹企业的重组事项,明确了在标准认定和内部决策程序适用方面的特殊规定[1],推动了支付方式多样化,更加强调并购的产业协同效应,有利于未来科创板上市公司重大资产重组的市场化和规范化[2]。

为深入分析科创板上市公司并购交易估值情况,特选取首次披露日期在2019 年7 月22 日①2019 年7 月22 日,是科创板首批上市公司上市日期。到2021年12 月31 日(以下或简称统计期间)的科创板上市公司并购重组交易,并结合来源于上海证券交易所官网、上市公司官网、WIND 数据库、见微数据、天眼查等渠道的公开数据信息进行实证分析。

(一)科创板并购交易整体情况

统计期间内,科创板上市公司共披露了166 单并购重组交易,交易总价值为201.10 亿元人民币。剔除4 单对价特殊约定为0 元或1 元的交易以及3单未披露交易总价值的交易,科创板上市公司每单并购重组的平均交易价值为1.26 亿元。上述交易中,上市公司作为交易买方的合计146 单,交易总价值188.77 亿元,剔除2 单未披露对价的交易和4 单零对价交易,平均每单交易价值1.35 亿元②前述3 单对价特殊约定为0 元或1 元的交易,科创板上市公司均作为交易买方,计算时予以剔除。;作为交易卖方的合计20 单,交易总价值为12.33 亿元,剔除1 单未披露对价的交易,平均每单交易价值0.65 亿元。统计周期内并购交易中,上市公司作为买方的交易,交易单数占比为88%,交易价值占比为94%,且平均每单交易价值超过上市公司作为卖方交易的2倍,是科创板上市公司并购交易的主流。

截至2021 年12 月31 日,科创板已有377 家上市公司,总市值6.26 万亿元。可见,超过三分之一的科创板上市公司已发生并购重组,并购重组已成为科创板上市公司的重要战略手段。但并购重组的交易价值占科创板总市值比例仅为千分之三,存在较大的增长空间。

(二)科创板并购交易定价依据

从上述交易的定价依据来看,披露了交易定价依据的共计100 单,占比60.2%。其中,以资产评估报告或估值报告作为定价依据的合计60 单,未披露是否参考了资产评估报告或估值报告,但披露了以注册资本或者其他机构的价值判断等作为交易定价依据的有40 单。其余66 单未披露交易定价依据,占比39.8%。

146 单上市公司作为买方的并购交易中,披露了交易定价依据的共计85 单,占比58.2%。其中,以资产评估报告或估值报告作为定价依据的合计51 单,占比34.9%;未披露是否参考了资产评估报告或估值报告,但披露了以注册资本或者其他机构的价值判断等作为交易定价依据的有34 单,占比23.3%。剩余未披露交易对价依据的61 单,占比41.8%。

20 单上市公司作为卖方的并购交易中,披露了交易定价依据的共计15 单,占比75.0%。其中,以资产评估报告或估值报告作为定价依据的合计9 单,占比45.0%;未披露是否参考了资产评估报告或估值报告,但披露了以注册资本或者其他机构的价值判断等作为交易定价依据的有6 单,占比30.0%。剩余5 单未披露交易对价依据,占比25.0%。

(三)科创板并购交易评估定价方法

60 单披露了以资产评估报告或估值报告作为交易定价依据的并购重组交易中,披露定价方法的合计49 单。其中收益法定价的32 单,资产基础法定价的14 单,市场法定价的3 单。剩余11 单未披露定价方法。

上市公司作为交易买方的,收益法定价31 单、资产基础法定价11 单①其中包含华熙生物(688363.SH)收购佛思特公司100%股权,佛思特公司系东辰集团破产重整所涉及的十一家公司之一,使用资产基础法定价,价值类型为清算价值。、市场法定价2 单,另有7单未披露定价方法。

上市公司作为交易卖方的,资产基础法定价3单,收益法定价1 单,市场法定价1 单、其余4 单未披露定价方法。

(四)科创板并购交易热度分析

从各类产业中并购交易发生频率来看,生物医药产业的并购交易最为频繁,83 家上市公司中共46家发生了并购交易,发生率达55.4%。紧随其后的是新材料产业,50 家上市公司中共27 家发生了并购交易。排在第三位的是节能环保产业,22 家上市公司中共11 家发生了并购交易。这三大产业都有过半的并购交易发生率。

(五)科创板并购交易进度及周期分析

截至2021 年12 月31 日,统计期间内166 单科创板上市公司并购重组中,已完成转让的有120 单,还有42 单仍处于正在进行状态,剩余4 单已停止实施。

交易周期方面见表1,整体来看,科创板上市公司并购重组交易,从首次披露日到完成转让披露日的平均交易周期为101 个自然日。分产业来看,高端装备制造产业的平均交易周期最长,需要139 个自然日;生物医药产业的平均交易周期最短,仅需86 个自然日。已完成的120 单交易中,交易周期最长的为德马科技(688360.SH)收购德尚智能100%股权,从首次披露日期2017 年6 月13 日到完成交易披露日期2021 年3 月16 日,历时1372 个自然日。交易周期最短的为路德环境(688156.SH)增资古蔺路德获其2.33%股权,从首次披露日期2021 年8 月20 日到完成交易披露日期2021 年9 月10 日,历时21 个自然日②部分交易存在未持续公告交易进展或者仅披露交易完成的情形,在统计交易周期时已剔除。。

表1 科创板上市公司的并购重组交易周期统计

二、科创板并购交易所涉及产业的统计分析

(一)科创板并购交易产业结构分析

如表2 所示,新一代信息技术产业发生的并购重组交易最多,合计62 单,占比37.3%;其次是生物医药产业,发生46 单并购重组交易,占比27.7%;第三位的是新材料产业,交易单数为27 单,占比16.3%。高达81.3%的并购交易集中于这三类产业。

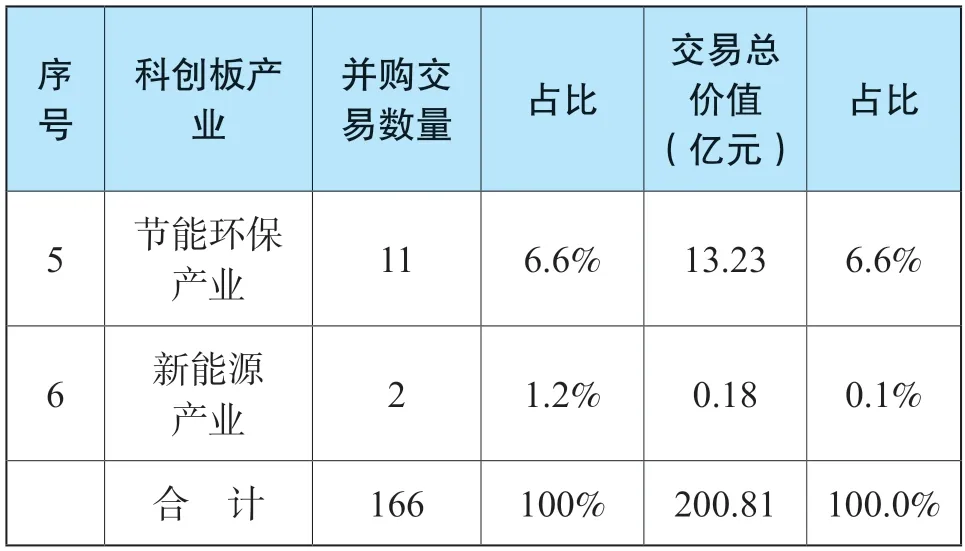

表2 科创板上市公司并购重组的产业分布

续表

从并购重组交易总价值来看,生物医药产业交易总价值最高,合计达83.48 亿元,位居第二的是新一代信息技术产业,合计达69.36 亿元,生物医药产业及新一代信息技术产业交易总价值占比高达76.1%。其余4 个产业交易总价值合计仅为47.97 亿元,比新一代信息技术产业单产业的交易总价值低了超过20 亿元。

(二)科创板并购交易涉及的热点产业分析

1.新一代信息技术产业并购重组交易情况

科创板新一代信息技术产业上市公司60 单并购重组交易中,已披露交易总价值的共有56 单,合计67.76 亿元。另有2 单未披露交易总价值①分别为龙腾光电(688055.SH)转让彩优微电子89%股权和金山办公(688111.SH)增资创客贴10%股权。,2 单为零对价交易②分别为有方科技(688159.SH)收购讯腾科技30%股权和金山办公(688111.SH)和皮霞林收购金山志远100%股权。。

新一代信息技术产业中,交易总价值最大的上市公司是华兴源创(688001.SH),进行了1 单并购交易,系其定增收购欧立通100%股权,交易总价值为10.4 亿元。交易最为频繁的上市公司是中微公司(688012.SH),统计期间共发生5 单并购重组,分别为其增资芯元基获其3.9169%股权,系其先后增资上海睿励20.15%股权,收购昂坤视觉4.5%股权,增资上海睿励10%股权,出售创徒光电19%股权,交易总价值合计1.4 亿元。

2.生物医药产业并购分析

科创板生物医药产业上市公司46 单并购重组交易中,已披露交易总价值的共有45 单③未披露交易总价值的交易为艾迪药业(688488.SH)增资优瑞部分股权。,合计83.48 亿元。生物医药产业中,交易总价值最大的上市公司是南新制药(688189.SH),进行了1 单并购交易,系其收购兴盟苏州100%股权,交易总价值为26.43 亿元。交易最为频繁的上市公司是海尔生物(688139.SH),统计期间共发生7 单并购重组,系其先后收购力博医药1.2113%股权,收购力博医药1.0049%股权,收购力博医药5%股权,收购力博医药2.7803%股权,收购重庆三大伟业90%股权,出售Mesa17.11%股权,出售海美康济75%股权,交易总价值合计6.91 亿元。

三、科创板并购交易要素分析

(一)关联交易及非关联交易分析

统计期间内,科创板上市公司并购重组中,关联交易略多于非关联交易。其中,关联交易86 单,占比51.8%;非关联交易80 单,占比48.2%。分行业来看,新材料产业、新一代信息技术产业关联交易多于非关联交易;节能环保产业、生物医药产业关联交易少于非关联交易。

科创板上市公司并购重组中关联交易数量最多的是新一代信息技术产业,统计期间内共发生关联交易32 单,占该产业并购重组交易量的51.6%。关联交易占比最高的是新材料产业,统计期间内共发生关联交易17 单,占该产业并购重组交易量的63.0%。

(二)控股权交易及非控股权交易分析

统计期间内,科创板上市公司并购重组中,控股权交易少于非控股权交易。其中,控股权交易61 单,占比36.7%;非控股权交易105 单,占比63.3%。分行业来看,只有新材料产业控股权交易多于非控股权交易。

科创板上市公司并购重组中控股权交易主要集中于新一代信息技术产业、生物医药产业和新材料产业,其中数量最多的是新一代信息技术产业,统计期间内共发生控股权交易22 单,占该产业并购重组交易量的35.5%。其次是生物医药产业和新材料产业,统计期间内分别发生控股权交易16 单和15 单,占该产业并购重组交易量比例分别为34.8%和55.6%。

(三)同产业及跨产业并购交易分析

统计期间内,科创板上市公司并购重组中,同产业并购交易多于跨产业并购交易。同产业并购交易中,上下游纵向并购多于同行业横向并购。其中,上下游纵向并购交易110 单,占比66.3%;同行业横向并购交易32 单,占比19.3%。跨产业并购交易24单,占比14.5%。

科创板上市公司并购重组中跨产业并购交易主要集中于新一代信息技术产业、生物医药产业和新材料产业,均发生了7 单。统计期间内,新一代信息技术产业、生物医药产业、新材料产业跨产业并购交易数量分别占该产业并购重组交易数量的16.7%、15.2%、25.9%。

科创板上市公司并购重组中同行业横向并购交易主要集中于新一代信息技术产业和生物医药产业,其中数量最多的是生物医药产业,统计期间内共发生交易11 单,占该产业并购重组交易量的23.9%。其次是新一代信息技术产业,统计期间内发生交易10 单,占该产业并购重组交易量的比例为16.1%。

科创板上市公司并购重组中上下游纵向并购主要集中于新一代信息技术产业和生物医药产业,其中数量最多的是新一代信息技术产业,统计期间内共发生交易45 单,占该产业并购重组交易量的72.6%。其次是生物医药产业,统计期间内发生交易28 单,占该产业并购重组交易量的比例为60.9%。

(四)并购重组涉对价支付方式分析

统计期间内,科创板上市公司并购重组最主要的支付方式仍然是现金支付,共计154 单,占总交易数量的92.8%。分行业来看,新能源产业并购重组均使用现金支付,无其他支付方式;高端装备制造业并购重组中未使用现金支付的交易占比最高,共有1 单发行股份,2 单发行股份+支付现金收购,1单零对价转让等非现金的支付方式,占该产业并购重组交易数量的比例为28.6%。

①评估增值率=(评估价值-账面净资产)/账面净资产。

四、科创板并购交易估值及对价情况分析

统计期间内60 单披露评估报告或估值报告的科创板上市公司并购重组交易中,剔除10 单未披露净资产账面值的交易后,可计算评估增值率的50 单并购重组交易,评估增值率平均数为563.3%,中位数为325.3%;交易增值率①交易增值率=(交易价值-账面净资产)/账面净资产。平均数为787.3%,中位数为371.5%。

(一)主要交易要素对应的估值及对价情况分析

1.买卖双方的关联性对估值及对价的影响

统计期间内,关联交易的评估增值率中位数为333.5%,原始区间为-94.8%-2715.4%,原始平均数为449.9%,剔除增值率最大及最小交易后评估增值率区间为0.0%-1505.4%,剔除后平均数为381.3%;交易增值率中位数为366.8%,原始区间为-0.4%-3419.3%,原始平均数为512.2%,剔除增值率最大及最小交易后评估增值率区间为0.0%-1683.5%,剔除后平均数为413.0%。

非关联交易的评估增值率中位数为336.7%,原始区间为-89.4%-4234.0%,原始平均数为646.8%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-3451.0%,剔除后平均数为554.6%;交易增值率中位数为372.4%,原始区间为-89.2%-5128.6%,原始平均数为996.0%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-4770.9%,剔除后平均数为909.9%。

整体来看,非关联交易的交易增值率高于关联交易,反映了非关联方之间市场化博弈价值增值相比关联方之间的交易增值更高[3]。

2.并购标的的控股权是否转移对估值及对价的影响

统计期间内,控股权交易的评估增值率中位数为429.9%,原始区间为1.2%-1505.4%,原始平均数为472.0%,剔除增值率最大及最小交易后评估增值率区间为28.2%-1010.1%,剔除后平均数为461.4%;交易增值率中位数为535.8%,原始区间为1.2%-4770.9%,原始平均数为1135.5%,剔除增值率最大及最小交易后评估增值率区间为38.4%-4077.5%,剔除后平均数为1071.8%。

非控股权交易的评估增值率中位数为197.9%,原始区间为-94.8%-4234.0%,原始平均数为618.1%,剔除增值率最大及最小交易后评估增值率区间为-89.4%-3451.0%,剔除后平均数为529.9%;交易增值率中位数为288.8%,原始区间为-89.2%-5128.6%,原始平均数为718.9%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-4248.8%,剔除后平均数为608.5%

整体来看,控股权交易的交易增值率的平均数及中位数均高于非控股权交易,反映了交易对价中对控制权溢价的体现[4]。

3.并购标的的产业相关性对估值及对价的影响

统计期间内,跨产业并购交易的评估增值率中位数为13.4%,原始区间为-94.8%-1133.2%,原始平均数为233.1%,剔除增值率最大及最小交易后评估增值率区间为-89.4%-116.3%,剔除后平均数为13.4%;交易增值率中位数为393.4%,原始区间为-86.3%-1132.2%,原始平均数为386.5%,剔除增值率最大及最小交易后评估增值率区间为13.7%-773.1%,剔除后平均数为393.4%。

同产业横向并购交易的评估增值率中位数为437.6%,原始区间为186.7%-4234.0%,原始平均数为833.0%,剔除增值率最大及最小交易后评估增值率区间为288.8%-1143.5%,剔除后平均数为608.4%;交易增值率中位数为372.4%,原始区间为182.0%-4248.8%,原始平均数为789.8%,剔除增值率最大及最小交易后评估增值率区间为264.6%-1135.4%,剔除后平均数为549.7%。

上下游纵向并购交易的评估增值率中位数为244.4%,原始区间为-89.2%-3451.0%,原始平均数为497.0%,剔除增值率最大及最小交易后评估增值率区间为0.0%-2715.4%,剔除后平均数为435.4%;交易增值率中位数为376.6%,原始区间为-89.2%-5128.6%,原始平均数为810.2%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-4770.9%,剔除后平均数为725.5%。

整体来看,同产业并购交易的增值率高于跨产业并购交易,反映了市场对跨产业并购的谨慎态度。同时,上下游纵向并购交易的增值率高于同产业横向并购交易,一定程度上反映了产业链延伸相应的协同效应[5]。

4.并购对价支付方式对估值及对价的影响

统计期间内,支付方式为发行股份的,评估增值率中位数为288.8%,原始区间为-89.4%-1143.5%,原始平均数为306.9%,剔除增值率最大及最小交易后评估增值率区间为5.5%-393.3%,剔除后平均数为229.2%;交易增值率中位数为288.8%,原始区间为-86.3%-1135.4%,原始平均数为306.1%,剔除增值率最大及最小交易后评估增值率区间为5.5%-393.0%,剔除后平均数为229.1%。

支付方式为现金收购的,评估增值率中位数为336.7%,原始区间为-94.8%-4234.0%,原始平均数为526.4%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-2715.4%,剔除后平均数为461.6%;交易增值率中位数为372.4%,原始区间为-89.2%-4770.9%,原始平均数为743.2%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-4248.8%,剔除后平均数为681.0%。

整体来看,发行股份交易的增值率低于支付现金交易,且评估增值率与交易增值率相对集中,反映了发行股份作为支付方式的交易在更高的监管要求下规范性更强[6]。

(二)评估及定价方法选用对应的估值及对价情况分析

1.评估定价方法对估值及对价的影响

统计期间内,评估定价方法是收益法的,评估增值率中位数为393.3%,原始区间为-89.4%-2715.4%,原始平均数为544.9%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-1505.4%,剔除后平均数为507.3%;交易增值率中位数为382.6%,原始区间为-89.2%-3419.3%,原始平均数为564.6%,剔除增值率最大及最小交易后评估增值率区间为-89.2%-1683.5%,剔除后平均数为504.7%。

评估定价方法是资产基础法的,评估增值率中位数为169.3%,原始区间为5.5%-4234.0%,原始平均数为630.6%,剔除增值率最大及最小交易后评估增值率区间为49.5%-1010.1%,剔除后平均数为324.6%;交易增值率中位数为328.8%,原始区间为5.5%-4770.9%,原始平均数为1335.6%,剔除增值率最大及最小交易后评估增值率区间为38.4%-4248.8%,剔除后平均数为1213.1%。

评估定价方法是市场法的,仅有3 例,评估增值率中位数为551.0%,原始区间为-94.8%-3451.0%,原始平均数为1001.8%;交易增值率中位数为701.6%,原始区间为13.7%-5128.6%,原始平均数为1486.0%。

2.使用两种评估方法的情形分析

统计期间内,可计算评估增值率的50 单并购重组交易中,明确披露了所采用的两种评估方法的交易合计32 单,仅披露了定价方法未披露另一种方法的合计15 单,两种方法均未披露的合计3 单。

剔除未披露另一种方法的交易后,采用收益法定价的24 单并购重组交易,另一种方法主要选择资产基础法,共计21 单,另外3 单选择了市场法;采用资产基础法定价的6 单并购重组交易,另一种方法主要会选择收益法,共计5 单,另外1 单选择了市场法。采用市场法定价的2 单并购重组交易,另一种方法分别选择了报表折算法①系金宏气体-688106.SH 转让苏州民投4.5872%股权。和资产基础法。

整体来看,两种方法均未披露的交易,平均增值率低于仅披露定价方法的交易,而仅披露定价方法的交易,平均增值率亦低于披露了两种方法的交易。体现了随着增值率的增加,交易受关注度提高,信息披露的详细程度也逐渐提高。

(三)评估增值率及交易增值率的正态分布分析

1.评估增值率正态分布分析

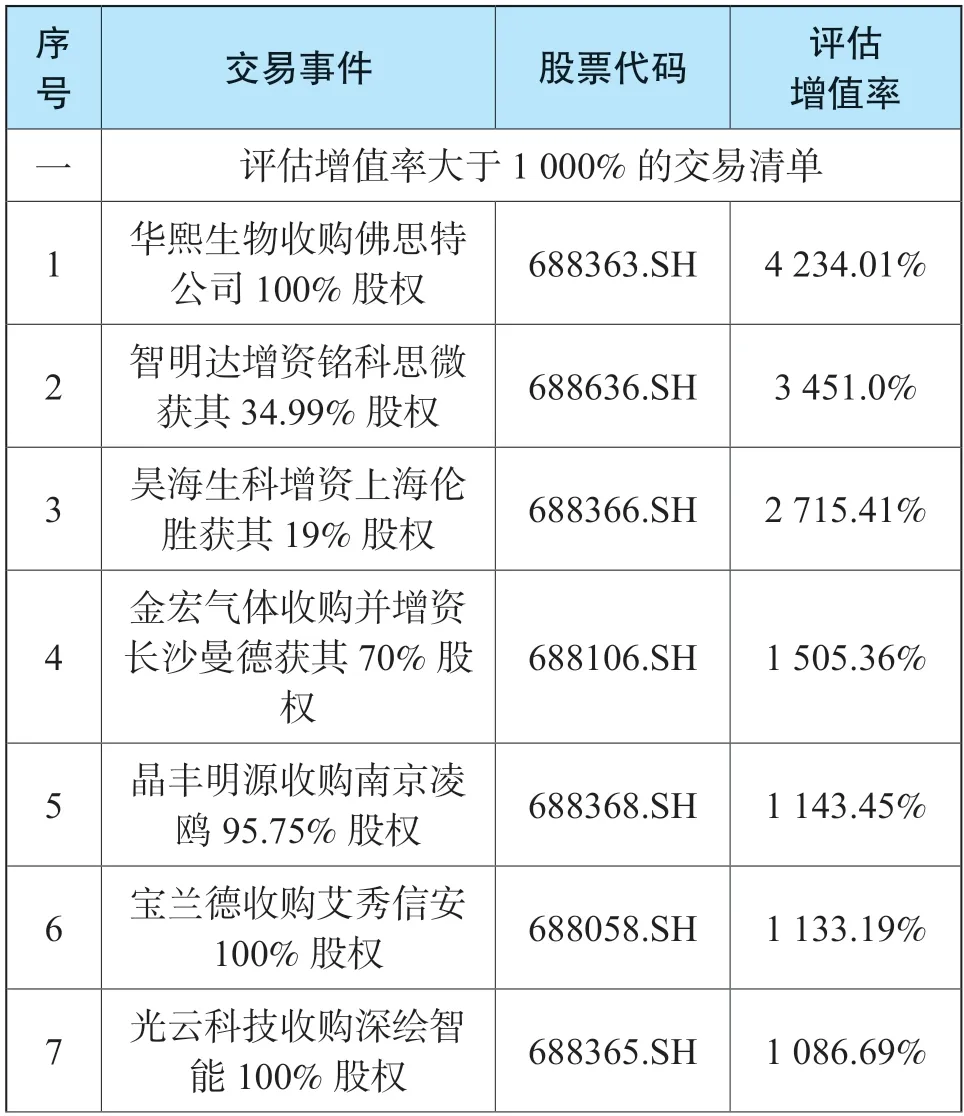

可计算评估增值率的50 单并购重组交易,平均评估增值率为563.3%,标准差为849.3%。根据图1科创板上市公司评估增值率的正态分布图来看,评估增值率多向平均值上偏移,主要是因为有9 单交易的评估增值率超过1000%;有4 单交易的评估增值率小于0%,其余37 单交易的评估增值率在0%到1000%之间,故评估增值率的正态分布图向右侧偏移。评估增值率大于1000%和小于0%的交易事件见表3。

表3 评估增值率大于1000%或者小于0%的交易清单

图1 科创板上市公司评估增值率正态分布图

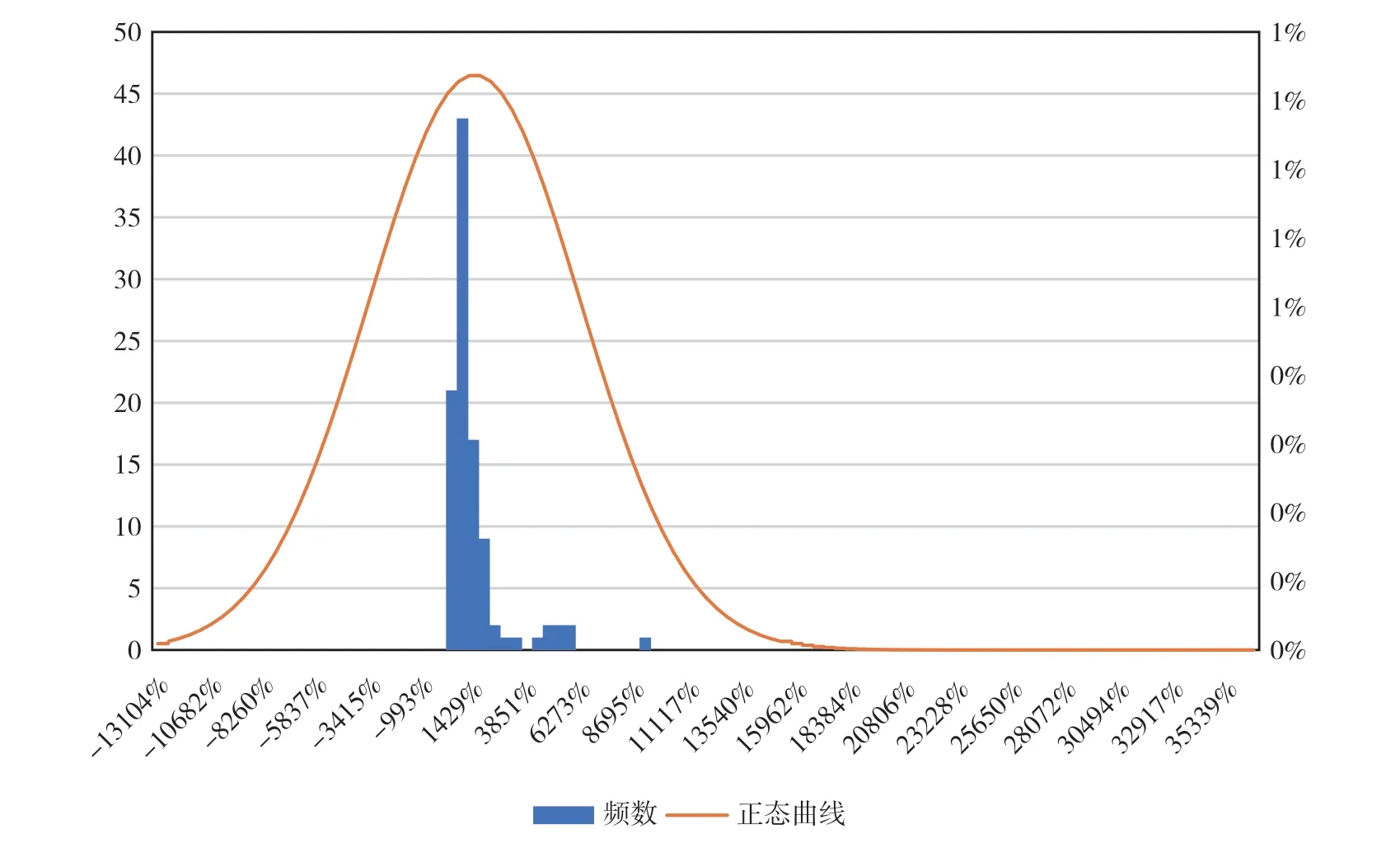

2.交易增值率正态分布分析

可计算交易增值率的103 单并购重组交易①披露了净资产账面值及交易价值的交易均可计算交易增值率,因此数量大于可计算评估增值率的交易。,平均交易增值率为1186.8%,标准差为4763.5%。根据图2 科创板上市公司交易增值率的正态分布图来看,交易增值率多向平均值下偏移,主要是因为有21 单交易的交易增值率超过1000%,使得平均交易增值率较高;有24 单交易的交易增值率小于0%,其余58 单交易的交易增值率在0%到1000%之间,故交易增值率的正态分布图向左侧偏移。

图2 科创板上市公司交易增值率正态分布图

续表

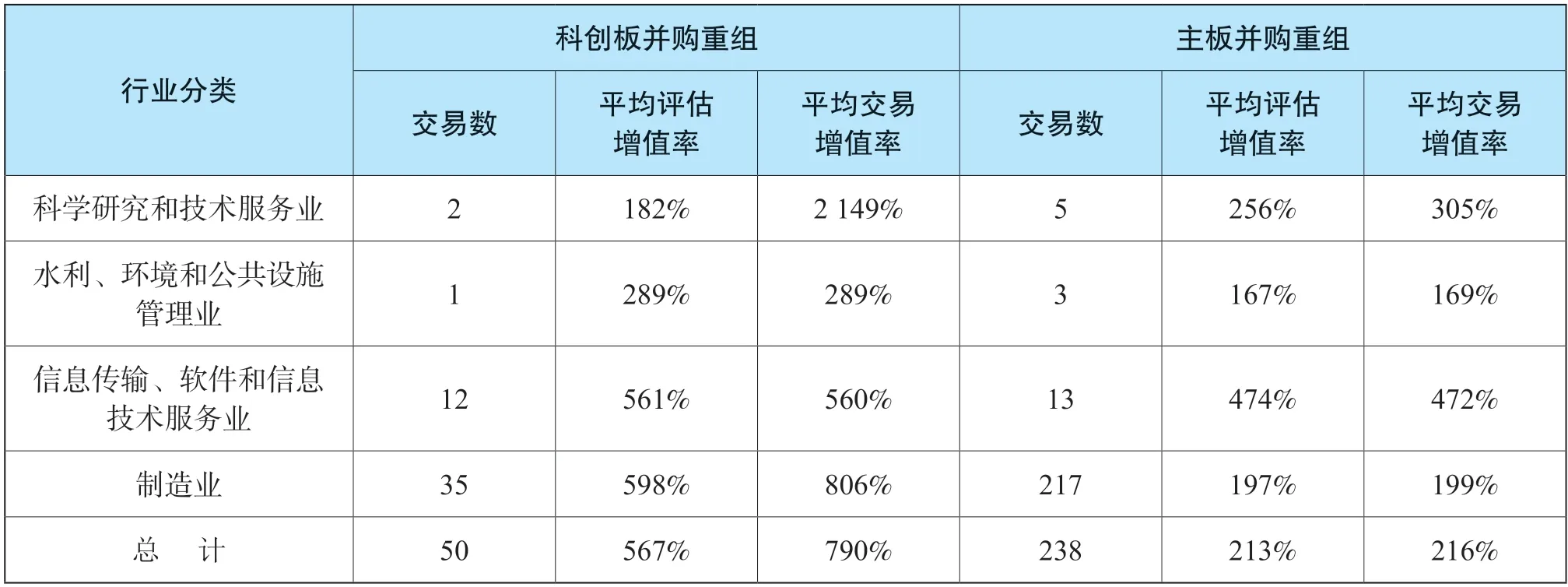

(四)科创板和主板评估增值率的同口径对比分析

统计期间内,主板上市公司发生的重大并购重组中同时披露了评估值、净资产、交易价值的交易共计519 单。其中,主板上市公司与科创板同属于一个行业分类的,并披露了交易股比、净资产、交易价值的有238 单,平均评估增值率为213%,平均交易增值率为216%。对比情况如表4 所示。

表4 科创板及主板并购重组评估增值率和交易增值率对比

整体来看,科创板并购重组的平均评估增值率、平均交易增值率均显著高于主板。分行业来看,科学研究和技术服务业科创板的平均交易增值率显著高于主板,制造业科创板的平均评估增值率、平均交易增值率均显著高于主板。这与科创板并购标的的发展阶段、规模特征、成长预期有一定的关系[7]。

五、问题及建议

(一)进一步加强科创板并购重组的信息披露

统计期间内,科创版上市公司并购重组信息披露质量有待进一步提高。首先,部分公司对并购交易的基础背景信息披露不全,例如,未披露交易日期的有66 单,未披露标的公司净资产的有57 单。其次,部分公司对并购重组的定价依据披露不全,已披露的166 单并购重组中,只有100 单披露了交易定价依据,而其中明确披露了以资产评估报告或估值报告作为定价依据的只有60 单。再次,部分公司对评估具体情况披露质量不高,60 单披露了以资产评估报告或估值报告作为定价依据的交易中,11单未披露定价方法,10 单未披露净资产信息。导致可计算评估增值率的交易仅有50 单,其中还有15单交易仅披露了定价方法未披露另一种方法,3 单交易两种方法均未披露。

根据上海证券交易所颁发的《公开发行证券的公司信息披露内容与格式准则第26 号——上市公司重大资产重组(2018 年修订)》、上证发[2019]114 号文件、上证发[2020]101 号文件和科创板业务指南与流程中信息披露监管业务指南(科创板上市信息业务信息披露业务指南第3 号-日常信息披露第1 号、第2 号和第5 号)。信息披露应当遵循以上规则等公布准确的信息,促进市场对其价值进行合理判断、符合监管要求。建议科创板上市公司进一步加强对并购重组信息披露的重视程度,提升披露质量[8]。特别是通过对评估信息的充分披露,更加全面地揭示并购标的的财务信息、未来经营状况预测分析,估值逻辑和模型等信息,对市场和投资者进行投资决策具有重要意义。同时,对于并购标的的经营情况,特别是未来发展状况的披露,以及估值的逻辑和方法的披露,进一步丰富和完善了信息披露的深度和广度,也是市场进一步理解和分析并购行为的有益补充[9]。

(二)指引科创板并购涉及的产业集中度及热度向战略重点领域倾斜

自《关于在上海证券交易所设立科创板并试点注册制的实施意见》颁布以来,科创板坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,重点支持六大高新技术产业和战略性新兴产业。有成效的并购重组是科创板上市公司加快发展步伐、高效占领市场、实现战略目标的重要途径。科创板上市公司并购重组从整体上和结构上来看,都存在进一步发展完善的空间和潜力。整体来看,科创板并购重组规模仍然较小,统计期间内,科创板上市公司并购重组交易总价值为201.10 亿元,相比2021 年12 月31 日科创板6.26 万亿元的总市值,并购重组体量仍然很低,尚未完全发挥战略作用。从结构上看,科创板上市公司并购重组对应产业较为集中,产业之间发展不均衡。新一代信息技术产业、生物医药产业并购重组交易数量较多、交易总体量较大,这两个行业的交易数量、交易价值占全部交易的比例分别为65.0%和76.1%。而节能环保产业、新能源产业的并购重组交易数量较少、体量较小。

建议进一步加强对科创板上市公司通过并购重组吸收优质资产、前沿技术、核心团队的引导和支持。一是进一步加强对具备战略意义的并购重组的产业、监管、资金、税收等方面的支持,促进并购重组这一资本市场工具发挥有效的作用;二是进一步促进各产业并购重组均衡发展,发挥资本市场长期均衡的资源配置作用,避免个别领域短期非理性的资本涌入。

(三)促进并购后的有效整合及协同效应的充分发挥

科创板上市公司通过并购重组,获得同行业或者同产业上下游的交易标的控股权,实现更高效更有效的产业整合目标,有利于进一步稳固上市公司的行业地位,获得战略性发展。与此同时,如何消化交易对价支付所带来的流动性压力、债务风险等,如何落实上市公司与交易标的之间的人员、业务、技术、数据等生产要素的全面高效整合,如何发掘并购后的财务、管理、业务等方面的协同效应,是并购成功与否的最终考验。

并购整合不仅是按照统一管理标准,还需要根据标的公司所处状态、经营状况、运营水平、管理能力等进行局部改善,最终提供企业的盈利能力,带来实质的利益。建议进一步加强并购重组的持续监管,正确引导资本市场确立产业并购的长效机制,指引并推动上市公司开展符合其战略价值的并购重组,并为上市公司更加科学更加顺利地进行并购后整合和管理提供辅导和支持。

(四)从并购源头上防止高溢价、高商誉等资本市场风险的累积

随着科创板上市公司持续增加,整体的并购重组需求也将不断增加。类比境外资本市场,并购重组交易类型和对价确定及调整、支付方式及结构的复杂化也将成为必然趋势,投资者对并购重组交易价格公允性日益关注。结合科创板的发展现状,对于科创板上市公司的并购重组标的,专业机构基于对评估对象资产权属、财务状况、研发能力、经营模式、发展前景等核心要素的全面核查,形成的评估结果具有更加专业,更加公允,更难被人为操纵等特点。统计期间内,科创板上市公司并购重组的交易增值率,整体来看是高于评估增值率的,可见,基于独立的评估机构及其评估专业人员的价值判断具有更高的严谨性。因此,应该进一步鼓励评估行业发挥专业机构的独立作用,提高其在科创板并购重组交易定价市场的影响力,提升市场信息透明度,帮助投资者对投资风险及回报进行理性判断,有效维护科创板上市公司并购重组交易定价的公允性、可靠性和合理性,从并购源头上控制非理性的高溢价、高商誉等潜在风险的发生和累积[10]。