高管超额薪酬与审计收费

陈晓珊 陈思敏 周裕淳

【摘 要】 审计师与被审计单位之间存在明显的信息不对称,使得审计收费成为双方力量博弈的结果。高管作为被审计单位运作的实际执行者,其获取超额薪酬的机会主义行为是否会影响审计师的审计定价决策尚未引起学者们的关注。文章利用2010—2021年沪深A股上市公司的微观数据实证研究高管超额薪酬与审计收费之间的关系及其作用机制。结果发现,高管超额薪酬会通过增加公司的经营风险,进而显著提升审计收费。进一步分析发现,高管超额薪酬对审计收费的提升效应在非国有控股、高管未变更、公司治理较差等企业中更明显。研究结论从高管自利的角度丰富了审计收费影响因素的相关文献,也为监管部门、企业、审计行业等提供了经验证据和政策启示。

【关键词】 高管超额薪酬; 审计收费; 经营风险

【中图分类号】 F275;F239 【文献标识码】 A 【文章编号】 1004-5937(2023)13-0132-08

一、引言

自Simunic[1]开创性地提出关于审计收费的动因模型后,国内外学者分别从审计师和被审计单位的角度研究了审计风险、审计业务复杂度、审计努力程度、会计师事务所特征,以及客户公司的规模、治理水平、创新水平、客户关系等因素对审计收费的影响,并且取得了丰富的成果[2-5]。然而,在针对被审计单位的研究中,鲜有学者关注到高管与审计师之间存在关于审计收费的博弈。

事实上,审计师与被审计单位之间存在非常明显的信息不对称。从理性经济人的角度看,高管作为被审计单位运作的实际执行者,其有明显的通过购买审计师意见从而掩饰自己可能存在的机会主义行为的动机。当然,理性的高管也会意识到,当其与审计师的合谋行为被发现时,其会面临来自监管部门的严厉惩罚,同时自身在“经理人市场”上的价值及声誉都会受到影响,这说明,当高管的超额薪酬越高时,其选择合谋的成本就越大,从而导致高管越不愿意支付更高的审计费用。同理,外部审计师也存在与高管合谋从而获取私人利益的动机。从经济的角度,外部审计师通常不愿意放弃获取准租金的机会,但在博弈论经典的“囚徒困境”框架下,只有当审计师所获取的合谋利益严格大于不合谋所能获得的利益时,审计师才愿意接受审计合谋。换言之,审计师在获取合谋利益的同时也伴随着被发现的风险,从而使得审计师会要求更高的审计费用。

通过上述理论分析可知,被审计单位的高管与外部审计师之间确实存在关于审计收费的博弈。那么本文主要关心的是,在公司具体实践中,高管获取超额薪酬的机会主义行为与审计师的定价决策之间是否存在某种相关关系?如果答案是肯定的,那么其具体的影响效应及作用机制是什么?对上述问题的回答有助于厘清高管与审计师之间的利益博弈,为公司进一步完善治理框架以及证监部门持续深化监管制度建设提供有益启示。

本文的研究贡献在于以下三个方面:一是本文关注高管与审计师之间关于审计收费的博弈,拓展了审计收费影响因素的研究视角,丰富了该领域的文献,也为风险导向审计理论提供了经验证据;二是本文厘清了公司经营风险作为高管超额薪酬与审计收费之间的传导机制,为公司进一步完善经营决策提供了启示;三是基于产权性质、高管是否发生变更、公司治理情况等条件,研究高管超额薪酬对审计收费的影响,这在一定程度上强化了本文的实践价值,也为监管部门、企业、审计行业等提供了经验证据和政策启示。

二、文献回顾与研究假设

(一)文献回顾

既有关于高管超额薪酬的研究聚焦于两个方面:一是围绕高管超额薪酬的微观影响效应展开,探讨高管获取超额薪酬对企业经营的负面影响。如高管超额薪酬会提升高管解聘的业绩敏感性[6],降低会计信息可比性[7],影響公司战略变革[8]等。二是围绕高管获取超额薪酬的原因展开,研究高管超额薪酬的影响因素。如管理层权力[9]、内部控制质量[10]、董事会的制度设计和文化特征[11]、资本市场开放[12]、公司章程反收购条款设置[13]等因素均会促使高管获取超额薪酬。然而,上述文献鲜有从审计成本的角度关注高管超额薪酬的经济后果。从笔者掌握的文献看,目前仅有少数文献讨论了高管激励与审计费用之间的关系。譬如,Wysocki[14]、Salehi et al.[15]、杨湘琳等[16]研究指出,高管薪酬激励与审计费用正相关,当公司支付高管更多的薪酬时,其向外部审计师也同样支付了更高的审计费用。Billing et al.[17]研究发现,高管股权激励显著促进审计费用增加,并且这种正向效应在公司治理较差的公司中更明显。基于此,本文探究高管超额薪酬对公司审计收费的影响,既能有效拓展审计收费影响因素的研究,也能从代理成本的视角为公司进一步完善经营决策提供思路。

(二)理论分析与研究假设

1.高管超额薪酬与审计收费

由于信息不对称,理性的高管作为公司运营的实际决策者,有动机通过关联交易、职务消费等途径攫取私人利益,从而获取高于正常薪酬的待遇。在这种情况下,外部审计师处于明显的信息劣势,既需要投入更多的审计资源以得到准确的审计报告,又承担着潜在的审计风险。因此,外部审计师在履行其监督职能时也会关注高管的薪酬水平。当高管薪酬水平过高时,外部审计师需要投入更多的精力进行业务审计,同时也承担着更高的审计风险,从而使得审计师更可能要求较高的审计费用。这既反映了审计师投入审计资源的回报,又体现了审计师对业务公司潜在的审计风险所要求的风险补偿[18]。此外,获得超额薪酬的高管也可能为了向利益相关者传递公司经营良好的信号,同时也可能为了自己的高额薪酬进行合理性辩护,而选择聘用行业内质量更高的会计师事务所作为公司的外部审计师,从而引致更高的审计收费[19]。基于上述分析,提出研究假设1。

H1:高管获得超额薪酬会提高审计收费。

2.高管超额薪酬与公司经营风险

高管获得超额薪酬不仅会直接增加公司的成本,也会对公司的声誉、吸收投资等造成一系列负面影响,从而增加公司经营业绩的波动性和未来盈利能力的不确定性。近年来,高管获得“天价薪酬”的报道层出不穷,且由于我国证监部门强制要求上市公司必须披露高管薪酬信息,使得高管超额薪酬问题引起了社会公众和投资者的广泛关注。高管超额薪酬作为高管利用控制权攫取私人利益的体现,其薪酬越高意味着权力越大,反映了其在公司受到董事会的束缚越小,即使公司经营业绩不佳,高管面临处罚的可能性也较小[6,20],这也进一步促使高管有更强烈的动机进行更多的关系型交易、短视投资等来获取高额薪酬,而这些手段都会对公司的现金流产生负面影响,加剧公司经营风险。基于上述分析,提出研究假设2。

H2:高管获得超额薪酬会增加公司的经营风险。

3.高管超额薪酬、经营风险与审计收费

目前,鲜有文献同时探讨高管超额薪酬、经营风险与审计收费三者之间的关系。当高管持续利用控制权寻租董事会的薪酬契约设计,并攫取私人利益时,可能会进行各类短视投资,从而对公司未来的经营业绩和盈利能力造成威胁,与此同时也可能会影响公司声誉,抑制外部投资者对公司的正向态度,加重利益相关者对公司财务报表可靠性的质疑,从而提高了外部审计师所面临的审计风险,促进审计收费的增加[21]。

高管超额薪酬作为公司一种常见的代理成本,会明显增加公司的经营风险,与此同时也会增加外部审计师的审计风险[22]。那么在对业务公司进行外部审计时,审计师需要对高管超额薪酬明显的公司增加更多的审计工作量投入,以向财务报表的信息使用者保证业务公司财务报表的可信程度。而对于一些无法消除的风险,譬如即使通过审计明确不存在错报的财务报表,遭受损失的利益相关者也有可能会起诉审计师并要求赔偿。对于此类特有风险,审计师通常会在事先要求业务公司给予风险溢价作为补偿。综合而言,高管超额薪酬越高,公司面临的经营风险越高,从而也会引致更高的审计收费。基于上述分析,提出研究假设3。

H3:高管获得超额薪酬会增加公司的经营风险,从而提高审计收费。

三、研究设计

(一)样本选择与数据来源

本文以2010—2021年沪深A股非金融类上市公司为研究样本,剔除样本区间内被ST、?觹ST、审计费用为0、财务数据异常及数据缺失严重等公司,最终获得34 642个样本观测值。为避免异常值影响,本文对所有连续变量均进行上下1%的Winsorize处理。数据来源于CNRDS数据库、CCER数据库和CSMAR数据库。

(二)计量模型设计与变量选取

为检验高管超额薪酬与审计收费之间的关系,构建模型1进行实证分析:

auditi,t=β0+β1overpayi,t+∑coni,t+∑yeart+∑industryi+εi,t (1)

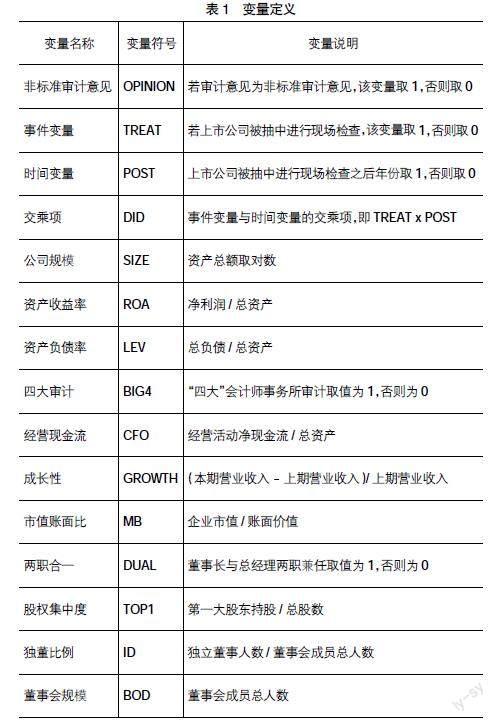

模型1中,audit为审计收费;overpay为高管超额薪酬;∑con为控制变量组,主要参考褚剑等[23]的做法,控制了公司规模、业务复杂程度(包括存货比例、应收账款比例)、成长性、资产负债率、速动比率、总资产收益率、审计师类型(包括国际“四大”、国内“十大”)、审计意见、经营亏损、所在地区、产权性质等。∑year和∑industry为年度和行业固定效应。具体变量定义见表1。

需要说明的是,高管超额薪酬通常是指高管利用手中的控制权攫取私人利益或者寻租董事会所获得的超过预期正常薪酬的异常收入[24]。因此,构建计量模型估计高管预期获得的薪酬,再采用实际薪酬减去预期薪酬,便可得到超额薪酬。本文参考陈晓珊等[10]的研究,构建以下计量模型测算高管超额薪酬指标:

payi,t=β0+∑coni,t+∑yeart+∑industryi+εi,toverpayi,t=payi,t-p■yi,t(2)

模型2中,变量pay表示高管实际薪酬。∑con为控制变量组,主要控制公司规模、总资产收益率、资产负债率、董事长与总经理两职兼任、第一大股东持股比例、董事会规模、监事会规模等。高管超额薪酬(overpay)為高管实际薪酬(pay)减去估计所得的预期薪酬。

四、实证分析

(一)描述性统计分析

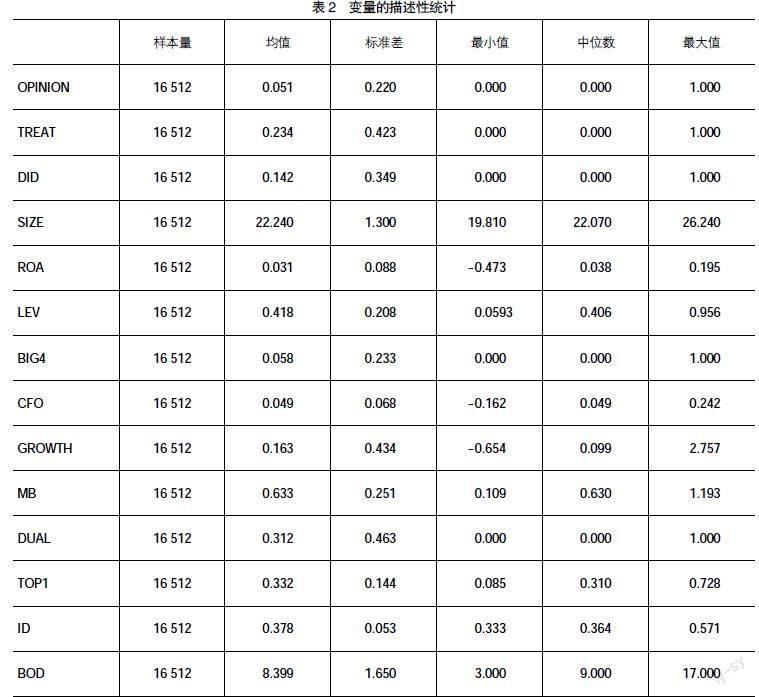

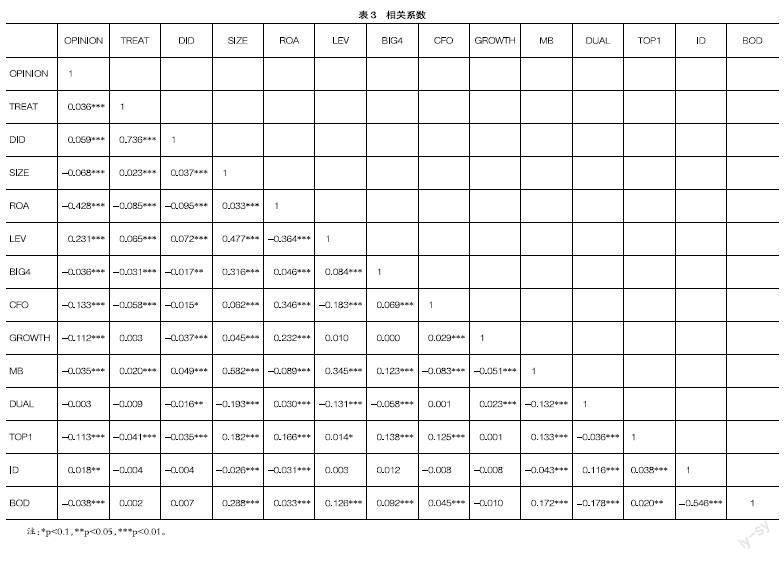

表2列示了主要变量的描述性统计信息。数据显示,2010—2021年间,样本公司的审计费用取自然对数的均值为13.80,最小值和最大值分别为12.430和16.780,表明我国公司间审计费用的差异相对较大。高管超额薪酬水平的均值为0.004,最小值为-1.395,最大值为1.496,表明样本公司中确实存在高管获得超额薪酬的现象,但同时也有部分公司的高管所获得的实际薪酬低于预期正常水平。控制变量中,样本公司间的规模和速动比率差异较大,标准差分别达到1.298和2.451;衡量业务复杂程度的存货比例和应收账款比例两个指标以及公司成长性、资产负债率、总资产收益率等的差异均较小。此外,样本中位于东部地区的公司约占57.0%;国有控股的上市公司约占32.2%;年度出现亏损的公司约占7.9%;年报被出具非标准无保留意见的公司约占4.2%,其中由国际“四大”和国内“十大”会计师事务所进行审计的公司平均占比分别为5.3%和60.6%。

(二)多元回归分析

表3列示了高管超额薪酬与审计收费相关关系的检验结果。其中,列(1)为未加入任何控制变量的结果,可以看到高管超额薪酬的系数估值为0.119,且在1%的统计水平上显著。列(2)为加入公司特征控制变量的结果,高管超额薪酬的系数仍然在1%的统计水平上显著为正。列(3)为同时加入公司特征控制变量和年度、行业虚拟变量的结果,可见高管超额薪酬的回归系数为0.046,且同样高度显著。上述结果表明,高管获得超额薪酬确实会引致公司审计收费提高,验证了H1。

(三)稳健性检验

为保证研究结论的可靠性,本文进行以下一系列稳健性检验:

1.内生性问题。高管超额薪酬与审计收费之间可能存在内生性,譬如高管获得超额薪酬的公司可能本来业务就更复杂,从而使得审计费用更高,那么高管超额薪酬对审计收费的提升效应就不完全是由高管攫取超额薪酬所引致的。为控制内生性,本文同时选择行业平均高管超额薪酬(overpay_ind)和样本公司高管的平均年龄(age_mean)作为高管超额薪酬的工具变量,并采用2SLS方法重新进行回归。一般而言,行业薪酬均值与高管超额薪酬水平高度相关,但不太可能直接影响到某一样本公司的审计收费;同理,样本公司高管的平均年龄越大,意味着高管越接近职业生涯关注的后期,从而越可能趁自己在任期间获取私人利益,但高管的年龄与审计师面临的审计风险和工作努力程度并没有直接关系。可见,上述两个变量均满足工具变量的相关性和外生性。

表4中列(1)给出2SLS第一阶段的回归结果,可以看到,两个工具变量均与高管超额薪酬水平高度相关,并且通过工具变量有效性检验。列(2)给出2SLS第二阶段的回归结果,显示高管超额薪酬变量的系数估值为0.133,并且在1%的统计水平上高度显著,充分表明在控制内生性问题后,高管超额薪酬与审计收费之间的正相关关系仍然成立,再次验证了H1的理论预期。

2.替换估计方法。首先,采用倾向得分匹配方法重新估计高管超额薪酬对审计收费的“处理效应”。具体的,本文选择公司规模、成长性、资产负债率、第一大股东持股比例、董事会规模、监事会规模等可能影响高管超额薪酬的公司特征变量作为协变量集合。表4中列(3)和列(4)报告了高管超额薪酬对审计收费采用一对一匹配和邻近匹配(k=4)的估计结果。可以看到,两组回归结果的系数估值都显著为正,表明高管获得超额薪酬的公司与高管未获得超额薪酬的公司,其平均审计费用的差异至少在5%的统计水平上显著,这进一步验证了本文的基础结论,即高管超额薪酬会显著促进审计收费的提升。其次,本文的研究样本中高管获得超额薪酬的公司占比约为43.6%。为避免样本聚类,本文选择使用Tobit估计方法重新检验。表4中列(5)显示,采用Tobit估计方法后,高管超额薪酬的系数估值为0.049,并且显著为正,仍然支持本文的研究假设。

3.替换关键变量。变量的衡量方法也会影响研究结论的可靠性,本文进一步构建高管超额薪酬虚拟变量(overpay_dum)代替高管超额薪酬水平变量进行回归,同时考虑到影响效应的滞后性,本文也使用滞后一期的高管超额薪酬变量(l.over_pay)进行回归。此外,本文也将审计费用以总资产标准化后再取自然对数(audit_r)衡量上市公司的审计收费。结果如表5列(1)—列(3)所示,可见,在替换关键变量之后,高管超额薪酬变量的估计系数依然显著为正,再次验证了本文的基础结论。

4.严格界定样本。本文的研究样本中存在高管超额薪酬小于0以及审计师发生变更的样本,为避免这两类样本对审计收费的影响,本文以高管超额薪酬严格大于0的样本以及未发生审计师变更的样本重新进行回归。表5中列(4)和列(5)的回归结果显示,严格界定样本后研究结论并未发生实质性改变。

(四)作用机制检验

在理论上,高管超额薪酬作为一种代理成本,会增加公司的经营风险,从而提升审计费用。那么这一路径是否在实践中客观存在?本文采用中介效应检验法,在模型1的基础上进一步构建以下方程组实证检验高管超额薪酬、经营风险与审计收费之间的关系。

riski,t=γ0+γ1overpayi,t+∑coni,t+∑yeart+∑industryi+εi,t (3)

auditi,t=?灼0+?灼1riski,t+?灼2overpayi,t+∑coni,t+∑yeart+

∑industryi+εi,t (4)

考虑到公司经营风险与其盈利波动性高度正相关,故采用盈利波动程度来衡量经营风险,其计算公式为:riski,t=■T=3。其中,risk表示公司经营风险,EBIT为本期息税前利润,Asset为上期公司总资产。基于中介效应检验法的步骤,考虑到前文的基准回归中高管超额薪酬的系数估值显著为正,故只要依次检验模型3和模型4中主要变量的回归系数。表5中列(6)显示高管超额薪酬的系数显著为正,表明高管获得超额薪酬会明显增加公司的经营风险,验证了H2。列(7)的结果显示,公司经营风险、高管超额薪酬均与审计收费存在显著的正相关关系,意味着高管超额薪酬会通过增加公司的经营风险来提升审计收费,验证了H3。

五、进一步分析

本部分进一步讨论在高管明确获得超额薪酬的情况下,其超额薪酬水平对审计收费的提升效应是否会受到公司产权性质、高管行为、公司治理情况等因素的影响。

(一)高管超额薪酬与审计收费:产权性质的影响

上市公司的产权性质会影响其生产经营目标、行为管理模式、经营决策等,从而使得学者们在研究公司治理问题时都必须考虑到公司的产权性质可能发挥的调节作用。对于国有控股上市公司而言,高管主要实行公务员工资制度,并且会受到薪酬管制政策的约束,使得高管的薪酬相对稳定。而非国有控股上市公司的高管大多是经市场选聘的,主要实行较为灵活的市场化薪酬契约制度,从而使得公司间的高管薪酬可能存在较大差距,高管获取超额薪酬的行为也会更加普遍。在这种情况下,审计师进行外部审计时便需要付出更多的时间和精力,从而收取更高的审计费用。为验证上述理论预期,本文根据公司实际控制人的性质划分为国有控股和非国有控股两个子样本,并重新进行回归。从表6中列(1)—列(2)的回归结果来看,高管超额薪酬的回归系数仅在非国有控股的样本组中显著,充分表明高管超额薪酬对审计收费的提升效应确实在非国有控股的公司中更明显。

(二)高管超额薪酬与审计收费:高管变更的影响

高管作为公司运作的实际执行者,其变更被视为影响公司的重要事件之一。公司的行为通常会随着高管变更而发生相应的变化,故也会引起外部审计师的高度关注。对于高管发生变更的公司,尤其是因高管不称职所导致的变更,更可能反映公司的真实经营情况,从而更可能增加审计师的工作量,并被收取更高的审计费用。为验证上述理论预期,本文根据高管是否发生变更将全样本划分为高管未變更和高管变更两个子样本,并重新进行回归。从表6列(3)—列(4)的回归结果看,高管超额薪酬的回归系数仅在高管未变更的样本组中显著,充分表明高管超额薪酬对审计收费的提升效应在高管未发生变更的公司中更明显。该回归结论与预期相反,可能是因为在明确高管获得超额薪酬的前提下,审计师对被审计单位的审计风险和审计工作量已经有了一定的预期,使得高管超额薪酬对审计收费的边际提升效应在高管发生变更的公司中反而更小。

(三)高管超额薪酬与审计收费:公司治理的影响

被审计单位的公司治理情况明显会影响审计师的审计定价决策。本文关于公司治理的衡量主要选择董事会规模、监事会规模、独立董事比例、第一大股东持股比例、董事长与总经理两职兼任、高管薪酬激励、高管持股比例7个指标进行主成分分析,进而通过系数加权得到公司治理综合指数CGI。按CGI的大小将样本平均划分为4组,将CGI最高的2组定义为公司治理较好的组,将最低的2组定义为公司治理较差的组,并对基准模型重新进行回归。表6中列(5)—列(6)报告了估计结果,可以看到,在公司治理好的样本组中,高管超额薪酬变量不显著,而在公司治理较差的样本中,高管超额薪酬变量在5%的统计水平上显著为正,充分表明高管超额薪酬对审计收费的提升效应在公司治理较差的公司中更明显。

六、结论与启示

本文选择2010—2021年沪深A股上市公司为研究对象,实证分析被审计单位的高管获得超额薪酬与审计师审计收费之间的关系及其作用机制。研究结果显示,高管超额薪酬会通过增加公司的经营风险,从而显著提升审计收费。进一步分析发现,高管超额薪酬对审计收费的正向提升效应在非国有控股、高管未变更、公司治理较差等企业中更明显。本文的研究启示体现在以下方面:

首先,对于上市公司而言,建议着重完善公司治理机制,进一步细化对高管薪酬信息和公司经营信息的披露,让外部投资者和其他利益相关者更清晰地了解公司真实业绩,为其做出理性决策提供参考。与此同时,上市公司也要深化高管的薪酬制度改革,建立健全市场化的高管薪酬激励机制,完善绩效考核制度,并强化董事会对高管薪酬契约的管理和维护,尤其注重对高管的正确引导和激励,规范高管经营行为,有效约束高管运用控制权或者借助其他不合规途径攫取超额薪酬,从而降低公司代理成本和经营风险。

其次,对于会计师事务所而言,要不断锻造审计职业精神和加强风险管控,进一步完善外部审计监管体系,规避高管与审计师的串谋行为。与此同时,外部审计师应强化对高管薪酬水平较高的业务公司的审计防范,培养风险意识,积极强化审计程序和力度,并可通过要求更高的审计费用作为自己的审计投入补偿和风险补偿,最大强度识别业务公司可能存在的攫取私人利益行为,从而降低审计风险。

最后,對于监管部门而言,建议持续完善监管制度和信息披露制度建设,重点关注高管获得超额薪酬的上市公司,并强化对此类公司财务报表的真实性、可靠性以及客观性的监督。与此同时,也要注重强化对高管法律意识和职业道德修养。●

【参考文献】

[1] SIMUNIC D A.The pricing of audit services:theory and evidence[J].Journal of Accounting Research,1980,18(1):161-190.

[2] FRANCIS J,K REICHELT,D.WANG.The pricing of national and city-specific reputations for industry expertise in the U.S.audit market[J].The Accounting Review,2005,80(1):113-136.

[3] NUMAN W,M WILLEKENS.An empirical test of spatial competition in the audit market[J].Journal of Accounting and Economics,2011,53:450-465.

[4] 董沛武,程璐,乔凯.客户关系是否影响审计收费与审计质量[J].管理世界,2018(8):143-153.

[5] 汤泰■,吴金妍,马新啸,等.非国有股东治理与审计收费——基于国有企业混合所有制改革的经验证据[J].审计研究,2020(1):68-77.

[6] 方军雄.高管超额薪酬与公司治理决策[J].管理世界,2012(11):144-155.

[7] 张勇.高管超额薪酬与企业会计信息可比性——基于薪酬辩护理论视角[J].会计与经济研究,2020(3):50-67.

[8] 董静,邓浩然,赵国振.CEO超额薪酬与战略变革——基于行为代理理论的研究[J].经济管理,2020(10):137-155.

[9] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

[10] 陈晓珊,刘洪铎.内部控制质量与高管超额薪酬[J].审计研究,2019(5):86-94.

[11] 郑志刚,孙娟娟,RUI OLIVER.任人唯亲的董事会文化和经理人超额薪酬问题[J].经济研究,2012(12):111-124.

[12] 权烨,王满.资本市场开放对高管超额薪酬的影响——基于陆港通的经验证据[J].财经问题研究,2022(6):63-71.

[13] 胡志颖,童梦露,梁上坤.公司章程反收账条款设置与管理层超额薪酬[J].会计研究,2022(4):140-155.

[14] WYSOCKI P.Corporate compensation policies and audit fees[J].Journal of Accounting & Economics,2010,49(1-2):155-160.

[15] SALEHI M,H TARIGHI,S SAFDARI.The relation between corporate governance mechanisms,executive compensation and audit fees:evidence from Iran[J].Management Research Review,2018,41(8):939-967.

[16] 杨湘琳,王永海.高管薪酬、会计信息透明度与审计收费——基于中国制造业上市公司的数据[J].科学决策,2020(2):42-65.

[17] BILLING B A,X GAO,Y JIA.CEO and CFO equity incentives and the pricing of audit services[J].Auditing:A Journal of Practice & Theory,2014,33(2):1-25.

[18] 何威风,刘巍.企业管理者能力与审计收费[J].会计研究,2015(1):82-89.

[19] 宋希亮,吴紫祺.关系型交易对审计费用的影响——基于经营风险理论视角[J].审计研究,2020(2):114-123.

[20] SHEN W,R J GENTRY,H L TOSI JR.The impact of pay on CEO turnover:a test of two perspectives[J].Journal of Business Research,2010,63(7):729-734.

[21] 黎文靖,郑陶陶.进口竞争提高了审计收费吗?——基于经营风险理论[J].审计与经济研究,2018(4):15-23.

[22] KIM Y,H LI,S LI.CEO equity incentives and audit fees[J].Contemporary Accounting Research,2015,32(2):608-657.

[23] 褚剑,秦璇,方军雄.经济政策不确定性与审计决策——基于审计收费的证据[J].会计研究,2018(12):85-91.

[24] BEBCHUK L A,Y GRINSTEIN,U PEYER.Lucky CEOs and lucky directors[J].Journal of Finance,2010,

65:2363-2401.