新增值税法下企业供货方选择的税收筹划分析

孙雪梅

(北京工商大学 嘉华学院,北京 101118)

从2009年开始我国进入了增值税转型的第一年,对于小规模纳税人的税率由原来的4%、6%统一调整为3%,不再区分工业企业还是一般商贸企业,并且再次对一般纳税人和小规模纳税人的划分标准进行了调整,这样有利于更多的工业企业和商贸企业申请增值税一般纳税人的资格。一方面,作为一般纳税人的购货企业,从其他一般纳税人处采购货物可以抵扣增值税进项税额,而从小规模纳税人处采购货物则无法抵扣增值税进项税额。但是,从一般纳税人处购进货物的价格相对较高,而从小规模纳税人处购进货物的价格相对较低。因此,作为一般纳税人的购货企业在选择购货对象时就存在一个比较税款的问题。另一方面,作为小规模纳税人的购货企业,不管是从一般纳税人处购进货物,还是从小规模纳税人处购进货物,都不能抵扣增值税进项税额,所以作为小规模纳税人的购货企业在选择购货对象时会着重考虑采购货物的含税价格的高与低。

一、增值税一般纳税人对购货对象的选择

1.一般纳税人对购货对象选择的方式

一般纳税人在采购货物时,可以选择不同增值税纳税人身份的购货对象。概括有3种选择方式:一是从一般纳税人处购进货物;二是从小规模纳税人处购进货物,但只能取得普通发票;三是从小规模纳税人处购进货物,并可取得由税务部门代开的征收税率为3%的专用发票。

2.一般纳税人对购货对象选择的纳税筹划

增值税一般纳税人可以从一般纳税人处购货或从小规模纳税人处采购货物,假设能够取得税务部门代开的税率为3%的专用发票,即使这样,从小规模纳税人那里购进货物仍要少抵扣14%的进项税额,因此也必然要求小规模纳税人在价格上给予一定程度的优惠,两者的税负才相等。究竟多大的折让幅度才能弥补损失,这里就存在一个价格折让临界点。其计算公式如下:

从一般纳税人处购进货物金额(含税)为A,从小规模纳税人处购进货物金额(含税)为B。则:

从一般纳税人处购进货物的利润为:

净利润额=销售额-购进货物成本-城市维护建设税及教育费附加-所得税=(销售额-购进货物成本-城市维护建设税及教育费附加)×(1-所得税税率)={销售额-A÷(1+增值税税率)-[销售额×增值税税率-A÷(1+增值税税率)×增值税税率]×(城市维护建设税税率+教育费附加征收率)}×(1-所得税税率)

从小规模纳税人处购进货物的利润为:

净利润额=销售额-购进货物成本-城市维护建设税及教育费附加-所得税=(销售额-购进货物成本-城市维护建设税及教育费附加)×(1-所得税税率)={销售额-B÷(1+征收率)-[销售额×增值税税率-B÷(1+征收率)×征收率]×(城市维护建设税税率+教育费附加征收率)}×(1-所得税税率)

销售额为不含税销售额,征收税率为税务所代开的发票上注明的征收率。

当两式相等时,且城市维护建设税税率为7%,教育费附加征收率为3%,则有:

B=[(1+征收率)×(1-增值税税率×10%)]/[(1+增值税税率)×(1-征收率×10%)]×A

即:B=(1+3%)(1-17%×10%)/[(1+17%)×(1-3%×10%)]×A=A×86.798%

也就是说,当小规模纳税人的价格为一般纳税人的86.278%时,即价格折让幅度为86.798%时,无论是从一般纳税人处还是从小规模纳税人处采购货物取得的收益相等。若小规模纳税人的价格折让幅度小于86.798%,从小规模纳税人处购货价格要高。

同样原理可得出增值税税率为13%、由税务所代开的发票上注明的征收率为3%及取得普通发票时的价格折让临界点。

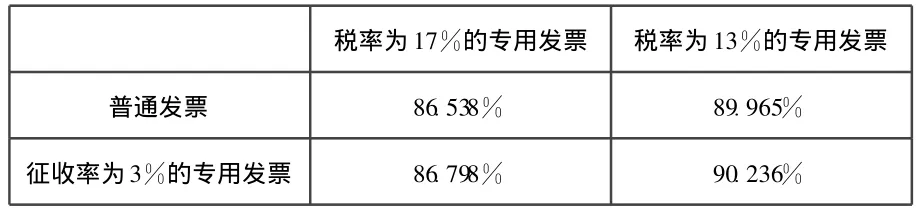

假设从小规模纳税人处购进货物金额为X元(含税),且不能取得由税务部门开出的增值税专用发票,只能开普通发票;从一般纳税人处购进货物金额为Y元(含税),且取得税率为17%的增值税专用发票。按照上述公式进行计算得出结论如表1:

表1 不同情况下净利润平衡点汇总表

例1:假设甲公司为一般纳税人,购买材料时,若从乙公司(一般纳税人,增值税税率为17%)购进,则每吨的价格为10000元(含税),若从丙公司(小规模纳税人)购进,则可取得由税务所开出的征收率为3%的专用发票,含税价格为每吨8600元。对甲公司购货对象的选择进行纳税筹划(其中,城市维护建设税税率为7%,教育费附加征收率为3%)。

由上文分析可知,增值税税率为17%、丙公司的抵扣率为3%时,净利润平衡点价格比为86.798%,而实际的价格比8600/10000=86%<86.798%,则此时从乙公司购进材料所支付的增值税负担较重,所以应当选择从丙公司购进材料。也就是说,从丙公司购进材料的价格低于8679.8(10000×86.798%)时,应当选择从丙公司购进材料。

另外,若甲公司只能从丙公司取得普通发票,并不能进行任何增值税抵扣,由表中净利润平衡点价格比可知,只有丙公司的含税销售价格低于8653.8元时,才可考虑从丙公司购进材料。

所以,对于一般纳税人在供货对象的选择上只要小规模纳税人给予足够的现金折扣,一般纳税人完全可以从小规模纳税人处购货,以节省采购时间和采购费用。换一个角度思考,对于小规模纳税人来说,在销货时运用平衡点价格比也可以更为主动地选择一般纳税人。通过计算,小规模纳税人可以证明自己的价格折让能够达到相应的净利润平衡点价格比,从而增加销售量,提高企业经济效益。

二、小规模纳税人对购货对象的选择及筹划思路

对于小规模纳税人来说,增值税的核算是销售额乘以征收率,与购进的成本无关,含税价款中的增值税税额对其意味着单纯的现金流出,所以只要比较当期购货对象的含税价格并从中选择价格较低的一方就可以了。

例2:假设甲公司为小规模纳税人,购买材料时,若从乙公司(一般纳税人,增值税税率为17%)购进,则每吨的价格为10000元(含税),若从丙公司(小规模纳税人)购进,则可取得由税务所开出的征收率为3%的增值税专用发票,含税价格为每吨9000元。若从丁公司(小规模纳税人)购进,不能取得由税务所开出的征收率为3%的专用发票,含税价格为每吨8000元。对甲公司购货对象的选择进行纳税筹划。

根据上文分析,小规模纳税人应当选择从价格较低的一方购买材料。对于本例而言,由于8000元<9000元<10000元,因此,甲公司应当选择从丁公司购进材料。另外,如果一般纳税人采购的货物是用于非应税项目、在建工程以及集体福利或个人消费等,其选择方法与小规模纳税人对购货对象的选择相同,由于不能进行进项税额的抵扣,只要比较购货对象的含税价格并从中选择价格较低的一方即可。

三、结论

在新税法下,增值税纳税人划分标准的降低意味着更多的企业可以根据自己的实际情况选择适合自己的纳税人身份,从总体上说,虽然小规模的宏观税负有所下降,但是小规模企业在开展业务方面存在很多的不利因素。以上的选择方法是在仅考虑纳税的情况下做出的,当然企业选择购货对象时除了需要考虑增值税负担外,还应当考虑其他因素,比如信用关系、运输成本、货物质量、洽谈成本、售后服务等,这需要在进行纳税筹划时根据具体情况做出全面的比较和综合的考虑。

[1]杨霞光.考虑购货对象增值税纳税人身份的纳税筹划[J].财会月刊(综合),2008(7).

[2]李定安,周娜,曹晓丽等.增值税纳税人购进货物的纳税筹划[J].财会月刊(综合),2007(5).