公司治理、资本结构与股利政策:驰宏锌锗案例研究

□文/夏 莹

一、引言

现代企业的两权分离形成了代理问题,由此也引发了公司管理者和股东的利益冲突、债权人和股东的利益冲突以及大股东剥夺、侵占小股东利益的现象。债权人注重公司的偿债能力,股东期望得到更多的资本利得和股利,但我国资本市场尚不完善,公司治理存在本质的弊端,上市公司的高管往往是由控股股东派出,并代表了控股公司的利益,债权人无法参与企业的经营管理。与此同时,股利政策一方面代表着公司治理的效果;另一方面也反映着公司对待投资者的态度。本文在既有文献的基础上,运用现代财务理论对驰宏锌锗公司的股利发放现象进行分析。

二、文献回顾

1、公司治理与资本结构。资本结构一直是财务领域的难题,什么样的资本结构能够实现企业价值最大,不同的公司治理水平对资本结构有着怎样的影响,有学者对此进行了研究。

肖作平(2005)采用因子分析模型对中国上市公司治理结构对资本结构选择的影响进行实证检验,分别从股权结构、董事会特征、总经理任期、公司控制权市场等方面研究了公司治理与资本结构的关系,研究表明:公司治理水平高的公司,其具有较高的负债水平,而治理水平低的公司倾向于避免负债的使用。李洪波、赵宇(2002)运用非对称信息博弈方法,分析存在税收和破产成本时,如何进行机制设计,使公司经理通过最大化自己的效用来最大化股东财富,从而确定最佳的负债比率。得出在确定的机制下,好公司较差公司有较高的负债比例和较高的市场价值;合理的资本结构,可以减少公司经理的道德风险,使经理根据股东的意愿行事;高风险的项目能带来更高的公司价值。

2、公司治理与股利分配。黄瑾(2005)研究表明,股利公告期间混合股利与股票股利均取得显著的正累积超常收益,而现金股利却是显著的负累积超常收益。说明市场比较欢迎股票股利和混合股利,对现金股利反应冷淡,甚至排斥。这一结论与陈晓、魏刚、俞乔等得出的结论基本一致,即现金股利不受市场欢迎。魏刚(1998)认为,大股东出于掠夺动机,倾向于不发放现金股利。陈信元等(2003)认为,发放现金股利是大股东进行圈钱的重要工具。刘峰等(2004)认为,大股东利用其控制权通过现金股利分配将上市公司的现金转移到了自己的手中。吕长江等(2005)认为,我国上市公司的小股东命运悲惨,如果公司发放现金股利,则其会不自觉地被利益侵占;如果不发放现金股利,则会增加代理成本。王化成等(2007)研究发现,控股股东具有集团控制性质的上市公司其分配倾向和分配力度均显著低于没有集团控制性质的上市公司,而且所有权和控制权的分离程度越高,股利分配倾向和分配力度则越低,表明大股东为了谋求一己私利,倾向于不发放现金股利。

吕长江(2004)研究发现,上市公司资本结构、股利分配及管理股权比例三者之间存在着显著的相互作用关系。实证结果表明,管理股权比例是影响公司的资本结构政策和股利分配政策的重要因素,处于成长阶段、资产规模逐渐扩大的绩优公司善于发挥财务杠杆效应,以降低权益代理成本,资产负债率与公司绩效正相关;盈利能力和公司股本规模是影响公司股利分配政策的共同因素。

三、股利理论

1961年 Miller和 Modigliani提出了著名的股利无关论,经过多年的发展,股利理论日臻成熟。MM理论最初认为,股利高低和公司价值无关,但这一结论是在严格的约束条件下才能实现。1962年Gordon提出了股利效应论,认为高股利可以增加企业的价值。投资者更加偏好股利而不是未来预期的股价上升。1970年Brennan提出,高股利会损害投资者的利益,而股利有利于企业的发展,会增加企业价值,股价也会升高。

上市公司的股利政策基本有四种类型:剩余股利政策、固定或持续增长的股利政策、固定股利支付率政策、低正常股利加额外股利政策。

四、公司简介及股利分配

云南驰宏锌锗股份有限公司(以下简称驰宏锌锗,股票代码:600497)是经云南省经济体制改革委员会批准,以发起设立方式设立的股份有限公司,公司于2000年7月18日在云南省工商行政管理局注册登记成立,设立时的注册资本为9,000万元。主要从事铅、锌、锗系列产品的生产与销售。经中国证券监督管理委员会该公司于2004年4月5日向社会公开发行人民币普通股股票70,000,000股,每股面值1元,本次发行后,该公司的注册资本变更为16,000万元。2004年4月20日,公司的70,000,000股普通股股票已在上海证券交易所上市交易。该公司于2006年5月29日召开股权分置改革相关股东会议,以2006年6月8日为方案实施股权登记日,流通股股东每持有10股流通股将获得非流通股股东支付的2.7股股票的对价。驰宏锌锗属于有色金属采选业。

公司2005~2009年连续发放股利,2006年和2007年股利尤其之高,达到了上市公司现金股利的顶峰。同时,该公司于2006年12月14日定向增发3,500万股,发行价格每股19.17元,共募集资金67,095万元,资金用于购买云南冶金集团所持昭通铅锌矿100%股权资产。

分析该公司基本财务数据,我们发现,2006年和2007年公司业绩明显提高,主营业务利润率和净资产收益率都高于其他年份,主要原因是公司的主要产品锌产品国内外需求量和价格都有所提高,同时我国自2006年颁布的新企业会计准则对公司报表利润也产生了影响。公司在2006年和2007年每股收益分别为5.3152元和3.3615元,明显高于其他年份。但通过计算,这两年的股利支付率却低于其他年份,分别为56.44%和59.5%,在净资产收益率较低的2009年度,该公司每股收益为0.2786元,每股经营现金流量也较少,但公司却发放了每股0.3元的现金股利,股利支付率高达107.68%。由此可见,公司奉行的不是剩余股利政策或固定股利政策,而是高股利支付率政策。

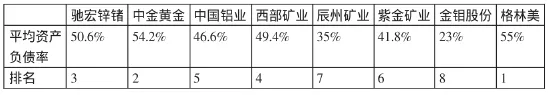

表1 有色金属采选业上市公司2005~2009年资产负债率排行

五、公司治理与股利政策

驰宏锌锗公司的控股股东为云南冶金集团总公司,该公司所持有股份性质为国家股。2006年12月4日驰宏锌锗定向发行新股3,500万股收购云南冶金集团持有的昭通铅锌矿100%权益。根据收购方案,驰宏锌锗以新增股份作为收购价款支付方式,发行价格为19.17元/股。增发前,云南冶金集团持有 85,400,891 股,占驰宏锌锗全部股权的53.38%。增发后,云南冶金集团持股100,079,108股,持股比率为51.32%,当时为限售股。而第二大股东曲靖富盛铅锌矿有限公司仅持有1.33%的股份。该公司实际处于“一股独大”的状态。根据资料显示,该公司2006~2009年间董事会监事会构成情况,从董事会的构成看,除了3名独立董事,其他8名董事中有4名来自于该公司的控股集团云南冶金集团公司。而监事会主席也曾任该集团公司的财务部副主任、总会计师等重要职位。可以推断,公司的主要控制权掌握在母公司手中。但同时,公司也设置了独立董事3名,并在监事会中设置了职工监事。董事会和监事会的结构比例相对较好。该公司董事会成员中除了陈进曾任总经理外,其他董事会成员并没有兼任高官职务,并且高管人员没有持有公司股份。

公司自2006年实现股权分置改革后,流通股比例不断增加,国有限售股逐渐流通上市,截至2010年6月17日,该公司股本总额为100,776.596万股,流通股比例已高达93.2%,公司正在步入全流通。

通过对公司治理的分析,笔者认为,该公司持续的高现金股利政策一方面为流通股东和大股东谋取利益,另一方面也是公司治理效果的体现,管理层在向投资者传递公司经营良好的信号。田稼、龚娜(2008)采用事件研究法对驰宏锌锗公司股利分配的信号传递效应进行了研究,以驰宏锌锗2007年3月9日公布的2006年年报为事件,以(-10,10)作为窗口来观察市场的反应。研究表明,驰宏锌锗在事件中的累计异常收益率是非常显著的。这说明市场有正向的显著反应。该公司的股利政策向市场传递了良好前景的信号,股票市场也印证了这一效应,驰宏锌锗的股票价格在不断上升。这其中有公司盈利水平等多方面的原因,但是高额的股利在其中起到了推动的作用,在公司的股利分配预案宣告不久,公司的股票价格就突破了百元大关。随后几天虽有所降低,但是仍在100元上下浮动。流通股股东不但能够分得较多的现金股利,还可通过二级市场出售股票赚取资本利得,实现了自身利益的最大化。与此同时,控股股东云南冶金集团持有股份原为限售股,但逐渐转为流通股份。但该集团2004~2008年从驰宏锌锗共分得现金股利 913,126,556.77元,尤其在2006年定向增发后,云南冶金集团持股数量明显增加,2006年和2007年驰宏锌锗又进行大量的现金股利分配。而同时2006年该公司又通过增发股票的形式募集资金。也就是说,该公司放弃了自身的现金积累,而采用成本比较高的外部资金,违背了资金募集的啄序理论,这样的高股利政策也是大股东在股份限售条件下转移资金的手段之一。即使在股份进入市场流通之后,控股股东仍倾向于高股利支付率政策,因为控股股东的股份不会轻易转让,即资本利得部分不会短期内实现,所以股利仍是公司获利的最主要手段。

六、资本结构与股利政策

该公司属于有色因素采选业,同行业共8家上市公司,笔者对这些上市公司2005~2009年间的资产负债率进行统计,计算了各公司平均资产负债率。(表1)该公司近年来除2005年资产负债率接近70%以外,其他年份都低于60%,且有逐年下降的趋势。但根据行业排名,驰宏锌锗排名比较靠前,该公司的资产负债率在同行业中处于较高的水平。公司的资产负债率较高,相应的财务风险也较大。同时,除2009年外,流动比率均低于1.5,速动比率也均低于0.5,说明公司虽然有较好的盈利能力和现金流量,但是短期偿债能力和长期偿债能力都不强。高收益永远伴随着高风险,企业具有较强的盈利能力和发展潜力,则可以利用负债的杠杆效应,提升公司的整体价值。高负债率也可以伴随着高股利支付率。

七、结论

本文通过对驰宏锌锗公司的案例分析得出以下结论:公司具有良好的利润创造能力和现金流是发放现金股利的前提条件;高现金股利支付率政策能够在公司业绩大幅度增长时为股东带来现金股利和资本利得双重好处;“一股独大”的公司治理模式倾向于利用高额现金股利转移资金;良好的公司业绩和公司治理效应可以通过股利传递给投资者,从而使得股价上涨,实现股东财富最大化的目标。资本结构与股利政策之间并不一定是反向关系,高现金股利也会伴随着高负债率,前提是公司有较好的盈利能力,管理层能够利用负债的高风险为企业带来高利润和高现金流,从而为股东谋取利益。

[1]肖作平.公司治理结构对资本结构选择的影响——来自中国上市公司的证据.经济评论,2005.1.

[2]曹媛媛.股利政策的稳定性与信息内涵.北京理工大学学报:社会科学版,2003.8.

[3]李善民,刘智.上市公司资本结构影响因素述评.会计研究,2003.18.

[4]黄瑾.我国上市公司股权结构和股利分配政策的研究.理论与现代化,2005.7.

[5]李洪波,赵宇,杨秀苔.资本结构与公司价值分析.重庆大学学报(自然科学版),2002.4.